Le G20 de Londres dénonce les paradis fiscaux mais couvre la confiscation de la banque centrale par Wall Street

Par Thomas, le Cimbre le 18. mars 2009, - Catégorie : Economie de bulles, crises systémiques, subprime - Lien permanent

Je viens de trouver sur le site américain de lutte pour les droits du consommateur, Essential Information, fondé par Ralph Nader en 1982, un rapport sur le lobbyisme pratiqué par le secteur financier et Wall Street pour déréguler la banque centrale américaine, la Fed'. Essential Information dirige aussi le site Wall Street Watch.

Je viens de trouver sur le site américain de lutte pour les droits du consommateur, Essential Information, fondé par Ralph Nader en 1982, un rapport sur le lobbyisme pratiqué par le secteur financier et Wall Street pour déréguler la banque centrale américaine, la Fed'. Essential Information dirige aussi le site Wall Street Watch.

Le rapport est intitulé:

"Sold Out: How Wall Street and Washington Betrayed America - Liquidation totale: Comment Wall Street et Washington ont trahi l'Amérique". (Photo: Max Beckmann,"la Nuit")

____________________________

Oxfam - London Summit: Put People First

----------------

______________________________________________________________________________________________________

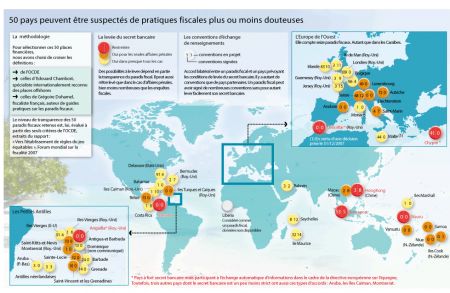

Le 10 et le 11 janvier 2009 je vous ai expliqué comment les banques centrales ont été privatisées sous couvert du principe de l'Indépendance des banques centrales, et comment la création de la monnaie a été privatisée. Vous pouvez aussi lire sur le journal suisse allemand, Tagesanzeiger, comme sur la Tribune de Genève qu'il n'y a rien à craindre pour le secret bancaire (Bankgeheimnis) parce que toutes les banques suisses ont des filiales réparties à Singapour comme dans le monde entier et qu'il leur suffit de faire un montage un peu plus sophistiqué pour dissimuler les capitaux déposés par leurs clients qui veulent échapper au fisc de leurs pays d'origine.

Selon ces journaux très suisses, surtout le Tagesanzeiger, seuls les petits déposants étrangers qui ne disposent pas de l'appareil juridique suffisant et des conseillers, seront touchés par un allègement du secret bancaire. La Grande Bretagne, elle-même, qui n'est qu'un vaste paradis fiscal, comme le Luxembourg ou la Suisse, à l'image des ces recycleurs de papier monnaie et de monnaie électronique des Iles Caïman, feront la danse de l'œuf au G20 de Londres du 2 avril 2009 et évoqueront en vociférant ces biotopes libres, fiscaux et off-shore, mais ne feront déjà pas le nettoyage à leurs portes à Jersey, Andorre, Monaco,... Bruxelles vient d'ailleurs déjà d'enlever la Suisse, le Luxembourg et l'Autriche, sous la pression des lobbies financiers, de la black-list éditée par l'OCDE. Pour le Liechtenstein, Bruxelles se concerte encore un peu. (Black list cliquable à droite)

Selon ces journaux très suisses, surtout le Tagesanzeiger, seuls les petits déposants étrangers qui ne disposent pas de l'appareil juridique suffisant et des conseillers, seront touchés par un allègement du secret bancaire. La Grande Bretagne, elle-même, qui n'est qu'un vaste paradis fiscal, comme le Luxembourg ou la Suisse, à l'image des ces recycleurs de papier monnaie et de monnaie électronique des Iles Caïman, feront la danse de l'œuf au G20 de Londres du 2 avril 2009 et évoqueront en vociférant ces biotopes libres, fiscaux et off-shore, mais ne feront déjà pas le nettoyage à leurs portes à Jersey, Andorre, Monaco,... Bruxelles vient d'ailleurs déjà d'enlever la Suisse, le Luxembourg et l'Autriche, sous la pression des lobbies financiers, de la black-list éditée par l'OCDE. Pour le Liechtenstein, Bruxelles se concerte encore un peu. (Black list cliquable à droite)J'avais écrit le 10 et 11 avril 2008 deux longs articles sur l'externalisation du risque bancaire, sur les annonces de Paulson qui avait des velléités de reprendre en main la Fed' et sur la psycholepsie des grands argentiers du G7. Le G20 de Londres révélera de nouveau le syndrome de la tête vide, comme le G8 de Gleneagles, le G8 de Heiligendam, le G4 de Potsdam, le G4 de Berlin l'ont fait avant.

En réalité tous les sommets G n'ont aucune constitution démocratique et n'existent que pour entretenir l'idéologie dominante des pays industrialisés. Le G20+ de Londres du 2 avril 2009 pourrait cependant avoir la même fonction que la Cycle de Doha au Qatar en 2001 où les "pauvres" se sont alignés derrière la Chine pour constituer le G21, quitter le cycle de négociations de Doha et donner la mort à l'OMC qui avait été officiellement consacrée en 2007 avec un report a sine die des futures négociations. Ce serait un espoir que la Chine, l'Inde et l'Afrique qui n'y est même pas tolérée comme observateur (sauf l'Afrique du Sud), puissent être acteur au G20 de Londres à ce qui se prétend devenir le Bretton Woods 2, un nouvel ordre international monétaire.

Mais la Chine est le plus grand créancier des USA et est assise sur le plus grand paquet d'Obligations d'État américains, $1,03 trillion, et de réserves en $, 1,95 trillion en janvier 2009. En réalité la Chine va se conduire, comme tous les autres membres du G20: comme un grand argentier puant, car l'arme de la compromission universelle, les Bons du Trésor américains et le dollar-glut engluent la planète entière dans la maladie américaine. 70% des réserves en $ sont détenus en dehors des USA. Si les USA vont se permettre la création d'un Nouveau Dollar hyper-dévalué à l'été 2009 suite à l'effondrement du système international monétaire, les chinois ne peuvent pas se permettre de laisser s'effondrer dans leur Trésor National ce qui est encore pour l'instant des actifs mais qui sera des junk bonds, des penny stocks, des créances pourries. Les USA, comme le Royaume-Uni sont les subprime de la planète que le secteur financier nettoiera sous peu de temps. Et de toute façon, la refonte d'un nouveau système monétaire international n'est pas... à l'ordre du jour du G20 de Londres.

Mais la Chine est le plus grand créancier des USA et est assise sur le plus grand paquet d'Obligations d'État américains, $1,03 trillion, et de réserves en $, 1,95 trillion en janvier 2009. En réalité la Chine va se conduire, comme tous les autres membres du G20: comme un grand argentier puant, car l'arme de la compromission universelle, les Bons du Trésor américains et le dollar-glut engluent la planète entière dans la maladie américaine. 70% des réserves en $ sont détenus en dehors des USA. Si les USA vont se permettre la création d'un Nouveau Dollar hyper-dévalué à l'été 2009 suite à l'effondrement du système international monétaire, les chinois ne peuvent pas se permettre de laisser s'effondrer dans leur Trésor National ce qui est encore pour l'instant des actifs mais qui sera des junk bonds, des penny stocks, des créances pourries. Les USA, comme le Royaume-Uni sont les subprime de la planète que le secteur financier nettoiera sous peu de temps. Et de toute façon, la refonte d'un nouveau système monétaire international n'est pas... à l'ordre du jour du G20 de Londres.Les perverses recommandations de Bâle 2 dictées par le lobby de la finance se sont aussi installées dans les Directives européennes CRD et Libre circulation des capitaux et l'incapacité eurogouvernante fiscale et macroéconomique sont constitutives du Traité de Lisbonne. Le lobbyisme bruxellois est de notoriété publique et la médiocrité des euro-députés , parachutés et qui ne connaissent pas leurs dossiers, est légendaire et distance de plusieurs longueurs la médiocrité du Congrès américain. Existe-t-il vraiment une autorité de tutelle qui contrôle les euro-députés qui sont déjà exonérés d'impôts comme toute la haute et moyenne administration européenne et communautaire? Les administrations européennes sont des paradis fiscaux et les responsabilités y sont diluées à peu près comme au Comité Olympique.

Derrière la-dite Crise de la Bulle des Subprimes, il y a d'autres bulles cachées qui ont éclaté. La responsabilité de toutes ces bulles est portée par Alan Greenspan, Gouverneur de la Fed' de 1987 à 2006, appelé "l'économiste des économistes", ou le "Maestro", qui a commis sur toute la période de son mandat une seule et même erreur. Alan Greenspan a été gravement mis en cause en 2006 pour avoir laissé fortement augmenter la masse monétaire par une politique de taux d'intérêts très bas (de l'argent facile), qui est un des facteurs de l’émergence de la crise dite des subprimes qui s'est déclenchée au second semestre 2006. La masse monétaire est devenue une arme de destruction massive.

Je vous livre ci-dessous la traduction de l'anglais du résumé de ce rapport de 253 pages publié par Essential Information de Ralph Nader.

début de l'article >>>

"Sold Out: How Wall Street and Washington Betrayed America - Liquidation totale: Comment Wall Street et Washington ont trahi l'Amérique".

"5 billions de dollars versés dans des "taxes politiques" pour acheter la liberté de Wall Street face la régulation, le contrôle et les rapports des commissions d'enquêtes.

Le marches qui mènent au cataclysme financier sont pavées des Dollars de l'industrie.

Le 4 Mars 2009 – Le secteur de la finance a investi plus de 5 billions dans l'influence politique pour acheter Washington depuis plus de 10 ans avec plus de 3000 lobbyistes qui ont gagné des décisions politiques concernant la dérégulation et d'autres orientations politiques qui ont conduit directement à l'effondrement financier actuel.

De 1998 à 2008, les sociétés d'investissements cotées à Wall Street, les banques commerciales, les hedge fonds, les promoteurs immobiliers, les groupes d'assurance on versé 1,725 billions de $ dans le milieu politique et dépensé 3,4 billions de $ pour les lobbyistes, un mastodonte financier destiné à dépouiller la régulation fédérale. Pas loin de 3000 lobbyistes officiellement enregistrés au niveau fédéral ont travaillé pour l'industrie en 2007. Une douzaine de vagues de dérégulations ont conduit ensemble au meltdown financier. Ceci inclut l'interdiction de réguler financièrement les produits dérivés; la révocation des barrières de régulations entre les banques commerciales et les banques d'investissement; un système d'auto-régulation pour les grandes banques d'investissement; une volonté fédérale d'agir pour mettre fin au système prédateur des prêts et des subprimes.

Selon Harvey Rosenfield, Président à la Consumer Education Foundation, une organisation à but non lucratif qui siège en Californie, Washington s'est systématiquement vidé au profit de Wall Street. Des programmes déflationnistes, qui auraient dû empêcher le meltdown financier qui a commencé l'année dernière, ont été démantelés et les avertissements de ceux qui ont prévu le désastre ont été noyés dans des océans de 'monnaie politique'. Les américains ont été trahis et nous payons un prix en trillions de $ pour cette trahison.

Selon Robert Weissman de Essential Information, le Congrès et l'Exécutif ont répondu à des pot-de-vin légaux provenant du secteur financier et ont dénié les critères du bon sens, ont barré la route à d'honnêtes personnes responsables de la régulation afin qu'elles ne produisent pas des règlements pour résoudre les nouveaux problèmes. Elles ont simplement mis au rebut leurs efforts de prendre des décisions. L'érosion progressive du cadre règlementaire restrictif a conduit à une immersion par des crédits pourris et à un tsunami de mauvaises spéculations adossées à ces crédits pourris. Il y a à présent un naufrage globalisé à travers tout le monde de la finance.

Les 12 décisions majeures qui ont conduit au cataclysme

La dérégulation financière a conduit directement à l'effondrement économique actuel. Pendant les trois dernières décennies, les régulateurs gouvernementaux, le Congrès et l'Exécutif sur la base du bipartisme, ont continuellement érodé le système de régulation dont l'activité est de restreindre le secteur de la finance afin qu'il ne tende pas à agir de manière discrétionnaire en fonction de visions propres les plus excessives. Ces douze points suivants révèlent comment l'industrie a exercé une pression qui a conduit à la dérégulation et à ses conséquences:

- Le Congrès a révoqué en 1999 la loi Glass-Steagall passée en 1933 pendant la Grande dépression pour interdire les banques de fusionner les activités (banque commerciale, banque d’investissement, assurances), une fusion qui est à l’origine de la grande crise financière 2008-2009.

- La règle de régulation qui autorisait l'imputation hors bilan, une passade qui permet aux banques de cacher leurs dettes.

- L'administration Clinton avait empêché la Commodity Futures Trading Commission de réglementer les produits dérivés, ce qui est devenu le fondement des spéculations massives

- La Congrès a interdit en 2000 la régulation des produits financiers dérivés quand il a adopté la loi Commodity Futures Modernization Act.

- La Securities and Exchange Commission (SEC) a adopté un principe d'autorégulation pour les banques d'investissement ce qui leur permet de s'engager dans un niveau d'endettement bien plus élevé

- Les règles adoptées par les régulateurs généraux sur la demande de l'industrie de la finance permettent aux banques commerciales de déterminer elles-mêmes leurs exigences de réserve de fonds propres, qui est calculée sur leurs propres 'modélisations de l'évaluation et du management' du risque (ndtr: conformément aux recommandations de Bâle 2 et de IFRS)

- Au début des années 2000, les régulateurs fédéraux ont refusé de bloquer les pratiques de l'octroi des crédits généralisés et déprédateurs, en ne publiant pas des régulations appropriées ou en ne renforçant pas des régulations existantes.

- Les régulateurs de la Fed' avait revendiqué le pouvoir de supplanter la législation fédérale sur la protection du consommateur qui aurait pu avoir réduit l'effet de prédation des crédits et des autres pratiques abusives.

- Les règles fédérales de prévention des victimes de crédits abusifs contre des entreprises de contentieux qui rachetaient aux banques leurs crédits qu'elles ont octroyés à l'origine.

- La Fannie Mae et la Freddie Mac se sont agrandies au-delà de leur activités managériales et sont entrées dans le marché des subprimes, ce qui a coûté in fine aux contribuables des centaines de billions de $.

- L'abandon des principes de régulation anti-trust a permis la création de méga-banques qui sont too-big-to-fail et qui se sont engagées dans des pratiques bien plus risquées que des banques de plus petite taille.

- Engluées dans des conflits d'intérêts, les agences de notation privées ont évalué de manière erronée la qualité des titrisations basées sur les subprimes et autres crédits hypothécaires; en 2006 une loi avait privé du pouvoir la SEC et empêché la régulation des entreprises.

Entre 1998 et 2008:

- les banques commerciales ont dépensé plus de 154 millions de $ dans des campagnes de dons et elles ont investi $363 millions dans des lobbies officiellement enregistrés

- les entreprises d'audit ont dépensé 68 millions de $ dans des campagnes de dons et 115 millions de $ dans le lobbyisme

- les compagnies d'assurances ont fait des dons de plus de 218 millions de $ et dépensé 1,1 billion de $ dans le lobbyisme

- des gestionnaires de titres et de valeurs mobilières ont investi plus de 504 millions de $ dans des campagnes de dons et 576 millions de $ dans le lobbyisme.

- Des sociétés d'investissement et de participation ont fait 56 millions de $ en dons à des candidats fédéraux et dépensé 33 millions de $ dans le lobbyisme.

- les hedge funds ont dépensé 32 millions de $ en dons, dont la moitié aux dernières élections de 2008

La trahison a été commise par les partis Républicain et Démocrate: 55% des dons sont allés aux Républicains et 45% aux Démocrates, ce qui représentait l'équilibre politique entre les pouvoirs de la dernière décennie. Les Démocrates ont touché un peu plus de la moitié des dons faits par le secteur financier pour les élections de 2008.

La trahison a été commise par les partis Républicain et Démocrate: 55% des dons sont allés aux Républicains et 45% aux Démocrates, ce qui représentait l'équilibre politique entre les pouvoirs de la dernière décennie. Les Démocrates ont touché un peu plus de la moitié des dons faits par le secteur financier pour les élections de 2008.Le secteur financier a consolidé sa force politique en débauchant des agents à Wall Street pour les placer à des postes clefs des régulateurs, ce qui inclue le Secrétaire au Trésor (ministre des finances) issus de la direction de la Goldman Sachs, Robert Rubin et Henry Paulson.

Les entreprises fiduciaires ont employé une légion de lobbyistes, jusqu'à 3000 en 2007. Ces entreprises ont puisé lourdement dans le gouvernement pour le choix de leurs lobbyistes. Essential Information qui a surveillé 20 entreprises leader de la finance a découvert que 142 lobbyistes, que celles-ci employaient de 1998 à 2008, avaient été précédemment employés par les plus grandes agences de notation ou par le Congrès ou l'Exécutif.

<<< Fin de l'article

Rappel 1: à la SEC siégeait le gendre de Madoff

Rappel 2: si vous êtes ulcérés par la collusion entre Washington et Wall Street vous pouvez slown down à présent. Grâce à Paulson puis à Timothy Geithner, Secrétaire au Trésor, et à Bush-Obama, les créances pourries, principalement la bulle abyssale des CDS / CDO est rachetée

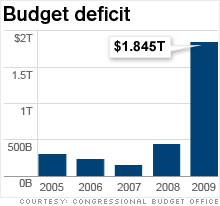

avec l'argent public, les déficits budgétaires ($1,85 trillion) et la helicopter money (quantitative easing, planche à billet = dettes des générations futures) par les différents plans de la Fed' ou du Trésor américain appelés TARP (Troubled Assets Relief Program) ou TALF (Term Asset-Backed Securities Loan Facility). Bloomberg.com parle de la "Rambo Fed'". Ces plans de rachat des poubelles, cash for trash sans contrepartie pour l'État ou nationalisation, et de leur contenus sont destinés à transformer de la m***e en dollar monétaire pour renflouer les caisses du secteur bancaire et financier afin de faciliter le crédit par des voies plus naturelles et conventionnelles habituellement utilisées dans une économie de marché. Différents organes gouvernementaux des USA, existants ou spécialement créés, contribuent à faire cette mutation alchimique des ordures américaines: la Small Business Administration (SBA) qui est une agence pour les PME, la Fed' (Banque Centrale américaine), le Department of the Treasory (Ministère des Finances des USA), le Office of Financial Stability dont le Directeur était vice-président de la Goldman Sachs, la Federal Deposit Insurance Corporation (FDIC). Geithner appelle ceci "la Réforme qui s'appuie sur 3 colonnes". Chaque semaine sont créés un autre "plan", une autre administration et ensemble ils vont racheter plus de 4 billions de $ de créances pourries à partir de lundi 23 mars 2009. Le Plan de ce lundi 23 mars s'appelle "Public-Private Investment Program". Retenez bien ce "public-private" PPIP, c'est la clef de la confiscation de la privatisation de la création de la monnaie par Wall Street et par ses lobbies de losers. Le Polit-Bureau Obama-Geithner n'a pas recensé la sémiologie de ce double-thinking! Même si cette sémiologie signifie une réalité technique d'un montage financier dérivé du TARP et copié sur le rachat des créances pourries de la Bear Stearns par JP Morgan avec l'argent de la Fed'. Il parait que PPIP va "refinancer" et faire disparaitre 93% des crédits pourris des USA...

avec l'argent public, les déficits budgétaires ($1,85 trillion) et la helicopter money (quantitative easing, planche à billet = dettes des générations futures) par les différents plans de la Fed' ou du Trésor américain appelés TARP (Troubled Assets Relief Program) ou TALF (Term Asset-Backed Securities Loan Facility). Bloomberg.com parle de la "Rambo Fed'". Ces plans de rachat des poubelles, cash for trash sans contrepartie pour l'État ou nationalisation, et de leur contenus sont destinés à transformer de la m***e en dollar monétaire pour renflouer les caisses du secteur bancaire et financier afin de faciliter le crédit par des voies plus naturelles et conventionnelles habituellement utilisées dans une économie de marché. Différents organes gouvernementaux des USA, existants ou spécialement créés, contribuent à faire cette mutation alchimique des ordures américaines: la Small Business Administration (SBA) qui est une agence pour les PME, la Fed' (Banque Centrale américaine), le Department of the Treasory (Ministère des Finances des USA), le Office of Financial Stability dont le Directeur était vice-président de la Goldman Sachs, la Federal Deposit Insurance Corporation (FDIC). Geithner appelle ceci "la Réforme qui s'appuie sur 3 colonnes". Chaque semaine sont créés un autre "plan", une autre administration et ensemble ils vont racheter plus de 4 billions de $ de créances pourries à partir de lundi 23 mars 2009. Le Plan de ce lundi 23 mars s'appelle "Public-Private Investment Program". Retenez bien ce "public-private" PPIP, c'est la clef de la confiscation de la privatisation de la création de la monnaie par Wall Street et par ses lobbies de losers. Le Polit-Bureau Obama-Geithner n'a pas recensé la sémiologie de ce double-thinking! Même si cette sémiologie signifie une réalité technique d'un montage financier dérivé du TARP et copié sur le rachat des créances pourries de la Bear Stearns par JP Morgan avec l'argent de la Fed'. Il parait que PPIP va "refinancer" et faire disparaitre 93% des crédits pourris des USA... En réalité c'est la FDIC qui va financer 93% du montant des acquisitions d’actifs toxiques, en se faisant passer pour un prêteur, qui avance les fonds, tout en sachant que les "investisseurs" privés qui vont se transmuter en bad bank locales, feront disparaître ces assets toxiques, et qu'après une dévaluation massive du $, ces dettes auront fondu d'elles-mêmes. C'est juste le contribuable qui aura payé. Vous venez de le comprendre avec moi, TARP, TALF et maintenant PPIP sont des OPA, des Offres Publiques d'Achat payées par le contribuable. Cette OPA coûte 1,1 trillions de $ au contribuable américain. Juste pour racheter des poubelles, pas encore pour investir et dans les infrastructures et les services de l'Etat, et ni pour permettre la relance économique et les investissement privés d'avenir comme un plan vert national, ni la R&D. Les actionnaires de ces banques se verront délestés de leurs dettes et massivement enrichis sur le dos des contribuables.

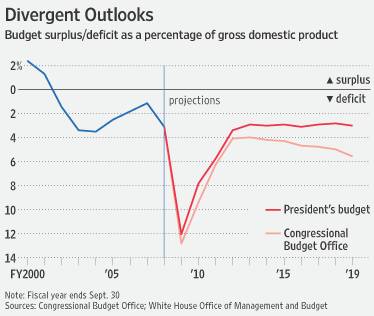

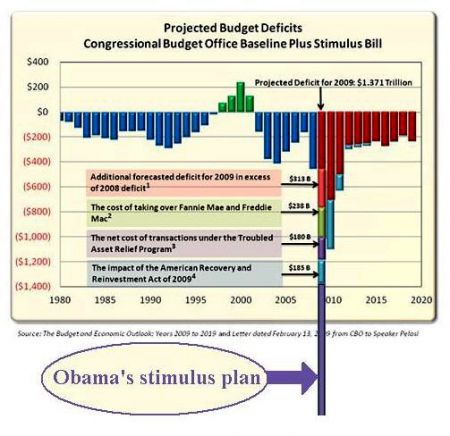

Ceci, n'importe qui est capable de le penser, on n'a pas besoin de s'appeler Jeffrey Sachs. Qui est le plus irrespectueux de l'économie nationale et d'entreprise? Moi, petit "gauchiste" du Neudorf, un quartier de Strasbourg, ou l'hydre Obama-Geithner? S'il devait y avoir un rallye à la bourse de Wall Street suite à ce plan PPIP, mais qui durerait une dizaine d'années..., le contenu de ces bad banks pourrait se bonifier et reprendre de la valeur, et les "investisseurs" privés pourraient même gagner de l'argent avec leurs activités d'éboueur et d'écobuage. Les trois premiers jours qui ont suivi le lancement de ce plan PPIP (voir le dernier § de cet article) laissent le Dow Jones et le Nasdaq dans le rouge. Sur ce graphique à droite: en rouge, le déficit des USA. Les réductions de ce déficit prévues à partir de la fin de l'année 2009 ne sont que des illusions, car Obama-Paulson-Bernanke-Geithner n'ont jamais dit comment ils vont les réaliser. C'est simple, une très forte dévaluation du $ accompagnée d'une hyperinflation feront le travail, comme dans la fin de tout empire.

Ceci, n'importe qui est capable de le penser, on n'a pas besoin de s'appeler Jeffrey Sachs. Qui est le plus irrespectueux de l'économie nationale et d'entreprise? Moi, petit "gauchiste" du Neudorf, un quartier de Strasbourg, ou l'hydre Obama-Geithner? S'il devait y avoir un rallye à la bourse de Wall Street suite à ce plan PPIP, mais qui durerait une dizaine d'années..., le contenu de ces bad banks pourrait se bonifier et reprendre de la valeur, et les "investisseurs" privés pourraient même gagner de l'argent avec leurs activités d'éboueur et d'écobuage. Les trois premiers jours qui ont suivi le lancement de ce plan PPIP (voir le dernier § de cet article) laissent le Dow Jones et le Nasdaq dans le rouge. Sur ce graphique à droite: en rouge, le déficit des USA. Les réductions de ce déficit prévues à partir de la fin de l'année 2009 ne sont que des illusions, car Obama-Paulson-Bernanke-Geithner n'ont jamais dit comment ils vont les réaliser. C'est simple, une très forte dévaluation du $ accompagnée d'une hyperinflation feront le travail, comme dans la fin de tout empire.Le PIB des USA est de 14 trillions de $. 14 trillions de $ sont ce que le gouvernement américain à dépensé depuis janvier 2007 pour sauver, garantir ou imprimer de la monnaie sur la planche à billet. Ces 14 trillions s'ajoutent à la dette cumulées des USA. Le peuple américain est-il autiste? N'a-t-il pas des velléités de révolte? Est-il à ce point compromis dans le système pour qu'il accepte de parcourir this road to hell (en enfer) avec Wall Street et avec ses deux juges d'application des peines, la Présidence, aujourd'hui Obama, et le Congrès US? Est-il à ce point sous-éduqué pour ne pas être capable d'avoir une analyse politique et une vision de l'avenir de la planète et de l'homme qui n'en est qu'un invité?

La Fed' elle-même qui ne peut plus baisser ses taux d'intérêt (à 0,25% ou % négatifs) rachète encore plus de ces ordures pourries et s'invente par là un nouvel outil de "régulation" des flux financiers. Il est prévu de racheter cette fois-ci 1,1 trillion de $ de ces créances toxiques et de continuer ce que Paulson fait déjà à grande échelle depuis septembre 2008, et même depuis mars 2008 avec le bail out de la Bear Stearns délégué sur la JP Morgan ($29 billions). Chacune de ces administrations ou de ces agences ou chacun de ces fonds de pension ou de ces hedge fonds a, avec la helicopter money de la Fed' du programme PPIP, le rôle d'une zombie bank, une bad bank chargée de faire disparaître les créances pourries, c'est à dire d'organiser le plus grand mensonge américain de tous les temps.

Et dire que sous ce mensonge vivent des individus appelés hommes et femmes et enfants. Y aura-t-il derrière ces menteurs de nouveau des agents et acteurs économiques? Des citoyens? A quel prix? Un Weimar 2? Une guerre civile? Un conflit armé? Au Royaume Uni, à part la Barclays qui fait des montages financiers pour cacher son insolvabilité comme la Citigroup ou la Deutsche Bank (qui poursuit toujours ses activités dans les îles Caïman en mars 2009), tout le système bancaire est déjà "nationalisé". En attendant, ces menteurs vont en rangs serrés à Londres au G20 du 2 avril pour réaliser leur bail out du Market Ponzimonium. Qui va payer le bail out de la Fed'? Weimar 2? L'effondrement dans le chaos monétaire du Global Meltdown 2009? Depuis un an, avec le cash for trash whithout counterpart, le faux médicament est administré au faux malade suite à la fausse analyse. Aujourd'hui, mercredi 25 mars 2009, the Guardian titre: "Surprise rise in inflation defies City predictions" (Une surprenante augmentation de l'inflation défie les prévisions de la City). En février il y a eu 3.2% d'augmentation des prix. L'illusion déflationniste due à la baisse de l'immobilier a engendré une gigantesque politique de helicopter money qui appelle l'hyperinflation. Nous nous avançons vers la plus grande crise des surliquidités de tous les temps après avoir fait croire à un credit crunch, une raréfaction des crédits, alors que les liquidités n'ont été que confisquées par les banques qui ont essayé de financer leurs dettes avec l'argent des banques centrales. (Mon article du 28 XII 2008).

Et dire que sous ce mensonge vivent des individus appelés hommes et femmes et enfants. Y aura-t-il derrière ces menteurs de nouveau des agents et acteurs économiques? Des citoyens? A quel prix? Un Weimar 2? Une guerre civile? Un conflit armé? Au Royaume Uni, à part la Barclays qui fait des montages financiers pour cacher son insolvabilité comme la Citigroup ou la Deutsche Bank (qui poursuit toujours ses activités dans les îles Caïman en mars 2009), tout le système bancaire est déjà "nationalisé". En attendant, ces menteurs vont en rangs serrés à Londres au G20 du 2 avril pour réaliser leur bail out du Market Ponzimonium. Qui va payer le bail out de la Fed'? Weimar 2? L'effondrement dans le chaos monétaire du Global Meltdown 2009? Depuis un an, avec le cash for trash whithout counterpart, le faux médicament est administré au faux malade suite à la fausse analyse. Aujourd'hui, mercredi 25 mars 2009, the Guardian titre: "Surprise rise in inflation defies City predictions" (Une surprenante augmentation de l'inflation défie les prévisions de la City). En février il y a eu 3.2% d'augmentation des prix. L'illusion déflationniste due à la baisse de l'immobilier a engendré une gigantesque politique de helicopter money qui appelle l'hyperinflation. Nous nous avançons vers la plus grande crise des surliquidités de tous les temps après avoir fait croire à un credit crunch, une raréfaction des crédits, alors que les liquidités n'ont été que confisquées par les banques qui ont essayé de financer leurs dettes avec l'argent des banques centrales. (Mon article du 28 XII 2008).

Il faut se dire la vérité. TARP, TALF, PPIP ne sont pas des bail outs mais des purges. Des moyens pharaoniques sont dépravés pour faire avaler par les Travailleurs, les contribuables, les bénéficiaires des services publics et des infrastructures des pays, et par les générations futures les contenus des fosses d'aisance et l'eau de Javel avec. Avec ceci n'ont pas encore été installées les bases d'une économie revivifiable, viable, puis durable.

Selon le China Daily du 22 mars 2009: "But unlike the United States, which seems to be able to borrow endlessly, EU member states are subject to strict fiscal discipline under EU rules. They must suppress deficits to ensure stable and sustainable economic growth." (Mais, à la différence des USA qui semblent être capables d'emprunter indéfiniment, les États membres de l'Union Européenne respectent scrupuleusement une discipline fiscale conformément aux règles européennes. Ils doivent supprimer leurs déficits pour assurer une croissance stable et durable).

Les USA sont incapables de faire leur révolution et d'accepter que leur règne de 30 ans du déficit budgétaire gratuit pour eux et payé par le reste de la planète est terminé. Ce règne américain de la rapine globale avait commencé avec la rupture unilatérale par les USA des Accords de Bretton-Woods et de la convertibilité-or. Le $ est déjà surévalué actuellement de 12 fois. Mais ce n'est pas tout: avant l'été 09 le greenback partira en fumée, car la Fed' a comme objectif de multiplier par... 15 la masse monétaire en $ avant la fin de l'année 2009, ce qui équivaut à une dévaluation de... 15 fois, car le PIB américain n'a pas été multiplié par 15 mais divisé par deux en un an. Le G20 n'aura pas le courage de dissoudre le $ déjà au moins comme "étalon" toxique et de dénoncer la helicopter money d'Obama. Il sera impossible pour la Fed' de faire tourner la helicopter money dans l'autre sens et elle sera assise sur des trillions d'assets toxiques (CDS / CDO) qu'elle a achetés au système bancaire en faillite.

Elle ne trouvera aucun acheteur pour ces montagnes de pourritures. La Fed' sera en faillite mais personne ne voudra se lancer dans le bail out de la Fed'. (Graphique cliquable à gauche: déficit budgétaire criminel des USA pour 2009).

Elle ne trouvera aucun acheteur pour ces montagnes de pourritures. La Fed' sera en faillite mais personne ne voudra se lancer dans le bail out de la Fed'. (Graphique cliquable à gauche: déficit budgétaire criminel des USA pour 2009).Après l'été 2009 nous aurons des nouvelles devises internationales qui seront des monnaies d'échange. Je le suggère sur mon site depuis septembre 2009 et j'imagine une corbeille comme l'a été l'ECU en Europe avant la création de l'Euro. J'y vois une corbeille comme l'ECU, mais avec dedans des vrais morceaux d'Euro, de Yuan, de Yen, de ce qu'il reste du $. Je lis actuellement que les pays du Golfe essayent de lancer une monnaie d'échange: le Khaleeji. Ces monnaies seront de nouveau adossées sur l'or, au moins partiellement. Lors de la Guerre du Golf II, l'Iran avait menacé de vendre son pétrole en Euros. Il faudra aussi créer cette Banque du Sud lancée au début du printemps 2008 par Hugo Chavez. Le 10 avril 2009 se réuniront à Tunis les Pays de l'Afrique représentés par leurs Ministres des Finances et leurs Gouverneurs des Banques Centrales. Avez-vous déjà éprouvé dans votre vie la tristesse de celui qui n'a pas été invité?

Depuis le G20 de l'automne 2008 le syndrome de la tête vide s'est amplifié. Je vous ai décrit tout cet automne et cet hiver ce que ne sera pas le G20. Obama joue à se faire peur et attaque la loi votée la semaine dernière par le Congrès pour taxer à 90% les boni versés par les entreprises qui font l'objet d'un bail out. Cette taxe "est anticonstitutionnelle". C'est un McCarthy's Witch hunt, la chasse aux sorcières de l'ère McCarthy. Regardez sur la photo publiée par le IHT, International Herald Tribune le lendemain du démarrage de PPIP.: Geithner, Obi le Roi du bricolage, et Ben Bernanke, le Gouverneur de la Fed', qui ne rit pas alors que le Dow Jones a fait un bond de plus de 6,84%. Comme tout le monde, il sait que la bulle toxique des CDS / CDO de 68.000 milliards de $ ne pourra jamais se laisser débarrasser sans le cataclysme de Weimar 2.

Depuis le G20 de l'automne 2008 le syndrome de la tête vide s'est amplifié. Je vous ai décrit tout cet automne et cet hiver ce que ne sera pas le G20. Obama joue à se faire peur et attaque la loi votée la semaine dernière par le Congrès pour taxer à 90% les boni versés par les entreprises qui font l'objet d'un bail out. Cette taxe "est anticonstitutionnelle". C'est un McCarthy's Witch hunt, la chasse aux sorcières de l'ère McCarthy. Regardez sur la photo publiée par le IHT, International Herald Tribune le lendemain du démarrage de PPIP.: Geithner, Obi le Roi du bricolage, et Ben Bernanke, le Gouverneur de la Fed', qui ne rit pas alors que le Dow Jones a fait un bond de plus de 6,84%. Comme tout le monde, il sait que la bulle toxique des CDS / CDO de 68.000 milliards de $ ne pourra jamais se laisser débarrasser sans le cataclysme de Weimar 2. Sur cette photo ci-dessus, Ben Bernanke ne semble plus tellement être ravi d'administrer le faux médicament au faux malade suite à sa fausse analyse, à moins que le syndrome de la tête vide ne l'ait momifié dans sa fonction de disciple de Wall Street. Obama aurait dû se méfier de Bernanke qui a commis dans le passé deux fausses analyses tonitruantes, et qui sont le ciment de son manifeste idéologique dont Obama et ses électeurs se nourrissent de manière hystérique, psycholeptique, nécro-économique, criminelle, panaméricaine:

- Le 21 novembre 2002, Bernanke avait prononcé un discours traitant des possibles actions de la Réserve fédérale pour empêcher la déflation, intitulé "Deflation: Making Sure 'It' Doesn't Happen Here." (Lire son speach directement sur le site de la Fed'). Ce discours est parmi ceux qui exposent le mieux ses vues en matière de politique monétaire. Depuis le début de la "crise financière", Bernanke, à la tête de la Fed' - Réserve fédérale américaine, met en œuvre les remèdes qu'il préconisait alors, en croyant combattre la déflation alors qu'il prépare l'hyperinflation Weimar 2.

- Le 10 mars 2005, avant d'être nommé au Council of Economic Advisers (CEA), a donné une conférence dans laquelle il faisait porter la responsabilité des divers déficits et déséquilibres extérieurs des États-Unis sur un excédent mondial d'épargne (A Global Saving Glut, lire son speach directement sur le site de la Fed') plutôt qu'un excès de consommation des États-Unis ce qui, même aux États-Unis, est considéré comme une thèse hardie. Son discours n'a pas manqué de provoquer quelques inquiétudes ou interrogations dans le reste du monde.

La bulle de la "crise financière" de 2006-2009 est la plus grande bulle de tous les temps. Son éclatement aussi. Et dire qu'il y a des millions d'abrutis qui font en ce moment un rallye sur les "Bons"-du-Trésor ("Sovereign Bonds", ou "gilts") qui sont adossés sur des poubelles en réserves. Les Bons du Trésor américains ou britanniques sont réputés être, comme tous Bons du Trésor, des risk-free returns, mais ils sont actuellement des return-free risks même si les spreads et leurs CDS ne sont pas publiés à la différences de ceux des Bons du Trésor de pays européens comme l'Italie, l'Autriche par exemple. Les USA, le Royaume-Uni et leurs avisos-escorteurs sont la Bulle Madoff-Ponzi et les chinois tiennent en main une grosse aiguille qui pique. Mais chacun des américains consuméristes acharnés est assis sur sa propre aiguille qui pique. L'aiguille est malheureusement une broche de barbe-cul sur laquelle beaucoup d'autres cadavres exotiques sont et seront enfilés. La bulle n'est pas une "crise financière" mais une crise idéologique qui se terminera mal et qui a commencé en 1913 avec le Federal Reserve Act ou Owen-Glass Act qui a fondé la Banque centrale américaine et son système bancaire "flexible" adossé sur la bulle de la dette et sur les réserves fractionnaires.

Au niveau sémiologique le Plan PPIP de Geithner-Obama dit ceci: "The equity co-investment component of these programs has been designed to well align public and private investor interests in order to maximize the long-run value for U.S. taxpayers” (traduction: la constitution de l'investissement conjoint dans du capital de ces programmes a été réalisée en sorte de bien aligner les intérêts des investisseurs publics et privés dans le but de maximiser leur valeur à long terme pour le contribuable américain). Et plus loin dans le texte Timothy Geithner transforme les "troubled assets" (assets toxiques) en "legacy assets” (actifs légués). Dans cette envolée de transsubstantiation des poubelles, le dernier Nobel de l'économie, Paul Krugman, un genre de pentito du libéralisme, mais aussi Nouriel Roubini, s'excitent sur tous les médias de la planète et, avec le duo de losers, Obama-Geithner, et conjurent l'Europe de faire comme les USA et de lancer en grand style un plan de rachat global des actifs toxiques pour transposer ces dettes pourries du secteur bancaire et financier et des assurances dans la Banque Centrale Européenne (BCE) et pour faire croire que se sont les "réserves" de cette banque centrale à léguer aux générations futures. Les USA et le Royaume-Uni aimeraient tellement enfoncer l'Europe dans la spirale de la guerre des prix zéros. Ils craignent tellement que l'Europe-Euro soit un tout petit peu plus crédible et que cela ne crée un avantage concurrentiel dont ils ne pourront pas profiter. Le G20 de Londres sera un poker menteur doublé d'un poker dénonceur. Sous couvert d'un Plan mondial bling-bla il n'y aura que les "Boîtes à Outils" où chaque région économique du monde se sauvera comme pourra pour persévérer dans la concurrence déloyale libre et non faussée.

________________________________

Aujourd'hui, mardi 24 mars 2009, je lis dans le Financial Time Deutschland et le China Daily que la Chine vient d'annoncer qu'elle exige une nouvelle devise comme monnaie d'échange internationale, un changement radical du système monétaire international et un retour à un instrument du système de Bretton-Woods. Voilà, une fois de plus mes intuitions, que j'ai énoncées au haut de cet article commencé il y a une semaine, conduisent à la réalité. La Chine va continuer ce qu'elle a commencé en 2001 à Doha lors de son adhésion à l'OMC. Elle prend les affaires en main et impose la multipolarité (mais pas au profit de l'Afrique). Zhou Xiaochuan, le Gouverneur de la Central Bank of China a dit (lire son speach en entier):

- "Eine überhoheitliche Leitwährung, die von einer globalen Institution gemanagt wird, könnte sowohl dazu genutzt werden, globale Geldflüsse zu schaffen, wie auch sie zu kontrollieren." Das werde die Gefahr künftiger Krisen reduzieren und zugleich die Möglichkeiten zum Krisenmanagement erweitern. Die Sonderziehungsrechte (SZR) des Internationalen Währungsfonds (IWF) hätten das Potenzial, zu einer übernationalen Reservewährung zu werden".

- traduction: Une monnaie de référence supranationale, qui sera gérée par une institution internationale, pourrait tout autant être utilisée pour créer des flux monétaires globaux que pour les contrôler. Ceci réduirait à l'avenir le danger des crises et élargirait en même temps les possibilités de résolutions de crise. Les DTS, Droits de Tirage Spéciaux, du FMI, Fonds Monétaire International auraient le potentiel à devenir une monnaie de réserve internationale.)

Avec le 1er jour du plan PPIP, le Dow Jones qui était hier subitement à +6,84% est à -1,24%. Le 2ème jour il est -1,49% en clôture, et le Nasdaq à -2,52%. Le 3ème jour confirme l'inutilité de PPIP: le Dow Jones est -1,93% et le Nasdaq est à -2,63%. Le quatrième jour: Dow Jones = -3,27% et Nasdaq = - 2,81%. La "punition par les marchés" est évidente. Ce plan PPIP est à peu près quelque chose comme le dernier joker avant l'inéluctable. Le compte-à-rebours est enclenché, le Cow-Boy de papier a fini par comprendre que son Smith & Wesson ne tire plus assez loin. Peut-être qu'il aura une approche holistique du monde et pensera à celui qui regarde le pistolet. Rassurez-vous, la non poursuite du "rallye des ours" à Wall Street est due en surface à l'aveu de Geithner et de Bernanke qu'ils ne pourront pas stopper le versement des boni chez AIG ou chez un autre titulaire d'une poubelle purgée à fonds percé et que de toute manière ces banques & assurances augmentent les salaires de leurs requins pour contourner le courroux. Et c'est là que commence la fin du règne de Obama. Il n'aura plus qu'à s'occuper du maintien de l'ordre dans une guerre civile. Ce sera plus difficile de s'inventer une guerre contre l'Iran pour détourner l'attention, comme le 9 XI avait servi à détourner l'attention pour éviter le krach boursier de l'éclatement de la bulle dot-com de la New-Economy et de la Crise du Système des Profits. Il n'y a pas de rapport. On prendra les mesures avant l'été? Le PIB des USA est en récession de 6,4% pour l'année 2008. Dès septembre 2008 nous savons que le Global Meltdown 2009 apportera des récession du PIB à deux chiffres pour des grands pays industrialisés. Les quelques rallyes boursiers à Wall Street ne veulent plus rien dire. Ce ne sont plus que des lemming runs.

------------------------------------

Voir aussi en ligne ma série d'articles: Bretton Woods 2, Green New Deal

Non à l'ethnocide biotechnologique, aux nécrotechnologies, au

Non à l'ethnocide biotechnologique, aux nécrotechnologies, au

Commentaires

Aujourd'hui, 21 mai 2009, l'agence de notation Standard & Poor's vient de dégrader le Royaume-Uni du triple AAA en "A- 1+".