La Grèce, victime de l'Euro, du Traité de Lisbonne, des Directives EU, de l'Euro-Groupe, d'ECOFIN - II

Par Thomas, le Cimbre le 25. juin 2011, - Catégorie : Economie de bulles, crises systémiques, subprime - Lien permanent

(Je remets ici sans modification mon article publié le 7 février 2010. Mon article n'avait rien de prémonitoire, mais à la vue de

l'accélération de l'histoire il était en avance sur le main stream

piloté par les médias. Tout a déjà été écrit nous assistons à la politique commune de la destruction par les marchés dans laquelle les banques sont sauvées par les États et les contribuables sans prendre au moins une partie à leur compte pour "restructurer" leurs dettes. Les plans d'austérité, les désinvestissements dans les services publics et les infrastructures des pays constituent la seconde manière pour les peuples de payer pour les banques.)

(Je remets ici sans modification mon article publié le 7 février 2010. Mon article n'avait rien de prémonitoire, mais à la vue de

l'accélération de l'histoire il était en avance sur le main stream

piloté par les médias. Tout a déjà été écrit nous assistons à la politique commune de la destruction par les marchés dans laquelle les banques sont sauvées par les États et les contribuables sans prendre au moins une partie à leur compte pour "restructurer" leurs dettes. Les plans d'austérité, les désinvestissements dans les services publics et les infrastructures des pays constituent la seconde manière pour les peuples de payer pour les banques.)---------------------------------------------------------------------------------------------------------------------------------------------

L'Europe est à ce point inapte malgré son Traité de Lisbonne et ses autres Traités et Pactes passés dans le seul consensus de l'hémicycle, qu'elle va demander au FMI de sauver la Grèce de la banqueroute d'État, au même titre que le Zimbabwe. La Grèce est le premier État européen victime du Traité de Lisbonne et de la BCE. J'ai expliqué le 28 novembre 2008 que le G4 de Crise du 5 X 2008 avait réinventé l'euro-mark, l'euro-franc, et avait introduit l'euro-£. Personne n'a relevé ceci dans les médias.

Les banques allemandes détiennent 100 milliards de la dette grecque. Il aurait fallu mener le débat sur l'in-appropriation de la cause européenne monétaire, macro-économique, budgétaire et fiscale par l'Euro-Groupe, Ecofin, Euro-Stat, Juncker, les Directives sur la Libre Circulation des capitaux, et par la politique de la BCE qui permet le carry-trade intra communautaire. Si l'on commence à parler de ceci, on révélera que le Traité de Lisbonne a été un empaquetage des cerveaux pour faire de la catallaxie et de la compression de coûts.

màj du 29 octobre 2010:

ESMA, Écran de fumée avec la Directive Européenne AIFM sur la supervision des Fonds alternatifs.

le sommet européen des ministres des finances et de ECOFIN n'a rien

apporté de nouveau. La libre circulation des capitaux et la spéculation

financière ne sont ni règlementées ni jugulées. Les pays européens

peuvent continuer à jouer, à perdre et à attendre les bail out communautaires.

La clause de no-bail out est maintenue (Article 125 du Traité de

Lisbonne), mais la clause 122 d'entre-aide entre les pays membres de

l'Union en cas de catastrophe naturelle ou de manque en énergie a été

élargie aux impasses financières, ce qui revient à contourner la clause

de no-bail-out selon laquelle il est interdit aux États Membres du Pacte

de Stabilité et de Croissance (Zone Euro) de porter secours à un membre

en difficultés financières ou en banqueroute d'État. La Grèce avait

triché avec ses critères de convergence pour entrer dans la zone euro,

puis avec ses critères de Maastricht, et les banques françaises et

allemandes principalement ont spéculé sur la dette grecque en parfaite

connaissance de cause et on précipité l'effondrement financier de la

Grèce, mais aussi de l'Espagne et du Portugal. Personne n'a rappelé que

la Grèce est aussi victime de l'Euro, du Traité de Lisbonne, des Directives Européennes, de l'Euro-Groupe et d'ECOFIN. Pour faire écran de fumée les ministres des finances européens et ECOFIN se sont mis d'accord sur un compromis qui va aboutir à une Directive Européenne AIFM qui sera signée le 11 Novembre 2010. Il s'agirait de créer un organisme européen de supervision des activités des hedge funds, des Private Equity, des Fonds Alternatifs, du Capital Investissement. Cet organisme s'appellera ESMA - EU Securities and Markets Autority / Autorité Européenne des Marchés Financiers.

La supercherie de la Directive AIFM est qu'il relève toujours comme avant aux États membres de l'UE d'accorder l'agrément à ces fonds, or 4/5 des transactions spéculatives, soit une masse 2000 milliards et certains jours plus de 50% de toutes les transactions financières en Europe, se font à la City de Londres. Et la Grande-Bretagne n'est pas membre de la Zone Euro et ne soutient pas le parapluie européen de 750 milliards pour venir en aide aux pays européens attaqués par la spéculation financière internationale. Selon la nouvelle Directive européenne, quand l'agrément est accordé à ces Fonds spéculatifs dans un pays (l'AMF - Autorité des Marchés Financiers pour la France par exemple), il est valable pour l'ensemble des pays européens. C'est ici que Bruxelles et toute l'Europe manifeste son incapacité à s'opposer à la City de Londres pour laquelle l'Europe n'est qu'une Association Européenne de Libre Échange. Il parait que cette nouvelle Directive européenne répondrait aux engagements pris au G20 de Washington. Le G20 de Crise de Washington s'était surtout distingué par l'annonce qu'il allait ouvrir les vannes des surliquidités avec l'impression de fausse monnaie sur les planches à billets et avec la qualitative easing, c'est à dire l'échange des positions toxiques pourries des banques contre du faux argent frais créé aussi avec l'émission des Bons du Trésor, c'est à dire en surgonflant la dette publique des États avec de la pourriture à faire avaler et payer par les peuples.

Uniquement en cas extrême, l'ESMA pourra donner son avis documentaire aux superviseurs nationaux, qui seront libres ou non de le suivre. C'est comme pour les critères de Maastricht qui ont été violés dès le début de l'introduction de l'Euro par tous les États Membres, ou comme pour les Critères de convergence destinés à évaluer la capacité d'un État européen à devenir membre de la Zone Euro.

Les standards fixés par l'ESMA n'entreront que progressivement en vigueur en 2015, 2017 et 2018. D'ici là le système monétaire et financier mondial se sera écroulé et la Région européenne ne se sera pas préparée à la période qui suivra l'hyperinflation et Weimar II. Donc l'Europe donne avec cette Directive le signal fort qu'elle ne s'oppose pas à la libre circulation des capitaux spéculatifs systémiques et qu'elle renforce sa bienveillance pour eux. Bruxelles ne s'est pas attaquées à toutes les opérations extra-bilancielle comme les LBO, les CDS, les CDO qui ont plongé la planète depuis juin 2006 dans une crise irréversible tant que les pratiques de création, de soutien et d'engraissement des bulles spéculatives comme moteur prépondérant de croissance ne sera pas arrêté. Par la Directive AIFM l'Europe démontre qu'elle ne pense pas à requalifier la croissance dans un Green New Deal.

----------------------------------

màj du 18 mai 2010 à 11:07:

le Parlement de Strasbourg, et la Commission de Bruxelles et Jean-Claude Juncker, président de l'Euro-Groupe semblent vouloir dégager un consensus pour instaurer un impôt sur les transactions financières des Hedge Fonds des pays tiers. Le Royaume Uni s'y oppose parce que 4/5ème des transactions financières en Europe passent par la City. A l'heure actuelle allemande centre-droit serait pour, mais les ministres des finances allemand et français, Wolfgang Schäuble et Christine Lagarde, font encore leurs caprices. Un impôt se prélève en fin d'exercice sur le bénéfices. Une taxe se prélève sur chacun des transactions et les obligent donc à abandonner le nomadisme des spéculateurs. Les transactions se font actuellement avec l'informatique au rythme de la nano-seconde et dans les marchés financiers 10 minutes passent pour être du long terme. Plus souvent les transactions se font et plus souvent les spéculateurs doivent verser une taxe sur chacune d'elles. Un chiffre infime de 0,05% comme le prévoit la Taxe Tobin finit par produire des sommes gigantesques pour les nomades compulsifs. Ceci redirige alors l'investissement dans la production et les services et les détourent de ces produits financiers dérivés et titrisés qui sont des "armes de destructions massives" comme le disent George Soros et Warren Buffet.------------------

màj du 6 mai 2010 suite au "Plan d'aide" européen à la Grèce pour lui éviter sa banqueroute d'État: La Hypo Real Estate allemande détient 80 milliards d'euros de crédits

pourris venant des PIGS. La HRE avait fait faillite l'année dernière et a été sauvée avec une aide de 100 milliards de l'État allemand. Malgré ceci, la HRE fait toujours des pertes. Donc sachons observer la félonie des

dirigeants du Nord de l'Europe qui feignent de faire un cadeau à la

Grèce avec une aide de 100 milliards pour lui éviter la banqueroute

d'État.

màj du 9 mai 2010: les européens ont décidé de créer un Fonds de Sauvetage pour les pays membres de l'Euro-Zone. En un Week-End les européens ont fait sauter tous les critères de Maastricht et le Pacte de Dublin de Convergence et de Stabilité. Les 4 critères de Maastricht sont devenus caducs, un pays peut donc se mouvoir sur tout l'éventail qui mène à la banqueroute d'État. D'autre part, il est à présent autorisé à la BCE de se fournir en liquidités sur les marchés financiers internationaux, ce qui lui était défendu. Ceci est donc la porte ouverte à n'importe quelle forme de spéculation. D'un autre côté rien n'a été entrepris pour contrôler et réglementer la "Libre circulation des capitaux" malgré le vote du 11 mars 2010 au Parlement de Strasbourg où il y a eu une majorité de 536 voix contre 86 pour étudier l'impact d'une Taxe Tobin. Le Brésil, Taïwan, l'Indonésie, l'Inde, la Russie sont bien plus avancés pour freiner la libre circulation des spéculations sauvages.

En introduisant la taxe Tobin, l'Europe ne ferait que de suivre le Brésil qui l'a introduite depuis le 20 janvier 2009. L'Europe tergiverse sur la faisabilité et sur l'impact d'une taxe sur les transactions financières, mais d'autres pays que le Brésil agissent. L'information reste sous le boisseau, parce que les médias de l'Hémisphère riche ont tout intérêt à suivre les consignes de leur propriétaires et donneurs d'ordre. Depuis novembre 2009, le Brésil prélève auprès des investisseurs étrangers en plus une taxe de 2% pour l'achat d'action et pour les placements. Depuis décembre 2009 Taïwan a interdit aux étrangers de placer des capitaux sur des marchés à termes. La Russie, l'Indonésie et l'Inde vont introduire des mesures similaires pour stopper la libre circulation des capitaux si elle ne sert pas à financer des investissements à long terme. Dans ce temps l'Europe tient encore le discours au sujet de la perte d'un avantage concurrentiel, si elle se mettait à faire de même. Le Brésil, Taïwan, l'Indonésie, la Russie, et l'Inde veulent éviter la création d'une bulle spéculative et une inflation.

----------------------------------

Vous avez remarqué que les marchés financiers attaquent la Grèce, le

Portugal, l'Espagne parce qu'ils espèrent que ces pays européens vont

continuer à refinancer leur dette publique en mettant sur le marché

financier mondial des Bons

du Trésor avec la garantie d'un fort taux d'intérêt et de rendement. Je vous ai déjà

exposé

le 11 janvier 2009 et le 6

mars 2009 qu'il était facile de trouver sur le net les

spreads

(éventail) entre les CDS, les assurances sur les Obligations d'État des

différents pays européens, mais pas de ceux de l'Irlande, du

Royaume-Uni, des USA. D'après la CMA,

la

Californie fait partie des 10 premiers États au monde à risquer

prochainement la

banqueroute d'État avec la Grèce. Le PIB de la Californie est le plus

élevé de tous les États de la fédération américaine. Les agences de notations place la Californie au même niveau que le Kazakhstan quant à sa solvabilité. <<< Le premier-ministre du paradis fiscal du Luxembourg, Jean-Claude Juncker a sévèrement critiqué en février 2010 les pays européens de la périphérie et les a sommés de se discipliner pour ne pas mettre en péril ce que les pays fondateurs de l'Europe ont mis en œuvre. Juncker oublie de dire que ces nouveaux entrants ne sont pas venus dans la même Europe que celle qui existait quand les fondateurs commerçaient librement seuls entre eux. Entre temps étaient entrés en vigueur les Directives sur la Libre circulation des capitaux et sur le Libre établissement des entreprises de services, ce qui inclue les services financiers. Il a toujours été de notoriété publique depuis 2001 que la Grèce avait délibérément triché avec sa comptabilité nationale pour faire croire qu'elle était compatible avec les critères de convergence du Pacte de Dublin de Stabilité et de Croissance afin d'introduire l'euro sur son territoire. Mais même si elle avait respecté les critères de Maastricht, la Grèce était incapable comme les pays baltes de résister aux attaques ou pénétrations abusives des grands groupes financiers des pays européens fondateurs. Une fois de plus, la foi en l'humanisme automatique des marchés qui fonde le Consensus de Bruxelles n'a pas fonctionné de manière harmonieuse, mais déprédatrice. Comme toujours. Il faut se demander ce qui est le plus à blâmer: les tricheries comptables de la Grèce, ou les opting-out (exemptions légales face aux obligations communautaires) de l'Irlande, mais aussi du Royaume-Uni, ou l'impréparation habituelle de Bruxelles, ou la volonté de toujours tout passer avec les légumes de la "concurrence libre et non-faussée".

<<< Le premier-ministre du paradis fiscal du Luxembourg, Jean-Claude Juncker a sévèrement critiqué en février 2010 les pays européens de la périphérie et les a sommés de se discipliner pour ne pas mettre en péril ce que les pays fondateurs de l'Europe ont mis en œuvre. Juncker oublie de dire que ces nouveaux entrants ne sont pas venus dans la même Europe que celle qui existait quand les fondateurs commerçaient librement seuls entre eux. Entre temps étaient entrés en vigueur les Directives sur la Libre circulation des capitaux et sur le Libre établissement des entreprises de services, ce qui inclue les services financiers. Il a toujours été de notoriété publique depuis 2001 que la Grèce avait délibérément triché avec sa comptabilité nationale pour faire croire qu'elle était compatible avec les critères de convergence du Pacte de Dublin de Stabilité et de Croissance afin d'introduire l'euro sur son territoire. Mais même si elle avait respecté les critères de Maastricht, la Grèce était incapable comme les pays baltes de résister aux attaques ou pénétrations abusives des grands groupes financiers des pays européens fondateurs. Une fois de plus, la foi en l'humanisme automatique des marchés qui fonde le Consensus de Bruxelles n'a pas fonctionné de manière harmonieuse, mais déprédatrice. Comme toujours. Il faut se demander ce qui est le plus à blâmer: les tricheries comptables de la Grèce, ou les opting-out (exemptions légales face aux obligations communautaires) de l'Irlande, mais aussi du Royaume-Uni, ou l'impréparation habituelle de Bruxelles, ou la volonté de toujours tout passer avec les légumes de la "concurrence libre et non-faussée".

Il est étonnant que seulement maintenant, en mars 2010, Juncker et

Angela Merkel avancent l'idée de la création d'un Fonds Monétaire

Européen (FME). Et une fois de plus, ils en oublient le rôle fondamental que

peut jouer un tel fonds monétaire international. Celui du FMI, mais

déshabillé de son ingérence néo-libérale et de ses clauses d'attribution

de prêts qui imposent comme le FMI une libéralisation totale de tous

les marchés et une compression de la dette publique, sans analyser leur

impact sur une économie nationale et l'intégration régionale des pays. En Afrique se fait de plus en plus

corps l'idée d'un "protectionnisme intelligent". En l'état actuel, un transfert de l'argent des contribuables vers un Fonds Monétaire Européen constitue une violation de la Clause de No Bail Out du Pacte de Stabilité et de Croissance qui fonde l'Euro et l'Euro-Zone. Ceci démontre que l'Europe repose avant tout sur une chimère parce qu'elle n'a pas jugé nécessaire de prévoir la défaillance d'un État Membre et les moyens d'y répondre, comme elle n'avait pas jugé nécessaire d'organiser son institut de statistique EuroStat autrement que comme une boîte aux lettres. L'Europe voulait croire au commerce des commerçants. La subite volonté de créer un FME ne provient que de la volonté de réaliser sur le dos des contribuables européens, un bail-out des banques européennes qui détiennent les Bons du Trésor grec. Et comme les banques européennes qui détiennent ces Bons du Trésor grec sont domiciliées dans les pays fondateurs de l'Europe, l'Euro ne repose donc que sur des critères de divergence entre les 16 "pays du nord" et "pays du sud" parce qu'il n'existe ni cadre économique ni force centrifuge qui les font converger. Un paquet d'aide à la Grèce de 30 milliards d'euros sera de toute manière nécessaire pour la sortir momentanément des griffes de la Goldman Sachs et de ses agents non-secrets comme Peter Sutherland, Charles de Croisset, Otmar Issing, Petros Christodoulou, Lord Griffiths, Mario Draghi, etc... (voir article n°2 au sujet de la Crise de l'Ouzo). Les pays européens non membres de l'Euro-Zone préfèrent une aide du FMI pour la Grèce.

---------------------------------------

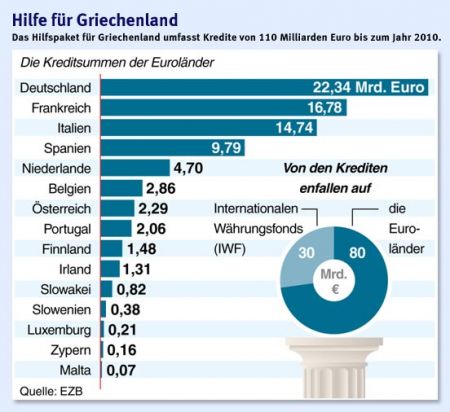

<<< bail out de la Grèce >>> graphique à gauche.

màj du 6 mai 2010 >>> L'aide a la Grèce a été décidée. Les États européens donateurs empruntent sur les marchés

financiers à 3% et se feront rembourser leur "aide" à 5%. Ceci est la libre circulation des capitaux garantie par les Directives et le Traité de Lisbonne. Le paradis fiscal du Luxembourg aidera à hauteur de

0,08%. L’Allemagne va payer 22,34 milliards, la France 16,78 Mia,

l’Italie 14,75 Mia. Cette "aide" à la Grèce n’est pas un cadeau, c’est un "investissement", car 70% des Bons du Trésor grec

sont dans les banques de ces 3 pays donateurs. Quand en France on va révéler ce qui traine dans la bad

bank Inter Conseil Europe de la Société

Générale

et la bad bank Gestion Active des Portefeuilles

Cantonnés de Natixis / Banque Populaire Caisse d’Épargne,

etc... on se rendra compte que la Grèce est un brigand parmi les autres.

-----------------------------------------------------------------

La crise financière de la Grèce, de l'Espagne, du Portugal est la reproduction parfaite de la Crise des Subprimes des USA. Ce Housing Bust méridional a été rendu possible en Europe avec la libre circulation des capitaux. Le Housing Bust a été financé avec l'ouverture des vannes des liquidités faciles et avec la multimutualisation des risques hypothécaires avec des titrisations ayant la forme de CDS, de MBS et de RMBS, etc. Les banques allemandes, les banques régionales allemandes d'État (Landesbank), les assurances allemandes, Real Hypo Estate, sont très fortement impliquées dans la Bulle des crédits hypothécaires des pays du Sud de l'Europe. Ce qui est mis sous silence, est que... l'Allemagne a, elle aussi, pratiqué en grand style dans sa partie Est la relance par la bulle immobilière et des crédits hypothécaires. La faillite du plus grand institut financier hypothécaire européen, l'allemand Real Hypo Estate, n'a jamais été exposée dans les médias comme une faillite systémique de même portée que celles de Fannie Mae, de Freddie Mac ou de AIG. C'est pourtant le cas. Cette information est extrêmement difficile à trouver. Il n'est pas étonnant que le Big Fat Bail-Out de la Grèce doive passer par l'Allemagne. L'Autriche est impliquée de la même manière que l'Allemagne, mais plus dans les Pays Baltes, la Hongrie, la Roumanie, l'Ukraine. Souvenons-nous qu'une bulle immobilière est mise en œuvre sur le terrain à bâtir, ou à incendier avant de le bâtir. Les politiques d'occupation des sols sont déterminées par les autorités politiques locales.

La crise financière de la Grèce, de l'Espagne, du Portugal est la reproduction parfaite de la Crise des Subprimes des USA. Ce Housing Bust méridional a été rendu possible en Europe avec la libre circulation des capitaux. Le Housing Bust a été financé avec l'ouverture des vannes des liquidités faciles et avec la multimutualisation des risques hypothécaires avec des titrisations ayant la forme de CDS, de MBS et de RMBS, etc. Les banques allemandes, les banques régionales allemandes d'État (Landesbank), les assurances allemandes, Real Hypo Estate, sont très fortement impliquées dans la Bulle des crédits hypothécaires des pays du Sud de l'Europe. Ce qui est mis sous silence, est que... l'Allemagne a, elle aussi, pratiqué en grand style dans sa partie Est la relance par la bulle immobilière et des crédits hypothécaires. La faillite du plus grand institut financier hypothécaire européen, l'allemand Real Hypo Estate, n'a jamais été exposée dans les médias comme une faillite systémique de même portée que celles de Fannie Mae, de Freddie Mac ou de AIG. C'est pourtant le cas. Cette information est extrêmement difficile à trouver. Il n'est pas étonnant que le Big Fat Bail-Out de la Grèce doive passer par l'Allemagne. L'Autriche est impliquée de la même manière que l'Allemagne, mais plus dans les Pays Baltes, la Hongrie, la Roumanie, l'Ukraine. Souvenons-nous qu'une bulle immobilière est mise en œuvre sur le terrain à bâtir, ou à incendier avant de le bâtir. Les politiques d'occupation des sols sont déterminées par les autorités politiques locales.

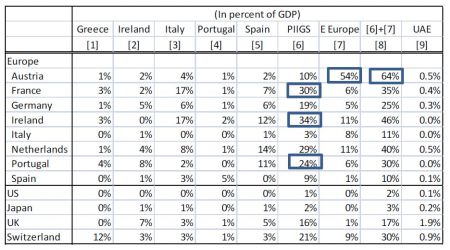

Dans

quelles banques se trouvent les 1000 milliards en Euros constitués des dettes des Pays appelés PIGS, Portugal, Italie, Grèce,

Espagne? Dans les banques européennes.

L'Allemagne en détient 331 Mia., la France 307 Mia., le Royaume-Uni 156

Mia., la Suisse détient 47 Mia. de la dette grecque ce qui équivaut à 12% de son PIB. Il n'est pas étonnant que le Big Fat Bail-Out de la Grèce doive passer

par l'Allemagne, la France, l'Autriche, mais aussi la Suisse et le

Royaume-Uni. L'Autriche

est comme les autres assise sur une pyramide (Ponzi) de positions toxiques et de créances pourries encore plus grande en détenant en plus une très grande part de la dette des Pays

Baltes, de la Hongrie, de la Roumanie, de l'Ukraine.  Sur le graphique cliquable à gauche vous pouvez

évaluer le pourcentage

par rapport aux PIB de la dette des pays PIGS détenue dans les banques

des autres États membres de l'Europe ou de la Suisse, du

Royaume-Uni. Le Royaume-Uni détient 16% de la dette des PIGS par

rapport à son propre PIB, la Suisse

30% de la dette des PIGS face à son propre PIB. L'Autriche détient 64%

de la dette européenne et 54% de la dette des PIGS face à son propre

PIB. La France détient 30% face

à son PIB. La banqueroute de l'un des ces pays PIGS du sud met en péril

l'équilibre des autres pays européens du Nord.

Sur le graphique cliquable à gauche vous pouvez

évaluer le pourcentage

par rapport aux PIB de la dette des pays PIGS détenue dans les banques

des autres États membres de l'Europe ou de la Suisse, du

Royaume-Uni. Le Royaume-Uni détient 16% de la dette des PIGS par

rapport à son propre PIB, la Suisse

30% de la dette des PIGS face à son propre PIB. L'Autriche détient 64%

de la dette européenne et 54% de la dette des PIGS face à son propre

PIB. La France détient 30% face

à son PIB. La banqueroute de l'un des ces pays PIGS du sud met en péril

l'équilibre des autres pays européens du Nord.

Non seulement les Critères de convergence n'ont conduit les pays du sud et les nouveaux entrants que dans la divergence, mais en plus cette divergence organique de l'Europe s'est mutée en risque systémique pour l'ensemble du continent.

Comment l'Europe

a-t-elle généré son propre déséquilibre interne? La libre circulation des capitaux permet les opérations du

carry trade. Les banques européennes du nord se sont enrichies sur les dettes

des pays européens du sud. Le carry trade consiste à acheter bon marché et

vendre avec un fort bénéfice, ou à emprunter à bon marché et à prêter avec

un fort taux d'intérêt. Ce carry trade intra-communautaire a été rendu

possible par la politique monétaire de la BCE pour "stimuler" l'économie

avec des prêts à court terme et à faible taux d'intérêt. Ceci permet

aux banques qui se fournissent en liquidités à bon marché et à court

terme auprès de la BCE de prêter ces liquidités à long terme aux pays

européens du sud, en l'occurrence d'acheter leurs Bons du Trésor à taux

d'intérêt élevés. Les banques du nord se sont enrichies sur les pays du

sud, comme ils le font naturellement avec les dettes des pays africains

par exemple. Bruxelles, la BCE, Jean-Claude Junker et l'Euro-Groupe, ECOFIN n'avaient pas ressenti le besoin de réguler cette

libre circulation des capitaux en Europe, puisqu'il n'y a pas de

politique budgétaire, fiscale et macro-économique en Europe. Et avec la

moindre des défaillances de l'un des pays du sud, le domino des réserves

fractionnaires va faire passer le risque systémique (moral hazard / aléas moral) dans la

globalisation de la faillite de l'ensemble de l'Europe ou... du système monétaire international, comme c'était le cas pour le plus grand

assureur du monde, l'américain AIG qui avait croulé sous la défaillance en

chaîne des CDS et vécu la plus grande faillite d'une société privée

de toute l'humanité.

L'Autriche, comme les autres "anciens" pays de l'Europe a réalisé une concurrence déloyale avec ses opérations de carry trade intra-communautaire dans les nouveaux membres de l'UE. Et pourtant l'Autriche est le premier pays européen qui va interdire sur son sol à partir du 10 mars 2010 le carry trade. Il ne sera plus possible d'obtenir en Autriche un crédit libellé en une devise étrangère comme le Franc Suisse, le Yen, etc... En Autriche, 1/3 des prêts immobiliers sont libellés en CHF ou en Yen (équivalents à 35 Mia euros), parce que les taux d'% dans ces devises sont plus bas qu'en euros. Si la valeur de ces devises baisse, la charge des intérêts sur ces crédits baisse. Le contraire est aussi vrai. C'est ce que subissent en ce moment les pays baltes, et les pays de l'Europe centrale qui ont contracté massivement dans des banques autrichiennes des crédits hypothécaires libellés en euro qui s'est fortement réévalué face à leurs propres monnaies. Ces pays sont de plus en plus incapables de rembourser leurs crédits immobiliers auprès des banques autrichiennes et les banqeroutes et insolvabilités privées s'accumulent comme aux USA. La Libre circulation des capitaux est donc subitement freinée unilatéralement et sans préavis par l'Autriche, ce qui lui offre un avantage concurrentiel déloyal. La politique monétaire de la BCE est adossée comme celle de toutes les banques centrales sur les réserves fractionnaires; elle n'arrête pas de pomper dans l'économie de la masse monétaire. Par exemple, la production industrielle a augmenté de 1,6% depuis 1980, mais la masse monétaire a augmenté de 16 fois pendant cette même période. L'argent circule plus vite. Mais pour quoi faire? Pour créer de l'endettement, de la financiarisation, de la titrisation, du négoce de produits dérivés, de l'incitation à l'endettement. Beaucoup de régions de la terre sont endettées jusqu'aux oreilles ou la racine des cheveux.

La politique monétaire de la BCE est adossée comme celle de toutes les banques centrales sur les réserves fractionnaires; elle n'arrête pas de pomper dans l'économie de la masse monétaire. Par exemple, la production industrielle a augmenté de 1,6% depuis 1980, mais la masse monétaire a augmenté de 16 fois pendant cette même période. L'argent circule plus vite. Mais pour quoi faire? Pour créer de l'endettement, de la financiarisation, de la titrisation, du négoce de produits dérivés, de l'incitation à l'endettement. Beaucoup de régions de la terre sont endettées jusqu'aux oreilles ou la racine des cheveux.

Qui sera le premier prochain dans l'assommoir du day of reckoning: la Grèce ou la Californie? Qui saura le plus gagner du temps? Les USA ou l'Europe? Concurrence libre et non faussée entre hard discounters sur le dos des peuples. Qui ont aussi élu leurs représentants politiques qui se sont prononcés pour le Traité de Lisbonne. Tout au moins en Europe existaient des alternatives politiques, démocratiques, parlementaires et respectueuses de la Constitution. Les européens ont voulu une Europe des marchés et subissent ce qu'ils imposent eux-mêmes avec les APE et avec les ALE qui sont bien plus violents que les clauses de l'OMC.  Le Big Fat Bail-Out américain est poursuivi par Obama qui a ajouté dans l'économie américaine avec Tim

Geithner, son Secrétaire d'État au Trésor, et Bernanke, le Président de la Fed', 30% du PIB en liquidités issus de la Helicopter

Money, de la monnaie de contrefaçon. Obama attire comme il peut les

investisseurs étrangers et crée la mère de toutes les bulles qui cette

fois-ci va conduire à Weimar II, l'hyperinflation et la Grande

Dépression II. Pourquoi? Cette fois-ci il les USA se dirigent droit vers

l'effondrement obligataire de leurs Bons du Trésor. Il y a quelques

jours le Trésor américain a essuyé un très grave échec dont personne ne

parle: elle a tenté en vain de mettre aux enchères pour 25 milliards de

Bons du Trésor à 10 ans et pour 16 milliards de Bons du Trésor à 30 ans.

Il parait que de mémoire de trader on n'avait jamais connu un tel

échec. Cette fois-ci les marchés financiers qui se réfugient toujours en

dernier ressort dans les obligations d'État agissent conformément à ce

qu'elle perçoivent des USA: leur insolvabilité qui présage de la

banqueroute d'État. 60% de la dette américaine sont détenus par les

investisseurs étrangers, comme la Chine, la Russie, les pays de l'OPEC.

Depuis un an la Chine a réduit ses achats de Bons du Trésor américain,

et en décembre 2009 elle en a revendu 34 milliards de $.

Le Big Fat Bail-Out américain est poursuivi par Obama qui a ajouté dans l'économie américaine avec Tim

Geithner, son Secrétaire d'État au Trésor, et Bernanke, le Président de la Fed', 30% du PIB en liquidités issus de la Helicopter

Money, de la monnaie de contrefaçon. Obama attire comme il peut les

investisseurs étrangers et crée la mère de toutes les bulles qui cette

fois-ci va conduire à Weimar II, l'hyperinflation et la Grande

Dépression II. Pourquoi? Cette fois-ci il les USA se dirigent droit vers

l'effondrement obligataire de leurs Bons du Trésor. Il y a quelques

jours le Trésor américain a essuyé un très grave échec dont personne ne

parle: elle a tenté en vain de mettre aux enchères pour 25 milliards de

Bons du Trésor à 10 ans et pour 16 milliards de Bons du Trésor à 30 ans.

Il parait que de mémoire de trader on n'avait jamais connu un tel

échec. Cette fois-ci les marchés financiers qui se réfugient toujours en

dernier ressort dans les obligations d'État agissent conformément à ce

qu'elle perçoivent des USA: leur insolvabilité qui présage de la

banqueroute d'État. 60% de la dette américaine sont détenus par les

investisseurs étrangers, comme la Chine, la Russie, les pays de l'OPEC.

Depuis un an la Chine a réduit ses achats de Bons du Trésor américain,

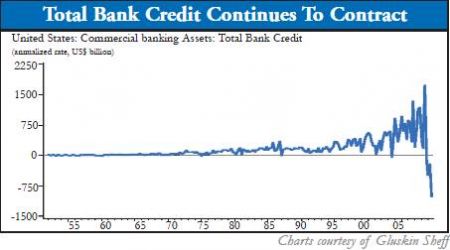

et en décembre 2009 elle en a revendu 34 milliards de $. Le graphique à gauche montre la Grande Dépression 2 qu'entament les USA. Le crédit à la consommation et à l'investissement commercial et industriel a chuté de 1000 milliards pour une économie nationale qui génère 14.000 milliards de PIB. Le crédit baisse alors que les banques ont été arrosées avec des trillions de $ et de helicopter money sans la moindre des obligations!! Mais que veut vraiment dire PIB pour une comptabilité

nationale américaine qui est tout autant manipulée que la comptabilité des banques

lors du stress-test des 19 grandes banques de Tim Geithner de mars 2009? Depuis le début de la fin de

l'hégémonie économique américaine en 2001 avec l'échec des négociations

de Doha pour l'OMC et du modèle du Consensus de Washington, les USA ne

peuvent plus empêcher leur effondrement pur et simple commencé en 2007 avec

la crise hypothécaire des Subprimes. C'est pourquoi les agences de

notation font diversion en dénonçant dans leur poker les "Club Med

spreads" ou bien encore les PIGS (Portugal, Italie,

Greece, Spain), ou les UR PIGS en ajoutant l'Ukraine et la Roumanie. La

presse américaine traite indifféremment le sujet de la "Euro-Zone

Debt Default Risk Crisis", la défaillance de la dette souveraine de

ces pays à la périphérie de l'Europe en illustrant les articles de

cochons. Cette image de cochon doit plaire à Ricardo Caballero, Chef du Département des Sciences Économiques du MIT, avec plein de "bailing

out PIGS", "fringe PIGS", etc. Cherchez donc sur Google

Images ou Google le mot PIGS... Graphique ci-dessus à droite: "Il y a pire" >>> croissance de la dette publique depuis 2007 en %. Donc sachons exactement analyser le Greece-Bashing.

Le graphique à gauche montre la Grande Dépression 2 qu'entament les USA. Le crédit à la consommation et à l'investissement commercial et industriel a chuté de 1000 milliards pour une économie nationale qui génère 14.000 milliards de PIB. Le crédit baisse alors que les banques ont été arrosées avec des trillions de $ et de helicopter money sans la moindre des obligations!! Mais que veut vraiment dire PIB pour une comptabilité

nationale américaine qui est tout autant manipulée que la comptabilité des banques

lors du stress-test des 19 grandes banques de Tim Geithner de mars 2009? Depuis le début de la fin de

l'hégémonie économique américaine en 2001 avec l'échec des négociations

de Doha pour l'OMC et du modèle du Consensus de Washington, les USA ne

peuvent plus empêcher leur effondrement pur et simple commencé en 2007 avec

la crise hypothécaire des Subprimes. C'est pourquoi les agences de

notation font diversion en dénonçant dans leur poker les "Club Med

spreads" ou bien encore les PIGS (Portugal, Italie,

Greece, Spain), ou les UR PIGS en ajoutant l'Ukraine et la Roumanie. La

presse américaine traite indifféremment le sujet de la "Euro-Zone

Debt Default Risk Crisis", la défaillance de la dette souveraine de

ces pays à la périphérie de l'Europe en illustrant les articles de

cochons. Cette image de cochon doit plaire à Ricardo Caballero, Chef du Département des Sciences Économiques du MIT, avec plein de "bailing

out PIGS", "fringe PIGS", etc. Cherchez donc sur Google

Images ou Google le mot PIGS... Graphique ci-dessus à droite: "Il y a pire" >>> croissance de la dette publique depuis 2007 en %. Donc sachons exactement analyser le Greece-Bashing.

Les sites libertariens épris de von Mises et de von Hayek jubilent et déclarent déjà la fin de l'Euro.

Pour 2010 RealtyTrac estime que plus de 4,5 millions de nouvelles maisons individuelles seront saisies aux USA par les huissiers. Elles s'ajouteront aux 4,7 millions saisis en 2009. Fannie Mae et Freddie Mac garantissent pour 5000 milliards de $ d'hypothèques. Ces deux instituts de crédit hypothécaires garantissent la quasi totalité des crédits hypothécaires américains et sont nationalisés de fait à 100% depuis qu'ils bénéficient de bail-out successifs et depuis que le Congrès US a exempté Obama de son devoir d'informations pour chaque prochain bail-out. Leurs plus grands créanciers sont la Chine, le Japon, le Luxembourg, la Belgique, la Russie. L'État américain est trop content des capitaux des investisseurs étrangers et n'a pas repris à son compte leurs créances comme celles des 66 autres banques qui soutiennent Freddie Mac et Fannie Mae. Freddie Mac et Fannie Mae sont devenus des objets de chantage entre la Chine, la Russie et les USA. Mais les USA sont seuls responsables de cette situation en ayant cru qu'ils pouvaient vendre leur pauvreté au reste du monde. Le Congrès US a aussi autorisé le Secrétaire au Trésor, Tim Geithner, de sortir de la comptabilité nationale le trou de Fannie Mae, Ginnie Mae, Freddie Mac et de la FHA et le trillion de $ dépensé pour leurs sauvetages répétitifs. Donc le déficit public des USA est nettement supérieur au chiffre officiel de 12,7% du PIB. Le déficit public de la Grèce serait d'ailleurs aussi de 12,7% du PIB. Vous pouvez donc comprendre pourquoi les spreads sur les CDS émis sur la dette souveraine américaine et les T-Bonds américains ne pourront jamais être une référence et que les hedge fonds se ruent sur la Grèce en faillite et non pas sur les USA. Les CEO et traders de ces instituts de crédits hypothécaires touchent toujours leurs boni, mais en liquide car les actions ne valant plus rien, les stock-options correspondants sont tombés en désuétude.

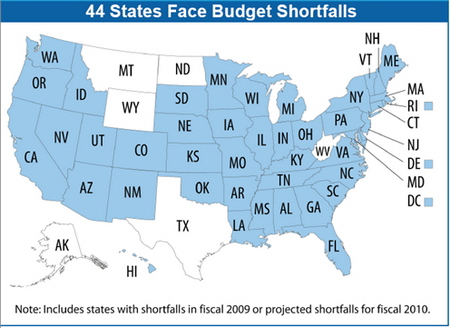

Depuis novembre 2008 nous savons que la

Californie est en banqueroute d'État comme l'Islande ou

comme 44 autres États fédéraux américains (Graphique à gauche).

A la différence de la Grèce, la Californie ne paye ses dépenses depuis 1 an qu'avec des reconnaissances de dette

IOU (I owe you

- je te dois) nantis du tampon officiel. La

Californie s'est fait aussi racheter par la Fed', ces papiers en

échange d'argent créé in subito par Paper Mill of the Potomac, la

planche à billets. La Californie, l'Oregon

et l'Arkansas sont en situation de faillite technique depuis novembre

2008 et attendent de l'annoncer. Ce n'était pas grave, ça pouvait toujours continuer ainsi parce que la Fed' avait annoncé le 20 mai 2009,

qu'elle allait racheter pour 1000 (mille) milliards d'emprunts d'État. Pour

cela la planche à billets américaine avait encore une fois été accélérée.

Depuis novembre 2008 nous savons que la

Californie est en banqueroute d'État comme l'Islande ou

comme 44 autres États fédéraux américains (Graphique à gauche).

A la différence de la Grèce, la Californie ne paye ses dépenses depuis 1 an qu'avec des reconnaissances de dette

IOU (I owe you

- je te dois) nantis du tampon officiel. La

Californie s'est fait aussi racheter par la Fed', ces papiers en

échange d'argent créé in subito par Paper Mill of the Potomac, la

planche à billets. La Californie, l'Oregon

et l'Arkansas sont en situation de faillite technique depuis novembre

2008 et attendent de l'annoncer. Ce n'était pas grave, ça pouvait toujours continuer ainsi parce que la Fed' avait annoncé le 20 mai 2009,

qu'elle allait racheter pour 1000 (mille) milliards d'emprunts d'État. Pour

cela la planche à billets américaine avait encore une fois été accélérée.

Depuis le premier plan officiel appelé TARP de Bush-Paulson, tout le

monde sait qu'il est mathématiquement impossible que les USA remboursent

leurs dettes de 14.000 milliards claqués dans les bail out. En général,

quand un pays est dans l'impasse il se lance dans une guerre pour

détourner l'attention sur ses problème civils intérieurs et réduit ses

dettes avec l'hyperinflation. Ce sera le deleverage et le retour à l'âge

de guerre.  Les

USA sont en faillite comme l'Islande ou le Zimbabwe et ne se

maintiennent qu'avec la planche à billets et la vente de Bons du Trésor.

L'implosion d'un pays en faillite est plus lente que l'effondrement

d'une entreprise, parce qu'un pays ne peut retomber au fond de

l'Atlantique en noyant tous ses animaux et ses habitants et parce qu'il y

aura toujours des investisseurs pour lui acheter momentanément ses

obligations (ses dettes), même si le nombre s'effondre actuellement et

si les

chinois revendent leurs bons du trésors américains depuis

un an.

Les

USA sont en faillite comme l'Islande ou le Zimbabwe et ne se

maintiennent qu'avec la planche à billets et la vente de Bons du Trésor.

L'implosion d'un pays en faillite est plus lente que l'effondrement

d'une entreprise, parce qu'un pays ne peut retomber au fond de

l'Atlantique en noyant tous ses animaux et ses habitants et parce qu'il y

aura toujours des investisseurs pour lui acheter momentanément ses

obligations (ses dettes), même si le nombre s'effondre actuellement et

si les

chinois revendent leurs bons du trésors américains depuis

un an.

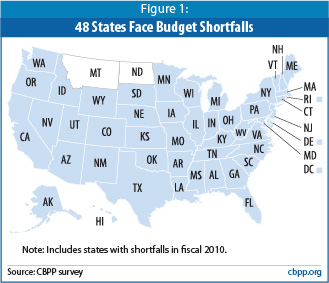

Selon l'Administration américaine Center on Budget and Policy Priorities 48 États américains sont au bord de

la faillite en mars 2010. 10 États sont aux bords de la banqueroute

d'État: Californie, Illinois, Arizona, Floride, Michigan, Nevada, New

Jersey, Oregon, Rhode Island et le Wisconsin.

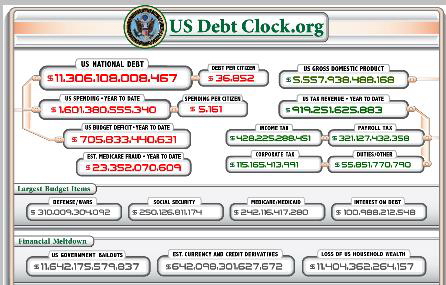

Cliquez

sur l'horloge de la dette américaine >>>

Cliquez

sur l'horloge de la dette américaine >>>

Je vous ai aussi mis en garde le 22 mai 2009 sur les mécanismes de collusion entre les agences de notations et leurs donneurs d'ordre. Les grandes agences mondiales, Moody's

et Fitch,

ou Standard & Poor's ont du mal à dégrader l'Irlande, le Royaume-Uni, les USA ou font passer le mini-buzz du bout des lèvres "que le triple-AAA n'est pas garanti

indéfiniment" pour ces pays. Depuis plus de 10 ans, les agences de notations

n'ont fait que de donner des notes de complaisance à toutes les banques

et assurances, aux hedge fonds, aux monoliners, aux fonds de

pensions,... sans faire elles-mêmes d'analyses comptables et financières mais en ne se basant que sur les rapports fournis par leurs donneurs

d'ordre.

Les agences de notations sont juges et parties et jouent en ce moment le poker dénonceur contre la Grèce, le Portugal, l'Espagne. Dubaï est oublié.

En ce moment les aficionados du Traité de Lisbonne et de toutes les Directives Européennes qui garantissent "le marché libre et non faussé qui crée de la richesse et qui tend au plein emploi", pleurent et pestent contre cette attaque contre l'Euro et la Grèce, mais oublient d’écrire qu’il était officiel et su de tout le monde depuis l’adhésion de la Grèce à la zone euro, que ce pays avait triché et continuait de tricher avec les critères de convergence dont il a toujours été très loin. L'Euro-Groupe est une faillite institutionnelle et avait laissé se poursuivre cette violation du Traité de Maastricht et du Pacte de Dublin par la Grèce. Je n'ai jamais été pour ces 4 critères libéraux qui fondent l'euro, mais comme ils sont la règle commune de la zone euro, ils doivent être respectés par tous les pays membres. Le non respect des critères de convergence est tout simplement de la concurrence déloyale institutionnalisée par un État européen contre les autres États européens et voulue par Bruxelles qui espère toujours que toute concurrence est bonne à prendre quand elle fait baisser les coûts, les salaires, les investissements dans les services publics sociaux, de santé, d'éducation.

Alors au lieu d’arroser ce nouveau pays entrant depuis toutes ces années avec les fonds structurels européens, il aurait fallu lui imposer de mettre à jour sa comptabilité nationale si l’on voulait consolider les principes fondamentaux de l’euro dans son seul volet qui est mis en œuvre, à savoir celui de la "stabilité" mais pas celui de la "croissance" (Pacte de Dublin). Sans politique budgétaire européenne l'euro est une chimère. Mais éperdu par cette idée du marché "libre et non faussé" qui n’est rien d’autre que l’AELE des anglais, il fallait pour Bxl offrir à la Grèce cette situation de fait d’opting-out que les Irlandais avaient obtenue de droit, tout ceci pour faire croire que cette Europe des marchés fonctionne.

Toutes ces voix qui critiquent les attaques contre l'Euro et la Grèce font semblant de morigéner contre cette libre circulation des marchés des capitaux, mais elles l'ont toutes soutenue de toutes leurs forces en appelant au OUI du Référendum du TCE (Traité Constitutionnel Européen) et en soutenant le Traité de Lisbonne ratifié en force en France par le Congrès de Versailles et avec les voix ou les abstentions du PS. Mais cette libre circulation des capitaux qui brutalise l'Euro et la Grèce était dans la partie III du TCE rejetée par le Non au Référendum du 29 mai et se retrouve en entier dans le Traité de Lisbonne.

Selon le Traité de Lisbonne : "Le marché intérieur comporte un espace sans frontières intérieures dans lequel la libre circulation des capitaux est assurée", stipule l’article 26 du traité sur le fonctionnement de l’UE (ex-article 14 du Traité Constitutionnel Européen). En conséquence, indique l’article 63 (ex-article 56 TCE), "toutes les restrictions aux mouvements de capitaux entre les États membres et entre les États membres et les pays tiers sont interdites" et l’Union est invitée à légiférer pour réaliser cet objectif. Toute dérogation à cette règle, qualifiée de "recul", est soumise à la règle de l’unanimité, ce qui la rend quasiment impossible, dans une Europe des 27.

Cette liberté sans entraves de circulation des capitaux implique, selon l’article 58 (ex-article 51 TCE), "la libération des services des banques et des assurances".

Une libéralisation, ajoute l’article 60 (ex-article 53 TCE), à laquelle les États membres "s’efforcent de procéder au-delà de la mesure qui est obligatoire". Ces dispositions vont de pair avec celles relatives à la liberté d’établissement dont bénéficient, au même titre que les autres services, les établissements financiers. "Les restrictions à la Liberté d’établissement sont interdites", stipule l’article 49 (ex-article 43 TCE).

Ces dispositions très strictes consacrent la liberté totale des marchés financiers, réduisent à néant les promesses de "régulation", "d’encadrement" des mouvements spéculatifs, et empêchent toute atteinte aux flux de capitaux, par exemple sous forme d’une fiscalité ou d’une taxe Tobin ou Tobin-Spahn. Ces dispositions laissent les mains totalement libres aux hedge fonds, aux fonds de pensions, aux fonds vautours, aux fonds souverains, à tous fonds spéculatifs qui ont détruit l’économie travaillée. A cette volonté de sceller dans le marbre la liberté totale de circulation des capitaux s’ajoute la volonté de ne pas installer le moindre des embryons d’une harmonisation fiscale en Europe. Ce point est de toute manière soumis à la règle de l’unanimité. La-dite lutte contre les paradis fiscaux comme Jersey, Andorre, Monaco, le Luxembourg, le Liechtenstein, et pourquoi pas la Suisse, ne sont que des promesses en l’air qu’il est chic de scander, surtout en ce moment quand on est président de la République.

L'euro est une chimère et au G4 du 5 octobre 2008 et au G20 de Novembre 2008, l'Europe avait feint d'assumer une réponse commune face à l'effondrement financier et économique global, mais avait inventé "Les Boîtes à Outils", qui ont relégué la prise de décision au niveau de chaque État européen en particulier. En réalité en automne 2008, l'Europe avait instauré le Euro-Mark, l'Euro-Franc, l'Euro-Lire, l'euro-Drachme... Bruxelles n'avait donc rien fait pour trouver une réponse commune à ces attaques contre l'un de ses membres de la Zone Euro et avait disserté sur la clause de non bail-out d'un membre failli de l'Euro. La non-gouvernance du TCE avait été reprise dans le Traité de Lisbonne et mise en œuvre en automne 2008 au début de la Crise "des Subprimes". Le 15 novembre 2008, les pays européens ont lancé un Plan de Sauvetage de l'Europe, mais ont consacré en réalité, avec la Boîte à Outils, la concurrence déloyale et non faussée, le déni réglementaire d'Europe et le chacun pour soi. L'attaque contre l'un des membres de la Zone Euro a donc été préparée par Francfort et Bruxelles. Tout le monde feint de se plaindre subitement en Europe que les CDS (assurances) sur les Obligations d'État augmentent énormément en Europe, mais on ne rappelle pas que le G4 de Berlin du 5 octobre 2008 avait donné longue vie aux CDS en relocalisant les paradis fiscaux destinés à accueillir les CDS et CDO toxiques et pourris pour les éloigner des bilans comptables des banques, des assurances, des entreprises. Il ne faut pas s'étonner si ce G4 a été un encouragement à continuer à émettre ces fausses assurances sur des obligations en racontant qu'elles permettent de fluidifier les liquidités et de multimutualiser les risques. Les CDS sont responsables de la faillite de AIG, la plus grande faillite de toute l'histoire de l'humanité d'une entreprise privée, comme des autres banques, de GM, de Chrysler, etc...

Donc méfions-nous de ceux qui miment en ce moment colères et critiques d’un système financier, ils sont et resteront pour cette-dite "liberté non-faussée des marchés" qui n’est que truquage et musèlement des européens dans un nivellement vers le bas de la valeur travail et de la valeur État. Ils se sont toujours prononcés pour toute forme de privatisation et de catallaxie. Ce sont ces mêmes personnes qui donnaient en 2007 la Californie comme exemple à suivre pour l'Europe.Jean Monnet avait monétisé l'Europe et mis en forme la dissolution de l'État. Certains offusqués d'aujourd'hui feignaient même de contrer les voix de gauche il y a quelques années et expliquaient à juste titre que cette "liberté non faussée" provenait de Jean Monnet, Père fondateur de l'Europe qui en était l'un des auteurs. Cette fois-ci avec l'attaque contre la Grèce et l'Euro, le libéralisme de Jean Monnet dont ils sont les défenseurs ne leur plait plus. Ils réclament par opportunité populiste une intervention de l’État alors que Traité et Directives Européennes éliminent l’État. Pour faire passer le TCE, puis le Traité de Lisbonne et pour soutenir leur "concurrence libre et non faussée" ils ont écrit et écrivent sans relâche que "l'absence de droit de la concurrence, c’est une concurrence sans droit, la loi de la jungle, le désarmement unilatéral des pouvoirs publics face aux puissances de l’argent." Il suffisait d’offrir l’analyse des articles du TCE, puis du Traité Modifié Européen - Traité de Lisbonne pour comprendre qu'ils restent des stars du double-langage et que leur colère contre la spéculation sur la faillite de la Grèce n'est qu'une colère contre leur idée qu'ils ont de l'Europe et qui est écrabouillée par des gredins qu'ils vénèrent par ailleurs.

En résumé: Bruxelles n'a pas l'intention de freiner la libre circulation des capitaux du Traité de Lisbonne:

- l'article 26 du Traité sur le fonctionnement de l’UE, "Le marché intérieur comporte un espace sans frontières intérieures dans lequel la libre circulation des capitaux est assurée",

- l’article 63 (ex-article 56 TCE), "toutes les restrictions aux mouvements de capitaux entre les États membres et entre les États membres et les pays tiers sont interdites"

- l’article 66 (ex-article 59 TCE) précise que des "mesures de sauvegarde" peuvent être prises "dans des conditions exceptionnelles", mais uniquement "pour une période ne dépassant pas six mois pour autant que ces mesures soient strictement nécessaires".

- l’article 58 (ex-article 51 TCE), "la libération des services des banques et des assurances".

- l’article 60 (ex-article 53 TCE), la libéralisation à laquelle les États membres "s’efforcent de procéder au-delà de la mesure qui est obligatoire".

- l’article 49 (ex-article 43 TCE) stipule au même titre que les autres services, les établissements financiers. "Les restrictions à la Liberté d’établissement sont interdites".

Et de plus, si la création monétaire doit redevenir un Service Public, la répudiation de la dette privée des spéculateurs systémiques ne doit pas faire partie des services publics comme aujourd'hui. Les banques, assurances et hedge funds doivent apurer leurs bilans et faire peser tout le risque de leurs malversations et fraudes sur leurs actionnaires et sur leurs propres acteurs. Il faudra aussi démanteler les banques universelles (<<< Glass-Steagall) pour séparer la banque de dépôt, de la banque d'investissement et des activités d'assurances et exiger des banques d'investissement qu'elles aient de vrais bien supérieurs à ceux préconisés par la Directive sur les Fonds Propres Réglementaires (CRD) pour couvrir leurs risques systémiques et les défaillances du "moral hazard", de l'aléa moral. Le "moral hazard" ne correspond pas à la "main-vibrante-du-marché" qui n'est qu'une construction idéologique, une vue de l'esprit, un architectone.

L'économie néo-libérale est un travestissement de religion dans laquelle le clergé régulier des économistes et influenceurs néo-libéraux se fond dans le clergé séculier de Wall Street en conférant à sa main les pleins pouvoirs et en la dégageant de sa responsabilité patrimoniale, morale, civile, pénale et sociale. Le gouvernement US a offert depuis octobre 2008 à Wall Street $13 trillions (13000 milliards) pour lui payer son bail-out qui n'apporte rien à l'économie réelle. Ces 13 trillions sont prélevés dans la paroisse US et du reste du monde avec les déficits budgétaires et l'émission des Bons du Trésor US arrivant à maturité à 30 ans dans deux générations. Ce bail-out public n'est pas mathématiquement remboursable par les sujets de la paroisse US. Il faudra recourir à la succussion hippocratique de la main vibrante de l'hyperinflation pour ramener la valeur de la dette à zéro. Au passage l'hyperinflation dépréciera toute épargne et tout placement. La croissance sera appauvrissante pour tous, le travail et les énergies investies par les peuples "riches" du haut-phalanstère auront aussi perdu toute leur valeur. L'État dépréciera ses services publics et les ramènera au niveau de ceux du Tiers-Monde. Les réseaux ferroviaires ne seront plus entretenus et les trains vont dérailler.

La main vibrante n'existe pas, elle est concentré de l'irresponsabilité globale des banksters qui ont été embauchés pour exercer une tâche comme des pokercracks qui vivent dans l'esprit du "après-moi-le-déluge". Le système des incitations par les boni est une légitimation du crime en bande organisée qui devra être poursuivi au civil et au pénal comme le dealer du coin. Les décideurs politiques, mais aussi les électeurs et les Travailleurs n'auront plus à soutenir ce modèle de société. Les alternatives politiques parlementaires existent, le peuple et l'Europe doivent devenir démocratiquement adultes. A l'avenir, il faudra qu'une Commission européenne paritaire et publique de contrôle et de surveillance intervienne dès l'apparition de bulles systémiques. Il faudra qu'il n'y ai plus d'activité fantôme Over the Counter faites hors bilan et que les activités d'accession à de la liquidité se réalisent sous contrôle et surveillance et il faudra instaurer la taxe Tobin-Spahn comme au Brésil depuis le 20 octobre 2009 pour mettre fin à cet infantilisme spéculatif de gros bébé qui attend sa purée. Il faudra que EuroStat aie accès directement aux données de la comptabilité nationale de chaque membre de l'Euro-Zone, bien que les membres européens viennent encore de s'y opposer la semaine dernière malgré la fraude manifeste et avérée depuis 2001 de la Grèce.

Les USA jouent leur poker en n'ayant plus aucune carte en mains. Les fondamentaux économiques européens n'ont rien à voir avec les fondamentaux exécrables des USA. Une intervention de l'Europe pour soutenir la Grèce empêchera simplement les USA à gagner du temps avant leur banqueroute d'État. Ce n'est qu'une question de semaines.

Le Pacte de Stabilité et de Croissance ne peut fonctionner parce qu'il n'a pas été pensé jusqu'au bout avec une politique commune macro-économique, budgétaire et fiscale. Pour les Constituants de Rome à Bruxelles il s'agissait de créer en Europe toutes les conditions de concurrence déloyale exerçant une pression ultime sur les coûts entre les pays européens et de ne pas les harmoniser entre eux. Le Pacte de Stabilité et de Croissance qui fonde l'Euro est encore moins applicable en période de crise, puisque 12 des 16 Pays européens membres de la Zone Euro violent gravement les critères de Maastricht avec un déficit qui est en moyenne de 7,5% du PIB au lieu des 3% prévus. La Commission Européenne a lancé une procédure d'avertissement pour déficit budgétaire contre 20 des 27 pays européens membre de l'UE. Dès le début de l'euro, c'était l'Allemagne qui a été la première à ne pas respecter le critère de 3% du PIB pour le déficit budgétaire et de 60% du PIB pour la dette cumulée. La France avait rapidement suivi l'Allemagne mais avait retardé en même temps avec arrogance l'entrée de nouveaux pays dans la zone Euro parce qu'ils ne respectaient pas encore tout à fait les critères. Comparativement les grands pays membres de la zone euro qui ne respectent pas les critères pèsent beaucoup plus gravement sur l'avenir de l'euro que la Grèce avec 2,2% du PIB européen et ses 11 millions d'habitants.

La Commission de Bruxelles soufre aussi d'inconséquence en lançant contre les États membres de l'Union une procédure pour déficit budgétaire alors qu'elle les avait enjoint à stimuler la "relance" avec les stimulus fiscaux du European Recovery Program. Pour contresigner son comportement absurde, la Commission avait demandé aux États Membres d'opérer un bail-out de toutes les banques qui ont une dimension systémique, mais la Grèce a elle-même une dimension systémique et ne bénéficie que critiques et atermoiements de la Commission. La Commission prouve par toutes ses absurdité que cohésion et solidarité ne font pas partie de son idée de l'Europe dépourvue volontairement de gouvernance économique pour préserver les intérêts particuliers de chaque État Membre jusqu'à leur octroyer des opting-out. J'ai souvent déploré sur mon site l'aspect libéral des critères de Maastricht qui ne sont qu'un jeu d'orge financier et dans lesquels manquent par exemple le taux de chômage et le niveau salarial médian (pas moyen). Car le problème européen n'est pas le déficit public, mais le chômage et l'appauvrissement de la population active, pas encore active, au chômage et à la retraite. Le TCE, le Traité de Lisbonne, les Directives sont tous adossés sur la "concurrence libre et non faussée qui crée des richesses en tend au plein emploi". C'est tout aussi illusoire que la "main vibrante" d'Adam Smith qui régule les marchés. La critique de l'Europe telle quelle est le constituant de mon site, le contenu de mes analyses, et est annoncée sous mon banner, car je suis un nonniste et européen convaincu. Mais pour aider les États Membres de l'Europe et de la Zone Euro, l'Europe doit devenir une autorité fiscale et budgétaire, doit pouvoir émettre des Bons du Trésor Européens et dépasser l'article 103a du Traité de Maastricht qui prévoit une assistance possible des États Membres en difficulté.

Article 103 A du Traité de Maastricht

- Sans préjudice des autres procédures prévues par le présent traité, le Conseil, statuant à l'unanimité sur proposition de la Commission, peut décider des mesures appropriées à la situation économique, notamment si de graves difficultés surviennent dans l'approvisionnement en certains produits.

- Lorsqu'un État membre connaît des difficultés ou une menace sérieuse de graves difficultés, en raison d'événements exceptionnels échappant à son contrôle, le Conseil, statuant à l'unanimité sur proposition de la Commission, peut accorder, sous certaines conditions, une assistance financière communautaire à l'État membre concerné. Lorsque les graves difficultés sont causées par des catastrophes naturelles, le Conseil statue à la majorité qualifiée. Le président du Conseil informe le Parlement européen de la décision prise.

---------------------------------------------

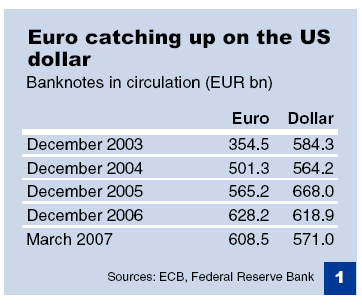

Maintenant regardons la situation de l'Euro face au Dollar au niveau de la planète. L'Euro s'impose comme une monnaie de réserve. Selon Bloomberg, les banques centrales du monde détiennent dans leurs réserves 39% en $ et 31 % en euros, ce qui est une belle valeur en sachant que

l'Euro âgé de seulement 10 ans ne doit sa bonne foi qu'à la force industrielle et commerciale et à la stabilité sociale des États européens et non à une quelconque force militaire et politique géoplanétaire, domaines où l'Europe n'est rien. L'Europe ne dispose pas de l'arrogance criminelle financière américaine de la planche à billets et les pays européens ne peuvent vendre des bons du trésor comme les américains qui savent qu'ils ne seront jamais capables mathématiquement de les rembourser. Selon Bloomberg, la Chine détient actuellement 800 milliards en $ et 1 trillion en Euros. Sur le tableau à gauche vous voyez que l'Euro supplante le $ comme monnaie en circulation. Il faudra bien sûr éviter de tomber dans l'euro-glut, comme les américains ont pratiqué le Dollar-Glut en répartissant sur le monde leur pauvreté et en disant que le Dollar est leur devise, mais que c'est le problème du reste du monde. Au sujet de ma position sur les critères libéraux qui sont le fondement de l'Euro, j'ai écrit suffisamment d'articles sur mon site.

l'Euro âgé de seulement 10 ans ne doit sa bonne foi qu'à la force industrielle et commerciale et à la stabilité sociale des États européens et non à une quelconque force militaire et politique géoplanétaire, domaines où l'Europe n'est rien. L'Europe ne dispose pas de l'arrogance criminelle financière américaine de la planche à billets et les pays européens ne peuvent vendre des bons du trésor comme les américains qui savent qu'ils ne seront jamais capables mathématiquement de les rembourser. Selon Bloomberg, la Chine détient actuellement 800 milliards en $ et 1 trillion en Euros. Sur le tableau à gauche vous voyez que l'Euro supplante le $ comme monnaie en circulation. Il faudra bien sûr éviter de tomber dans l'euro-glut, comme les américains ont pratiqué le Dollar-Glut en répartissant sur le monde leur pauvreté et en disant que le Dollar est leur devise, mais que c'est le problème du reste du monde. Au sujet de ma position sur les critères libéraux qui sont le fondement de l'Euro, j'ai écrit suffisamment d'articles sur mon site.Change au 7 février 2010 du $, du CHF, de l'Euro>>>

1.00 EUR |

= 1.36500 USD |

1.00 EUR = |

1.46457 CHF |

Tim Geithner, Secrétaire d'État au Trésor américain a déclaré le 7 février 2010 que les USA garderont éternellement la note maximale AAA. “Absolutely not, that will never happen to this country” a-t-il répondu à ABC au sujet d'un downgrade des USA.

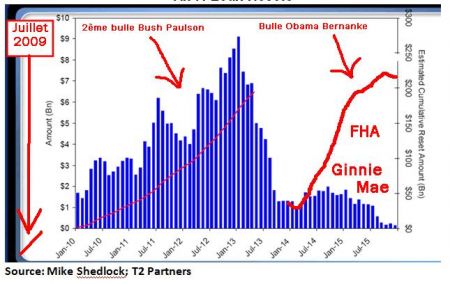

Ceci me rappelle Hitler qui parlait de l'empire de 1000 ans. En attendant Obama se lance dans un nouveau deal humanitaire avec la Chine: il ne dévalue pas tout de suite le $ et les 2000 milliards en Bons du Trésor US dans les Caisses chinoises, mais il se prend le droit de faire le baise-main au Dalaï Lama. Et ça fait chic un Lama orange dans le salon ovale. Ça fait oublier l’orange de Guantanamo. La crise des subprimes est terminée, elle a fait ses ravages. Les subprimes ne représentaient que 14% des crédits hypothécaires. Depuis janvier 2010 commence la crise des alt-A dans une économie américaine effondrée. Les alt-A représentent que 27% des crédits hypothécaires. En janvier 2014 commence en plus la crise FHA et Ginnie Mae que Obama à créée avec ses Obama Mortgages, c'est à dire la création exponentielle de la dette privée pour "rembourser" la dette. Sur le site de la FHA vous avez un onglet et une page qui s'appelle "Obama

Mortgage" (Crédit hypothécaire Obama) avec l'invite suivante: "In

early 2009, the Obama administration announced a program called Making

Home Affordable. This program is expected to help nine million

homeowners keep their homes and avoid foreclosure through refinancing

and modified loans designed to lower monthly mortgage payments" (Au

début de l'année 2009, l'administration Obama a annoncé un programme

appelé 'Rendre la maison individuelle accessible'.

Ceci me rappelle Hitler qui parlait de l'empire de 1000 ans. En attendant Obama se lance dans un nouveau deal humanitaire avec la Chine: il ne dévalue pas tout de suite le $ et les 2000 milliards en Bons du Trésor US dans les Caisses chinoises, mais il se prend le droit de faire le baise-main au Dalaï Lama. Et ça fait chic un Lama orange dans le salon ovale. Ça fait oublier l’orange de Guantanamo. La crise des subprimes est terminée, elle a fait ses ravages. Les subprimes ne représentaient que 14% des crédits hypothécaires. Depuis janvier 2010 commence la crise des alt-A dans une économie américaine effondrée. Les alt-A représentent que 27% des crédits hypothécaires. En janvier 2014 commence en plus la crise FHA et Ginnie Mae que Obama à créée avec ses Obama Mortgages, c'est à dire la création exponentielle de la dette privée pour "rembourser" la dette. Sur le site de la FHA vous avez un onglet et une page qui s'appelle "Obama

Mortgage" (Crédit hypothécaire Obama) avec l'invite suivante: "In

early 2009, the Obama administration announced a program called Making

Home Affordable. This program is expected to help nine million

homeowners keep their homes and avoid foreclosure through refinancing

and modified loans designed to lower monthly mortgage payments" (Au

début de l'année 2009, l'administration Obama a annoncé un programme

appelé 'Rendre la maison individuelle accessible'.  Avec ce

programme 9 millions de propriétaires seront aidés pour garder leur

maison individuelle et pour éviter la faillite grâce au refinancement et

à la redéfinition des termes de leur emprunt avec de plus petites

mensualités de leurs crédits hypothécaires.) La FHA garantit à 100% les crédits

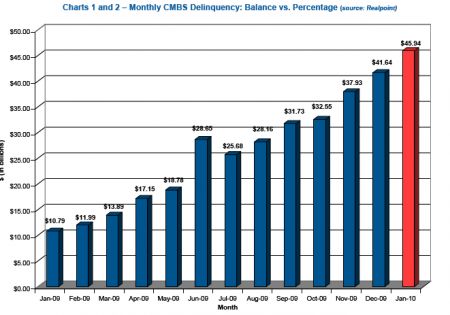

pour l'acquisition ou la construction immobilière. Pour l'année 2010, le gouvernement américain et la Fed' assistent les propriétaires immobiliers avec un dégrèvement d'impôt de 8000$ et en rachetant les titrisations adossées sur les crédits hypothécaires à hauteur de 1425 milliards de $ pour contenir les taux d'intérêts sur ces derniers. L'aide fiscale prendra fin en avril 2010 et le programme de rachat par la Fed' se terminera à la fin mars 2010. (Graphique à droite: faillite des CMBS, les crédits hypothécaires commerciaux et industriels)

Avec ce

programme 9 millions de propriétaires seront aidés pour garder leur

maison individuelle et pour éviter la faillite grâce au refinancement et

à la redéfinition des termes de leur emprunt avec de plus petites

mensualités de leurs crédits hypothécaires.) La FHA garantit à 100% les crédits

pour l'acquisition ou la construction immobilière. Pour l'année 2010, le gouvernement américain et la Fed' assistent les propriétaires immobiliers avec un dégrèvement d'impôt de 8000$ et en rachetant les titrisations adossées sur les crédits hypothécaires à hauteur de 1425 milliards de $ pour contenir les taux d'intérêts sur ces derniers. L'aide fiscale prendra fin en avril 2010 et le programme de rachat par la Fed' se terminera à la fin mars 2010. (Graphique à droite: faillite des CMBS, les crédits hypothécaires commerciaux et industriels) Dans sa réforme présumée et à venir sur les banques, Obama laisse de côté Fanie Mae, Freddie Mac, Ginnie Mae et la FHA qui sont tous en faillite malgré les Big-Fat-Bail Out cycliques auxquels ils ont droit. Ces quatre établissements nationalisés dans les faits depuis 2008 continuent et amplifient ce pourquoi tout le système financier américain a sombré: ils empaquètent des crédits immobiliers, multimutualisent leurs risques en inventant des produits financiers dérivés MBS (équivalent à des CDS) qu'ils se font directement garantir par le gouvernement. Le bail-out de Fannie Mae et de Freddie Mac a déjà coûté 712 milliards $ et Obama vient de garantir le 24 décembre 2009 qu'il n'y aura pas de limite supérieure; Obama a réussi à faire passer une loi qui lui permet de ne plus demander l'autorisation au Congrès pour continuer à renflouer Fannie Mae et Freddie Mac. Le gouvernement américain amplifie la bulle hypothécaire et immobilière et ne se fait pas dicter sa conduite par des étrangers mais par le Congrès et le Sénat US.

___________________________________

Lire la suite >> Libre circulation des capitaux: Wall Street, Goldman Sachs, JP Morgan ont aidé 10 ans la Grèce à tricher

Lire mon article du 6 mars 2009 >>>

Banqueroute de la Zone Euro: Irlande, Italie, Grèce, Autriche - Eclatement de la bulle des CDS et des Obligations d'État

Non à l'ethnocide biotechnologique, aux nécrotechnologies, au

Non à l'ethnocide biotechnologique, aux nécrotechnologies, au