Obama a été entreposé à la Présidence par les lobbies financiers de Wall Street - Le mariole de la Maison Blanche

Par Thomas, le Cimbre le 20. janvier 2010, - Catégorie : Economie de bulles, crises systémiques, subprime - Lien permanent

Obama

n'a pas échoué face à ses promesses.

Obama n'a jamais gagné la Présidence, il y a été entreposé par les

lobbies de l'ersatz capitalisme et de la botox economy. Obama est un raté global et n'a été élu que pour nettoyer les

poubelles. Obama, Bush III, a fait passer le budget militaire annuel de

$ 525 milliards à 635 milliards. Le discours donné par Obama à Strasbourg

au Sommet de l'Otan le 4 avril 09 à son town-hall meeting était lamentable mais avait ravi un

parterre filtré de jeunes UMP et d'étudiants ébaubis de Grandes Écoles de Commerce. Sous leurs

applaudissements, il avait demandé dès la 10ème minute le soutien pour envoyer des GIs contre les terroristes. La jeunesse et les papy-boomers de Strasbourg avaient adoré dans le hall du Rhénus. Et il était tellement plein d'humilité avec sa bouteille d'eau minérale en plastique. Un homme, comme toi et moi, un magnifique raté.

Obama

n'a pas échoué face à ses promesses.

Obama n'a jamais gagné la Présidence, il y a été entreposé par les

lobbies de l'ersatz capitalisme et de la botox economy. Obama est un raté global et n'a été élu que pour nettoyer les

poubelles. Obama, Bush III, a fait passer le budget militaire annuel de

$ 525 milliards à 635 milliards. Le discours donné par Obama à Strasbourg

au Sommet de l'Otan le 4 avril 09 à son town-hall meeting était lamentable mais avait ravi un

parterre filtré de jeunes UMP et d'étudiants ébaubis de Grandes Écoles de Commerce. Sous leurs

applaudissements, il avait demandé dès la 10ème minute le soutien pour envoyer des GIs contre les terroristes. La jeunesse et les papy-boomers de Strasbourg avaient adoré dans le hall du Rhénus. Et il était tellement plein d'humilité avec sa bouteille d'eau minérale en plastique. Un homme, comme toi et moi, un magnifique raté.

(Bronze ci dessus: Plateau de Californie à

Craonne)

(Bronze ci dessus: Plateau de Californie à

Craonne)Dans cette société de chuchoteurs, de menteurs et de dénonceurs, la réalité n'est plus partagée. Nous sommes comme au temps de Lénine où le langage est usurpé pour couvrir des actes de terrassement. "The U.S. government has a technology, called a printing press, which allows it to produce as many U.S. dollars as it wishes at essentially no cost." - Benjamin S. Bernanke, Président de la Fed'

Le système bancaire américain a testé en 2008 et 2009 le club de Wall Street présidé par l'administration Obama-Bernanke-Geithner, et est sûr que les futures positions toxiques seront épongées par les pouvoirs publics, le contribuable, les générations futures, et les investisseurs étrangers qui achètent les T-Bonds, les Bons du Trésor américain. Le gouvernement américain a déjà absorbé 80% des positions toxiques et des crédits pourris. Le gouvernement américain a pris a son compte le rôle de bad bank sans l'officialiser.

AIG appartient à 80% au gouvernement américain sans avoir été nationalisé. Ceci s'appelle le qualitative easing et est censé fluidifier les liquidités et en injecter des nouvelles comme le quantitative easing (planche à billets). Mais les banques ne font que de nourrir et d'amplifier la nouvelle bulle spéculative avec ces moyens mis à disposition par le gouvernement Obama. Helicopter Ben Bernanke, "ex officio lobbyist for high finance", est le Président de la Fed' qui a le plus amplement et le plus rapidement injecté des liquidités de toute l'histoire des USA. La Fed' annonce qu'elle voudra arrêter le Quantitative Easing en mars...

AIG appartient à 80% au gouvernement américain sans avoir été nationalisé. Ceci s'appelle le qualitative easing et est censé fluidifier les liquidités et en injecter des nouvelles comme le quantitative easing (planche à billets). Mais les banques ne font que de nourrir et d'amplifier la nouvelle bulle spéculative avec ces moyens mis à disposition par le gouvernement Obama. Helicopter Ben Bernanke, "ex officio lobbyist for high finance", est le Président de la Fed' qui a le plus amplement et le plus rapidement injecté des liquidités de toute l'histoire des USA. La Fed' annonce qu'elle voudra arrêter le Quantitative Easing en mars... Pour financer sa campagne présidentielle Obama a touché entre autre 994795 $ de la Goldman Sachs (le deuxième contributeur), 701290 $ de la Citigroup, 695132 $ de JPMorgan Chase, 543219 de la UBS, 514881 de la Morgan Stanley, ceci juste pour les banques les plus importantes.

Pour soutenir les marchés mondiaux et abaisser le taux interbancaire, le Libor, la Fed' avait offert depuis la fin de l'année 2008 à un taux zéro des $ à la BCE, la Bank of England et à la Banque Nationale Suisse dans des accords swap auxquels elle va mettre fin au 1er février 2010 parce que les banques centrales elle-mêmes ne s'en sont servies que pour surexciter la spéculation et le carry trade au lieu de prêter pour des projets industriels. A partir du 1er février 2010 les banques centrales sus-citées n'auront plus un accés illimité à des liquidités en $. La Fed' teste déjà depuis la mi-décembre 2009 le ralentissement de la planche à billets juste pour voir les premières réactions des marchés en espérant avoir restitué la solvabilité du système bancaire, car, il faut le rappeler, le système bancaire américain est insolvable. La Fed a annoncé en décembre 09 vouloir tester à partir du 1er février 2010 plus sérieusement les marchés. Il se dit que les banques sont entrain de paniquer, leur drogue va leur manquer et un drogué en manque... Les premières réactions du marché ont déjà prouvé que personne dans le secteur privé ne croit en une reprise économique possible. La demande intérieure a baissé de 11,4 % aux USA en 2009, ce qui ne s'est pas vu depuis 1947. La Fed' va tomber dans sa propre trappe à liquidités de la planche à billet. Dans 2 mois s'accélère le doom loop. 7 millions d'américains ont perdu leur emploi depuis le début de la "Crise".

Le Sénat a reconduit le 28 janvier 2010 Bernanke pour son second mandat à la Fed'. Bernanke est le protégé d'Obama. Pour être à nouveau reconduit dans ses fonctions de Président de la Fed', Bernanke a rencontré 24 Sénateurs de la Commission Banque du Sénat pendant le mois de janvier 2010, ce qui est du jamais vu selon bloomberg.com. Il est étonnant que les USA s'offrent un simulacre d'élection par les représentants du peuple du Président de cette entreprise financière privée, la Fed', qui frappe la monnaie. Bernanke a dit: "I will be strictly independent of all political influences." La presse américaine le traite de menteur (a liar as well as a hypocrite), sans remarquer qu'il ne ment pas. Les sénateurs eux-mêmes ne sont pas indépendants de leurs sponsors. Ils servent les intérêts privés et sont eux-mêmes entreposés dans un lieu qui devrait servir les intérêts publics. Ils sont un architectone. Le Wall Street Journal divulgue même des preuves selon lesquelles des sénateurs se font acheter leur vote pour Bernanke.

Stiglitz avait été pressenti pour succéder à Bernanke à la Fed' auquel Obama avait déjà renouvelé sa confiance pour un second mandat. Le Times a fait de Bernanke la "Person of the Year 2009". Vu de Strasbourg et avec ma sensibilité, un Stiglitz comme Chef de la Fed' aurait été une "révolution", d'autant plus que Stiglitz avait depuis toujours décrié le leveraging comme outil de croissance qui ne repose que sur de l'information asymétrique, donc sur de l'information qui n'est pas disponible pour tous pour toutes choses devant être "égales par ailleurs", ce qui étouffe en même temps les protagonistes de la concurrence libre et non faussée qui tend au plein-emploi en créant automatiquement des richesses pour tous. Stiglitz ne croyait jamais au "moral hazard", à l'aléa moral, parce que pour lui il n'existe pas de "main vibrante" qui équilibre joyeusement les marchés. Mais Obama ne s'était pas rendu au G192 présidé par Stiglitz. Il est vrai que Stiglitz prône l'abandon du $ sous sa forme actuelle: "Il est clair, qu'une devise de réserve ne doive pas être adossée à une monnaie nationale, parce que ceci ne peut que conduire à l'abandon de la discipline financière avec des conséquences désastreuses pour le pays émetteur de cette monnaie de réserve et pour l'économie mondiale." Donc Stiglitz n'est pas Fed'-compatible pour les Républicains, les Néo-Cons, les Nouveaux Démocrates. On avait aussi parlé de Paul Krugman comme sucesseur de Bernanke à la Fed', mais c'est un pentito du libéralisme, même s'il a fait sa thèse en 1977 sous la direction de Jagdish Bhagwati. Krugman, reste dans son rôle d'américain et nourrit depuis un an le poker dénonceur en voyant de manière compulsive l'effondrement du système monétaire international à partir de la Grèce et des Pays Baltes, mais jamais à partir des USA, de la Californie, du Kansas, et du Royaume-Uni. Krugman qui dispose en lui de la double terminologie, celle du libéralisme et celle d'un développement à potentialité durable, pourrait avoir une vision phénoménologique du parl'être américain et devenir l'interface manquante pour lier la spéculation américaine à une certaine idée du développement.

Obama disposait jusqu'en janvier 2010 de la majorité qualifiée au Sénat et aurait pu utiliser cette période pour installer les réformes. Il a aggravé en un an de mandature toutes les causes qui ont mené à la Crise. Aujourd'hui Obama a perdu sa majorité qualifiée au Sénat avec l'élection surprise dans le Massachusetts d'un Sénateur Républicain, dans ce bastion démocrate de la dynastie Kennedy. Il ne reste que 6 mois à Obama pour agir, en automne 2010 la totalité de la Chambre des Représentants est changée comme 1/3 du Sénat. La paralysie des réformes se trouve en réalité dans l'administration nommée directement par Obama. Obama a enfoncé les USA dans le doom loop en détournant la pensée de Keynes pour injecter des liquidités au profit des intérêt privés et spéculatifs des banques. Quoiqu'il arrive, la Chine ne sera plus disposée à prêter à son premier débiteur, les USA abandonnés par la planète, mais elle achète des bons du trésor grecs par l'intermédiaire de... la Goldman Sachs. D'habitude c'est la Deutsche Bank qui s'enrichit sur le commerce des sovereign bonds, des obligations d'État. La Chine devient une Banque Mondiale ter et contourne en même temps le FMI qui n'est qu'un outil de domination comme l'OMC, la Banque Mondiale et la Banque Mondiale bis (BRI / BIS). Il faudra savoir composer avec.

La pensée de Keynes a été violée par tous les monétaristes quantitatifs des USA, dont Obama, qui ont versé 13 trillions de $ (13.000 milliards, et 27 trillions pour les pays du G20) ou presque une année de PIB pour ne pas relancer l'économie, mais pour sauver le système du Shadow Financial Banking. Aucun New Deal n'a été lancé, encore moins de Green New Deal. On a donné de la drogue à un drogué. L'Europe a imité les USA et le Royaume-Uni, parce qu'elle n'avait pas le courage d'avoir un taux d'intérêt directeur supérieur à celui de la Fed' et une politique monétariste quantitative plus restrictive qu'elle. C'était pour l'Europe la seule possibilité d'éviter une concurrence par la devise. L'Australie, le Canada, la Norvège agissent pourtant à l'opposé.

L'intérêt de la plus grande assurance du monde, AIG, comme de tout partenaire dans un contrat d'assurance reposant sur la vente à découvert de CDS négocié entre banque et assurances, est de spéculer sur la solidité (fragilité) financière d'un emprunteur et d'espérer qu'il soit défaillant, ou de spéculer sur les faillites et les CDO ou même de provoquer les faillites. Donc il fallait vendre des crédits et encore plus de CDS destinés à assurer les crédits, les CDO. Un sous-paiement de plus en plus intensif des salariés dans le pays, un inversement de tendance et de conjoncture mettent en œuvre automatiquement ce qui est appelé le moral hazard, l'aléa moral, le risque avéré qui opère le grand balayage. Même un tout petit pourcentage de défaillance du remboursement des crédits (subprimes, primes, alt-A, etc...) se retourne très vite et encore plus rapidement contre les partenaires qui ont échangés des CDS. Aux USA, la plus grande assurance du monde, AIG, qui est aussi la plus grande faillite d'une entreprise privée de l'histoire de l'humanité, a été "sauvée" avec 182 milliards de $ par l'État américain, mais elle a elle-même remboursé aux banques comme Goldman Sachs ou la Deutsche Bank 62 milliards de $. Ces banques étaient pour AIG les partenaires des produits dérivés CDS qui sont des titrisations adossées sur des crédits. AIG assurait les crédits contre des défaillances de l'emprunteur en multimutualisant les risques avec les CDS, qui ont conduit AIG à la faillite. L'assurance AIG et les banques avaient créé ensemble des centaines de millions de CDS pour s'enrichir ensemble en filtrant vers elles les richesses.

AIG a remis elle-même sur le marché spéculatif les 122 milliards restants du bail-out gouvernemental de 182 milliards de $. AIG avait caché au public la swap-transaction de 62 milliards avec les banques et l'utilisation de ces 122 milliards restants sur la demande et avec l'appui de la Fed' de New York, dont Timothy Geithner, Treasury apparatchik, était à l'époque président avant de devenir Secrétaire d'État au Trésor du gouvernement Obama. Avec les fonds publics AIG adosse sur ses activités spéculatives une nouvelle criminalité financière en s'indemnisant elle-même des dommages et des ravages causés par sa propre criminalité financière précédente. Ses banques partenaires elles-mêmes ont fait de même avec les liquidités obtenues d'AIG ou directement de l'État sous forme d'aide de sauvetage, parce que leur objectif est de ne pas sortir dernier et trop perdant de leur pyramide Ponzi-Madoff. Ceux qui ne sortent pas premiers de la pyramide Ponzi, ou du système boule-de-neige ne peuvent être que perdants. Le système économique et les programmes dits d'aide et de relance aident les banques à devenir le gagnant des derniers jours. Le gouvernement Obama ne fait que d'engraisser les banques et à émis pour ceci 2 trillions de $ (2000 milliards) en fausse monnaie issue de la planche à billets de Paper Mill on the Potomac et avec l'émission de Bons du Trésor qui ne sont que de la dette émise sur deux générations futures.

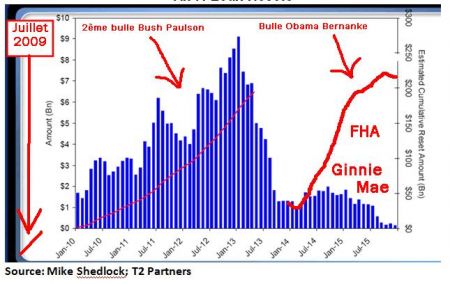

95% des crédits hypothécaires pour des maisons individuelles ont été placés sous la garantie du gouvernement depuis 2008 par l'intermédiaire de Fannie Mae, Freddie Mac et la FHA. 8 millions de crédits hypothécaires de maisons individuelles sont

délinquants et repris par la Fed' à hauteur de 1,42 trillion de $. Photo

à gauche, banner FHA "Un autre rêve américain

devient réalité"; Photo à droite: banner de Ginnie

Mae qui

vante le soutien et la totale confiance du Gouvernement américain. Le parc immobilier ne vaut plus que 75% de sa "valeur" d'avant la crise et quand le gouvernement n'a plus les moyens d'aider aux remboursements des mensualités, ce sera l'effondrement total. Cette menace de ce "moral hazard" créé de toute pièce par l'administration Obama ne donne pas de leçon.

95% des crédits hypothécaires pour des maisons individuelles ont été placés sous la garantie du gouvernement depuis 2008 par l'intermédiaire de Fannie Mae, Freddie Mac et la FHA. 8 millions de crédits hypothécaires de maisons individuelles sont

délinquants et repris par la Fed' à hauteur de 1,42 trillion de $. Photo

à gauche, banner FHA "Un autre rêve américain

devient réalité"; Photo à droite: banner de Ginnie

Mae qui

vante le soutien et la totale confiance du Gouvernement américain. Le parc immobilier ne vaut plus que 75% de sa "valeur" d'avant la crise et quand le gouvernement n'a plus les moyens d'aider aux remboursements des mensualités, ce sera l'effondrement total. Cette menace de ce "moral hazard" créé de toute pièce par l'administration Obama ne donne pas de leçon.  44% des prêts hypothécaires sont défaillants et la FHA n'a en réalité déjà plus les moyens d'aider les emprunteurs aux remboursements, ce qui amène à des expulsions par millions des maisons construites à crédit. Je vous ai écrit en août 2009 que c'est de nouveau par milliers de milliards de $ que les

instituts de crédits hypothécaires, la Federal Housing Administration

(FHA) et la Ginnie Mae

(Government National Mortgage Association), accordent

aux débiteurs NINJA (no income no job

no asset, sans revenus sans emploi et sans garanties bancaires) des

crédits... pour construire des maisons individuelles sur un marché saturé et en dépression.

44% des prêts hypothécaires sont défaillants et la FHA n'a en réalité déjà plus les moyens d'aider les emprunteurs aux remboursements, ce qui amène à des expulsions par millions des maisons construites à crédit. Je vous ai écrit en août 2009 que c'est de nouveau par milliers de milliards de $ que les

instituts de crédits hypothécaires, la Federal Housing Administration

(FHA) et la Ginnie Mae

(Government National Mortgage Association), accordent

aux débiteurs NINJA (no income no job

no asset, sans revenus sans emploi et sans garanties bancaires) des

crédits... pour construire des maisons individuelles sur un marché saturé et en dépression. Pour provoquer l'illusion d'une croissance, Obama a décidé de créer le Obama Mortgage, qui est un crédit hypothécaire accordé pour l'accession à la propriété mais à des conditions encore plus pourries et désastreuses que les subprimes précédemment attribués par Bush et soutenus par l'argent à taux d'intérêt excessivement bas de l'ancien directeur de la Fed' Alan Greenspan. Greenspan était appelé "le maestro" parce qu'il permettait l'enrichissement fictif des masses avec de la merde en leur permettant de s'endetter jusqu'au dessus de la tête.

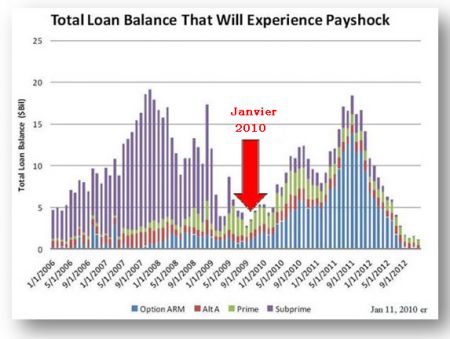

La politique économique de relance et de croissance de Bush trouve une prolongation décuplée dans la politique économique d'Obama qui est soumis aux lobbies financiers qui cherchent par tous les moyens à garantir leurs fonds propres contre la dévalorisation. Les banques se jettent sur les Obama Mortages, les titrisent en RMBS avec les partenaires assureurs comme AIG, parce qu'elles sont sûres que les défaillances de remboursement des emprunteurs sont garantis à 100% par l'intermédiaire de la Ginnie Mae et de la FAH: "The only mortgage-backed security that enjoys the full faith and credit of the United States Government". Même Bush n'était pas allé aussi loin dans la garantie gouvernementale du crédit et de la "valeur" de l'immobilier. Le gouvernement Obama a réussi aussi ce à quoi Bush n'est pas parvenu: à créer la symbiose totale de la banque universelle avec le Trésor Public américain. Souvenez-vous de

la Freddie

Mac et de la Fannie Mae, qui ont fait faillite en octobre

2008, et qui sont régulièrement recapitalisées par les différents plans

gouvernementaux américains du nom de TARP, TALF, PPIP, etc... Graphique ci-dessus et à droite: La crise hypothécaire a la forme

d'un dromadaire à 3 bosses, nous

venons

juste d'avoir quitté la première bosse, celle des subprimes. A présent

commence celle des alt-A et des Primes, vers janvier 2014 commencera celle des

Obama Mortgages de la Ginnie Mae et de la FAH. Ginnie

Mae

et FHA émettent de nouveau par centaines de milliards des titrisations

adossées

sur

des paquets de crédits hypothécaires (CDS et

CDO, MBS > mortgage backed securities).

La politique économique de relance et de croissance de Bush trouve une prolongation décuplée dans la politique économique d'Obama qui est soumis aux lobbies financiers qui cherchent par tous les moyens à garantir leurs fonds propres contre la dévalorisation. Les banques se jettent sur les Obama Mortages, les titrisent en RMBS avec les partenaires assureurs comme AIG, parce qu'elles sont sûres que les défaillances de remboursement des emprunteurs sont garantis à 100% par l'intermédiaire de la Ginnie Mae et de la FAH: "The only mortgage-backed security that enjoys the full faith and credit of the United States Government". Même Bush n'était pas allé aussi loin dans la garantie gouvernementale du crédit et de la "valeur" de l'immobilier. Le gouvernement Obama a réussi aussi ce à quoi Bush n'est pas parvenu: à créer la symbiose totale de la banque universelle avec le Trésor Public américain. Souvenez-vous de

la Freddie

Mac et de la Fannie Mae, qui ont fait faillite en octobre

2008, et qui sont régulièrement recapitalisées par les différents plans

gouvernementaux américains du nom de TARP, TALF, PPIP, etc... Graphique ci-dessus et à droite: La crise hypothécaire a la forme

d'un dromadaire à 3 bosses, nous

venons

juste d'avoir quitté la première bosse, celle des subprimes. A présent

commence celle des alt-A et des Primes, vers janvier 2014 commencera celle des

Obama Mortgages de la Ginnie Mae et de la FAH. Ginnie

Mae

et FHA émettent de nouveau par centaines de milliards des titrisations

adossées

sur

des paquets de crédits hypothécaires (CDS et

CDO, MBS > mortgage backed securities).

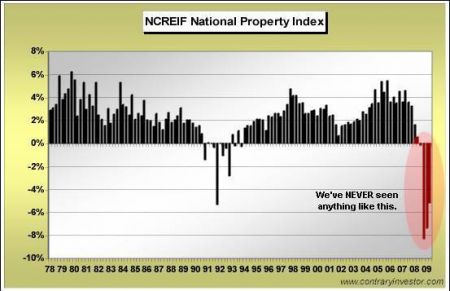

Le bilan pour les crédits hypothécaires du parc immobilier industriel et commercial (real estate) est tout aussi catastrophique. Graphique à droite: Situation inédite de l'immobilier industriel et commercial, real estate, aux USA, qui vous prouve la Grande Dépression 2. Selon Stiglitz a rappelé qu'il y a eu 2 millions de faillite de PME aux USA en 2009, et selon les analyses il y aura entre 2,5 et 3 millions qui seront en faillite en 2010.

C'est le greed, cette cupidité de l'ersatz capitalisme qui a amené la-dite Crise qui est payée par les peuples aujourd'hui, demain et par deux générations futures. Obama n'a aucun pouvoir pour réguler et imposer au système bancaire une augmentation conséquente des fonds propres qui les rend plus sûrs en cas de défaillance en chaine des emprunteurs. D'un côté des millions d'américains sont jetés à la rue et des millions de maisons individuelles sont saisies par les huissiers, voire immédiatement détruites - car ceci revient moins cher aux banques que d'entretenir un parc immobilier dont personne ne veut - et d'un autre côté on recrée la même bulle immobilière à crédit et au-dessus des moyens des emprunteurs. Obama n'est qu'une marionnette qui a été élue pour faire éponger les dettes et les positions toxiques par le Trésor Public et par la monnaie de contrefaçon de la planche à billet (Helicopter Money, quantitative easing). Depuis 20 ans the banksters use the sovereign debt of the US as the reserve basis for their rentier plunder, les banksters utilisent la dette publique comme une base de réserve pour leur pillage de rentier. Obama a accéléré le pillage par les banques. C'est un faible qui n'a pas su leur résister. Saura-t-il, au moment d'un soulèvement social généralisé, résister à la tentation totalitaire, ou sera-t-il le 1er dictateur noir américain? Cette question je la pose depuis plus d'un an sur mon site. Saura-t-il résister aux militaires ou va-t-il s'éliminer lui-même proprement pour ne pas avoir à assumer un régime totalisé? Il vient d'obtenir le Prix Nobel de la Paix, le "Du-bist-nicht-Bush-Preis" (le "Prix-Tu-n'es-pas-Bush") comme le titre le Financial Times Deutschland. Le tout premier acte présidentiel d'Obama a été de gonfler le nombre de GI's en Afghanistan.

Obama, chef de gang et raté global, a annoncé hier vouloir taxer les 50 instituts financiers qui ont été "sauvés" avec les 700 milliards de $ du premier Plan de Sauvetage appelé TARP. Il prévoie un remboursement sur 12 ans si ces instituts ne versent pas de boni les 4 prochaines années. C'est facile de demander à un patient, pour lequel le pronostic vital est engagé, de rembourser ses soins. C'est d'autant plus drôle que les banques américaines communiquent depuis 3 mois sur le fait qu'elles ont déjà remboursé cette première aide ou qu'elles sont entrain de le faire après avoir levé des fonds sur les marchés financiers. AIG, la plus grande faillite de toute l'histoire des USA d'une entreprise privée, Fannie Mae, Freddie Mac, GM, Chrysler seront exemptés de cette taxe. La Deutsche Bank devra payer. La condition des boni est un leurre, car les salaires des banques ont augmenté de 30% en 2009 pour contourner les boni. Obama, comme Gordon Brown ou le prince-président français est un populiste qui vit depuis plus d'un an sur ses effets d'annonce.

Le système de banques universelles a causé l'effondrement et la faillite du système bancaire. Le système de confusion des genres et de recoupement des intérêts des banques universelles a été interdit sous Roosevelt en 1933 avec la Glass-Steagall Act. Le Glass-Stegall-Act avait été complété en 1956 avec le Bank Holding Company Act qui interdisait aux banques d'être partenaires des assurances dans des polices d'assurances pour leurs activités propres de placements, d'investissement et de spéculation. Toutes ces dispositions ont été révoquées avec le Gramm-Leach-Bliley-Act par l'administration du précédent président américain, Bill Clinton. Obama n'a introduit aucune mesure pour les remettre en vigueur. Ce sont les sénateurs McCain et Cantwell qui veulent réinstaurer la Glass-Steagall Act pour casser les banques universelles qui mêlent les activités de banques d'investissement aux activités de banques traditionnelles et aux assurances. McCain et Cantwell se sentent poussés et soutenus par l’énorme gène de l’opinion publique face aux instituts bancaires qui rentrent des bénéfices spéculatifs au sommet de la crise et qui déversent des milliards de boni alors que la population souffre massivement du chômage et est expulsée de ses domiciles par les huissiers. Obama, le "démocrate", a permis le 8 XII 2009 à AIG, qui a pourtant été la plus grande faillite de l'humanité et de l'histoire des USA, d'augmenter massivement les salaires et boni de ses traders. Obama avait le pouvoir de s'y opposer car AIG appartient à 80% au gouvernement à cause des sommes publiques investies pour la sauver. On comprend mieux la vague de remboursement à l'État américain par les banques. Elles veulent éviter une potentielle surveillance de l'État au plus vite, même si elles annoncent depuis le début de la semaine de nouvelles pertes et positions toxiques. Elles annoncent des bénéfices, mais c'est Obama et son Secrétaire au Trésor Geithner qui leur ont imposé de transformer les normes comptables pour éloigner des yeux et du cœur les positions toxiques, sur ordre des lobbies financiers.

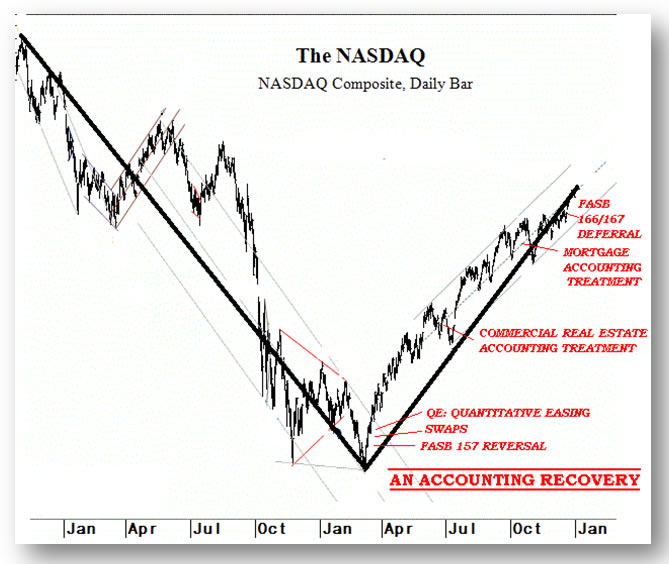

Le graphique à gauche prouve que la "recovery" n'est que le résultat de maquillages comptables: la planche à billets (quantitative easing), le rachats par la Fed' d'actifs toxiques (swap) et de manipulations des normes comptables (FASB reversal ou "Stress-Test", FASB deferral, mortgage accounting treatment, etc). Avec toutes ces manipulations comptables faites légalement mais chacun à sa manière, aucune comptabilité nationale n'est possible, puisqu'il existe autant de normes comptables que de bilans d'entreprises, de banques, de petits commerces. Les cours du Nasdaq ne veulent encore moins refléter quelque chose en rapport avec la réalité ou l'irréalité d'une bulle spéculative. On est juste sûr que toutes les positions toxiques et tous les crédits pourris ressortiront quelque part sous forme de dette publique. Dans mes articles je vous ai déjà suffisamment exposé avec des faits concrets comment Wall Street gouverne le Sénat et le Congrès américains, et comment Tim Geithner, Secrétaire d'État au Trésor du gouvernement Obama avait réalisé le Stress-Test des 19 banques systémiques et imposé les manipulations des bilans des entreprises en ordonnant les "assouplissements" des normes comptables Bâle 2 et de la FASB. Dans cette société de chuchoteurs, de menteurs et de dénonceurs, la

réalité n'est plus partagée. Nous sommes comme au temps de Lénine où

le langage est usurpé pour couvrir des actes de terrassement. Quelle est la différence entre le Мир Мирoy - Mir Mirou (Paix au Monde) des sovjets et les mensonges de pillard de l'empire américain? La langue russe n'est pas plus pacifique qu'une autre. Le mal a de nouveau une adresse. Depuis la Chute du Mur de Berlin nous étions orphelins du mal. L'homme est de nouveau structuré. Ouf!

Le graphique à gauche prouve que la "recovery" n'est que le résultat de maquillages comptables: la planche à billets (quantitative easing), le rachats par la Fed' d'actifs toxiques (swap) et de manipulations des normes comptables (FASB reversal ou "Stress-Test", FASB deferral, mortgage accounting treatment, etc). Avec toutes ces manipulations comptables faites légalement mais chacun à sa manière, aucune comptabilité nationale n'est possible, puisqu'il existe autant de normes comptables que de bilans d'entreprises, de banques, de petits commerces. Les cours du Nasdaq ne veulent encore moins refléter quelque chose en rapport avec la réalité ou l'irréalité d'une bulle spéculative. On est juste sûr que toutes les positions toxiques et tous les crédits pourris ressortiront quelque part sous forme de dette publique. Dans mes articles je vous ai déjà suffisamment exposé avec des faits concrets comment Wall Street gouverne le Sénat et le Congrès américains, et comment Tim Geithner, Secrétaire d'État au Trésor du gouvernement Obama avait réalisé le Stress-Test des 19 banques systémiques et imposé les manipulations des bilans des entreprises en ordonnant les "assouplissements" des normes comptables Bâle 2 et de la FASB. Dans cette société de chuchoteurs, de menteurs et de dénonceurs, la

réalité n'est plus partagée. Nous sommes comme au temps de Lénine où

le langage est usurpé pour couvrir des actes de terrassement. Quelle est la différence entre le Мир Мирoy - Mir Mirou (Paix au Monde) des sovjets et les mensonges de pillard de l'empire américain? La langue russe n'est pas plus pacifique qu'une autre. Le mal a de nouveau une adresse. Depuis la Chute du Mur de Berlin nous étions orphelins du mal. L'homme est de nouveau structuré. Ouf!Encore en mai 2009, les plus naïfs pouvaient se dire que Wall Street était toujours aux commandes, le temps que Obama s'installe dans sa Présidence. Après tout il avait encore plus promis que le prince-président français et avait aussi dit "qu'il ne tolèrerait pas le capitalisme fou". Mon article du 8 mai 2009 "Stress Test des Banques - Y a-t-il un Eliot Ness pour arrêter Obama" vous a sûrement semblé comme un acte pyromane contre l'édifice du phalanstère, voire simplement des propos racistes. Je vais donc vous exposer à présent méticuleusement point par point et personne par personne comment Wall Street a entreposé Obama à la Présidence pour nettoyer les poubelles, c'est à dire pour les faire récurer par le peuple.

Obama est depuis un an chef de la Maison Blanche et il n’y a toujours pas de réforme du contrôle et de la surveillance financière aux USA parce que le Président Obama est entouré de consultants et d’amis du parti qui sont proches de Wall Street. Il n'apporterait rien à la vérité historique de préciser que le rapprochement Obama / Hillary Clinton s'était fait en juin 2008 à l'hôtel Westfields Marriott à Chantilly en Virginie du Nord où Henry Kissinger, David Rockfeller et le reste des mondialistes du groupe Bilderberg ont été convoqués. Mon site n'est pas affilié à ces conspirationnistes qui hantent le web dès que l'on expose des idées allant contre le mainstream. D'après mon logiciel d'audience qui compte les visites sur mon site et range leurs provenances, je vois bien qu'ils sont à l'affut et arrivent comme la marée pour voir si je fais partie de leur zone de chalandise, voire de leur secte internationale. Il existe même un ou des partis qui feignent d'être à gauche avec la terminologie adéquate, mais je n'écris pas leurs noms pour que google ne me range pas dans cette boîte à ordures-ci du ranking et du référencement qui les réunissent. A la réunion de Westfields Marriott étaient encore convoqués 125 influenceurs du monde réunis à huis clos pour discuter de l'avenir de la planète sur le sol des États-Unis. Nous avons vu comment Obama, très passionné par l'avenir de la planète, s'était ensuite fait tirer l'oreille jusqu'à la veille du sommet climatique COP 15 de Copenhagen, pour y faire ses discours tellement pleins d'humilité. Comme Bilderberg parvient à étouffer depuis presque 60 ans l'objet des rencontres des capitaines d'industrie, de la finances, et des politiciens de gauche "qui comprennent quelque chose à l'économie", comme Manuel Valls par exemple, nous avons un mal énorme à récolter de l'information en dehors de sites web gore et qui ont souvent une charte graphique à fond noir et avec des lettrages gothiques... Bill Clinton avait assisté à la Conférence Bilderberg de 1991 en Allemagne juste avant de devenir président des États-Unis, puis de nouveau en 1999, à Sintra, au Portugal malgré ses véhéments démentis. Hillary Clinton, actuellement Vice-Présidente d'Obama, aurait assisté à la réunion de 2006 à Ottawa, au Canada. Bill Clinton est l'acteur principal de l'abolition du Glass Steagall Act et c'est avec lui que le monde des finances à commencé son Shadow Financial Banking System qui a conduit à l'effondrement économique actuel. Obama agit dans la lignée Clinton et n'a jamais voulu ni évoqué l'intention de faire de nouveau éclater la banque universelle qui réunit en une association mafieuse les banques d'investissement, les banques traditionnelles et les assurances. Et dire que Bill Clinton se passait pour un gauchiste parce qu'il faisait semblant d'écouter Stiglitz. La suite de mon exposé vous permettra de vous éloigner de cette envie de croire à la conspiration Bilderberg ou de la Trinationale. Nous n'avons pas besoin de l'attrait du fiel pour regarder la vérité en face ni de se faire jalousement croire avec plaisir que nous abordons la troisième dimension du raisonnement intellectuel. Les informations plus simples sur les réalités historiques sont disponibles. Je vous livre ici un travail d'investigation journalistique que j'ai réalisé en parallèle au reste de la rédaction de mes billets depuis plus d'un an.

John Dugan est un dérégulateur de la première heure et avait révélé en 1991 dans son livre „Modernizing the Financial System“ qui fait autant référence que les pensées de Augustus von Hayek et les publications de l’Ecole de Chicago et du Consensus de Washington. John Dugan ne voyait dans toute autorité de surveillance financière pas moins qu’un instrument de satan. John Dugan s’était amplement vanté de son travail de lobby quand le Glass Steagall Act avait été aboli en 1999. Pourtant nous savons que cette loi était parvenue à minimiser depuis 1933 le risque pour le système financier. Aujourd’hui, John Dugan est employé dans l’administration Obama. Vous savez qu’aux USA, quand un président est élu, c’est toute l’administration qui change du haut en bas jusqu’à madame pipi. John Dugan est actuellement "Comptroller of the Currency" au ministère des finances, c'est à dire contrôleur de la monnaie, du $. La personne qui avait poussé à octroyer les pleines libertés aux banques est directement sous les ordres du Secrétaire d’Etat au Trésor, Tim Geithner, qui devrait officiellement prouver sa capacité à juguler les spéculateurs financiers qui sont de nouveau déchaînés et qui annoncent des milliards de bénéfices et des versements de milliards de boni. Quand Obama mimait la semaine dernière un courroux et menaçait de taxer les banques aidées par l'État et qui reversent des boni et qui font des bénéfices, John Dugan annonçait au même moment officiellement au Conseil d’Administration de la Federal Deposit Insurance Corporation (FDIC) qu’il était fermement opposé à ce nouvel impôt. John Dugan n’a pas changé de terminologie comme lobbyiste et contre le gouvernement Obama et son ami le plus proche est Tim Geithner, qui a toujours été extrêmement proche de Wall Street et du monde de la finance, tout comme beaucoup de Représentants démocrates du Congrès qui font partie du 1er cercle d’Obama. La Réforme de la Surveillance des opérations financières, qui était l'une des promesses électorales d'Obama, est régulièrement torpillée par eux dès qu’il en reparle. Aucune loi n'a été promulguée à ce sujet depuis une année de mandature d'Obama... parce qu'il n'existe pas la moindre des propositions de loi. Ce sont les sénateurs McCain et Cantwell qui ont déposé la proposition de loi de réinstaurer le Glass-Steagall Act. L'un est démocrate, l'autre républicain. Après 8 mois de débats, le Sénat a écarté les propositions de régulation avec une centaine d’amendements, d’exceptions et d'exemptions juste avant Noël 09 et le lobby bancaire a communiqué amplement sur son succès pour rassurer les "investisseurs" et les marchés financiers.

L’une des autres propositions d’Obama était de créer une autorité de défense du consommateur pour lui éviter d‘être trompé lors de l’attribution de crédits à la consommation, revolving, hypothécaires, automobiles, pour faire des études… Depuis un an l’industrie financière à rabâché aux oreilles des politiciens et par les médias qu’il serait préférable de laisser tomber ce projet qui nuirait à la croissance et à l’emploi. Le CEO de JP Morgan Chase, Jamie Dimon, a donné le coup de grâce à ce projet en octobre 2009 par un discours à New York largement retransmis. Un tel discours semble avoir la force d’un veto, le projet est abandonné. Christopher Dodd, Président démocrate de la Commission Banque du Sénat américain vient récemment d’abandonner les négociations. Les lobbies des agents et promoteurs immobiliers, des vendeurs d’automobiles et d’autres distributeurs ont officiellement annoncé s’être sortis des griffes des autorités avec la promesse de maintenir l’emploi… Ce sont justement les voix opposées des amis politiques d’Obama qui ont été déterminantes. Selon Dodd, le travail de lobby pour "garantir la concurrence libre et non faussée" auprès des "Nouveaux Démocrates" a été couronné de succès.

Pour contourner la démocratie on fait couler dessus un nappage de lobbying. A Bruxelles même combat. Le jugement de la Court Suprême des USA du 21 janvier 2010 autorise un financement illimité des campagnes électorales, ce qui va encore plus fluidifier les contacts entre les lobbyistes, les sponsors, les Sénateurs, les Représentants. Toute interdiction est soulevée et les entreprises peuvent faire des publicités pour des campagnes électorales. Les Républicains jubilent parce que les entreprises sont plus disposées à financer les candidats républicains.

Le groupe des „Nouveaux Démocrates“ est proche des entrepreneurs et parvient régulièrement à combattre des directives et résolutions plus sévères. Les Nouveaux Démocrates ont bénéficié de dons lors de leurs campagnes électorales. La tête de file est le député Mike McMahon… de souche allemande. A lui seul il a encaissé un demi million de dollars que la banque d’investissement Goldman Sachs lui avait versé. Il avait dit au magazine Capital que "la Goldman Sachs était absolument fiable dans le combat contre la crise et qu’il s’opposerait violemment à une imposition plus élevée des banques qui ferait fuir la Goldman Sachs de la ville de New York, parce que New York a besoin de la Goldman Sachs". Quand Obama avait annoncé vouloir surtaxer les banques, McMahon s’était révélé comme étant l’un des plus virulents opposants: "je ne pense pas que l’industrie financière doive être la tire-lire que le gouvernement doit briser à chaque fois quand il a des problèmes budgétaires à résoudre". Kenneth Thomas du Wharton Business School avait dit que "les politiciens devraient porter sur leur veston le badge de leurs sponsors, comme ceci on saurait au moins à quoi s’en tenir".

Souvenez-vous du comportement de la Ministre Française, Christine Lagarde, qui s'était opposée en France en octobre 2009 à la loi du Parlement français qui a été votée pour instaurer une surtaxe spéciale et temporaire sur les bénéfices des banques, justement de ces banques qui empruntent à taux zéro (Zero Interest Rate Policy) auprès de la banque centrale ou de la BCE pour l'Europe pour faire des affaires financières juteuses sans pour autant distribuer des crédits aux particuliers et aux entreprises qui en demandent pour réaliser leurs projets industriels et commerciaux. L'État français a aussi été trop lâche, a offert un 1/2 trillion aux banques pour réaliser leur bail-out (sauvetage) sans pour autant rentrer dans leur capital ou émettre des exigences de gouvernance. La Loi imposant une surtaxe temporaire aux banques française avait été votée au Parlement français le vendredi 23 Octobre 2009, mais avait de suite été annoncée comme relevant d'une "erreur technique" et avait été de nouveau soumise au vote et annulée. L'État français aussi engraisse les banques avec l'argent public ou les dettes publiques avec l'appui des ministres et de la majorité des Députés du Parlement (ou du Congrès américain aux USA). L'État orchestre la Lutte des Classes au grand bonheur du monde financier et organise le plus grand transfert de toute l'histoire des richesses à partir du budget de l'État et de l'endettement, de la défiscalisation des entreprises (abolition de la Taxe Professionnelle): l'unique groupe bénéficiaire du transfert est celui des traders, des banques, des assurances, des instituts financiers. Vous allez voir, pour imiter Obama, Christine Lagarde va faire voter une Loi qui va annuler la Loi qui a annulé la Loi qui avait instauré pour environ 30 minutes en octobre 2009 dans la vie républicaine française une surtaxation temporaire sur les bénéfices exceptionnels des banques qui ont bénéficié en France des aides gouvernementales replacées sur les marchés spéculatifs. Revenons à l'Administration Obama.

La députée des Nouveaux Démocrates de l’Illinois, Melissa Bean, passe pour être leur porte-parole. Elle a touché 1,4 million de $ du secteur financier depuis sa campagne électorale de 2008 et sa mission est de modifier des passages du texte de loi régissant la protection du consommateur. McMahon se trouvait dans l’assistance quand Obama avait tenu l'un de ses habituels discours incendiaires au 1er anniversaire de la faillite de la banque d’investissement Lehman Brothers. McMahon avait répondu que "les plans d’Obama de réguler les marchés de produits dérivés financiers nuisent aux entreprises partenaires et mettent en danger les emplois." Deux semaines après ce discours d'Obama les représentants des Nouveaux Démocrates se réunissent avec Geithner et la réforme du marché des produits dérivés est reportée à plus tard sans agenda. Il ne sera plus question d’obliger les instituts financiers d’établir des chambres de compensation destinées à intervenir et soutenir un partenaire comme la Lehman Brothers lors de sa défaillance et des grands groupes comme des compagnies de transport aérien, des distributeurs d’énergie et d’autres grands distributeurs de biens et services sont subitement écartés de la réforme.

Le Secrétaire d’Etat au Trésor, Tim Geithner lui-même, se révèle de plus en plus comme un pourfendeur de la régulation et intensifie ses contacts avec Wall Street. Quand il était directeur de la Fed’ de New York il était en contact permanent avec les CEO de la Citigroup, de Goldman Sachs, Morgan Stanley. Ceci n’a rien d’étonnant puisque la Fed’ américaine est divisées en 12 zones dans lesquelles les banques sont simplement actionnaires. Il n’y a pas d’indépendance de la banque centrale, puisque les banques d’investissement et les banques traditionnelles en sont les actionnaires et ont leur droit de vote dans les décisions de la Fed’. L’indépendance de la banque centrale américaine n’est qu’une dépendance absolue du secteur privé. La BCE européenne est construite sur le même principe de l’indépendance de la banque centrale. Geithner est aussi reçu dans les domiciles privés de ces CEO et Dimon, le Président de la JP Morgan, passe pour être le candidat le mieux placé qui succéderait à Geithner si Obama devait le laisser tomber.

La BCE a d'ailleurs rappelé le 29 janvier 2010, qu'elle trouve essentiel pour la future directive européenne sur la transparence financière d'autoriser les banques centrales à garder le secret sur des plans de sauvetage bancaire lancés en urgence. Vous pouvez comprendre que la stabilité du droit est nécessaire pour garantir l'existence d'un État de Droit. En économie ce sont la stabilité des normes comptables et "l'information pure et parfaite". Je ne vois pas pourquoi une banque qui a commis de la spéculation criminelle dans son shadow banking system des "just-between-us" mériterait une exemption, un opting out généralisé. C'est de la ploutocratie... conforme au Traité de Lisbonne.

Le jour où Geithner a été nommé par Obama comme Secrétaire d’Etat au Trésor la bourse a honoré la décision du Président et le Dow Jones a monté de 400 points. Mais sitôt nommé, Geithner avait dû se défendre face à la presse qui avait divulgué ses "irrégularités" sur ses déclarations d’impôts. Ses anciens amis de Wall Street le surnomment à présent Turbo-Tax-Tim alors qu’il aurait dû leur intimer crainte et respect. Et nous revenons au reproche qui lui est toujours fait d’avoir accordé des concessions extraordinaires à l’assureur AIG lors de sa faillite de l’automne 2008. Parmi ces concession il lui est reproché d’avoir fermé les yeux sur des dissimulations de positions toxiques de plusieurs centaines de millions de $.

A présent, le milieu financier spécule sur le fait que Obama, lui-même en chute libre dans les sondages de popularité, puisse laisser tomber Geithner aux prochaines élections du Congrès US en novembre 2010. Mais Obama devrait changer toute son administration qui n’est qu’un nid d’opposants à la régulation. Souvenez-vous que Obama avait "pris un temps bien plus long que la normale" quand il avait formé son administration parce qu’il multipliait les consultations. Obama est "un homme de consultation et du consensus". Pourra-t-il revenir en arrière et nommer enfin cette administration qui devrait correspondre à son programme politique pour lequel il a été élu en façade par le peuple et les Grands Électeurs? Un revirement ne sera qu’un aveu de son erreur politique d’appréciation sur les dispositions réelles de son personnel, et il ne sera encore que plus attaqué par les milieux financiers. On parle déjà de "mutinerie au Congrès". Une telle labilité politique ne pourra que faire perdre la confiance dans cette situation où le chaos économique et financier encore apparemment maîtrisé va se déchaîner dans un effondrement général.

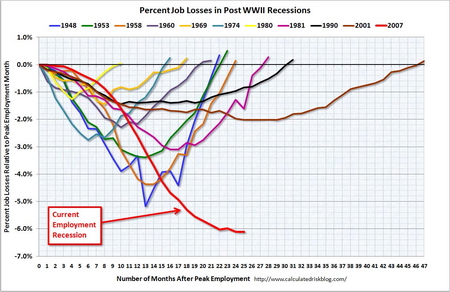

Obama devrait alors faire des crises d’autorité, mais jusqu’où le pourra-t-il sans craindre… pour sa personne dans des combats qui rappelleront l'assaut de Fort Cochise. Mais à ce moment là des millions d'américains au chômage seront aussi dans la rue avec des millions d'américains expulsés par les huissiers de leurs millions de maisons impayées (Graphique ci-dessus: courbes du chômage sur 47 mois depuis 1945. En rouge la courbe actuelle. En brun chômage de la crise Enron dot-com de 2001).

Obama devrait alors faire des crises d’autorité, mais jusqu’où le pourra-t-il sans craindre… pour sa personne dans des combats qui rappelleront l'assaut de Fort Cochise. Mais à ce moment là des millions d'américains au chômage seront aussi dans la rue avec des millions d'américains expulsés par les huissiers de leurs millions de maisons impayées (Graphique ci-dessus: courbes du chômage sur 47 mois depuis 1945. En rouge la courbe actuelle. En brun chômage de la crise Enron dot-com de 2001). Michael Froman, un ami d’études de Harvard d’Obama a joué un rôle prépondérant dans le choix du Président relativement à son administration. Quand Froman avait prêté serment devant la Constitution américaine lors de sa propre nomination il touchait encore en plus de son salaire un bonus de la Citigroup de 2,25 millions de $ qui était elle-même à quelques jours de sa faillite sauvée avec les milliards de l’Etat américain. Aujourd’hui Froman travaille directement à la Maison Blanche, à la différence de Austan Goolsbee, qui est un critique de Wall Street mais qui a été le premier confident d’Obama lors de sa campagne présidentielle. Goolsbee n’a plus qu’un poste de consultant sans lettre de mission.

Le Chef de cabinet de Geithner, Mark Patterson a travaillé comme lobbyiste auprès de la Goldman Sachs, le Chef de cabinet d’Obama, Rahm Emanuel, a travaillé comme lobbyiste pour plusieurs enseignes financières à Wall Street.

Larry Summers , Lawrence H. Summers, deregulator, a été promu à la Maison Blanche par Obama comme la toute première personne auprès de laquelle il faut s'enquérir des conseils. Il est Président du Conseil Économique de la Maison Blanche (White House Economic Council ou encore appelé NEC - National Economic Council). Larry Summers avait touché comme simple invité en avril 2008 des honoraires de 135000$ pour avoir tenu une conférence à la Goldman Sachs. Larry Summers est comme Geithner un protégé de Robert Rubin qui a été Secrétaire du Trésor sous Clinton et top-manager de la Goldman Sachs et de la Citigroup. Larry Summers est directement le responsable de l’effondrement actuel financier et économique des États-Unis.

Quand Larry Summers était à la tête d'Harvard dans les années 70' il avait forcé de manière brutale l'hégémonie de l'économie comme discipline d'enseignement, de recherche universitaire et doctorale. Mais il avait consacré la suprématie des modèles mathématiques de l'économie sur les sciences humaines. Selon Larry Summers "les économistes étaient simplement plus intelligents que les politiciens et que les sociologues". Comme Conseiller économique de Ronald Reagan, Larry Summers avait fortement appuyé les allègements fiscaux pour les entreprises et les plus-values parce qu'il jugeait qu'ils permettaient le plus efficacement de stimuler la croissance économique. Larry Summers avait aussi demandé à Reagan de réduire l’assurance-chômage et les allocations sociales qui amplifiaient selon lui le chômage.

Comme Secrétaire d’Etat au Trésor de Bill Clinton de 1999 à janvier 2001, c’est Larry Summers qui a donné forme à la dérégulation qui a mené à la crise actuelle. C’est lui qui a joué le rôle prépondérant de conseiller de Clinton qui a révoqué le Glass-Steagall Act qui était en vigueur depuis 1933. En 2000 Larry Summers a aussi signé avec Bill Clinton le Commodity Futures Modernization Act qui a catapulté sur les marchés financiers des trillions de produits financiers dérivés qui peuvent être négociés entre les institutions financières complètement en dehors de toute surveillance du gouvernement et qui sous soustraits de l'impôt. Il s’agit des produits OTC (Over the Counter) et des CDS qui sont des contrats négociés de gré-à-gré appelés justement des "just-between-us", en dehors de tout marché régulé et qui ne figurent jamais dans le bilan comptable des partenaires de cet échange. AIG aussi a fait faillite à cause des CDS. La valeur nominale des CDS / CDO / OTC a été de plus de 62 trillions de $, mais personne n'est capable de vraiment évaluer le montant réel de ces produits dérivés en circulation ou cachés dans les institutions financières sous forme de positions toxiques, puisqu'ils sont négociés de gré-à-gré dans le Shadow Financial Banking System, le Système bancaire fantôme. Larry Summers qui est l'un des ingénieurs financiers qui a échafaudé et installé avec Alan Greenspan, Directeur de la Fed', et avec Robert Rubin la colossale fraude et criminalité financière de ce système bancaire fantôme, se trouve aujourd'hui dans le Conseil Économique de la Maison Blanche où il fait diversion auprès d'Obama pour le faire disserter sur la justice et la transparence dans le versement des bonus au lieu d'interdire simplement ces négoces "just-between-us", ce qui serait une mesure simple et radicale pour rétablir la confiance des marchés. Larry Summers siège à la Maison Blanche où il garantit la continuité des liens entre l'oligarchie financière, les décideurs politiques et l'administration américaine. Larry Summers est l'instigateur des tous les plans de bail-out des banques qui n'a fait que d'engraisser les banques et d'aggraver considérablement la crise en précipitant l'arrivé de l'effondrement total. Le premier objectif de Larry Summers est de sauver les banques d'investissement et leurs partenaires financiers, les assurances.

Obama avait nommé Paul Volcker l'ancien Président de la Fed' à la tête de son Conseil Présidentiel pour la Reconstruction Économique (Economic Recovery Advisory Board) en le chargeant de réformer le Code des impôts et de lutter contre la fraude. Mais suite aux différents répétés avec Larry Summers, Obama a mis Volcker à l'écart en ne lui confiant aucun agenda. Paul Volcker tient à cœur le "separating commercial banking from casino derivatives gambling" qui passera par le rétablissement du Glass-Steagall-Act. Il a pour ceci le soutien de Stiglitz.

Pourquoi Obama attend-t-il de mettre en œuvre les réformes? A cause des engagements en Irak ou à cause de son travail a élaborer une sécurité sociale managée par les assurances privées qui toucheront de l'État les subventions correspondantes? Obama a enseigné pendant des années à la Chicago Law School et avait dit "qu'il n'y a pas aux USA une université qui soit plus pour la dérégularisation que celle de Chicago". Obama a de nouveau poussé le 21 janvier 2010 une colère et a menacé de démanteler les banques systémiques universelles et de ramener leur taille en dessous du "too-big-to-fail". Les marchés financiers lui ont donné la piqure pour lui rappeler ce qu'ils sont capables de faire: le Nasdac a perdu -0,93% le premier jour et -3.1% le second jour et le Dow Jones a perdu -2,1% le premier jour et -2,9% le second jour... et l'Euro a monté ces deux jours. A fake fight, avec Don Quichotte qui fait semblant d'attaquer les moulins, qui ont eux-mêmes planifié l'acte avec Sancho Geithner et font semblant d'être touchés? On a même lu dans la "bonne" presse que "Obama castre Wall Street", mais Tim Geithner avait aussitôt exprimé publiquement que de telles mesures seraient contre-cycliques, nuiraient à l'emploi et que les banques ne sont pas responsables de la crise. Obama compte donc ses jours. Mais lesquels? Il semble être le mariole du salon ovale et il avale les couleuvres qui lui glissent en masse sur son bureau. Mais c'est trop tard, le pronostic vital de "l'économie" américaine est engagé. Les trillions de $ ont été claqués pour de la nouvelles bulle spéculative et les trillions de Bons du Trésor ont servi aussi pour celle-ci. L'Amérique n'a plus de moyens pour éviter l'effondrement.

Quand Obama avait annoncé il y a deux jours la réforme des marchés financiers "la plus importante depuis 60 ans", se tenait derrière lui Barney Franck, Président de la Commission Finances de la Chambre des Représentants. Barney Franck est chargé d'obtenir des majorités au Congrès... mais trois heures après les philippiques d'Obama contre les dérives financières des banques, Barney Franck avait dit sur CNBC "qu'il trouvait la proposition justifiée, mais qu'elle ne devrai entrer dans les faits que dans 3 ou 5 ans. On ne doit pas semer le trouble pendant que l'économie est entrain de renouer avec la croissance. Ce serait une grave erreur de forcer en ce moment les banques de vendre leurs participations". Quoi que fasse Obama, il récolte dans les heures qui suivent un coup d'épée en face ou dans le dos de la part de ses ennemis républicains, de ses amis démocrates, des Nouveaux Démocrates et de l'administration qu'il a mise en place avec une lettre de mission. Dans les 3 ou 5 ans, disent aussi les Présidents des banques au Forum Économique Mondial de Davos pour gagner du temps pour les banques en faisant perdre du temps pour les pays qui hébergent leurs sièges et leurs activités. Plus on attend, plus les banques sont sûres que les États paieront pour elles et leurs actionnaires.

Christopher Dodd, Président démocrate de la Commission Banque du Sénat, se tenait aussi derrière Obama quand il avait annoncé la Réforme des banques. Dodd avait déclaré immédiatement après et en présence d'Obama qu'il allait scrupuleusement examiner sa proposition, ce qui n'est pas vraiment une garantie de confiance et de fidélité politique mais plutôt un outrage public. Obama se campe à présent dans une attitude de pré-martyre: "si ces gens cherchent le combat, je suis prêt", disait-il des banques. Le proposition vient du Conservateur Paul Volcker et la future loi, déjà appelée officieusement "The Volcker Rule", devrait porter son nom selon Obama. Ceci implique implicitement un désaveu de Geithner, mais cela suffira-t-il de ressortir Volcker de sa gibecière? Volcker passe pour être une personne de conviction et d'une absolue intégrité et Obama passe encore plus pour un Président instable à la recherche constante d'une majorité absente et qui s'éloigne définitivement de lui depuis la récente sénatoriale partielle du Massachusetts qui a cassé sa majorité qualifiée au Sénat.

En fait, je ne comprends pas Obama, quand il a dit dans sa dernière philippique contre les banques, que "le contribuable ne doit pas être l'otage des instituts financiers". A la dernière conférence Bilderberg de mars 2009 en Grèce, il avait été décidé de mettre en œuvre "une faillite planétaire organisée" et même... de "penser" à une pandémie planétaire (Times Online, 14 mai 2009). Dans ses philippiques du 21 janvier 2010, Obama ne parle pas de la taxe Tobin-Spahn et ne s'attaque pas aux agences de notations financées par les notés eux-mêmes qui produisent eux-mêmes leurs chiffres d'analyse. Obama n'a pas fait le 21 janvier le mental adjustment from Alice in Wonderland to reality. Depuis un an Obama a aggravé la situation de servitude du contribuable et de deux générations futures au profit des instituts financiers. C'est Obama qui a aidé les instituts financiers too-big-to-fail avec les fonds publics et qui les a poussés à se concentrer encore plus. L'Europe est plus élégante, personne ne porte cette question dans le débat public. Obama expose des idées que l'on n'entend en Europe qu'à "la gauche de la gauche", oui, mais... nous avons le Traité de Lisbonne qui règle la vie commune. Le Traité de Lisbonne offre une capsule dans laquelle il n'est pas nécessaire de penser. L'Européen ne va pas voter, les financiers agitent pour lui à Bruxelles, les nations sont leurs sous-traitants. Le Traité de Lisbonne est une assurance vie pour le spectre politique de "gauche" à droite, nous n'avons pas besoin de lobby nationalement en poste. Comme ils sont à Bruxelles, ils sont partout et nulle part, mais en tous cas jamais décryptés dans les médias.

En France on est classé dans l'ultra-gauche quand on utilise la terminologie d'Obama au sujet des marchés financiers.

En France on est classé dans l'ultra-gauche quand on utilise la terminologie d'Obama au sujet des marchés financiers. Selon Husserl, la phénoménologie prend pour point de départ l'expérience en tant qu'intuition sensible des phénomènes afin d'essayer d'en extraire les dispositions essentielles des expériences ainsi que l'essence de ce dont on fait l'expérience. L'Européen a la chance de se passer d'extraire les dispositions essentielles des expériences ainsi que l'essence de ce dont il fait l'expérience, car il n'apparait pas à ses yeux comme européen, mais seulement comme un national qui a perdu son chapeau pendant les vacances entre Rome et Bruxelles. Il n'accède pas à la porte de l'expérience en tant qu'intuition sensible puisqu'il n'existe pas à ses yeux sous la forme d'européen. Au sommet de l'Otan de Strasbourg, Obama est venu dire à l'européen sous quoi il doit apparaître <<< Photo: 4 avril 2009, Strasbourg.

A partir du second trimestre 2010, le Département américain du Trésor, la Fed', la FHA et la FDIC ne pourront plus avoir d'influence sur la rapidité de l'effondrement du système. La FDIC prévoie jusqu'à 2000 nouvelles faillites de banques et la création d'une nouvelle agence de garantie des dépôts pour seconder la FDIC, elle-même en faillite. Ceci ne pourra plus rien changer. A ce moment là, l'Amérique entrera dans une phase qui sera le point de départ d'une nouvelle expérience, celle de l'intuition sensible de la dépréciation du "soi" que les américains auraient dû faire au plus tard en 1973 au moment du retrait unilatéral des accords de Bretton Woods et de l'abandon par les USA du Gold Standard. Dans cette société de chuchoteurs, de menteurs et de dénonceurs, la réalité n'est plus partagée. Nous sommes comme au temps de Lénine où le langage est usurpé pour couvrir des actes de terrassement. Plus aucun politicien n'aura de parole pour guider les consciences, les événements se chargeront de piloter le drone du monde.

En attendant, Franz Fehrenbach, Président de Bosch, le quatrième équipementier automobile du monde, met en action la pédale janissaire de son bureau en mahagoni et a rompu toutes relations avec l'une de ses banques qui verse à ses agents des boni. Bosch annonce que d'autres de ses banques partenaires sont sur la liste. Allianz s'est joint à Bosch dans ses exigences face aux banques. Un nouveau sport est né dans la Master Class: celui d'un match entre un capitalisme de Robin Hood et un capitalisme de flibustier. Le pendant de ce nouveau sport est audible à Davos, où les banksters, pour gagner leur temps en faisant perdre temps et argent aux Etats, disent que les "gouvernants ne doivent pas tomber dans le populisme en imposant une régulation plus prégnante que nécessaire". J'ai plus confiance en le plus grand syndicat du monde, IG Metall, qui menace de lancer des actions contre ce système financier. En Allemagne il ne faut jamais se moquer des syndicats. Le Master Class de Davos se prépare à sensibiliser les populations de la planète sur les responsables de l'effondrement économique: pour eux, c'est la faute à l'État qui a ouvert les vannes des liquidités... pour sauver les banques. Un tel argument montre que l'effondrement sera inéluctable, les banques connaissent le nombre de cadavres qu'elles stockent dans leurs placards.

Ce qui est agréable pour moi dans ce Leichenschmauß 2009-10 est que nous sommes unis dans le haut-phalanstère riche pour signaliser notre Wertschätzung commune par laquelle nous partageons ensemble le repas des morts dans l'empathie et la congruence. Ce qui est doux pour moi est que je ne crains plus d'avoir à la maison ou sur le lieu de travail la visite de la future police politique que le gouvernement en place est entrain de former. J'entonne en choeur suite aux philippiques asthmatiques du prince-président français, mais aussi de gentils conservateurs ou de devins comme Nouriel Roubini, de pentito du libéralisme comme Paul Krugman, de critique de notre modèle de croissance comme Joseph Stiglitz mes couplets contre le casino-capitalisme, l'ersatz capitalisme, les banksters de la botox economy sans que l'on ne me prenne pour un militant de "l'ultra-gauche" qui n'existe que dans les rêves et abaques de MAM, Ministre de l'Intérieur française. Il existe de nouveau, depuis 1989, une symbiose des justes face au mal qui a de nouveau une adresse où il est joignable et nommable. Nous évoquons son nom et cela suffit pour se sentir structurés et agrégés dans le modèle de société que nous appelons toujours de nos vœux. L'essentiel est de prier son nom et de crever joliment. Au moins sous Napoléon 3, Clémenceau, Pétain, on savait d'où allaient venir les pruneaux.

Ce qui est agréable pour moi dans ce Leichenschmauß 2009-10 est que nous sommes unis dans le haut-phalanstère riche pour signaliser notre Wertschätzung commune par laquelle nous partageons ensemble le repas des morts dans l'empathie et la congruence. Ce qui est doux pour moi est que je ne crains plus d'avoir à la maison ou sur le lieu de travail la visite de la future police politique que le gouvernement en place est entrain de former. J'entonne en choeur suite aux philippiques asthmatiques du prince-président français, mais aussi de gentils conservateurs ou de devins comme Nouriel Roubini, de pentito du libéralisme comme Paul Krugman, de critique de notre modèle de croissance comme Joseph Stiglitz mes couplets contre le casino-capitalisme, l'ersatz capitalisme, les banksters de la botox economy sans que l'on ne me prenne pour un militant de "l'ultra-gauche" qui n'existe que dans les rêves et abaques de MAM, Ministre de l'Intérieur française. Il existe de nouveau, depuis 1989, une symbiose des justes face au mal qui a de nouveau une adresse où il est joignable et nommable. Nous évoquons son nom et cela suffit pour se sentir structurés et agrégés dans le modèle de société que nous appelons toujours de nos vœux. L'essentiel est de prier son nom et de crever joliment. Au moins sous Napoléon 3, Clémenceau, Pétain, on savait d'où allaient venir les pruneaux.---------------------

Mise à jour du 25 février 2010: Christopher Dodd a réussi à entraîner le Sénat US et à bloquer la Volcker Rule, le réforme d'Obama qui devait interdire les banques de dépôts d'avoir des activités de spéculation sur les fonds propres.

Non à l'ethnocide biotechnologique, aux nécrotechnologies, au

Non à l'ethnocide biotechnologique, aux nécrotechnologies, au

Commentaires

Des trolls viennent de nouveau sur mon site, alors veuillez consulter >>>

Site prevensectes.com dernières mises à jour >>> Prévention contre les sectes ici et ici et iciA dessein je n'écris pas les noms de ces simili "mouvements politiques", de cette secte, et de ses protagonistes,

car je ne veux pas que Google associe mon site à eux dans les algorithmes de référencement.

Bonjour Thomas,

François Leclerc affirme qu'il n'y a pas reprise de la tritisation comme vous l'affirmez dans votre article.

je viens de lui poser la question (voir son dernier article sur Davos sur le blog de Paul Jorion) et il m'a répondu que s'il y a de la tritisation ce n'est qu'à l'état de projet venant de la FDIC.

Sur quelles sources vous appuyez-vous pour étayer votre affirmation selon laquelle s'est reparti comme en quarante avec la tritisation ?

merci. PY

t i t r i s a t i o n, vient du mot titre

Titriser permet aux banques-assurances de gagner sur les % du prêt consenti et sur les spéculations sur les CDS, censés être des assurances émises sur ces prêts. On gagne encore plus lors de la défaillance de l'emprunteur, c'est donc une spéculation à la baisse et on a intérêt à ce que l'emprunteur devienne défaillant, ou on le rend défaillant ça rapporte plus tant que tout le système ne devienne pas défaillant.

___________________________________________

Bonjour,

Depuis plus d'un an, je traite de la question des CDS, CDO, LBO, RMBS, RBS, CLO, etc... il suffit de lire le Times, le Financial Times, le Financial Times Deutschland, le Frankfurter Allgemeine Zeitung, le TAZ, la Tribune de Genève, le China Times, bloomberg.com, the Wall Street Journal et MarketWatch, etc... mais plus simplement les rapports de la Banque Internationale des Règlements (BIR / BIS) qui publie des graphiques de tout genre et dont j'ai déposé des exemplaires et le fichier pdf sur mon site il y a peu de temps ici et ici .

Je ne comprends pas qu'une information aussi réelle soit simplement mise en doute, ou encore plus simplement au débat. La titrisation a été amplifiée depuis le début de la crise vers janvier 2008, même les Bons du Trésor Grecs vendus la semaine dernière par la Goldman Sachs aux chinois sont titrisés en CDS, comme les 2 trillions de T-Bonds américains le sont aussi. Il faut bien se dire que tout a empiré et que dès qu'un crédit est créé (inventé) quelque part comme une obligation publique ou privée, comme un OTC, etc, les banques-assurances créent leur revers, le CDS pour soi-disant multimutualiser le risque. Ceci est valable pour les crédits privés comme ceux du secteur public. Le CDS "permet" d'accélérer la création monétaire, l'octroi de crédit en offrant fictivement une garantie aux prêteurs, qui travaillent avec les assurances pour se défausser sur le risque supporté et à encourir. 27 trillions de $ en dettes publiques ont été créés dans les pays du G20 sous forme de dette souveraine, et ils sont "couverts" par des CDS. C'est comme si l'on prenait un médicament pour l'asthme avant de se rouler dans le foin alors que l'on pouvait éviter de le faire. Pour les bons du trésor on parle des spreads, l'écart des taux d'% d'un pays à l'autre en se référant sur les CDS émis sur les Bons du Trésor et autres obligations souveraines. Lire pour les Spreads >>> ici et ici

On n'est peut-être pas en insuffisance respiratoire, mais les allergènes détruisent autre chose quelque part. Ce quelque part est un combiné du futur des insolvables et de la confiance et de la continuité dans l'économie nationale et mondiale. Plus simple, c'est une fuite en avant, mais l'effondrement n'est que reporté de quelques semaines, dès que les liquidités seront mises moins rapidement sur les marchés. La Fed' commence aujourd'hui, 1er février 2010 pour les accords swap avec la BCE, la Banque Centrale d'Angleterre et de la Suisse. Elle a déjà testé en décembre 2009 et annonce plus le faire en mars 2010.

Je ne comprends donc pas pourquoi, des gens dont le métier est d'informer, répandent des sottises et vendent sur le net de la bande passante. L'information existe partout, il suffit d'aller la lire. Mais c'est un travail aussi bien plus facile que d'habitude avec les CDS. On peut aussi lire Stiglitz, Roubini, Krugman dans le texte à ce sujet.

Merci de la réponse. J'ai de l'estime autant pour vous que pour François Leclerc aussi je n'ai pas l'intention de jeter l'opprobre sur qui que ce soit. J'essaie simplement de comprendre les choses et je crois avoir compris un certain nombre de mécanismes, notamment grâce à la lecture d'un certain nombre (très peu en réalité) de blogs, et notamment le votre, où ces questions sont traitées. Mais je ne saurais me mettre en position d'arbitre ne pouvant prétendre à ce rôle n'en ayant pas la compétence.

Peut-être pourriez-vous aller sur le blog de Paul Jorion et apporter la contradiction vous-même ? Je pense que si vous lui apportez sur un plateau les éléments d'information essentiels et vérifiables il ne pourra pas les contester. Ou alors vous n'avez pas la même conception de la tritisation.... Sincèrement je ne pense pas que François Leclerc fasse de l'intox de façon délibérée. Quel intérêt aurait-il à le faire ? Il me semble aussi critique du "système" que vous, la seule différence étant celle que je cru bon vous signaler concernant la tritisation sur les "Obama Mortgage". François Leclerc n'est pas un professionnel de l'information, comme il l'a déjà signalé sur le blog de Paul Jorion, il écrit ses billets de façon totalement bénévole, ce qui est un gage d'indépendance, il me semble. Vous le savez, je ne suis pas un "troll", mon unique souci -- peut-être naïf -- est que la vérité triomphe. L'intox elle se trouve dans les grands médias, dans les grands journaux, lesquels font leurs premières pages sur la reprise, et même, aux dernières nouvelles sur une "forte croissance" aux US, dixit Le Monde !

Dès que je mets la main sur un nouvel article qui explique que l'émission des CDS a très gravement augmenté et de manière parallèle à l'augmentation des obligations publiques, je fais un Copier-Coller avec la source en url et j'ajoute ma traduction. J'en lis au moins un tous les deux jours. Donc à bientôt.

Voilà il ne m'a fallu que 5 minutes sur Bloomberg.com tu fais chercher Credit Default Swap et tu trouves ceci car le CDS est toujours un outil naturel de fluidification (pulvérisation) du crédit en proposant le leurre de garantie par ladite multimutualisation du risque. A chaque nouveau crédit, à chaque nouvelle obligation publique ou privée, il y a son CDS. C'est aussi visible que le nez rouge sur la face du clown. Tous ces produits, appelés en anglais "conduits", prolifèrent encore plus maintenant, que l'on produit encore moins du PIB réel et que les États s'endettent encore plus. Selon les estimations jusqu'à 2000 milliards de $ de CDS ont été passés sur les dettes publiques de 50 États en 2009. Les spreads entre les CDS émis sur les dettes souveraines des différents pays sont un des moyens pour avoir une idée de la solvabilité des états en révélant le coût de ces CDS. Les 5 grands émetteurs de CDS, dont la Deutsche Bank, ont consolidé en 2009 leur situation financière et comptable en s'enrichissant sur le négoce massif de ces CDS. Donc il n'y a pas lieu de nier que les titrisations se sont amplifiées, mais pas pour pulvériser des liquidités sur l'économie pour qu'elle entreprenne, mais pour que l'État Providence bancaire vienne en aide aux banques.

Bloomberg >>> In a report published in June (2009), JPMorgan was the largest trader of credit derivatives among U.S. commercial-bank holding companies, with $7.5 trillion in gross contracts outstanding at the end of the first quarter, according to the Office of the Comptroller of the Currency. Goldman had the second-most contracts outstanding at $6.6 trillion, Morgan Stanley was third with $6.3 trillion, Bank of America Corp. had $5.6 trillion and Citigroup Inc. had $2.9 trillion, according to the OCC report.

98% des produits dérivés du crédit sont toujours des CDS >>> Graphique du Comptroller of the Currency, Administrator of National Banks

Dans une activité économique réelle en chute libre le montant notionnel des CDS avait augmenté au 1er trimestre 2009 de 12% par rapport à 2008, alors que c'est aussi dans cette période que se sont enchainées toutes les grandes faillites, dont celle de AIG. : "The notional amount of derivatives contracts held by US commercial banks in the first quarter increased by $1.6 trillion, or nearly 1%, to $202.0 trillion. Derivative notionals are 12% higher than a year ago."

Et pour suivre la vivacité du marché des CDS, il est plus sûr de se rendre directement sur le site Markit qui fait mondialement référence pour l'évolution des indices des CDS. Le CDS Market Summary offre tout ce que vous voulez savoir.

Vous voyez bien avec les attaques contre la Grèce, l'Espagne, le Portugal on ne parle plus que des CDS qui sont émis sur les assurances (CDS) sensées couvrir le refinancement de la dette publique de ces pays. Ces CDS sont émis par trillion par AIG et négociées par Goldman Sachs, la Deutsche Bank, etc...

Manuel Valls est à éviter: membre du Réseau Le Siècle et de Bilderberg.

Je me demande pourquoi François Hollande Président le garde?

http://le-siecle.info/2011/07/manue...