Il n'y a pas de crise de l'Euro, il y a la crise des banques et des assurances

Par Thomas, le Cimbre le 22. octobre 2011, - Catégorie : Economie de bulles, crises systémiques, subprime - Lien permanent

L'euro se porte bien en valant 1,38 $ depuis quelques années. Les normes "prudentielles" comptables Bâle II, mais aussi Bâle III, IASB et FASB autorisent les banques à "interpréter les signaux du marché" (<<< Sources: Mazars, page N°8, Bank News Octobre 2010), à donner à leurs dettes l'aspect de bénéfice, c'est à dire à tricher

réellement ou à tricher virtuellement pour réduire leurs dettes. Dans la

première voie les banques émettent des obligations, appelées

"obligation corporate". Par exemple elles émettent sur les marchés

financiers 1000 obligations et reçoivent 1000 en cash. Puis les

investisseurs doutent de la solvabilité de ces banques et les

obligations chutent à une valeur de 400. La banque rachète ses propres

obligations décotées à 400 et son bénéfice net est de 600. Les normes

prudentielles comptables ont pensé à la pénibilité du travail des

banquiers, et leurs recommandent de simplement déclarer une augmentation

de bénéfice de 600, un "gain contre intuitif", sans réaliser la moindre des opérations quand elles

doivent se recapitaliser. Les banques procèdent massivement à ce jeu

depuis 2008, mais les trillions d'actifs pourris et en pourrissement

sont toujours cachés dans les banques. En réalité, la banque n'a même

plus les moyens de sortir 400 pour se recapitaliser et couvrir sa dette.

Ici aussi l'effet de levier entre en jeu, et plus une banque perd, plus

elle annonce des bénéfices. Mais le day of reckoning arrivera avant

même que de réels et très graves plans de rigueur ne prennent effet. Il

n'y a pas de crise de l'euro, mais la crise des banques.

L'euro se porte bien en valant 1,38 $ depuis quelques années. Les normes "prudentielles" comptables Bâle II, mais aussi Bâle III, IASB et FASB autorisent les banques à "interpréter les signaux du marché" (<<< Sources: Mazars, page N°8, Bank News Octobre 2010), à donner à leurs dettes l'aspect de bénéfice, c'est à dire à tricher

réellement ou à tricher virtuellement pour réduire leurs dettes. Dans la

première voie les banques émettent des obligations, appelées

"obligation corporate". Par exemple elles émettent sur les marchés

financiers 1000 obligations et reçoivent 1000 en cash. Puis les

investisseurs doutent de la solvabilité de ces banques et les

obligations chutent à une valeur de 400. La banque rachète ses propres

obligations décotées à 400 et son bénéfice net est de 600. Les normes

prudentielles comptables ont pensé à la pénibilité du travail des

banquiers, et leurs recommandent de simplement déclarer une augmentation

de bénéfice de 600, un "gain contre intuitif", sans réaliser la moindre des opérations quand elles

doivent se recapitaliser. Les banques procèdent massivement à ce jeu

depuis 2008, mais les trillions d'actifs pourris et en pourrissement

sont toujours cachés dans les banques. En réalité, la banque n'a même

plus les moyens de sortir 400 pour se recapitaliser et couvrir sa dette.

Ici aussi l'effet de levier entre en jeu, et plus une banque perd, plus

elle annonce des bénéfices. Mais le day of reckoning arrivera avant

même que de réels et très graves plans de rigueur ne prennent effet. Il

n'y a pas de crise de l'euro, mais la crise des banques.

Quand les USA ne manipuleront plus à la baisse le prix de l'or et

n’empêcheront plus la fin du $, l'euro ne tombera pas non plus face au

Yen ou à la £. Il n'y a

pas de crise de l'euro mais depuis juillet 2007 la crise des banques.

Sur les graphiques du Financial Times Deutschland le bail-out des

banques par les

gouvernements de l'Euro-Zone a fait passer le déficit budgétaire en

moyenne de 70% à

100% du PIB. Pourtant, dans le même temps les violents plans d'austérité

budgétaire et de désengagements des États auraient dû le réduire. Si

l'on vous dit que la dette augmente parce que les rentrées diminuent,

vous leur répondrez que depuis 2009 jusqu'à l'été 2011 tout le monde

parlait de reprise économique. A partir de novembre 2011 après le sommet

européen et le G20 de Cannes

il y aura le 2ème bail-out européen des banques européennes. Le premier

avait eu lieu en 2008/09. Entre les deux sauvetages européens des

banques européennes, la banque centrale américaine, la Fed', avait aussi financé sans contrepartie un bail-out des banques européennes.

Ceci avait été étouffé par les médias. Entre le 1er décembre 2007 et le

21 juillet 2010, la Fed' avait voulu sauver les banques européennes

toutes en faillite technique, le commerce international avec les USA, et

par ricochet le dollar et les banques américaines tout autant en

faillite technique. Après ces deux vagues de sauvetage raté des banques

européennes, la "Troïka" composée de l'Europe, de la BCE et du

FMI promettent d'offrir 252 milliards jusqu'en 2020 ou au pire en 2027 à

la Grèce pour sauver en fait indirectement les banques européennes du

nord. Ensuite, la BCE va en plus recapitaliser immédiatement ces 60

banques. La chronologie de ce nouveau plan européen

est intéressante. L'histoire change de jour en jour avec un passé qui

nous rejoint, mais Bruxelles se projette jusqu'en 2027. Le message

envoyé aux européens est pédagogique. Après la sécession entre l'idée de

profit et de perte du système pyramidal de la spéculation systémique,

Angela Merkel et le président français en poste demandent aux européens

de rompre la continuité entre cause et conséquence et, dans cette

globalisation renversée, de penser que la Grèce est la mère antique de

la Crise. Avec ce bavardage omnipotent on oublie que la recapitalisation

n'est que la nationalisation des dettes des banques. Pour ne toujours

pas réguler les banques, l'Europe a mis en joue le dimanche 23 octobre

2011 le bazooka

de sa xénophobie dans son panthéon de francfort. La xénophobie consiste

à viser la Grèce, et bientôt l'Italie, alors que les banques de la

planète ont caché dans leurs comptes une bulle des CDS/CDO plus ou moins

pourris de $ 600.000 milliards. Les Bons du Trésor des États

souverains, la dette publique, sont une infime partie de l'iceberg.

Quand les USA ne manipuleront plus à la baisse le prix de l'or et

n’empêcheront plus la fin du $, l'euro ne tombera pas non plus face au

Yen ou à la £. Il n'y a

pas de crise de l'euro mais depuis juillet 2007 la crise des banques.

Sur les graphiques du Financial Times Deutschland le bail-out des

banques par les

gouvernements de l'Euro-Zone a fait passer le déficit budgétaire en

moyenne de 70% à

100% du PIB. Pourtant, dans le même temps les violents plans d'austérité

budgétaire et de désengagements des États auraient dû le réduire. Si

l'on vous dit que la dette augmente parce que les rentrées diminuent,

vous leur répondrez que depuis 2009 jusqu'à l'été 2011 tout le monde

parlait de reprise économique. A partir de novembre 2011 après le sommet

européen et le G20 de Cannes

il y aura le 2ème bail-out européen des banques européennes. Le premier

avait eu lieu en 2008/09. Entre les deux sauvetages européens des

banques européennes, la banque centrale américaine, la Fed', avait aussi financé sans contrepartie un bail-out des banques européennes.

Ceci avait été étouffé par les médias. Entre le 1er décembre 2007 et le

21 juillet 2010, la Fed' avait voulu sauver les banques européennes

toutes en faillite technique, le commerce international avec les USA, et

par ricochet le dollar et les banques américaines tout autant en

faillite technique. Après ces deux vagues de sauvetage raté des banques

européennes, la "Troïka" composée de l'Europe, de la BCE et du

FMI promettent d'offrir 252 milliards jusqu'en 2020 ou au pire en 2027 à

la Grèce pour sauver en fait indirectement les banques européennes du

nord. Ensuite, la BCE va en plus recapitaliser immédiatement ces 60

banques. La chronologie de ce nouveau plan européen

est intéressante. L'histoire change de jour en jour avec un passé qui

nous rejoint, mais Bruxelles se projette jusqu'en 2027. Le message

envoyé aux européens est pédagogique. Après la sécession entre l'idée de

profit et de perte du système pyramidal de la spéculation systémique,

Angela Merkel et le président français en poste demandent aux européens

de rompre la continuité entre cause et conséquence et, dans cette

globalisation renversée, de penser que la Grèce est la mère antique de

la Crise. Avec ce bavardage omnipotent on oublie que la recapitalisation

n'est que la nationalisation des dettes des banques. Pour ne toujours

pas réguler les banques, l'Europe a mis en joue le dimanche 23 octobre

2011 le bazooka

de sa xénophobie dans son panthéon de francfort. La xénophobie consiste

à viser la Grèce, et bientôt l'Italie, alors que les banques de la

planète ont caché dans leurs comptes une bulle des CDS/CDO plus ou moins

pourris de $ 600.000 milliards. Les Bons du Trésor des États

souverains, la dette publique, sont une infime partie de l'iceberg.

En ce moment on a l'impression que la seule Europe est celle des adhérents de la Zone-Euro. Avec ce qu'elle a déjà touché comme aides, la Grèce aura reçu 363

milliards d'euros. Il n'y a pas de crise de l'euro, mais une crise des

banques qui doivent être sauvées par les gouvernements. Le 1er plan de sauvetage européen de 2008/09 et le plan de la Fed' de sauvetage des banques européennes n'ont pas permis aux banques de dissimuler leurs centaines de milliards de positions toxiques issues de la bulle des CDS/CDO. En attendant, la

chancelière allemande et le président français en poste ont demandé aux

banques d'aller elles-mêmes sur les marchés financiers internationaux

pour voir si j'y suis. Les banques du nord de l'Europe regimbent et ne

veulent pas financer une partie du pourrissement de leurs obligations

grecques pour retarder encore un peu la révélation sur leur propre

faillite qui est sans commune mesure. Le day of reckoning approche avec le 1er Quantitative Easing européen de la planche à billets en euros pour monétiser la dette comme les américains l'ont fait avec QE1, QE2, TARP, TALF, PPIP, etc. C'est la première étape avant l'hyperinflation. Dans le poker menteur et dénonceur et le race to the bottom, l'avantage concurrentiel que l'Europe a envers les USA, est que les américains ont déjà vidé tous leurs bazookas, et que l'Europe ne commence que maintenant à s'en servir. La guerre monétaire devient une guerre armée. La France sait faire du PIB mais sa situation bancaire est bien pire que celle de la Grèce. Depuis 2008, la BCE a mis à la disposition des banques, instituts hypothécaires et hedges fonds européens 4600 milliards

d'euros. Mais la Fed', la banque centrale américaine, a mis, sans en

informer le Congrès américain, à la disposition des instituts financiers

dans la même période 16.000 milliards de $.

Le transfert de la dette privée vers la dette publique entraine une

croissance verticale de la courbe de la dette publique et ne décrit pas la crise de l'euro ou

de la Grèce. Le contribuable

européen paye avec la dette publique pour la spéculation ratée des banques. La

débâcle bancaire a pu se

faire à cause des activités de Mario Draghi, aujourd'hui nouveau Président de la BCE, qui avait aidé avec la Goldman Sachs la Grèce à tricher, et à cause du Traité de Lisbonne, des Directives EU, de l'Euro-Groupe, d'ECOFIN, du Pacte de Dublin

de Stabilité et de Croissance instituant l'Euro et du Traité de

Maastricht, qui sont tous des inachevés mécaniques parce que l'on

voulait faire croire que la libre circulation de tout et ladite "concurrence libre et non faussée" allaient gommer toute crise et "apporter la croissance, le bien-être et le plein-emploi". Le Traité de Lisbonne a été passé en force par la gauche et la droite. L'Europe passe sans transition du Traité de Lisbonne aux Bad Bank régionales et à la Bad Bank européenne avec le FESF / ESM / MES

auquel la France veut accorder une licence bancaire pour qu'il organise

en flux continu sur le domaine public le blanchiment des dettes privées

des banques. Avec les sauvetages européens accordés à la Grèce, le

Portugal, l'Espagne, l'Europe a instauré l'euro-drachme, l'euro-mark,

l'euro-franc comme je l'avais prévu dès le 28 novembre 2008 quand

l'Europe avait inventé la "Boîte à Outils"

au lieu de lancer une politique commune de contrôle et de

réglementation des banques. Les gouvernements européens passent derrière

l'euro, activent une banqueroute de l’État grec et dématérialisent le

citoyen européen pour renflouer les banques en faillite de l'Europe du

nord. Quand le FESF / MES aura une licence bancaire, il ne sera qu'une (bad)bank qui rachètera les actifs toxiques aux autres banques et au États de l'Euro-Zone. Et la BCE, sera lender of last resort / prêteur de dernier recours qui rachètera à une badbank-x les actifs pourris et qui ne négociera plus directement avec les banques en faillite. La clause de no-bail-out d'un adhérent de la Zone-Euro est contournée, la BCE activera la planche à billets pour le FESF / MES. Les gouvernements européens organisent en flux tendu depuis 2008 le sauvetage des banques européennes pour obtenir des agences de notation le triple-AAA, la meilleure note de solvabilité. Mais ces agences de notations n'avaient pas vu venir ladite Crise des subprimes en 2007 et avaient encore accordé le triple-AAA à la Lehman Brothers avant sa faillite ainsi qu'à toutes les autres banques. Les

gouvernements laissent croire qu'ils sont les victimes des agences de

notation, mais ce ne sont que des entreprises privées

comme des autres qui veulent faire du profit en vendant du service, ou

plutôt du délit d'initié. Les deux agences de notation Moodys et

S&P's - Standard & Poors

qui ont leur siège aux USA se partagent 80% du chiffre d'affaire des

services de notation autour de la planète et appartiennent en réalité au

même groupe d'investisseurs américains: The Capital Group, et BlackRock, et Vanguard Group

et une douzaine de hedge fonds et de groupes financiers dont Warren

Buffet est aussi actionnaire. La notation

des États souverains et des entreprises de la planète dépend donc de l'oligopole américain, pays dit de la libre-entreprise dont l'activité

principale est de la museler au maximum et de la livrer à quelques

spéculateurs initiés. Ceci constitue la violation des clauses de

l'OMC. Les euro-pays se soumettent volontairement aux agences de

notations, par ce qu'ils veulent opérer comme État Providence bancaire et

recapitaliser leurs banques en faillite avec l'argent des contribuables et des

peuples. Depuis le début de ladite Crise, l'Irlande est passée pour l'exemple d'un pays qui a réussi sa colossale politique de restriction budgétaire, de compression des salaires, de suppression d'une grande partie du salaire des fonctionnaires, des allocations chômage, des services publics, mais sa dette est passée de 28% à 125% pour renflouer les banques après le chantage des agences de notation.

Les gouvernements européens organisent en flux tendu depuis 2008 le sauvetage des banques européennes pour obtenir des agences de notation le triple-AAA, la meilleure note de solvabilité. Mais ces agences de notations n'avaient pas vu venir ladite Crise des subprimes en 2007 et avaient encore accordé le triple-AAA à la Lehman Brothers avant sa faillite ainsi qu'à toutes les autres banques. Les

gouvernements laissent croire qu'ils sont les victimes des agences de

notation, mais ce ne sont que des entreprises privées

comme des autres qui veulent faire du profit en vendant du service, ou

plutôt du délit d'initié. Les deux agences de notation Moodys et

S&P's - Standard & Poors

qui ont leur siège aux USA se partagent 80% du chiffre d'affaire des

services de notation autour de la planète et appartiennent en réalité au

même groupe d'investisseurs américains: The Capital Group, et BlackRock, et Vanguard Group

et une douzaine de hedge fonds et de groupes financiers dont Warren

Buffet est aussi actionnaire. La notation

des États souverains et des entreprises de la planète dépend donc de l'oligopole américain, pays dit de la libre-entreprise dont l'activité

principale est de la museler au maximum et de la livrer à quelques

spéculateurs initiés. Ceci constitue la violation des clauses de

l'OMC. Les euro-pays se soumettent volontairement aux agences de

notations, par ce qu'ils veulent opérer comme État Providence bancaire et

recapitaliser leurs banques en faillite avec l'argent des contribuables et des

peuples. Depuis le début de ladite Crise, l'Irlande est passée pour l'exemple d'un pays qui a réussi sa colossale politique de restriction budgétaire, de compression des salaires, de suppression d'une grande partie du salaire des fonctionnaires, des allocations chômage, des services publics, mais sa dette est passée de 28% à 125% pour renflouer les banques après le chantage des agences de notation.

En juillet 2011 les banques et Dexia avaient réussi le

"Stress-test" européen qui leur attestait une bonne santé financière

avec un excellent fonds propre réglementaire. Avec la seconde chute de Dexia et

avec sa fin, les médias redécouvrent depuis le 3 octobre 2011 "les produits toxiques pourris qui sont toujours cachés dans les banques depuis la crise des subprimes à hauteur de plusieurs centaines de milliards". Et pourtant la banque centrale américaine, la Fed', avait déjà sauvé les banques européennes et françaises à hauteur de plus d'un millier de milliards de $, dont 124 milliards pour la Société Générale, 175

milliards pour BNP Paribas, 105 milliards pour Dexia. Ce n'était pas à cause de l'Euro ni de la Grèce mais à cause de leur trillions d'actifs pourris que les banques cachent dans leurs comptes. Il n'y a pas de crise de l'Euro, il y a la crise des banques. Les banques françaises sont avec la Deutsche Bank les leaders en produits financiers dérivés et donc en produits poubelles (actifs pourris dérivés / CDS/CDO, etc). Les agences de notation dégradent en un 1er temps la note des pays, pour que les pays activent un plan d'austérité qui donnera confiance aux marchés financiers internationaux qui leur prêteront des liquidités à un taux d'intérêt élevé. Ces liquidités fraiches servent aux Etats à aider les banques ou à leur accorder une garantie en cas de coup dur. En un 2ème temps les agences de notation dégradent de nouveau la note de ces mêmes pays, pour que les États rachètent aux banques leurs créances pourries pour les mettre dans une bad bank nationale ou européenne, le FESF / MES. Les pays ont racheté ces créances pourries avec des liquidités prêtées à un taux encore plus élevé sur les marchés financiers internationaux. Les pays n'ont plus les moyens d'activer une relance économique ou d'éviter la récession. Donc, en un 3ème temps les agences de notation dégradent encore la note des mêmes pays, qui cette fois-ci vont laisser tomber la Grèce, pour l'exemple, mais qui vont encore plus sauver leur propres banques en faillite en empruntant encore plus sur les marchés financiers internationaux à un taux encore plus élevé. Il n'y a pas de crise de l'Euro, il y a la crise des banques. Comme les banques des pays européens, qui se sont exposées au risque des produits dérivés financiers à des amplitudes variées, sont sauvées à des régimes très variés, il n'y a plus de concurrence libre et non faussée dans et hors de la zone euro. C'est la dérégulation de la dérégulation des marchés. Le Travailleur et les services restent toujours soumis au marché "libre et non faussé". Pour les banques en crise l'euro est muté en euro-drachme, euro-mark, euro-franc, et même ...euro-pound par le FESF. Les dettes irrécouvrables et autres positions toxiques des banques allemandes sont connues, et le gouvernement allemand a déjà recapitalisé sur ses propres moyens les banques allemandes avec la SoFFin à hauteur de plusieurs centaines de milliards d'euros. Le président français en poste voudrait faire recapitaliser les banques françaises par le fonds de solidarité / de facilité / de stabilité / de soutien européen, le parapluie européen. Selon la Banque des Règlements Internationaux BRI / BIS, l'Allemagne détient 118 milliards de Bons du Trésor des PIIGS et de la Belgique (Portugal, Italie, Irlande, Grèce, Espagne). La France en détient 214 milliards, avec Italie 105, Espagne 32,5 , Grèce 13, 9 , Portugal 8,6 , 2,8 Irlande , 51,5 Belgique. Le président français voudrait obtenir gratuitement comme la Grèce des centaines de milliards d'euros, mais ne veut pas que la réalité comptable des banques françaises en faillite technique soit révélée. C'est pourquoi la crise des banques est transformée en "crise de l'euro". Chaque pays membre de la Zone-Euro fait ce qu'il veut des critères de convergence et de Maastricht, chaque pays membre de la Zone-Euro comprend ce qu'il a envie du FESF / MES. Le Traité Simplifié Européen - Traité de Lisbonne a été imposé en déni du Référendum sur le NON au TCE. Aujourd'hui, les gouvernements européens et Bruxelles ne passent même plus par un semblant de consultation des européens, ou des deux chambres nationales de chaque pays européen, pour faire payer par les européens la faillite des banques due à leurs activités systémiques de la spéculation ratée. Il n'y a pas de crise de l'Euro. L'Europe n'a jamais été aussi utile pour les gouvernements européens. Ah si! L'avis de la Commission Finance du Bundestag ne suffit pas pour Angela Merkel. Le Bundestag de Berlin est de nouveau consulté mercredi sur le rallongement du levier de la queue du caméléon du FESF. Mardi soir, Bruxelles donne aux députés allemand les documents sur lesquels ils doivent se prononcer le lendemain, mercredi 26 octobre 2011. En juin 2011 le FESF était limité à 250 milliards, en septembre il est passé à 440 milliards (211 financés par l'Allemagne), en novembre il passera à 1000 milliards ou à 2 trillions d'euros. La panique s'installe et l'ordre décisionnel démocratique est de plus en plus contourné au fur et à mesure que le day of reckoning approche. Il faudra s'habiller chaudement cet hiver. Les dernières élections des euro-députés ont eu lieu le 7 juin 2009 alors que la première vague de ladite Crise faisait rage. Les européens et surtout les français ne sont pas allés voter. Il y avait pourtant des alternatives politiques crédibles. Nous aurions eu aujourd'hui un autre Parlement Européen pour gérer la crise.

Comme les banques des pays européens, qui se sont exposées au risque des produits dérivés financiers à des amplitudes variées, sont sauvées à des régimes très variés, il n'y a plus de concurrence libre et non faussée dans et hors de la zone euro. C'est la dérégulation de la dérégulation des marchés. Le Travailleur et les services restent toujours soumis au marché "libre et non faussé". Pour les banques en crise l'euro est muté en euro-drachme, euro-mark, euro-franc, et même ...euro-pound par le FESF. Les dettes irrécouvrables et autres positions toxiques des banques allemandes sont connues, et le gouvernement allemand a déjà recapitalisé sur ses propres moyens les banques allemandes avec la SoFFin à hauteur de plusieurs centaines de milliards d'euros. Le président français en poste voudrait faire recapitaliser les banques françaises par le fonds de solidarité / de facilité / de stabilité / de soutien européen, le parapluie européen. Selon la Banque des Règlements Internationaux BRI / BIS, l'Allemagne détient 118 milliards de Bons du Trésor des PIIGS et de la Belgique (Portugal, Italie, Irlande, Grèce, Espagne). La France en détient 214 milliards, avec Italie 105, Espagne 32,5 , Grèce 13, 9 , Portugal 8,6 , 2,8 Irlande , 51,5 Belgique. Le président français voudrait obtenir gratuitement comme la Grèce des centaines de milliards d'euros, mais ne veut pas que la réalité comptable des banques françaises en faillite technique soit révélée. C'est pourquoi la crise des banques est transformée en "crise de l'euro". Chaque pays membre de la Zone-Euro fait ce qu'il veut des critères de convergence et de Maastricht, chaque pays membre de la Zone-Euro comprend ce qu'il a envie du FESF / MES. Le Traité Simplifié Européen - Traité de Lisbonne a été imposé en déni du Référendum sur le NON au TCE. Aujourd'hui, les gouvernements européens et Bruxelles ne passent même plus par un semblant de consultation des européens, ou des deux chambres nationales de chaque pays européen, pour faire payer par les européens la faillite des banques due à leurs activités systémiques de la spéculation ratée. Il n'y a pas de crise de l'Euro. L'Europe n'a jamais été aussi utile pour les gouvernements européens. Ah si! L'avis de la Commission Finance du Bundestag ne suffit pas pour Angela Merkel. Le Bundestag de Berlin est de nouveau consulté mercredi sur le rallongement du levier de la queue du caméléon du FESF. Mardi soir, Bruxelles donne aux députés allemand les documents sur lesquels ils doivent se prononcer le lendemain, mercredi 26 octobre 2011. En juin 2011 le FESF était limité à 250 milliards, en septembre il est passé à 440 milliards (211 financés par l'Allemagne), en novembre il passera à 1000 milliards ou à 2 trillions d'euros. La panique s'installe et l'ordre décisionnel démocratique est de plus en plus contourné au fur et à mesure que le day of reckoning approche. Il faudra s'habiller chaudement cet hiver. Les dernières élections des euro-députés ont eu lieu le 7 juin 2009 alors que la première vague de ladite Crise faisait rage. Les européens et surtout les français ne sont pas allés voter. Il y avait pourtant des alternatives politiques crédibles. Nous aurions eu aujourd'hui un autre Parlement Européen pour gérer la crise.

Selon le FMI de 70 à 90% des activités bancaires relèvent de la spéculation sur les produits financiers comme les CDS/CDO qui constituent la majorité des produits dérivés. Il ne reste plus grand-chose pour les activités de l'économie réelle des PME. Depuis 2008 les banques ne prêtent plus à l'industrie. On oublie que les CDS - Credit Default Swap sont des assurances contre la défaillance souscrites par n'importe qui, sur n'importe quoi, de préférences sur des actifs que l'on ne possède pas ou dont on n'est pas propriétaire. Les banques sont impactées par le risque systémique parce qu'elles ont des trillions de CDS dans leurs comptes. Les banques universelles qui ont des activités d'assurance sont impactées. Les assurances elles-mêmes sont impactées parce qu'elles sont émettrices de CDS ou parce qu'elles ont placé leurs actifs auprès des banques ou qu'elles sont actionnaires des banques. Les CDS sont tous des bundles, des fagots qui ont dedans des vrais morceaux de divers actifs allant jusqu'aux Bons du Trésor. L'acheteur d'une assurance CDS achète un bundle qui a un nom de code comme Zotoïd635, etc... et il ne peut porter à sa connaissance le contenu exact de son CDS. Seules les banques-assurances ou les assurances pourraient établir la traçabilité de leur bundles. Mais souvent elles feignent de ne plus savoir. Un bundle est composé avec des macédoines d'actifs variés ayant un risque plus ou moins élevé pour cacher dedans l'actif extrêmement toxique. Ce bundle est la titrisation. La titrisation n'a pas subitement disparu depuis l'année Lehman - 2008, elle git massivement et même de manière prépondérante dans tous les comptes des banques et des assurances. Comme AIG, la Wachovia ou la WaMut ont fait faillite aux USA, les assurances européennes, dont AXA, Allianz sont en situation précaire sur le chemin de la faillite et ladite Crise est tout autant une crise des assurances que des banques. Les assurances aussi doivent être recapitalisées, c'est à dire que pour elles aussi les gouvernements, et bientôt le FESF / MES qui sera une x-ième fois détourné de ses attributions d'origine, rachèteront des positions toxiques des assurances. Mais les décideurs européens leur ont réservé dès octobre 2009 tout autant un régime de faveur avec Solvency II - Solvabilité 2. L'Europe est devenu un organisme de privatisation de richesses, des

droits et des pouvoirs et de nationalisation des pertes et des dettes. Angela Merkel et le président français en poste ont fait le mariole le WE du 22/23 octobre en disant qu'ils ne sont pas les élus de l'Italie ou de la Grèce et qu'ils ne sont responsables que de leur pays. De manière induite ils laissent à comprendre que l'Europe est devenue une Union de transfert des pays du Nord vers les pays du Sud (PIGS). Mais ce réalisme est un mensonge d’État parce que le transfert est réel vers la dette publique de la dette privée des banques, des assurances, des grands groupes industriels comme PSA ou Renault qui ont spéculé sur des CDS. Les assurances vont tomber avec les banques, et les assurances-vie et autres assurance capital-retraite vont s'évaporer, comme ceci a déjà été le cas aux USA en 2008 et 2009. Le capital parti en fumée ne se reconstitue plus et les seniors devront travailler jusqu'à 80 ans comme aux USA.

Selon le FMI de 70 à 90% des activités bancaires relèvent de la spéculation sur les produits financiers comme les CDS/CDO qui constituent la majorité des produits dérivés. Il ne reste plus grand-chose pour les activités de l'économie réelle des PME. Depuis 2008 les banques ne prêtent plus à l'industrie. On oublie que les CDS - Credit Default Swap sont des assurances contre la défaillance souscrites par n'importe qui, sur n'importe quoi, de préférences sur des actifs que l'on ne possède pas ou dont on n'est pas propriétaire. Les banques sont impactées par le risque systémique parce qu'elles ont des trillions de CDS dans leurs comptes. Les banques universelles qui ont des activités d'assurance sont impactées. Les assurances elles-mêmes sont impactées parce qu'elles sont émettrices de CDS ou parce qu'elles ont placé leurs actifs auprès des banques ou qu'elles sont actionnaires des banques. Les CDS sont tous des bundles, des fagots qui ont dedans des vrais morceaux de divers actifs allant jusqu'aux Bons du Trésor. L'acheteur d'une assurance CDS achète un bundle qui a un nom de code comme Zotoïd635, etc... et il ne peut porter à sa connaissance le contenu exact de son CDS. Seules les banques-assurances ou les assurances pourraient établir la traçabilité de leur bundles. Mais souvent elles feignent de ne plus savoir. Un bundle est composé avec des macédoines d'actifs variés ayant un risque plus ou moins élevé pour cacher dedans l'actif extrêmement toxique. Ce bundle est la titrisation. La titrisation n'a pas subitement disparu depuis l'année Lehman - 2008, elle git massivement et même de manière prépondérante dans tous les comptes des banques et des assurances. Comme AIG, la Wachovia ou la WaMut ont fait faillite aux USA, les assurances européennes, dont AXA, Allianz sont en situation précaire sur le chemin de la faillite et ladite Crise est tout autant une crise des assurances que des banques. Les assurances aussi doivent être recapitalisées, c'est à dire que pour elles aussi les gouvernements, et bientôt le FESF / MES qui sera une x-ième fois détourné de ses attributions d'origine, rachèteront des positions toxiques des assurances. Mais les décideurs européens leur ont réservé dès octobre 2009 tout autant un régime de faveur avec Solvency II - Solvabilité 2. L'Europe est devenu un organisme de privatisation de richesses, des

droits et des pouvoirs et de nationalisation des pertes et des dettes. Angela Merkel et le président français en poste ont fait le mariole le WE du 22/23 octobre en disant qu'ils ne sont pas les élus de l'Italie ou de la Grèce et qu'ils ne sont responsables que de leur pays. De manière induite ils laissent à comprendre que l'Europe est devenue une Union de transfert des pays du Nord vers les pays du Sud (PIGS). Mais ce réalisme est un mensonge d’État parce que le transfert est réel vers la dette publique de la dette privée des banques, des assurances, des grands groupes industriels comme PSA ou Renault qui ont spéculé sur des CDS. Les assurances vont tomber avec les banques, et les assurances-vie et autres assurance capital-retraite vont s'évaporer, comme ceci a déjà été le cas aux USA en 2008 et 2009. Le capital parti en fumée ne se reconstitue plus et les seniors devront travailler jusqu'à 80 ans comme aux USA.

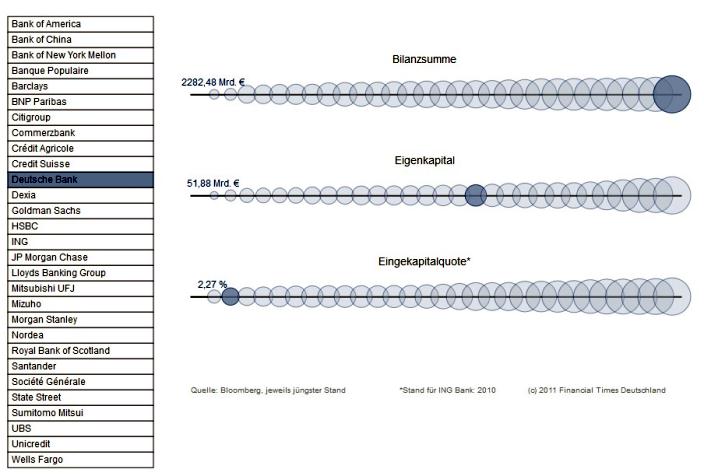

màj du 4 novembre 2010 après le G20 de Cannes: voilà comme je l'écris depuis 2008 - parce que je suis bien informé - la Deutsche Bank est la most leveraged bank of the world donc la banque la plus impactée par les positions toxiques. Sous la DB il y a la Dexia. Voici un instantané du graphique interactif publié par le Financial Times Deutschland et Bloomberg. Eigenkapital = Fonds Propre. Ceci est la liste des 29 banques systémiques too-big-to-fail qui doivent agrandir leur fonds propres réglementaire et qui a été publiée par le G20 de Cannes. Depuis 2008 on dit que la Deutsche Bank est une bombe. Son bilan de 2283 milliards d'euros dépasse le PIB de la Grèce qui est de 343 milliards d'euros. En réalité le pays le plus en danger de la Zone-Euro est UNIQUEMENT l'Allemagne. Depuis 2008 la DB se maintient car c'est principalement à travers elle que sont négociés tous les Bons du Trésor de tous les pays de la planète. Mais depuis 2008 la Deutsche Bank n'a pas profité, pour consolider son bilan, du carry trade international et européen et des trillions qui lui sont prêtés par les banques centrales à un taux voisin de zéro et qu'elle reprête à un taux énormément plus élevé. A elle seule, la Deutsche Bank détient au moins la moitié des dettes des PIIGS détenues par les banques allemandes, ce qui veut dire que sa value to market est négative et qu'elle est déjà rien que pour ceci en faillite technique. Avec la bulle des CDS et autres actifs pourris et en pourrissement, elle est de toute façon en faillite. Il n'y a pas de crise de l'euro

màj du 4 novembre 2010 après le G20 de Cannes: voilà comme je l'écris depuis 2008 - parce que je suis bien informé - la Deutsche Bank est la most leveraged bank of the world donc la banque la plus impactée par les positions toxiques. Sous la DB il y a la Dexia. Voici un instantané du graphique interactif publié par le Financial Times Deutschland et Bloomberg. Eigenkapital = Fonds Propre. Ceci est la liste des 29 banques systémiques too-big-to-fail qui doivent agrandir leur fonds propres réglementaire et qui a été publiée par le G20 de Cannes. Depuis 2008 on dit que la Deutsche Bank est une bombe. Son bilan de 2283 milliards d'euros dépasse le PIB de la Grèce qui est de 343 milliards d'euros. En réalité le pays le plus en danger de la Zone-Euro est UNIQUEMENT l'Allemagne. Depuis 2008 la DB se maintient car c'est principalement à travers elle que sont négociés tous les Bons du Trésor de tous les pays de la planète. Mais depuis 2008 la Deutsche Bank n'a pas profité, pour consolider son bilan, du carry trade international et européen et des trillions qui lui sont prêtés par les banques centrales à un taux voisin de zéro et qu'elle reprête à un taux énormément plus élevé. A elle seule, la Deutsche Bank détient au moins la moitié des dettes des PIIGS détenues par les banques allemandes, ce qui veut dire que sa value to market est négative et qu'elle est déjà rien que pour ceci en faillite technique. Avec la bulle des CDS et autres actifs pourris et en pourrissement, elle est de toute façon en faillite. Il n'y a pas de crise de l'euro

-------------------------------------

Communiqué >>>

Alter-Forum face au G20 en novembre

La

Coalition française G8G20 2011 prépare l’Alter-Forum « Les peuples

d’abord, pas la finance », du 1er au 4 novembre, en parallèle avec la

Réunion du G20, qui est prévu les 3 et 4 novembre à Cannes, en France.

Plusieurs activités sont prévues : le 1er novembre, manifestation

internationale, suivi par une réunion publique, un concert (si la

collecte de financements le permet !) une conférence de presse le 4

novembre à la fin de l’Alter-Forum et du Sommet du G20 et une

manifestation symbolique, qui reste à définir, au cours de la

protestation ou de la réunion publique. >>> Plus d'information << Fin du communiqué

La

Coalition française G8G20 2011 prépare l’Alter-Forum « Les peuples

d’abord, pas la finance », du 1er au 4 novembre, en parallèle avec la

Réunion du G20, qui est prévu les 3 et 4 novembre à Cannes, en France.

Plusieurs activités sont prévues : le 1er novembre, manifestation

internationale, suivi par une réunion publique, un concert (si la

collecte de financements le permet !) une conférence de presse le 4

novembre à la fin de l’Alter-Forum et du Sommet du G20 et une

manifestation symbolique, qui reste à définir, au cours de la

protestation ou de la réunion publique. >>> Plus d'information << Fin du communiqué

------------------------------------------------------

Commentaires

Bonjour Thomas,

Sans posséder vos compétences, votre expérience (ancien élève ESCAE Bx, Certificat de Management Supérieur des entreprises IFG/ICG), je viens régulièrement consulter vos articles, vos avis pour mieux comprendre les enjeux actuels.

Une précision au sujet de votre article "il n'y pas de crise l'euro", est-ce que vous intégrez dans votre analyse l'impact de l'activité du Shadow Banking ?

Oui, depuis 2008 j'explique le shadow banking.

En haut de mon site dans la seconde colonne tu écris "shadow" dans "Rechercher 1 mot", puis apparait le chiffre qui indique la fréquence de ce mot et la file de tous mes billets ouverts où il y a ce mot.

Ensuite tu fais Ctrl + F sous Firefox par exemple, tu cliques "shadow" et tu surfes sur ce mot à chacun des endroits où il se trouve.

---------------------

Mais comme le shadow banking décrit "l'indescriptible" des produits OTC - Over the Counter, ces produits hors bilan et les autres produits financiers dérivés comme les CDS qui sont des "just-between-us" négociés de gré à gré entre spéculateurs, on amplifie la certitude que le système bancaire est totalement en faillite et que rien ne pourra le sauver, ni le plus grand transfert de cette dette privée vers la dette publique des lenders of last resort que sont les contribuables et les peuples par l'intermédiaire de la banque centrale qui dispose du luxe d'avoir l'autonomie intouchable et légale de créer la mère de tous les putsch sans armes et sans généraux sur les démocraties.

Il faudrait que les normes comptables internationales IFRS / IASB et "prudentielles" Bâle II et Bâle III imposent aux banques de publier le vrai bilan comptable sans maquillage libertarien des risques, et surtout le bilan commercial des banques.

Cette double publication, qui rationnellement ne devrait être qu'une seule et indivisible, doit devenir la norme: la value to market, la valeur au marché des banques serait alors simplement lisible, puisque l'on sait maintenant que tout ce qui bouge et glapit sur notre terre est un risque lent ou systémique, l'or, l'immobilier, les actions, les obligations d'Etat et autres Bons du Trésor ou futurs Eurobligations et Bons Européens.

Le shadow banking c'est la privatisation de la création monétaire et j'ai amplement commenté le sujet avec son historique: tu recherches par exemple "glass steagall création monétaire" sur google et tu vois par exemple que mon site apparaît en page 1 ligne 7. Mais tu fais aussi une recherche interne dans mon site comme indiqué ci-dessus pour avoir tous les résultats.