Faillite de la "Croissance" financée par la bulle des dettes, des titrisations, des CDS / CDO, des LBO

Par Thomas, le Cimbre le 2. mai 2009, - Catégorie : Economie de bulles, crises systémiques, subprime - Lien permanent

Le Stress Test des banques n'expliquera pas que la Croissance est appauvrissante pour les Pays industrialisés comme pour les Pays En Développement. Le Nobel d'économie, pentito du libéralisme et bon produit marketing, Paul Krugman, qui a fait sa thèse sous la direction de Jagdish Bhagwati, n'a pas eu le courage d'aller au bout du raisonnement.

Il n'y a pas eu de croissance aux USA depuis l'année 2001, il y a eu une croissance aux USA de 0,5% de 1990 à 2001. Nous sommes en face de Deux décades perdues depuis la Chute du Mur de Berlin. Le niveau salarial aux USA comme en France est égal à celui de 1960.

En 1989, La chance n'a pas été saisie de réfléchir sur les opérations

de destruction de Hitler, de Staline, du Sowjetisme et du Capitalisme. A

ces Deux Décades perdues s'ajouteront Deux autres Décades perdues pour

les masses retombées dans la pauvreté généralisée qui vont payer pour

rembourser ces opérations de destruction massive. Les

modélisations économiques ont imposé aux peuples la roulette du moral

hazard, l'aléa moral, des incertitudes sur la corrélation des défauts

des débiteurs, et toujours et encore du Consensus de Washington et de

Bruxelles.

Le Stress Test des banques américaines n'est qu'un acte criminel de plus d'Obama qui cultive sa filiation avec le gang Bush & Ponzi, Madoff & Bernanke, Paulson & Wall Street. L'augmentation

des faillites d'entreprise va maintenant être particulièrement élevée

et sera à deux chiffres, parce que la clôture des comptes pour

l'exercice 2008 va être publiée dans les bilans annuels qui révèleront

les très mauvais chiffres de la seconde moitié de l'année 2008. De plus

les rapports annuels vont présenter des projections concrètes pour

l'année 2009 qui vont être très négatives. Les faillites de Chrysler et de GM, très actifs sur le marché des CDS,

vont accélérer l'éclatement de la bulle des CDS qui est évaluée à

620.000 milliards de $ en valeur nominale. L'effondrement du système

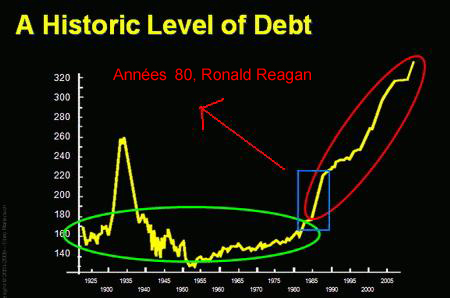

ordolibéral a commencé en 2006 et les racines du problème remontent aux

années 80' (Photos: Hirtshals, Danemark, 7 VIII 08)

L'idée de la Croissance Zéro a été développée en 1968 par le Club de Rome et le rapport Meadows (1972) qui avait pour titre français "Halte à la croissance ?" et fut suivi en 1974 d'un deuxième rapport "Sortir de l'ère du gaspillage: demain". La Croissance Zéro est le début de ma

réflexion politique que je mène depuis des décennies et que je développe de manière approfondie sur mon site autour d'une croissance qualifiée qui relie les solidarités locales, régionales et globales. Les Conférences données par le néerlandais Sicco Mansholt, Commissaire européen à l'Agriculture, Président de la Commission européenne très impliqué dans le Club de Rome, m'avaient beaucoup impressionné quand j'avais 16/17 ans. A ma formation politique s'était ajouté le suédois Olof Palme, Premier Ministre, qui introduisit la codécision des travailleurs dans les entreprises, ainsi que les "Fonds salariaux". Ces fonds d'investissements collectifs alimentés par l'impôt étaient destinés à racheter le capital des entreprises privées et permettre ainsi une socialisation douce de l'économie privée qui est en tous les cas moins criminelle que les rachats nationalisations par l'État de trillions de créances pourries des banques et des assurances qui ont spéculé de manière compulsive et économicide.

Ces Fonds salariaux ont été supprimés en 1991. Un amalgame avec la paradis sur terre promis par la Chute du Mur de Berlin n'est pas à éliminer. Les rênes étaient débridés, il fallait organiser "la concurrence libre et non faussée qui crée le bien-être et qui tend au plein emploi" (Terminologie du Traité de Lisbonne). Toute forme de solidarité était rabattue dans du "communisme", de "la gauche de la gauche", de "l'ultragauche". L'essentiel était d'éliminer le contradicteur avant que le débat ne commence. Quel est le concept qui va poursuivre la gradation occlusive? Espèce de Travailleur? Sale Travailleur?

Le Club de Rome est le précurseur des notions de développement durable et d'empreinte écologique. Le Club de Rome a été ridiculisé par les médias et méprisé par la société parce que les conclusions du rapport Meadows annonçaient un futur catastrophique pour l'humanité si cette dernière continue à ne pas se préoccuper des conséquences de ses activités sur l'environnement et l'épuisement des réserves naturelles. A présent l'Humanité subit l'effondrement d'elle-même dans son modèle économique ordolibéral qui est entrain de commettre plus de dégâts que Hitler ou Staline. A l'époque le Club de Rome a aussi été traité de club bourgeois conservateur qui prône la croissance zéro alors que les 3/4 de la planète formaient le Tiers-Monde, la Chine et l'Inde comprises.

Aujourd'hui nous ne pouvons plus nous permettre le luxe de la pensée habile et prospective. Les éclatements des bulles constituent la plus grande catastrophe économique de toute l'Histoire. Les explosions inégalées de la dette publique et de la masse monétaire issue de la planche à billet pour renflouer avec des Plans de "Sauvetage" le système bancaire de la planète en faillite qui avait fait de l'économie réelle une vieille lune méprisable, dépassent le catastrophisme qui avait pu être imaginé par le Club de Rome, tout simplement parce que c'est pour la première fois que le monde globalisé industrialisé et en développement subit les conséquences de ses actes. Et les plus audibles de ces victimes sont les pays industrialisés, ce qui donne un écho tellement plus grand à la crise que si elle n'avait été qu'une crise de la spéculation sur les denrées alimentaire, la faim et l'agriculture vivrière. La catastrophe est cette fois-ci un vécu réel, parce que c'est le donneur d'ordre qui la subit. La compassion est plus facile et n'a pas besoin de la plus simple des médiations. Pour écrire ce billet j'ai de nouveau cherché ma source chez les spécialistes des problèmes, parce qu'ils le connaissent le mieux. Donc jamais les sources des partis de gauche, presque tous totalement incompétents ou qui n'ont surtout pas envie de l'être. Encore moins les papiers d'Attac qui n'a pas envie de se lancer dans une opposition de gouvernement. Attac préfère être le chambellan de la carmagnole du tarmac. Ma source est aujourd'hui un article du Financial Times du 2 mai 2009, intitulé "The crash explained - The genesis of the global debt disaster" (La crise expliquée - La genèse du désastre global de la dette). Je vous propose une traduction de cet article très long. Ce n'est pas un article de doux rêveur, du Rêve général ou de Révolution poétique. La catastrophe n'est pas pour dans plusieurs décennies, elle a commencé dans sa phase critique en 2006.

Pour écrire ce billet j'ai de nouveau cherché ma source chez les spécialistes des problèmes, parce qu'ils le connaissent le mieux. Donc jamais les sources des partis de gauche, presque tous totalement incompétents ou qui n'ont surtout pas envie de l'être. Encore moins les papiers d'Attac qui n'a pas envie de se lancer dans une opposition de gouvernement. Attac préfère être le chambellan de la carmagnole du tarmac. Ma source est aujourd'hui un article du Financial Times du 2 mai 2009, intitulé "The crash explained - The genesis of the global debt disaster" (La crise expliquée - La genèse du désastre global de la dette). Je vous propose une traduction de cet article très long. Ce n'est pas un article de doux rêveur, du Rêve général ou de Révolution poétique. La catastrophe n'est pas pour dans plusieurs décennies, elle a commencé dans sa phase critique en 2006.

Get up, stand up, for your mind.

Le duo Obama-Geithner est à ce point déconfit devant l'inutilité et le

non-effet de ses Plans TARP, TALF, PPIP... et devant l'argent qui ne

circule plus parce que les banques n'accordent plus de crédits, qu'il

souhaite que la Fed' va rabaisser son taux directeur à -5%

(moins cinq). Ainsi celui qui emprunte 100$ ne devra rembourser que

95$. En même temps la Fed' réfléchit au moyen de "punir" la

thésaurisation de la monnaie. Mais on ne peut pas faire boire un âne

qui n'en a pas envie, surtout un âne qui vit à crédit depuis les années

'80.

--------------------------------------------

Début de la traduction de l'article du Financial Times du 2 mai 2009,

intitulé "The crash explained - The genesis of the global debt disaster"

(La crise expliquée - La genèse du désastre global de la dette).

>>>>

JP Morgan, inventeur du CDO.

Dans les années 1990, une jeune équipe de la banque d'investissement JP Morgan a été pionnière en lançant une nouvelle manière de faire de l'argent: il s'agit des dérivés des crédits. En une décade le marché de ces titrisations exotiques a explosé et dépassé les 620.000 milliards (620 trillions) de $ et quelques personnes les ont blâmées plus tard parce qu'elles fournissent le combustible au fiasco global financier. Cette innovation de génie a dépassé les intentions de leurs créateurs et a englouti tout le système.

C'est à la fin de 1998 que les premiers signes sont apparus que ces paquets de dérivés de crédits inventés par les banquiers de JP Morgan pouvaient être un problème structurel. Dans les mois précédents, Blythe Masters and Bill Demchak, membres clefs du team des dérivés de crédit de la JP Morgan, ont sévèrement critiqué les autorités de régulation financières. Ils avaient cru qu'en utilisant les produits financiers dérivés innovants, la JP Morgan aurait pu mieux gérer le risque dans son portefeuille de crédits industriels et réduire le montant de capital nécessaire à mettre de côté pour couvrir des éventuelles défauts de remboursement. La question était de combien. Ces paquets de dérivés de crédits ont porté par la suite d'autres noms comme CDO, Collateralised Debt Obligations - Obligations adossées sur la dette (voir CDO sur Wiki), et à cette époque ces montages financiers étaient appelés "Bistro deals", l'abréviation de Broad Index Secured Trust Offering ( = ~~ produit de confiance largement sécurisé). Blythe Masters et Bill Demchak avaient fait les premières opérations Bistro sur ordre de leur propre banque JP Morgan sans connaître la réponse à la question posée. Mais quand ils ont réalisé les mêmes affaires pour le compte d'autres banques, la question de la couverture en fonds propres devenait plus importante, puisqu'elles aspiraient à réduire le niveau de réserve de capital de couverture requis. (ndtr: la couverture en fonds propres devenait pour elles une masse dormante, même réduite de 6% à 4% ou à 2%).

Les régulateurs n'étaient pas sûrs. Quand l'Office of the Comptroller of the Currency (OCC) et la Banque centrale américaine, la Fed', avaient entendu parler pour la première fois des dérivés de crédits et des CDO, ils ont été séduits par l'idée que les banques essayent de gérer leur propre risque. Mais ils étaient aussi mal à l'aise parce que les dérivés innovants ne rentraient dans aucun cadre de la régulation existante. Et ils étaient particulièrement indécis au sujet de ce qu'il fallait faire avec le niveau inhabituellement bas du capital disponible nécessaire à couvrir les pertes subies avec les produits dérivés.

Quand le team de la JP Morgan avait réalisé sa première opération Bistro, il avait réuni dans un bassin plus de 300 prêts contractés auprès de leur banque pour un équivalent de 9.7 milliards de $, et il a émit des titres adossés sur le flux de rendements de ces prêts (service de la dette, les intérêts). L'attractivité de cette idée était évidente: le team avait calculé qu'il na fallait mettre de côté que 700 millions de $ - une somme extraordinairement minime – en prévision du risque de défaut à couvrir pour plus de 300 prêts bancaires. Les agences de notation (rating agencies) avaient accepté les affirmations du team au sujet du risque, et le deal s'est amplifié avec l'assurance que si cet Armageddon devait échouer et dépasser le matelas financier de 700 $, la JP Morgan absorberait elle-même les pertes supplémentaires. Pour Masters et Demchak, le risque que des pertes dussent engloutir plus de 700 millions de $ était minuscule. Cet argument ne passait pas auprès des régulateurs européens, et quelques uns demeuraient aussi sceptiques aux USA. Christine Cumming de la Fed' avait demandé à Masters et Demchak que la JP Morgan doive trouver un moyen d'assurer le reste du risque – les 9 milliards "manquants" dans leur modèle Bistro – si la banque voulait obtenir l'accord pour réduire ses fonds propres de réserve. Le team a donc commencé à donner un nom au paquet de risque non "assuré". Masters aimait se référer à quelque chose de plus que le triple A (AAA) des agences de notation, depuis que ceci a été considéré comme étant plus sûr que des titrisations notées AAA. Mais il aurait été trop maladroit de les commercialiser, si bien que le team a trouvé le qualificatif "super-senior". La prochaine étape était de voir si quelqu'un était disposé à les acheter ou les couvrir avec une assurance.

Cet argument ne passait pas auprès des régulateurs européens, et quelques uns demeuraient aussi sceptiques aux USA. Christine Cumming de la Fed' avait demandé à Masters et Demchak que la JP Morgan doive trouver un moyen d'assurer le reste du risque – les 9 milliards "manquants" dans leur modèle Bistro – si la banque voulait obtenir l'accord pour réduire ses fonds propres de réserve. Le team a donc commencé à donner un nom au paquet de risque non "assuré". Masters aimait se référer à quelque chose de plus que le triple A (AAA) des agences de notation, depuis que ceci a été considéré comme étant plus sûr que des titrisations notées AAA. Mais il aurait été trop maladroit de les commercialiser, si bien que le team a trouvé le qualificatif "super-senior". La prochaine étape était de voir si quelqu'un était disposé à les acheter ou les couvrir avec une assurance.

La tâche ne semblait pas être facile. Tant que seule la JP Morgan était concernée, le risque n'était en réalité pas un risque, si bien qu'il n'y avait rien d'autre à payer qu'un certain montant pour assurer le dérivé de crédit. Et celui qui était prêt à acquérir ou assurer ce risque super-senior devait être suffisamment courageux pour pénétrer un monde qui ne lui était pas familier.

The seeds of AIG’s destruction - Les semences de la destruction d'AIG.

Masters avait éventuellement envisagé une solution pour ce mal de tête occasionné par le super-senior. Dans le passé, le filet de la clientèle traditionnelle de JP Morgan avait été l'imposante compagnie d'assurance AIG – American International Group. Comme JP Morgan, AIG était un pilier de la finance américaine. Elle avait accéder à la puissance en construisant une formidable franchise dans les marchés asiatiques au début du 20ème siècle. Cette activité s'était étendue plus tard aux USA en faisant de cette compagnie un acteur puissant dans l'économie américaine après la seconde guerre mondiale. AIG avait été considérée comme un acteur des marchés ayant du poids et qui est totalement fiable, et comme la JP Morgan, elle n'évoluait que dans le soleil de la triple notation AAA.

Mais, dans les rangs de AIG, a émergé très rapidement une vaste filiale très active d'entrepreneurs. A la fin des années 1980 la compagnie avait mis à son service un groupe de traders qui avaient travaillé précédemment pour Drexel Burnham Lambert, l'infâme – et aujourd'hui disparu – champion du business avec les junk bond, les obligations risquées (en fait à très haut risque, voire les valeurs poubelles) sous les ordres de Michael Milken. Ces traders avait développé une affaire de marchés de capitaux, connue sous AIG Financial Products domiciliée à Londres, où le cadre de régulation était moins restrictif. Elle était dirigée par Joseph Cassano, un coriace trader de Brooklyn. Cassano était créatif, intrépide et très ambitieux. Plus important que ceci, il savait que, comme compagnie d'assurance, AIG n'était pas soumise comme les banques à la lourde obligation de fonds propres de réserve. Ceci signifiait qu'il ne serait pas nécessaire de mettre de côté la moindre des parcelles de capital, et encore moins s'il assurait le risque super-senior. L'assureur n'était pas non plus susceptible de répondre à des questions ardues de son propre régulateur parce que AIG Financial Products avait largement passé à travers les failles de la surveillance et du contrôle. AIG était réglementé par US Office for Thrift Supervision, qui avait officiellement méticuleusement expertisé les produits financiers particulièrement pointus. Masters avait montré à Cassano que AIG avait acquis le risque super-senior de la JP Morgan, et Cassano avait donné son accord de manière très enthousiaste. C'était un évènement décisif selon Cassano: "JP Morgan est arrivé chez nous et nous a demandé de participer dans quelque chose qu'ils avaient appelé 'affaire Bistro' et qui était le précurseur de ce qui devint plus tard le marché des CDO". Cela semblait être un bon plan à réaliser pour AIG.

Masters avait montré à Cassano que AIG avait acquis le risque super-senior de la JP Morgan, et Cassano avait donné son accord de manière très enthousiaste. C'était un évènement décisif selon Cassano: "JP Morgan est arrivé chez nous et nous a demandé de participer dans quelque chose qu'ils avaient appelé 'affaire Bistro' et qui était le précurseur de ce qui devint plus tard le marché des CDO". Cela semblait être un bon plan à réaliser pour AIG.

AIG gagnerait une piètre commission par rapport à la prestation de ce service – à peine 0,02% pour 1 $ couvert par une assurance annuelle. Mais 0,02% multiplié plusieurs milliards de fois fournirait un flux appréciable de revenus, et particulièrement si aucune réserve n'est requise pour couvrir le risque. La magie des dérivés avait généré une situation gagnant-gagnant. C'est n'est que plusieurs années plus tard qu'il s'était révélé que le marché Cassano avait conduit AIG à la ruine.

Assuré d'avoir conclu affaire avec AIG, la team de JP Morgan était retournée chez les autorités régulatrices et avait démontré qu'une piste avait été trouvée pour écarter de l'opération Bistro le risque résiduel du crédit. Ils ont commencé à vendre d'autres risques super-senior à d'autres compagnies d'assurance et de réassurance, qui les ont mêlés à d'autres opérations non seulement avec la JP Morgan mais aussi avec d'autres banques.

Et justement quand ces opérations prenaient leur essor, les autorités américaines de régulation les avaient de nouveau examinées. L'Office of the Comptroller of the Currency et la Fed avaient indiqué à la JP Morgan qu'après mures réflexions ils pensaient que les banques n'étaient pas obligées d'écarter le risque super-senior de leurs comptabilités. Le lobbying de Masters et des autres avait apparemment payé. Les régulateurs n'étaient pas enclins à laisser indemnes les banques. Si elles détiennent des risques super-senior dans leur comptabilité, elles devraient constituer des réserves à hauteur de 1/5ème du montant habituel (20% de 8% signifient 1,60 $ pour 100$ à mettre de côté). Il y avait aussi des conditions. Les banques ne seraient seulement autorisées à réduire leurs réserve de capital si elle pouvaient prouver que le risque du défaut sur les portions super-senior de ces opérations étaient véritablement négligeables, et si les titrisations émises par le biais les montages des opérations Bistro étaient notées du triple AAA par une agence nationale reconnue de notation de crédit. C'est en ces termes exacts que la JP Morgan s'était adressée aux régulateurs.

Les effets étaient gigantesques. Les banques avaient été forcées à garder 800 millions de réserve pour toute tranche de 10 milliards de $ de prêts accordés aux entreprises. A présent cette somme pourrait tomber à 160 millions de $. Le concept du Bistro avait déclenché une danse courtisane autour du règlement international bancaire.

Pour un certain moment le team de Demchak avait cessé de transférer le risque super-senior en dehors de la comptabilité de JP Morgan, mais cette situation lui devint désagréable. Le risque super-senior était entrain de gonfler pour atteindre des proportions époustouflantes, parce que quand la banque aménageait pour des clients ces transactions sur des dérivés de crédit, elle imputait automatiquement dans sa comptabilité le risque super-senior qui faisait partie de ces transactions. Il n'y avait en théorie aucune raison d'en être incommodé. Mais en 1999 le marché total des futures avait atteint 100 milliards de $. Cette montagne de risque avait fini par heurter le bon sens de Demchak. "Si vous avez obtenu 60 milliards, 100 milliards ou n'importe quelle somme dans votre balance comptable, c'est un nombre vraiment très important" pour Demchak. "Je ne pense pas que vous devez ignorer un grand nombre, quel qu'il soit".

Le problème de la corrélation

Demchak savait que modéliser le risque impliqué dans une transaction sur des dérivés de crédit, avait ses limites. L'un des problèmes les plus délicats gravitait autour du résultat de la possible "corrélation" ou du degré de l'interconnexion entre les prêts d'un même paquet. Tenter de prédire la corrélation est comme essayer de révéler comment les pommes d'un même panier vont pourrir. Si vous regardez pendant quelques semaines ce qui arrive à des centaines de pommes qui n'ont rien à voir entre elles les unes les autres, vous pouvez estimer la chance qu'une pomme peut être pourrie ou non. Mais qu'en est-il si elles se trouvent dans un même panier? Si une pomme devient blette, ceci va-t-il faire pourrir les autres? Si oui, combien et à quelle vitesse?

Demchak savait que modéliser le risque impliqué dans une transaction sur des dérivés de crédit, avait ses limites. L'un des problèmes les plus délicats gravitait autour du résultat de la possible "corrélation" ou du degré de l'interconnexion entre les prêts d'un même paquet. Tenter de prédire la corrélation est comme essayer de révéler comment les pommes d'un même panier vont pourrir. Si vous regardez pendant quelques semaines ce qui arrive à des centaines de pommes qui n'ont rien à voir entre elles les unes les autres, vous pouvez estimer la chance qu'une pomme peut être pourrie ou non. Mais qu'en est-il si elles se trouvent dans un même panier? Si une pomme devient blette, ceci va-t-il faire pourrir les autres? Si oui, combien et à quelle vitesse?

De tels doutes parcourent le monde des entreprises. Les statisticiens de la JP Morgan savaient que les défauts de paiement des entreprises étaient interconnectés. Si un constructeur d'automobile devenait insolvable, ses fournisseurs sont aussi ruinés. A contrario, si un fournisseur tombait en faillite, d'autres groupes de fournisseurs en profiteraient. La corrélation serait à double sens, mais il est très complexe de trouver le sens et l'ampleur. Les statisticiens avaient alors étudié les corrélations passées des défauts des entreprises et du cours des actions et ils ont programmé leur modèle afin d'adopter le même profil pour le présent. Cette hypothèse n'avait pas été jugée particulièrement risquée, les défauts des entreprises étant rares, tout autant dans le paquet d'entreprises avec lesquelles négociait la JP Morgan. Quand Moody's avait réalisé son propre modèle d'un paquet d'entreprises réunies dans la première opération Bistro, elle avait prévu que 0,82% d'entreprises ferait faillite chaque année. Si ces défauts n'étaient pas corrélés, ou s'ils étaient simplement légèrement corrélés, la chance qu'un défaut apparaisse pour 10% du paquet était ténue. Le montant de pertes correspondrait à 700 millions en capital à appeler pour être couvertes. C'était pourquoi JP Morgan pouvait déclarer que le risque super-senior était sûr, et pourquoi Moody's avait noté avec AAA tellement de titres.

Toutefois l'hypothèse au sujet de la corrélation relevait en réalité de la devinette. Demchak et ses collègues savaient parfaitement bien que si le taux de corrélation en venait à augmenter de manière appréciable au-delà des prévisions des statisticiens, de sérieuses pertes devaient en résulter. Que devait-il arriver si de nombreuses entreprises devaient défaillir? De nombreuses autres devaient-elle suivre? Le nombre de défauts requis pour déclencher une réaction en chaine était misérablement inconnu. Demchak n'avait jamais été témoin d'une telle situation, et même s'il y n'y avait qu'une minute pour qu'un tel scénario se mette en jeu, il n'aurait pas aimé se trouver assis sur des actifs de 100 milliards qui partent en fumée. Il avait donc décidé de prendre ses précautions et avait demandé à sa team de réduire encore les obligations super-senior, sans tenir compte des dires des régulateurs.

Cette prise de position avait coûté à JP Morgan beaucoup d'argent, parce qu'elle avait a payer à AIG et à d'autres pour assurer le risque super-senior, et les commissions augmentaient continuellement. Dans les premières transactions avec AIG, les commissions s'élevaient à 0,02% pour chaque $ de risque assuré par an. En 1999 elles s'élevaient à 0,11% pour un $. Mais Demchak était déterminé à ce que sa team soit prudente.

The mortgage time bomb

- La bombe à retardement des crédits hypothécaires.

A la même époque la team de JP Morgan était confrontée à un second problème potentiel et bien plus grand. Quand le cycle des innovations arrivait à maturité et que les bénéfices des premières opérations Bistro basées sur un paquet d'entreprises déclinaient, Demchak avait demandé à sa team d'explorer de nouvelles pistes pour mettre en œuvre des opérations Bistro, soit en en modifiant ses structures, soit en y mélangeant d'autres types de prêts ou d'autres actifs. Ils décidèrent d'expérimenter ceci avec des prêts hypothécaires. Terri Duhon se trouvait au cœur de cet expérimentation. Duhon n'avait été que 10 ans auparavant étudiant à la High School de la Louisiane. Quand elle avait raconté à ses parents qu'elle allait travailler dans une banque, ils crurent qu'elle allait devenir caissière. Elle devait gérer des dizaines de milliards de $. Elle a été formée comme mathématicienne et elle faisait monter son adrénaline en chevauchant de grosses cylindrées pendant ses loisirs. Elle s'était sentie inspirée par tous ces zéros très fascinants. Selon elle "ce n'était qu'une expérience intense et extraordinaire".Une année après que Duhon avait intégré son poste, elle s'était concertée avec la Bayresiche Landesbank (Banque régionale bavaroise), une grande banque allemande, qui voulait utiliser des structures de dérivés de crédit pour écarter le risque de 14 milliards correspondant à des prêts hypothécaires. Il ne faisait pas partie des opérations habituelles de JP Morgan de traiter avec des prêts hypothécaires, mais Duhon savait que des banques concurrentes étaient entrain de démarrer ces activités. C'est ce qui détermina Duhon à se lancer elle-même.

Duhon rencontra un problème après avoir discuté avec les experts en analyse quantitative de gestion. Pour offrir des opérations Bistro à la fin de l'année 1997, la JP Morgan avait accès a un ample panel de données sur les prêts qu'elle avait ficelés en paquets. Il en est de même pour les investisseurs qui avaient acheté les dérivés de crédits qui en résultaient, dès que la banque avait délibérément nommé les 307 entreprises dont les prêts étaient interconnectés dans les paquets Bistro. Beaucoup d'entreprises étaient en affaire avec la JP Morgan depuis des décennies, ce qui permettait de disposer de beaucoup d'informations sur leurs performances au cours de nombreux exercices. Ceci ne pouvait fournir aux statisticiens de JP Morgan et aux investisseurs qu'une grande confiance au regard de la possibilité du défaut. Mais le monde du crédit hypothécaire était très différent. Déjà parce que les banques ne révèlent jamais aux investisseurs les noms des titulaires de ces prêts qui sont ficelés en paquets. Pire, Duhon avait découvert que la traçabilité des défauts des crédits hypothécaires était très maigre.

Alors que le monde des entreprises avait connu de nombreux boom et récessions au cours du XXème siècle, le marché immobilier n'avait connu qu'une croissance constante. Quelques régions spécifiques avaient subi des revers. Les prix avaient chuté au Texas pendant la crise de l'épargne et des crédits (saving and loan) à la fin des années 1980. Mais il n'y a jamais eu depuis la seconde guerre mondiale une baisse générale des prix des maisons. La dernière fois que cela s'était produit était lors de la Grande Dépression. L'absence de données avait rendu furieuse Duhon. Quand les banquiers assemblent des modèles pour prévoir les défauts, elles veulent des données sur ce qui se passe normalement dans des booms et des récessions. Sans les avoir il est impossible de savoir si les défauts tendent à être corrélés ou non, dans quelle circonstances ils doivent être isolés en fonction de centres urbains ou de régions, et quand ils prennent une ampleur nationale. Duhon ne parvenait pas à trouver une piste pour accéder à ces données.

Ceci signifiait qu'elle devait soit compter sur des données relatives à une seule région à extrapoler sur tous les USA, soit établir plus d'hypothèses que la normale sur la manière de corréler les défauts. Elle en référa à un expert en analyse quantitative, Krishna Varikooty. Varikooty était réputé pour avoir une approche épurée du risque. Il était très pointilleux et scrupuleux. Son jugement sur les crédits hypothécaires était clair: il ne lui était pas possible d'organiser la traçabilité de la potentielle corrélation des défauts pour conforter la confiance. Il a déclaré "que, en l'absence de ceci, aucune estimation ne pouvait être faite sur le risque du défaut dans un paquet de crédits hypothécaires. Si les défauts de crédit hypothécaires n'étaient pas corrélés, la structure Bistro devait être sure pour le risque sur les crédits hypothécaires, mais s'ils étaient fortement corrélés, ceci devait devenir catastrophiquement dangereux." Personne ne pouvait savoir.

Duhon et ses collègues on répondu favorablement mais à contrecœur à la requête de la Bayerische Landesbank. La banque allemande était empressée de poursuivre même après que les incertitudes de la modélisation lui avaient été expliquées. Pour affronter les incertitudes, Duhon avait stipulé que l'opération devait être soutenue avec un portefeuille de financement plus grand que dans des opérations courantes, ce qui rendait cette opération moins lucrative pour la JP Morgan. La banque avait aussi hedgé (couvert, protégé) son risque. Les risques des crédits hypothécaires n'avaient jamais été représentés en graphiques et diagrammes. Plus tard, Masters avait dit "nous ne pouvions juste pas nous trouver dans une situation confortable". Dans les mois qui suivirent, Duhon avait appris que d'autres banques commençaient à commercialiser des dérivés de crédit sur les dettes hypothécaires et elle s'était étonnée de voir qu'elles étaient prêtes à le faire avec de telles lacunes de données. Avaient-elles trouvé une meilleure manière d'organiser la traçabilité de leurs émissions? Avaient-elles plus d'expérience avec les crédits hypothécaires? Et comme le marché des dérivés de crédit n'était pas régulé, les données sur ces opérations n'étaient pas disponibles.

Dans les mois qui suivirent, Duhon avait appris que d'autres banques commençaient à commercialiser des dérivés de crédit sur les dettes hypothécaires et elle s'était étonnée de voir qu'elles étaient prêtes à le faire avec de telles lacunes de données. Avaient-elles trouvé une meilleure manière d'organiser la traçabilité de leurs émissions? Avaient-elles plus d'expérience avec les crédits hypothécaires? Et comme le marché des dérivés de crédit n'était pas régulé, les données sur ces opérations n'étaient pas disponibles.

La team de la JP Morgan n'avait fait qu'une autre opération Bistro avec les dettes hypothécaires quelques mois après pour une valeur de 10 milliards de $. Plus tard la JP Morgan avait abandonné le commerce de produits adossés au crédit hypothécaire, mais celui-ci s'était étendu à tout le système financier des pays de l'ouest (ndtr.: sous l'appellation CDO ou CDS).

<<<< Fin de la traduction.

__________________

Mon épilogue et ma conclusion.

Les 25 plus grands prêteurs impliqués dans CDO / CDS et dans les crédits hypothécaires subprimes et les assurances contre les défauts de ces crédits avaient drainé 72% des opérations représentant 1000 milliards de $ (1 trillion). Ces 25 plus grands prêteurs étaient financés par des grandes banques ou étaient des filiales des grandes banques qui font l'objet des plans de bail out (sauvetage) et qui reçoivent des milliards de $ provenant du contribuable ou des déficits budgétaires.

Liste des 25 plus grands prêteurs de crédits hypothécaire: Countrywide Financial Corp, Ameriquest Mortgage Co./ACC Capital Holdings Corp., New Century Financial Corp., First Franklin Corp./National City Corp./Merrill Lynch & Co., Long Beach Mortgage Co./Washington Mutual (WaMut), Option One Mortgage Corp./H&R Block Inc., Fremont Investment & Loan/Fremont General Corp., Wells Fargo Financial/Wells Fargo & Co., HSBC Finance Corp./HSBC Holdings plc, WMC Mortgage Corp./General Electric Co., BNC Mortgage Inc./Lehman Brothers, Chase Home Finance/JPMorgan Chase & Co., Accredited Home Lenders Inc./Lone Star Funds V, IndyMac Bancorp, Inc., CitiFinancial / Citigroup Inc., EquiFirst Corp./Regions Financial Corp./Barclays Bank plc, Encore Credit Corp./ ECC Capital Corp./Bear Stearns Cos. Inc., American General Finance Inc./American International Group Inc. (AIG), Wachovia Corp., GMAC LLC (filiale financière de GM/Cerberus Capital Management (qui est propriétaire de Chrysler), NovaStar Financial Inc., American Home Mortgage Investment Corp., GreenPoint Mortgage Funding Inc./Capital One Financial Corp., ResMAE Mortgage Corp./Citadel Investment Group, Aegis Mortgage Corp./Cerberus Capital Management (qui est propriétaire de Chrysler).

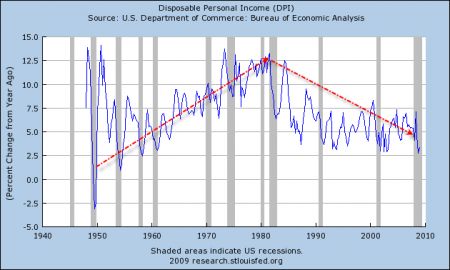

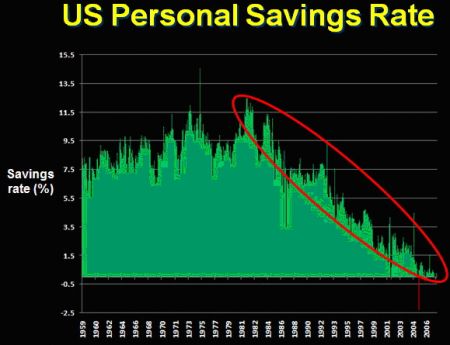

Dans l'économie, que ce soit celle des USA, ou d'un autre pays industrialisé, le PIB a servi à augmenter le revenu du capital. Ne cherchez pas ici la phrase d'un rouge qui va attiser votre peur du bolcheviki. Je vous livre dans un premier graphique cliquable ci-dessous les statistiques officielles des USA sur le revenu salarial. Dans la période allant de 1985 à 2009, il n'est pas plus élevé qu'en 1960. Aux USA - comme en France selon le rapport officiel publié le 7 mai 2009 - 1 adulte sur 5 vit en dessous du seuil de pauvreté. La "Croissance" n'a donc rien apporté au peuple. Il y a donc plus de deux décades perdues pour les salariés. A celles-ci s'ajouteront les deux prochaines décades perdues qui serviront à payer les dettes et déficits budgétaires abyssaux qui doivent payer les créances toxiques, pourries et illiquides des banques qui ont spéculé de manière compulsive à la Madoff conformément au système pyramidal à la Ponzi. Le salarié aura donc connu 4 décades perdues et le "contrat des générations" sera en panne presque un 1/2 siècle. Pire, les enfants auront une "aisance" inférieure à leurs parents.

Un salaire qui n'existe pas doit être compensé par un niveau élevé de crédit et de désépargne pour entretenir une "Croissance".

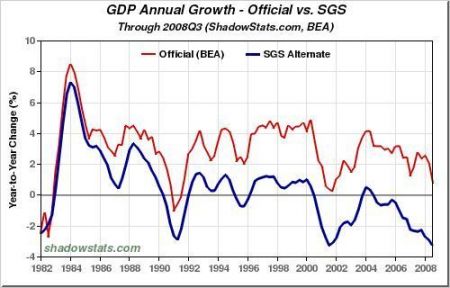

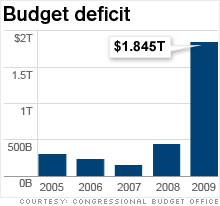

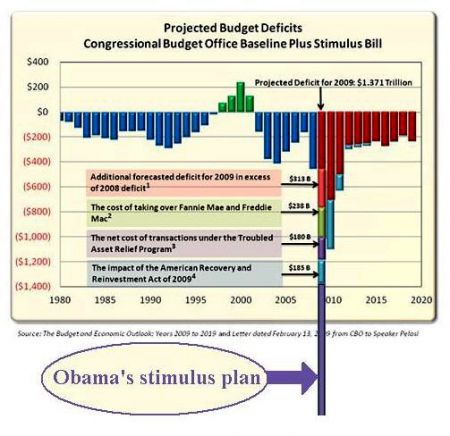

Graphique ci-dessus: Une Croissance annuelle du PNB qui n'existe pas...

Comparaison entre les chiffres

officiels (en rouge) et les Shadow Statistics (en bleu) (1982 – 2008)

Source: ShadowStats, 12/2008. Les USA sont en réalité en récession depuis 2000. Pour visualiser le mot "dette" voici quatre graphiques sur la situation américaine.

Pour visualiser le mot "dette" voici quatre graphiques sur la situation américaine.

1) Niveau historique de la dette US

2) Niveau historique de la non-épargne US.

3) Dettes des Plans de Sauvetage, TARP, TALF, PPIP, etc...

4) Plans Obama de "stimulation".

A la dette des ménages et des entreprises, Obama-Geithner-Bernanke ajoute la dette d'État la plus grande de toute l'histoire des USA, ... et de l'Humanité, avec les Plans TARP, TALF, PPIP, etc... Ceci ne prendra fin que dans une implosion des USA avec des graves dégâts collatéraux. En attendant la Fed' continue par avalanches de centaines de billions à monétiser les dettes intérieures et extérieures en les titrisant par le biais des Bons du Trésor vendus aux imbéciles qui les achètent ou aux chinois qui les échangent contre leurs surplus américains, leurs dollars, pour rendre les USA encore plus dépendants du fournil jaune. La Fed' et le Trésor américain renflouent 70% du système bancaire américain qui est donc insolvable dans sa globalité. Pour le Royaume Uni, la dette du gouvernement Brown et du chancelier de l'échiquier Alistair Darling est la dette cumulée la plus élevée de ces 300 dernières années depuis la fondation de la Bank of England, banque centrale.

Déficit budgétaire des USA 2009.

A ces dettes des ménages s'ajoutent les dettes des banques, des banques d'investissement, des assurances, des entreprises.

Le 7 mai 2009 le Secrétaire au Trésor américain, Timothy Geithner, a publié le Stress Test qui devrait révéler l'état de "résistance" des banques américaines. Selon le Wall Street Journal

(WSJ) les banques qui seront invitées par le rapport du Stress Test à

augmenter leurs fonds propres ne seront pas déclarées

insolvables. Timothy Geithner est comme Obama, un manager de l'évènementiel: son mensonge est accompagné de: "dramatic action", "exceptional assessment", "hundreds of supervisors", "rigorously reviewing", "strict", "lifting the fog of uncertainty". Ah, oui. L'incertitude. Wall Street ne s'y trompe pas, le jour de cette publication du Stress Test le Dow et le Nasdaq sont bien rouges.

Les paramètres de l'hypothèse de la "résistance à une détérioration économique qui peut survenir" sont dans les journaux d'Information anglophones un "cakewalk". Selon l'ainsi dénommé "adverse scenario" la Fed' n'envisage qu'un pic de chômage à 10.3% à la fin de 2010, ce qui est impossible avec une augmentation mensuelle de plus de 500.000 chômeurs. Une récession de seulement 3.3% du PIB pour l'année 2009 est envisagée par la Fed'. Le baseline scenario de Geithner Obama n'est que pure supercherie.

Ce Stress Test se base aussi uniquement sur les estimations établies par les banques elles-mêmes. Obama Geithner prouve ainsi sa faiblesse et sa peur face aux banques américaines. Ce sont déjà ces banques qui fournissaient elles-mêmes leurs propres analyses du risque aux agences de notations

qui leur attribuaient quasiment toujours le triple A (AAA) pour inciter

les investisseurs à se jeter sur leurs produits financiers adossés sur

les crédits (CDS / CDO). Obama Geithner révèle aussi par ce Stress Test

l'incapacité des autorités de contrôle et de surveillance à évaluer et

comprendre les agissements des acteurs financiers. Cette abandon de la supervision remonte à 1995 et Bernanke, Gouverneur de la Fed', qui estimait que les banques étaient capables d'évaluer leur risque et d'agir en conséquence. Ce Stress Test n'a aucune valeur parce que, officiellement, les banques, les assurances et les fiducies sont autorisées à assouplir les normes comptables, à maquiller les bilans. Last but not least, n'ont été intégrés dans les calculs de "résistance" des 150 (cent cinquante) experts uniquement les portefeuilles des prêts conventionnels et non pas la part du lion représentée par les... dérivés de crédit qui sont la masse des créances toxiques pourries illiquides. Celui qui a ordonné de telles expertises fallacieuses, celui qui les évalue, celui qui les commente positivement doit être traîné devant les tribunaux. Madoff n'est qu'un enfant de cœur toujours prêt à fourbir les instruments du culte.

Selon le FMI, durant les six derniers mois, les banques américaines ont perdu 2700 milliards de $ (2,7 trillions) et selon RGE de Nouriel Roubini elle ont perdu 3600 milliards de $. Le système bancaire américain est en faillite. Le Financial Times Deutschland ironise avec "Sexy Banks in transparenten Pants" (banques sexy dans leurs pantalons transparents). Le Stress test a été lancé en février, ce sont trois mois de perdus pour prendre des réformes sur le système bancaire et... nationaliser ce qui encore sain. Le Stress Test a dit que la "situation est bonne mais que pour affronter de nouvelles difficultés éventuelles dans le futur", 10

banques, parmi les 19 les plus grandes des USA, devront aller sur la

lune pour déterrer les 150 milliards d'argent frais qui leur manquent. Le Financial Times Deutschland compare les frasques et les mensonges de Timothy Geithner à ceux de Berlusconi. L'article soporifique du journal français Le Monde à ce sujet est particulièrement médiocre, comme toujours.

A la Conférence de Presse du 7 mai 2009, où Geithner à parlé de la bonne résistance des banques américaines, ne s'était pas présenté Sheila Bair, la Directrice du FDIC, l'organisme qui prend le relais des banques en faillite pour indemniser les épargnants. Sheila Bair ne cautionne pas le Stress Test de Geigner Obama et exige une intervention politique décidée pour que la FDIC traite aussi à côté des banques commerciales, les holdings bancaires, les assurances, les fiducies, les banques d'investissement. Sheila Bair ordonne d'abandonner l'idéologie du "too big to fail" (trop grand pour être insolvable) et de mettre toutes ces zombie banques sous la tutelle de l'administration américaine (nationalisation) parce que les banques ne sont plus capables et en mesure de se réguler elles-mêmes, de se réparer, de créer un modèle d'entreprise et de management viable. Obama, roi déjà déchu du bricolage, devrait aussi licencier Geithner qui était Gouverneur de la Fed' de New York et qui avait contribué lui-même à la création de la crise financière 2008-09. L'Administration Obama, issue en majeure partie des banques faillitaires, est un agent de destruction du système américain. Depuis septembre 2008, je vous explique que rien n'a changé avec Obama, hormis son management de l'évènementiel. Je ne crois pas que l'on puisse cataloguer Sheila Bair dans le communisme, la gauche de la gauche ou l'ultragauche. Que nos journalistes français sont crétins.

Dérivés de crédit, les Armes de destruction massive.

Que ce soit par Joseph Stiglitz ou Nouriel Roubini ou Jean Ziegler, l'opinion publique avait été alarmée depuis une décennie au sujet des dérivés de crédit qui sont des armes de destruction massive. Mais si l'opinion publique préfère mépriser ces personnes comme des "suppositoires de gauchiste" ou "Dr Doom" ou le "Guillaume Tell de la finance", rien n'a servi d'avoir refusé de nager dans le mainstream.

Aujourd'hui, 6 mai 2009, commence aux USA une phase du lavage de linge sale et de lynchage public, car les plans de bail out n'ont aucun effet et parce que tout le monde sait que la publication du Stress Test sur la désirée bonne santé des banques est basée sur des calculs fournis par les banques elles-mêmes et ne sont pas crédibles.

Les dérivés de crédits sont considérés aujourd'hui comme des amplificateurs du hurricane créés par les banques et assurances et par Bernanke-Paulson, les Gouverneurs de la Fed' et par Timothy Geithner, le Secrétaire américain au Trésor. L'autorité américaine de surveillance des opérations boursière, la U.S. Securities and Exchange Commission, (SEC), sous la direction de Mary Schapiro introduit la première procédure contre le délit d'initié. L'un des prévenus est un employé de la Deutsche Bank, Jon-Paul Rorech. Il fallait choisir. Si ce n'est pas un indigène comme Madoff, c'est un étranger. Et avec un prévenu allemand, le compte est bon. Le conte est meilleur. Le peuple américain se clamera victime de la synarchie allemande.

C'est la première fois que l'autorité de surveillance SEC épingle les Credit Default Swaps (CDS) dont la bulle s'élève à… 620.000 milliards de $ (620 trillions). Dans les CDS, un acteur du marché prend de manière répétitive le rôle d'assureur à son compte. Contre une commission il s'oblige à payer à l'assureur, si un remboursement devenait impossible. Les investisseurs qui achètent l'assurance contre le défaut doivent fournir un bond à l'entreprise en faillite et reçoivent en contrepartie la somme de l'assurance. L'assurance espère encore obtenir quelque chose à la procédure de faillite. Les contrats sont négociés en dehors de la bourse et servent aussi dans des spéculations spécifiques pour évaluer les bonités de l'entreprise.

Beaucoup d'observateurs voient dans les dérivés de crédit un facteur de risque pour l'ensemble du système à cause des incertitudes des modélisation mathématiques sur les corrélations des risques. Warren Buffet, la star des investisseurs à 45% de rendement annuel, avait lui-même aussi désigné ces dérivés de crédit comme des armes de destruction massive. Des faillites comme celles de la banque d'investissement Lehman Brothers du 15 IX 2008 ont montré comme le marché est très sensible à des chocs de cette ampleur qui surgissent quand un acteur important du marché fait défaut. Les critiques américains réclament eux aussi une régulation sévère… un mois après le G20 de Londres du 2 avril 2009 qui a été aussi agréable que de mettre un violon au frigo. L'action de la SEC montre aujourd'hui… un mois après le G20 de Londres… que des actes doivent enfin suivre aux paroles. Le cow-boy est mort.La plainte de la SEC se dirige contre Jon-Paul Rorech, employé de la Deutsche Bank qui a retransmis des informations susceptibles de faire modifier le cours des actions. Ces informations révélaient un changement du niveau des emprunts de l'entreprise d'analyse en marketing VNU. Elles ont été retransmises au Hedge Fonds Millenium Partners. Fort de cette information, Millenium Partners avait donné l'ordre d'achat sur des contrats d'assurance CDS adossés sur les emprunts pris par VNU et avait encaissé un bénéfice de 1,2 millions de $.

La manière de procéder de Mary Schapiro, la nouvelle directrice de la SEC, a été accueillie froidement par Wall Street qui depuis presque 18 ans organisait sa régulation comme elle l'entendait, faisait son lobbying auprès des Sénateurs à Washington pour faire fondre les règlements de contrôle et de surveillance ou pour empêcher qu'ils ne soient formulés pour les nouveaux produits financiers. Schapiro veut s'occuper des ventes à découvert (short selling) et des agences de notation qui ont donné des notes de complaisances sur des analyses fournies par les banques ou les assurances elles-mêmes au sujet des produits financiers qu'elles émettaient sur le marché. Schapiro revendique une extension des compétences de la SEC depuis que celle-ci a été largement critiquée pour le scandale Barnard Madoff. Le gendre de Madoff lui-même était membre de la SEC.

Il y avait une étroite collaboration entre Cox, le directeur précédent de la SEC, et Wall Street selon les indices révélés par la Cour des Comptes américaine (Government Acountability Office - GAO). La SEC ralentissait systématiquement les procédures d'examen et réduisait toujours les peines. Les procureurs ne voyaient pas en la SEC un allié et mais un obstacle contre la lutte contre les tromperies. Schapiro a l'intention de mettre fin à toutes ces pratiques.

Et l'Après de la Destructrion "créatrice"... pour dans 20 ans?

Nous ne pouvons prendre à la lettre la phrase de Joseph Schumpeter selon laquelle "l'essence du capitalisme est la destruction créatrice" et organiser la destruction comme le phare de l'action adossée sur les incertitudes de la modélisation de l'absence illusoire de la corrélation des défauts de l'agent économique allant de la banque d'investissement jusqu'au particulier ou au ménage en passant par la théorie et l'idéologie économique comme l'obligation de traiter tout comme un risque systémique sur lequel le moindre des effets de levier doit être appliqué pour transformer le monde en machine à faire du fric, cracher du cash, faire du Travailleur de la volatilité communément jetable et garder l'africain à un stade de sous-homme à dépecer comme un poulet. La plus grande peur de Schumpeter était que la destruction créatrice ne conduise le capitalisme à l'effondrement sur lui-même parce que la société n'est plus capable de traiter le chaos. Mais pourquoi la société, l'État, le contribuable, les habitants des pays et les 2 générations futures doivent supporter et payer pour l'irresponsabilité organisée par le capitalisme pour permettre la jouissance immédiate des spéculateurs? La conception de cet État n'en fait qu'un acteur détruisant par essence qui laisse pour un certain temps ses citoyens en stabulation libre dans un enclos avant qu'ils ne s'entretuent.

La "libre entreprise" doit être respectée en entier si l'on en fait le noyau des agissements d'une société et il faut donc y intégrer l'insolvabilité comme une partie complète de cette libre entreprise. Il faut que l'Etat organise l'insolvabilité au lieu de faire semblant de la gommer avec sa bulle qui y a conduit. Le Développement durable passe aussi par la responsabilité des actes de l'entrepreneur ou du banquier. Et il ne faudra surtout pas, comme en ce moment, promettre en plus aux banques de transformer en actions et de garder dans leur fonds propres les trillions injectés par l'Etat pour organiser la purge de leurs dettes et créances toxiques. Jusqu'à présent les modélisations économiques et sociétales comme les assurances se refusaient d'intégrer le risque systémique pour deux raisons: 1) on préfère se faire croire qu'il ne peut arriver qu'une ou deux fois par siècle; 2) donc il est comme inexistant. On ne peut donc asseoir une "Croissance" artificielle globale sur l'appauvrissement cyclique de générations futures. Il faut donc réformer le risque systémique, c'est à dire lui reconnaître l'existence qu'il a et admettre que les périodicités de son apparition sont de plus en plus rapprochées: crise de l'épargne et des profits, crise asiatique, crises du système des profits, crise dot-com, et crise du système des risque (la crise actuelle).

Les analystes les moins malhonnêtes désignent la crise 2008-2009 comme "La Crise du système des Risques". Mais pour eux cette manière de s'exprimer est justement issue de cette fausse analyse qui légitime l'administration par Geithner-Brown-Obama-Bernanke du faux médicament au faux malade. Pour ceux-ci, cette crise du Système des Risques n'est que la crise du risque opérationnel, du risque managérial. Il faut reconnaître que les modélisations qui occultent "l'incertitude" de la corrélation des défauts de paiement des emprunteurs et que le système de réserves fractionnaires qui légitime les banques qui prêtent 10 fois, 20 fois, 60 fois l'argent qu'elle n'ont pas avec dans leurs coffres une réserve de 6%, 4%, 2% de fonds propres, ont tracé les autoroutes du Système de Risque Systémique. Ceci n'est plus de la "Libre Entreprise", c'est un pillage sur les peuples au nom d'une croisade de la libre circulation des capitaux. Les pays africains parlent aujourd'hui d'un "Protectionnisme intelligent" à instaurer qui doit protéger leurs marchés soumis au "Libre Commerce" de l'OMC et des APE. Il faudra réintroduire des mesures de protection, de surveillance, de contrôle et de responsabilisation à 100% de l'entrepreneur et de leurs gestionnaires. Les autoroutes du Système de Crise Systémique ont été nivellées par les Hedge Fonds, les Fonds de Pension, les Fonds Vautours, les évasions fiscales et les paradis fiscaux et la corruption directe ou indirecte de toute la société, ne serait-ce que par une adhésion muette aux bien-faits de la globalisation, ce "mal nécessaire". Pour réorienter tout ceci, il faudra annuler le Traité de Lisbonne et la Directive européenne sur les Fonds Propres (CRD) et la Directive sur la Libre Circulation des capitaux, qui sont de toutes façons caducs depuis le Plan-(S) Européen-(S) de Sauvetage avec ses "Boîtes à outils" voulu par Gordon Brown de l'automne 2008 et depuis l'inobservation des critères de Maastricht.

Vous voyez donc que pour tirer une conclusion il faut exposer tous les facteurs qui ont conduit à la crise. Dans ma réflexion que je mène sur les trois fronts des solidarités locales, régionales et globales nous ne pouvons plus seulement dire qu'il faut rendre aux salariés le fruit de leur travail, que la part juste de l'augmentation du PIB revient aux salariés. Depuis les années 1960 le PIB a tellement augmenté grâce à l'économie réelle et sans compter l'augmentation artificielle par une hyper spéculation qui explose toujours et qui retombe et qui fait perdre encore plus que ce qui n'a été acquis, mais qui la fait perdre à la communauté qui paye pour elle avec tous ces plans idiots de "Sauvetage" de l'État Providence Bancaire. Si les salariés ont le salaire qui leur revient il n'y aura pas de création d'une hyper-bulle de la dette et de désépargne comme le montrent les deux premiers graphiques de cette page. Bien sûr il faudra réorganiser l'Organisation Mondiale de la Commercialisation et de la Production. On ne pourra plus se permettre ce ying-yang du Pacifique où les capitaux vont vers la Chine et où les biens de consommation vont vers les USA. Il faudra surveiller très étroitement le système de réserves fractionnaires des banques, ce droit qu'elles ont de prêter de l'argent qu'elles n'ont pas, et sur lequel, outre le remboursement par le débiteur, elles touchent des intérêts. Il faudra faire de Bâle 2, de IFRS et des Directives européennes CRD de véritables normes prudentielles comptables. Il ne faudra plus tolérer que grâce à la prédominance et la prédation du $ comme seule monnaie de référence, les pays de la planète soient obligés de se soumettre à la folie dépensière des USA, comme Etat avec sa dette publique hypertrophiée et supportée par les créanciers du reste de la planète, et la dette hypertrophiée des ménages américains. Il faudra aussi éliminer les Accords bilatéraux de Partenariat Économique qui sont plus éliminatoires pour les Pays en Développement et les Pays ACP que ne l'a été l'OMC qui est morte à Doha en 2001. Il faudra éliminer les AGCS qui font du monde une marchandise et les Accords sur les ADPIC qui font du monde et du vivant une propriété industrielle couverte par les Droits de Brevet. Et pour le Développement durable, le vrai, et social vous avez aussi de nombreux articles sur mon site.La spirale spéculative de crédit et son système d'assurance des risques

de l'incertitude systémique (moral hazard) par les CDS, les CDO, les

LBO, etc... ont tué l'activité économique et fait du Travailleur une

espèce d'emmerdeur compressible à souhait au gré de l'actionnariat de

fonds spéculatifs de toute nature. Une refonte du système de crédit

sera à engager dans la prochaine

décennie en augmentant l'exigence des fonds propres de réserve ce qui

réduira l'effet de levier financier revolving. Les fonds propres de

réserve en banque devront remonter à 4%, puis à 6% et sans doute

dépasser les 10%. Il faudra organiser le

ralentissement de la circulation de la monnaie et le ralentissement de

l'expansion du crédit. Il faudra alors avoir au niveau macro-économique

comme au niveau des ménages et des entrepreneurs une gestion

prudentielle durable verte et sociale conforme au moins au libellé des

normes Bâle 2 et

IFRS qui sont des "normes comptables prudentielles". Ceci

nécessitera de requalifier la Croissance en un Green New Deal et d'y intégrer l'IDH,

l'Indice de Développement Humain. Un ralentissement de la croissance

des pays industrialisés devra s'organiser avec les Pays En

Développement (PED) et les Pays Afrique Caraïbes Pacifique (ACP).

Il faut acquérir des savoirs, que tous les politiciens doivent posséder et avec lesquels l'électeur doit se confronter, s'il est responsable. Pour revendiquer auprès de ses élus, il faut mener soi-même une sensibilisation et une formation personnelle de citoyen d'un pays et de citoyen du monde. Ceci ne s'enfile pas entre deux tartines beurrées. Je ne peux pas faire plus que d'expliquer l'existant, faire des synthèses d'informations. Il faudra éliminer cette situation du chaos de la jungle financière, puis progresser de manière résolue vers une requalification de la croissance et de la raison d'avoir des activités économiques et de vivre ensemble. Si nous tombons économiquement tellement bas, il sera plus simple d'instaurer de suite un système de croissance requalifiée. A la fin de l'été 09 nous en saurons plus.

La Chine a instauré depuis quelques mois un contrôle strict des produits dérivés. Chaque émetteur de produit dérivé y est obligé de l'exposer en toute transparence auprès du régulateur. La Chine est le premier pays à s'être doté d'une régulation stricte. Le reste de la planète n'a pour ainsi dire pas de système de régulation.

--------------------------------------

Voici un texte paru le 23 mai 2009 dans Global Research, . Un tel texte écrit en France passerait chez notre Ministre de l'Intérieur français pour un texte écrit par "l'Ultragauche". Ce texte sera traduit en français dans un billet à venir:

"Best Financial Markets Analysis ArticleIn a little more than a decade, Credit Default Swaps (CDS) have ballooned into a multi-billion dollar industry which has changed the fundamental character of the financial system and increased systemic risk by many orders of magnitude. CDS, which were originally created to reduce potential losses from defaulting bonds, has turned into a cash cow for the big banks, generating mega-profits on, what amounts to, nothing more than legalized gambling. In the case of insurance giant AIG, losses from CDS transactions has already cost the American people $150 billion, and yet their still has been no serious effort in Congress to ban them once and for all. Even worse, CDS is the root-cause of systemic risk which connects hundreds of financial institutions together in a lethal daisy-chain that threatens to crash the entire system if one of the main players goes under.

CDS contracts are not cleared on a centralized exchange nor are they government regulated. That means that no one really knows whether issuers of CDS can pay off potential claims or not. It's a Ponzi-insurance racket of the first order. AIG is a good example of a company that gamed the system and then walked away with millions for its efforts. They sold more CDS than they could cover and then--when the debts started piling up around their eyeballs--they trundled off to the Fed for a multi-billion dollar bailout. Fed chief Bernanke later said that he was furious over the AIG's fiasco, but it didn't stop him from shovelling the losses onto the public ledger and making the taxpayer the guarantor for all AIG's bad bets. Keep in mind, that AIG was selling paper that had zero capital backing, an activity is tantamount to counterfeiting. Still, no one has been indicted or prosecuted in the affair. Defrauding clients and then sticking it to Joe six-pack has become de rigueur on Wall Street.

CDS have spider-webbed their way into every corner of the financial system lashing-together banks and other financial institutions in a way that if one defaults the others go down too. This is what's really meant by "too big to fail"; a euphemism which refers to the tangle of counterparty deals which has been allowed to spread--regardless of the risk--so that a handful of banksters can rake in obscene profits. CDS has become the bank cartel's golden goose; a no-risk revenue-generating locomotive that accelerates the transfer of public wealth to high-stakes speculators. If it wasn't for the turbo-charged profits from derivatives transactions, many of the banks would have already gone belly up."

By: Mike Whitney

Commentaires

cher monsieur,

j'ai le plaisir de suivre depuis quelques mois les articles dont vous nous faites part. L'information colligée, économique, apparait pour le moins conséquente et informée. Je trouve l'ensemble sombre dans la description mais que proposer alors ? Mis à part d'aller voter aux élections européennes, je crains que le remède ne soit pas à la hauteur du mal. Il serait intéressant de trouver un chemin qui pourra être celui du chaos comme vous décrivez les choses.

Je trouve important aussi de montrer la voie, on ne peut pas rassembler que sur la peur, je crois que l'inconscient collectif perçoit ce que vous décrivez si bien.

Après l'analyse de situation doit venir à mon sens une réponse, fut-elle intellectuelle il le faudra car décrire c'est bien, écrire l'avenir c'est aussi amener sa pierre. Le chemin me semble bien long.

Si vous lisez tous les articles d'avant et d'après le G20 de Londres du 2 avril 2009 et de Washington de l'automne 2008, vous y trouverez amplement toutes les voies de la "remédiation": http://www.renovezmaintenant67.eu/i... et http://www.renovezmaintenant67.eu/i...

Mais aussi les articles d'avant et d'après le G4 de Heiligendamm-Rostock, mais aussi tous mes articles sur ce que doit être l'Europe. Mais aussi les articles sur les rapports de l'Europe avec le reste du monde: http://www.renovezmaintenant67.eu/i... et sur ce qu'il faut faire en Afrique, les PED et les Pays ACP.

Il doit bien y avoir une 100aine d'articles de fond qui traitent du monde meilleur à venir.

Ce article même ci-dessus va expliquer le pourquoi de la crise et ce qui sera à ne plus refaire. Revenez dans quelques jours quand il sera fini. Je vois autour de moi, au boulot, dans les médias, à la TV que la "crise" reste non expliquée. Il faut même marteler les explications, car le pouvoir central s'attèle bien à nous faire avaler que ce n'est qu'un accident et que l'on pourra recommencer bientôt, ou "que la crise est une chance et qu'il faut en profiter pour continuer les réformes structurelles" (selon l'auteur de cette phrase, il s'agit de la réduction des services publics).

Mon article est en cours de rédaction, au stade où vous l'avez pris et commenté. Pourtant le retour aux idées du Club de Rome sont aussi une ouverture sur la croissance à requalifier.

Que puis-je vous offrir d'autre. Un appel au chaos? Ceci n'est pas mon site. Un appel à la révolution? C'est encore moins mon site. Il n'y a "malheureusement" que la voie politique. Et pourquoi se laisser anesthésier par des partis qui ne veulent pas de l'Europe de citoyens, mais qui ne veulent qu'une Europe des libres circulations de la-dite libre concurrence dérégulée et non contrôlée. Pourquoi baisser les bras avant les Européennes 2009? Pour ma part j'ai choisi La Gauche car la Crise n'est pas une fatalité.

Pourquoi prédater les Élections Européennes? C'est placer mal l'opération. Mais peut-être vous êtes entre le Boulevard des Capucines et la Place Vendôme selon votre IP ou votre proxy, et vous êtes peut-être aussi trop francilien? Comme boutade je dis toujours "que je plains les parisiens parce qu'il ne savent pas que la France s'arrête à Marne-la-Vallée et que l'Europe commence juste derrière". Oui le Congrès de Versailles nous a volé le NON, mais qui a donné une majorité consolidée à un Pdt qui a annoncé qu'il passera par-dessus le Référendum du 29 mai, et une minorité à des mollassons venant peut-être de gauche mais qui se sont abstenus à Versailles? On ne peut pas dire "ils font ce qu'ils veulent à Bruxelles", il faut leur imposer une majorité de blocage et pour une autre proposition. C'est justement le moment au lieu de s'intéresser à la revanche du cochon et de H1N1.

J'ai une haute estime de l'électeur, de celui qui s'informe avant d'aller aux urnes.

Le chemin est assez clair, il est contenu dans le Communiqué final en 19 points du G20 du 2 avril de Londres. Mais Les Etats signataires ont dénié 3 jours après au Sommet de Prague le contenu de leur propre communiqé. Ceci fait l'objet de l'un de mes récents articles. Donc pas de vote sanction, un vote d'adhésion à une autre politique. Au pire, ils ne feront pas pire que les casseurs néo-libéraux et libertariens.

Bonjour,

Je suis également avec intérêt l'évolution de votre site et

je dois dire que je partage votre pessimisme. Je souhaiterais

toutefois que vous apportiez un éclaircissement sur la bulle

de CDO/CDS qui atteint le chiffre vertigineux de 62000 milliards

de dollars. J'ai discuté récemment avec un professeur d'économie

qui m'a expliqué que cette bulle avait déjà commencé à éclater.

Ainsi ma question est la suivante : jusqu'où l'éclatement peut-il

aller et que se passera-t-il si ces milliards se transforment en

actifs toxiques ?

Je sais que vous avez déjà publié de nombreux articles traitant de

ce sujet, mais il me semble que vous n'avez pas traité la question

du "jour d'après". D'autres économistes comme Jacques Sapir ou

Frédéric Lordon pensent eux aussi que d'autres produits financiers

sont en train d'éclater mais ils semblent toutefois moins

pessimistes que vous. Dans une de vos réponses, vous expliquez

que la réponse à cette crise doit avant tout être politique.

Mais comment pourra-t-on se relever si la crise de la finance se révèle

pire que les dégâts d'Hitler et Staline réunis ?

Oui, le chiffre de 62.000 milliards (ou 62 trillions) est le chiffre que l'on rencontre sur les différents sites d'analyses. De toute façon ce ne sont que des positions légalement hors bilan, et ce n'est qu'aux faillites multiples que l'on se rend compte à chaque fois de l'ampleur de plus en plus grande et de l'effet d'avalanche que ceci entraîne.

J'avais trouvé une très bonne explication sur le Guardian.

Oui la bulle des CDS/CDO est à 1/3 de son éclatement.

La bulle des LBO commence à éclater.

La bulle des Cartes de crédit aussi.

La bulle des Fonds de Pension aussi.

Le jour d'Après commencera après l'été 2009.

Nous nous regarderons dans le jaune de l'œil.

Mes collègues qui enseignent la finance internationale m'avaient déjà prévénu début septembre 2009 "que le système a tout donné, qu'il est au bout, que les deux prochaines générations sont sacrifiées et qu'elles vont payer, et que les retraites nous passeront aussi sous le nez".

Ce qui revient le plus souvent est que l'on devrait suivre le schéma du U-shape, avec un fond du U de quelques années (une lost decade à la Japan), puis une reprise... et une hyperinflation que l'on va laisser filer, car qui veut payer ces dettes et qui veut les faire payer à qui? Donc un genre de Weimar 2. Il semble aussi que nous ne soyons tjs pas en déflation mais dans une inflation moindre (2 à 3%) car la réelle inflation est de 8 à 12% si on la calcule avec la méthode d'avant l'euro. Weimar 2 car la Fed' et la Bank of England ne seront jamais capables de reprendre la masse monétaire galactique qu'elles ont injectée et la suite est tjs l'hyperinflation déjà techniquement. Donc d'abord plus qu'une stagflation, une récessflation. J'ai aussi expliqué ceci dans un billet précédent. Une chose est sûre, le $ ne sera plus l'unité centrale, le Yuan et le Khaleedji viennent maintenant ou au 1er janvier 2010.

A mon niveau je ne peux pas m'agiter plus que Roubini Nouriel, qui a joyeusement viré sa cuti depuis 2 mois, ou que le pentito du libéralisme, Krugmann, qui a un avis sur tout.

Je suis sûr que si nous avions un Parlement européen à Gauche, nous aurions du poids pour avoir des Directives européennes qui ne sont pas toutes entachées par l'irlandais McCreevy et que nous mettrions en application les 19 points du communiqué final du G20, autrement que par des recommandations non contraignantes. Le problème est que ces Élections Européennes arrivent 5 à 6 semaines trop tôt, juste avant l'effondrement du système monétaire international.

Je crois que vous n'avez pas à "partager le pessimisme", la situation est catastrophique et une attitude grave s'impose de fait. L'Allemagne est en récession de 6.3%, officiellement, ce qui équivaut à la situation de 1931. En 1930 elle était à -7.6%.

Si lundi la Real Hypo Estate s'effondre en Allemagne, parce qu'un "petit" actionnaire refuse de "mettre ses actions à la disposition de l'État" pour la nationalisation, nous aurons la plus grande faillite de l'Allemagne, à l'image de la faillite de AIG, qui a été la plus grande faillite de l'histoire des USA, ou de la Bank of Scotland, qui est la plus grande faillite du Royaume-Uni de toute son histoire. On est tellement habitué aux millions, trillions, billions que l'on ne saisit plus la gravité, et si l'on n'est pas touché de près ou de loin par le chômage, l'émotion très grave de septembre 2008 est oubliée.

La situation est grave, et pire, on fait de la défaisance des actifs toxiques, alors qu'il fallait nationaliser les actifs sains pour faire une "bridge bank" qui fasse "sereinement" le pont entre une nationalisation positive et une relance effective.

C'est aux millions de chômeurs et de temps partiels imposés que nous mesurerons dans quelle direction nous irons sur l'Après.

Le "jour d'Après" la crise, je ne l'ai pas abordé, ceci me fait trop peur.

Par contre mon site traite en plus d'une centaine de longs billets de la planète que nous avons à construire avec les solidarités locales, régionales et globales. On ne peut plus se dire de gauche s'il y a l'un de ces maillons manquants dans son programme. Ceci imposera une "croissance" requalifiée ou plus lente pour l'Hémisphère nord. Justement ce billet en parlera, mais il va être très long.

J'ai assez expliqué la bombe A (argent) déclenchée par Greenspan, qui aurait dû provoquer une courte récession aux conséquences limitées après la crise dot-com de 2001. Il a préféré libérer la monnaie et, pire, laisser les banques commerciales et d'investissement créer la monnaie et privatiser et confisquer la création de la monnaie. Car il croyait en l'auto-régulation des banques, et par le marché. Le fruit de ses bail out de banques a été la bulle des subprimes et de toutes les autres formes de crédit. C'est pour l'instant la plus grosse bulle de l'Histoire. XI 9 a rendu l'État américain hystérique et les prêts à taux zéro pour les 1ères années ont été vendus par millions de millions. Le problème vient aussi des réserves fractionnaires et des banques qui ont prêté entre 30 et 60 fois ce qu'elles avaient, alors qu'il semble que 9 fois soit une limite raisonnable pour répondre à des insolvabilités ou des vagues d'insolvabilités. On a prêté pour faire de la croissance. Mais la croissance c'est quoi? Endetter les générations futures pour des sottises comme l'empressement et non pas, au moins, pour la qualité d'un service public, éducatif, social, hospitalier, culturel, sportif, de recherche & développement... ? Au lieu de laisser dernière nous de la santé, de l'éducation on laisse les ruines des cupides. (mais je développe ici à l'avance mon billet en cours de rédaction). Ah! Oui, c'est donc l'initiative individuelle, privée, qui permet la création de richesses....Il est temps que l'on arrête de dire, que si l'on est contre on est un communiste. Depuis 1990, je suis une gauche décomplexée et je m'assume.

Oui, après avoir ramassé les chômeurs, redressé les usines et le commerce, il faudra passer le bulldozer politique. Mais par les urnes. Je pense que nous aurons à former un gouvernement d'Union nationale. Mais je pense aussi que nous aurons des minériades à la Roumaine, et je vois sur mon site que bcp de surfeurs cherchent sur Google "service action civique" ou "service ordre ump" avant d'arriver sur mon site, car j'avais une fois traité la question. Donc avant que la vraie politique prenne ses droits, il y aurait des "Après" plus stérilisants.Quant à Jacques Sapir ou Frédéric Lordon, je sais qu'ils existent, mais je ne lis pas les économistes, ni Roubini, ni Krugman. J'ai plus lu depuis les années 80 Stiglitz. Depuis septembre en tous cas je ne lis plus les économistes et nobels. Je lis une 30aine de journaux internationaux online ou des sites d'analyse monétaire ou de marchés ou des statistiques et graphiques mis à jours de l'OCDE et du FMI ou de la Fed', et je me fais mon opinion, qui n'est en fait qu'une synthèse de ma plume. On finit par trouver l'information car les sensibilités nationales des uns ou des autres cachent ici des choses que les autres se font un plaisir de dénoncer pour dire que chez les autres c'est encore plus mauvais. Le Poker dénonceur marche mieux en ce moment que le Poker menteur. China Daily est bien pour comprendre qui nous sommes, comme le Times of India. ou Africatime. où on lit que le FMI recommande aux Pays africains de dévaluer leur monnaie et le Franc CFA... ou The Times de Johannesburg. Mais c'est 2 à 3 heures de boulot par jour au moins.

-------------------------------

Vous voyez pourquoi je ne veux pas alimenter de forum. Ça me prend autant de temps que la rédaction de billet, quand on le fait sérieusement. Il faut donc que je réserve mon temps à l'information offerte par le Cimbre. Mon logiciel de statistique et le ranking en 1ère page de Google pour des entrées triviales me montrent que ce travail offre une valeur ajoutée sur la médiocrité. A vous d'en faire qqch de plus. Peut-être nous pourrons lutter contre la sutpidité au carré. Mais uniquement par la volonté, les mots et les actes politiques. Une révolution tue l'objet même de la révolution. Jusqu'à présent l'évolution n'a été que darwinienne, prenons possession de notre tête maintenant. Ou au moins acceptons de la laisser ou faire exister. Mes textes ne sont pas "une méditation sur la beauté et un adieu au monde". Bonjour.

Ce que je retire de positif de ce texte, c'est la nécessité de reprise en main par le politique de tout le système économique. C'est ce que j'ai prévu depuis pas mal de temps avec un changement constitutionnel qui redonnait la main aux citoyens. Basé sur une assemblée référendaire comme l’a préconisé Proudhon. Destruction construction ou ce qui revient au même : organisation-désorganisation-organisation comme le dit Edgar Morin. Mais sans nécessité révolutionnaire si l’on s’y prend assez tôt... projet visible sur les sites : www.citoyenreferent.fr ou www.voixcitoyennes.fr ou www.voiescitoyennes.fr, Louis Peretz P.S. Je ne suis pas d'accord pour voter aux européennes, et donner ainsi ma caution à un système que je réprouve.

Les banques nationales, la BCE, les Trésors publics des États Européens jettent des perles aux cochons par trillions pour les purger de leurs dettes issues de leur spéculation et de leurs créances toxiques en Europe ou aux USA ou à la City de Londres.

D'un autre côté les privatisations vont aller encore plus vite parce qu'il n'y a plus de sous dans les caisses pour entretenir les services publics..

Les libres circulations des capitaux ne sont pas entravées: http://www.renovezmaintenant67.eu/i...

Il faut faire Front de Gauche plus que jamais pour annuler le Traité de Lisbonne qui est de toute façon contourné avec le gavage des banques.

D'abord merci pour ton analyse et le récit des origines de la perte de contrôle du système. Très instructif pour quelqu'un qui aime les chiffres comme moi.

Difficile d'apporter, avec un bref commentaire, une plus-value ou une critique constructive sur un texte d'une telle densité.

Je connais ta maîtrise et ton amour des mots, certains contiennent en eux toute la puissance du raisonnement.

Les mots comme :

Déflation (déflation salariale depuis au moins 20 ans motivée par la seule baisse des coûts, car le travail a basculé dans la mauvaise colonne, pour dégager des superprofits)

Superprofits (les simples profits que le capitalisme a promis aux détenteurs de capitaux ne suffisent hélas plus à ces goinfres)

Actionnaires (ils sont les propriétaires de l'outil de production ? Non ils n'ont plus de responsabilité dans l'entreprise, ils ne sont que des prédateurs)

Libre-échange (l'origine du mal ? Il est le vecteur du virus de la déflation salariale)

Néo-protectionnisme (Nous aussi nous devons y réfléchir car la croissance mondiale nous appauvrit toujours plus)

Tu m'as inspiré que de bonnes choses.

màj du 13 mai 2013 >>>

Explosion imminente de la bulle des LBO - Le LBO est à l'entreprise ce que les Subprimes sont à l'immobilier >>> http://www.renovezmaintenant67.eu/i...