24. mai 2010

Ceci correspond à la

"mondialisation heureuse" du market-drive, du tout-par-le-marché de Friedrich von Hayek. Selon Daniel Estulin "d'autres points de l'agenda fixé à Athènes à la Conférence Bilderberg en mai 2009 incluaient un plan destiné à tromper des millions d'épargnants et d'investisseurs qui croient au matraquage de la relance présupposée de l'économie. Dans les mois à venir ils vont s'exposer à des pertes massives et à de très graves désastres financiers et il y aura vers septembre ou octobre une pression ultime envers la ratification de la procédure de ratification du Traité de Lisbonne en direction du OUI irlandais, ce qui va conférer à l'Union Européenne une puissance massive sur ses États Membres en en faisant un gouvernement régional supranational avec une relégation à un statut plus régional de chacun des pays."

Ceux

qui croient voir un retour subit de l'amour de l'État pour la Chose

Publique doivent tout aussi violemment se

détromper. Le "State is bad" initié par "The

road of serfdom" de von Hayek, puis de

l'École de Chicago, le Consensus

de

Washington, Ronald Reagan, Margaret Thatcher, Tony

Blair, Jean

Monnet, Gerhard Schröder, Lionel

Jospin

qui a vendu les services publiques au secteur privatisé

en respect personnel et de gauche à l'AGCS,

l'accord parallèle à l'OMC,... tout ceci n'a pas empêché la

consolidation du retour

du

Titre III du TCE, rejeté par le NON français au

référendum européen, bétonné dans le transfert copié-collé du Traité de

Lisbonne imposé par la gauche abstentionniste au Congrès

de

Versailles de février 2008. Car l'État, empressé de

sauver les tricheurs systémiques, spéculateurs et escrocs conserve

toujours une certaine idée de l'État, et va légitimer sa gauche-attitude

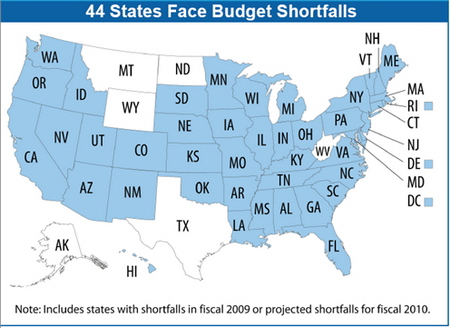

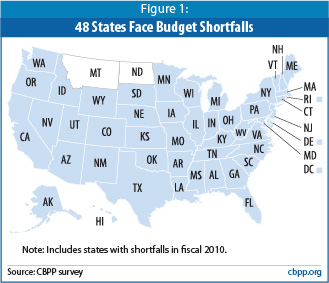

passagère de nationalisation des banques, par les caisses vides d'un budget en

faillite qui ne permettra plus de maintenir les services publics et qui

forcera des coupes violentes et de très fortes augmentations d'impôt

comme en Irlande.

Pour contenancer préventivement les futurs millions de déçus du bail

out de Sarkozy face à la gestion versatile de crise et au chômage de

masse, l'État fait appel à sa conscience supérieure déléguée, celle de

l'OCDE qui continue à dérouler son bréviaire sur ses masses incultes et

vénales. Si la rétention de l'espoir pour un État Nouveau et la

contention des renouveaux de la conscience civique et politique ne

devaient pas fonctionner, l'État saura organiser ses minériades

roumaines privées pour conserver son Régime, à l'image de son

laboratoire doom-toom d'Outre-mer où il s'essaye, pour garder en haleine

son liberal fighting spirit, à se faire peur pour voir où se

trouverait

le point de sécession et pour étouffer dans l'œuf une éventuelle

résilience créative des peuples. Les petites-gens sont toutes des

nano-bonsaï qui vont ouvrir grand la

bouche affamée et le porte-monnaie pour payer les frasques des

flambeurs du casino et les croupiers du gouvernement.

Dans un

rapport du 3 mars 2009 intitulé "Going

for

Growth" et rédigé par l'OCDE,

cette organisation lance tous azimuts un cycle de vives recommandations

destinées à entrainer les pays dans l'intensification de la

libéralisation du commerce alors que tellement de voix de la société

civile, de gouvernementaux, du secteur bancaire, du réseau industriel

conjurent en même temps l'État d'intervenir à leurs côtés pour leur

offrir sans contre-partie une aide financière, fiscale et

conjoncturelle. La libre concurrence mondiale se ferait encore mieux

pour eux si la politique de subvention du secteur agricole s'étendait à

tous les secteurs industriels et commerciaux pour renforcer leur

position concurrentielle dans le grand commerce libre, international et

non faussé. Le club de défaisance du G20 montre une fois de plus son

vrai visage. Il n'a pas l'intention de se soumettre aux lois de la libre

concurrence quand il se sent lui-même menacé par elles, et il s'affaire à

prendre sur les concurrents des parts de marché par tous les moyens.

Les plus faibles comme les PED (Pays en Développement) et les Pays ACP

(Afrique, Caraïbes, Pacifique), mais aussi les Pays de l'Europe de

l'Est, n'ont qu'à bien se tenir et s'en retourner à sarcler la terre, la

rizière ou le dvor, et à importer un maximum de produits manufacturés

provenant des pays industrialisés.

Dans un

rapport du 3 mars 2009 intitulé "Going

for

Growth" et rédigé par l'OCDE,

cette organisation lance tous azimuts un cycle de vives recommandations

destinées à entrainer les pays dans l'intensification de la

libéralisation du commerce alors que tellement de voix de la société

civile, de gouvernementaux, du secteur bancaire, du réseau industriel

conjurent en même temps l'État d'intervenir à leurs côtés pour leur

offrir sans contre-partie une aide financière, fiscale et

conjoncturelle. La libre concurrence mondiale se ferait encore mieux

pour eux si la politique de subvention du secteur agricole s'étendait à

tous les secteurs industriels et commerciaux pour renforcer leur

position concurrentielle dans le grand commerce libre, international et

non faussé. Le club de défaisance du G20 montre une fois de plus son

vrai visage. Il n'a pas l'intention de se soumettre aux lois de la libre

concurrence quand il se sent lui-même menacé par elles, et il s'affaire à

prendre sur les concurrents des parts de marché par tous les moyens.

Les plus faibles comme les PED (Pays en Développement) et les Pays ACP

(Afrique, Caraïbes, Pacifique), mais aussi les Pays de l'Europe de

l'Est, n'ont qu'à bien se tenir et s'en retourner à sarcler la terre, la

rizière ou le dvor, et à importer un maximum de produits manufacturés

provenant des pays industrialisés.

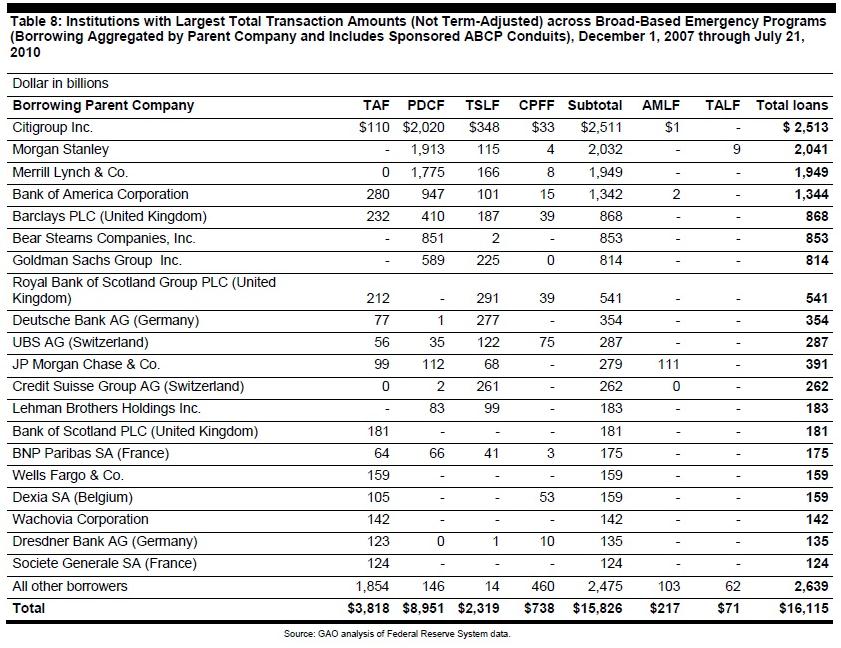

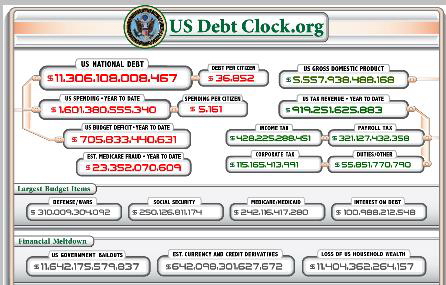

Partout dans le monde, en

comptabilité nationale, toutes ces aides aux banques ne figurent pas

pour l'instant dans le déficit budgétaire annuel ni dans les dettes

cumulées des États souverains. Les populations n'ont pas conscience de

ce qu'elles auront à rembourser sur deux générations. Dès lors que Bilderberg n'existe pas officiellement, il n'émet jamais le moindre des démentis et ceci est un bonbon pour les tenants de la théorie du complot. Les eurosceptiques sont convaincus que le futur développement de l'Union Européenne a été forgé aux Conférences Bilderberg – les Commissaires européens y ont toujours été bien accueillis avec leur favori Peter Mandelson, selon lequel "on a toujours été à l'aise avec les gens devenus riches de manière sale". Le consensus Bilderberg est que les problèmes nationaux sont au mieux résolus par une élite ouverte sur l'international, qu'un réseau global de décideurs doive avoir un langage commun et que les limites entre les classes politiques et les classes des financiers doivent être fluides. Et c'est ainsi qu'il y a eu une tendance naturelle à inviter les conservateurs et les libéraux prônant le marché. Les seuls socialistes invités étaient ceux qui "comprennent l'argent" (comme Manuel Valls du PS par exemple).

Toujours selon Daniel Estulin, "

le Secrétaire américain au Trésor, Timothy Geithner, et Carl Bildt ont fait du racolage en faveur d'une récession plus courte contre une récession de 10 ans… en partie parce que cette dernière nuirait aux industriels de Bilderberg eux-mêmes; alors que ceux-ci désirent avoir un ministère global du travail et un ministère global des finances, ils préfèrent toujours faire de l'argent et une récession à long terme leur coûterait de graves revers industriels parce que personne n'achèterait leurs jouets…; la balance est du côté du maintien d'une dépression courte." Après la clôture de la Conférence Bilderberg d'Athènes de mai 2009, Daniel Estulin avait informé que l'une des

toutes premières préoccupations des Bilderberger est le danger que leur zèle de reformater le monde en instrumentant le chaos en vue de mettre en œuvre leur agenda à long terme pourrait entrainer un déraillement de tout contrôle et conduire éventuellement à un scénario ou Bilderberg et l'élite globale en général seront dépassés par les évènements et se terminerait en une perte de leur contrôle sur la planète.

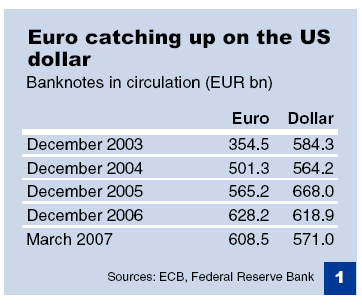

Selon l'agence de presse

Macedonian

International News Agency du 21 mai 2009, "

un nouvel article du Kremlin sur le Bilderberg Group de l'ombre, qui avait tenu la semaine dernière sa réunion annuelle en Grèce avec l'élite de la finance, de la politique et des industries de l'ouest s'était mis d'accord que le $ devait être totalement 'détruit' pour permettre de se diriger vers un Nouvel Ordre Mondial dominé par les puissances de l'ouest. De plus, selon cet article du Kremlin, la plupart des élites les plus aisées de l'ouest avaient décidé à New York dans une réunion exceptionnelle et préalable à la réunion d'Athènes, qui avait été

convoquée et conduite par David Rockefeller, de préparer la fin du $." Cette agence de presse

a

écrit plusieurs articles sur le Bilderberg Group sans

langue de bois.

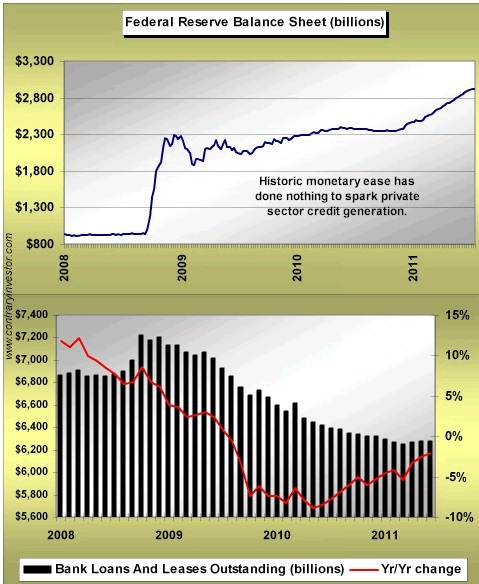

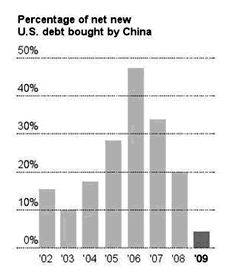

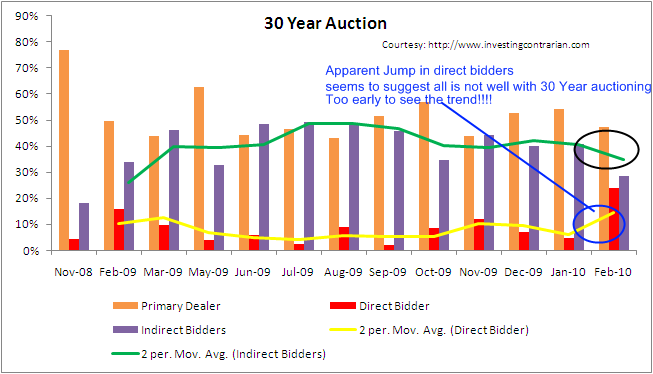

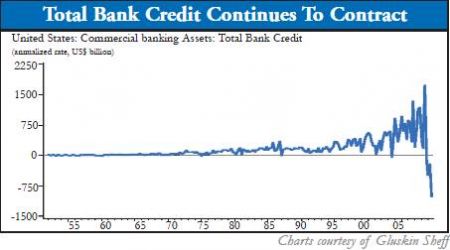

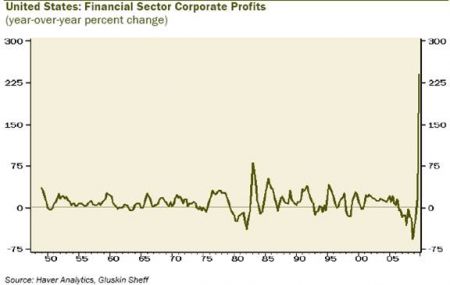

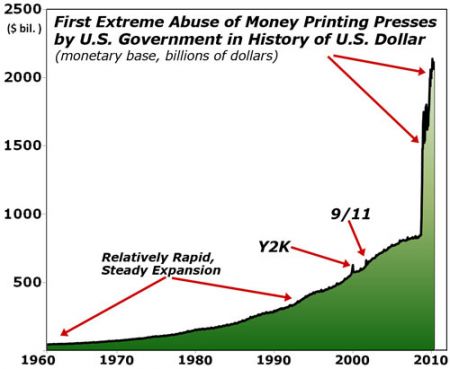

En premier lieu les banques et assurances ont été "sauvées" pour elles-mêmes parce qu’elle n’ont rien fait d’autre de ce sauvetage que d’amplifier la spéculation et de gratter des marges bénéficiaires là où elles le pouvaient: dans l'économie post-réelle des marchés financiers qui tournent en tire-lire close. Par exemple la Fed a injecté dans AIG, la plus grande assurance du monde, 1725 milliards de $ pour la "sauver" de la plus grande faillite d'une entreprise privée de toute l'histoire de l'humanité. Selon la FAO, il "ne" faut que 30 milliards par an pour éradiquer la faim dans le monde.

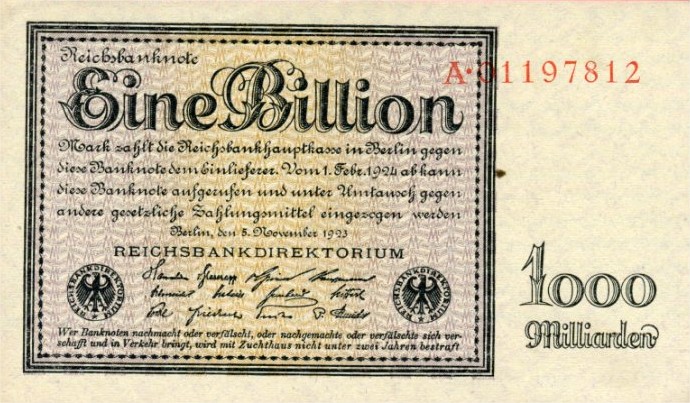

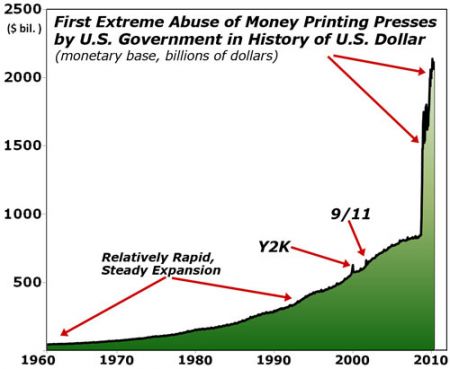

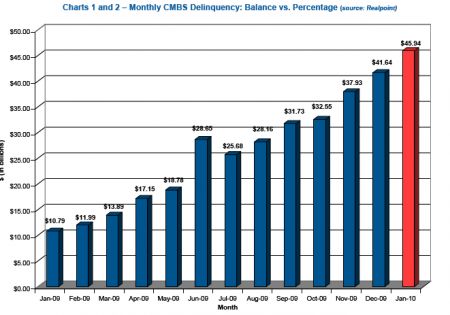

A présent les États qui ont sauvé les banques, s’approchent d’une situation de banqueroute d’État s’ils n’y sont pas déjà comme les USA, le Royaume-Uni, la Grèce, l'Irlande. Et les banques centrales comme la Banque d’Angleterre, la Fed’ américaine et, comme dernier venu dans

ce monde véreux des bad banks, la BCE européenne,

viennent "sauver" les États. La facture finale sera comme toujours la même: un marché détruit dans une hyperinflation.

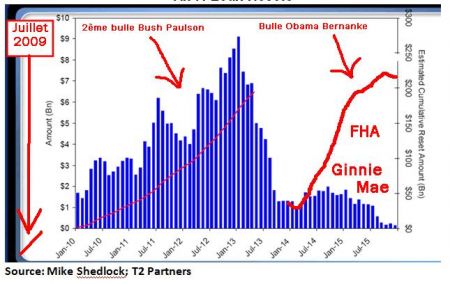

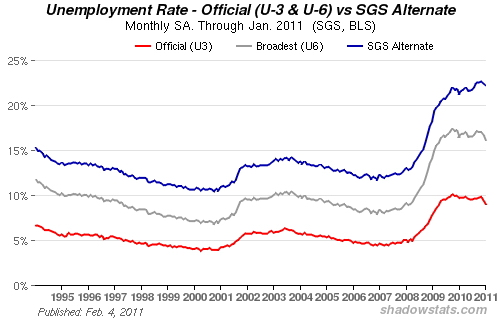

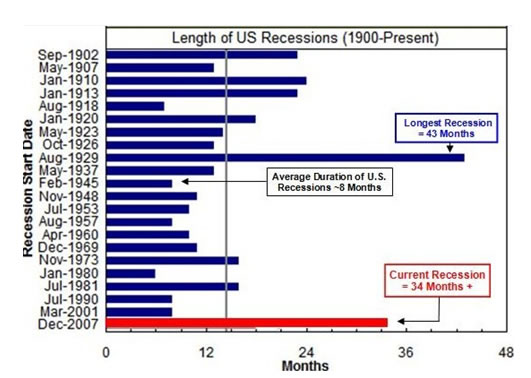

Le Plan Bilderberg se déroule comme du papier à musique:

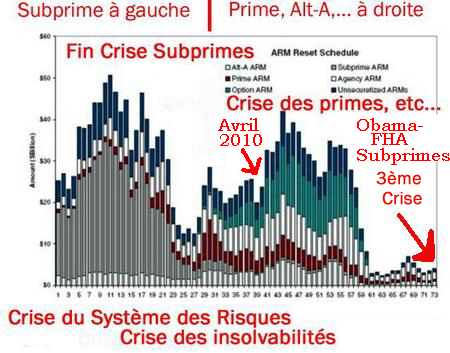

la "relance économique" de la "recovery" des "green shots" n'a pas eu lieu mais des millions d'épargnants et d'investisseurs ont été trompés en voulant bien croire au matraquage de la relance présupposée de l'économie. Les États ont prorogé au G4, d'un G20 à un autre G20, d'un G20-Finance à un autre G20-Finance, les mesures de contrôle et de surveillance des marchés financiers, parce qu'ils ne veulent pas faire payer aux spéculateurs leur activité financière criminelle, dont les lobbies financiers sont tout aussi omnipotents que leur principe fraudulé de la concurrence libre et non faussée. Le monde de la finance ne met en œuvre qu'un monde sauvage financier, où l'illusion de la libre circulation non faussée des capitaux, tombe dès qu'une situation de crise systémique surgit et que le

soutien des États souverains est obtenu par chantage. Les

falsifications officielles et légales des comptabilités (IASB / IFRS), le

Stress-Test des banques, le rachat par les banques centrales de positions toxiques et pourries des plans TARP, TALF, PPIP, la planche à billet n'ont servi qu'à acheter du temps mais dans les mois à venir nous allons être exposés à des pertes massives et à de très graves désastres financiers privés et publics.

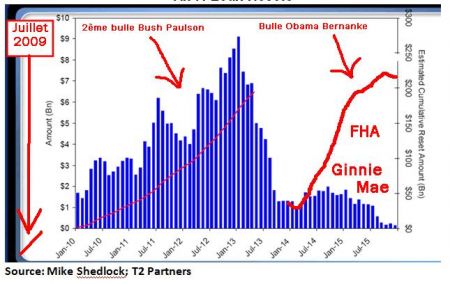

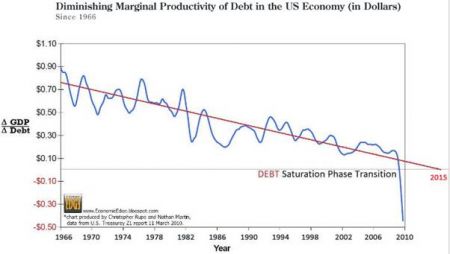

Le Congrès US a autorisé Obama de ne plus le prévenir à chaque fois que la Fed' continue à renflouer les instituts de crédits hypothécaires Freddie Mac et Fannie Mae par exemple. La Fed' n'a jamais publié le nom des instituts financiers auxquels elle a accordé les aides, ni leur montant. Aucune comptabilité nationale n'est fiable depuis 2008 et les États pratiquent à dimension gigantesque ce que la Grèce pratique depuis son entrée dans l'Euro-Zone. Les États souverains viennent de procéder depuis 2008 au plus grand transfert de la dette privée sur la dette publique. En procédant à la résorption de la dette par l'hyperinflation, les États souverains vont en profiter pour balayer hors de leurs devoirs régaliens les derniers services publics qui sont encore à leur charge, pour répondre au Plan Bilderberg de paver la route d'un "

nouvel ordre économique durable avec moins de souveraineté de la part des États mais avec plus d'efficacité". Vous voyez avec quelle intelligence le néo-libéralisme capitalise sur le développement durable, sur l'État efficace parce que devenu absent. Les marchés financiers procèdent au meurtre du père encore plus vite qu'un adolescent sur ChatRoulette. C'est papa qui paye la connexion.

Pour faire de la bande passante sur le web et pour meubler les esprits, en attendant de ne rien faire,

l'Allemagne interdit quelque chose qui n'existe pas sur le sol allemand, l'Europe

imite la Fed' avec son fonds d'intervention de 750 milliards et les USA ont voté une Réforme vide des marchés financiers (Reform Bill 59-39).

L'objectif de ces "réformes" en trompe l'œil est de gagner du temps en laissant se réaliser la destruction chirurgicale par les marchés auxquels se soumettent les États souverains. Les États souverains tolèrent, puis accompagnent la destruction par les marchés de la dette. Ce n'est en réalité pas le cas, les États souverains font passer toute dette de banques dans la dette publique et la remise à zéro des compteurs sera payée par les peuples, qui auront cette fois-ci perdu en plus la souveraineté de l'État, car

State is bad comme le pense l'École de Chicago qui a inspiré le

Consensus de Washington et le

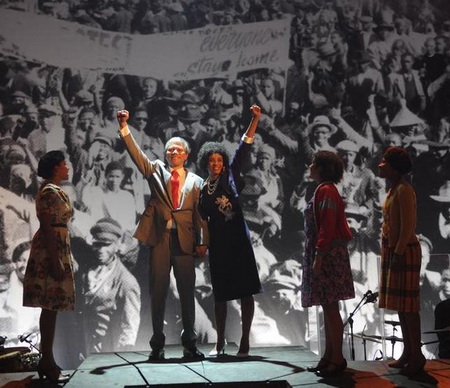

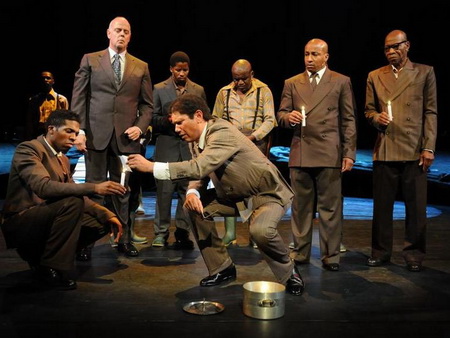

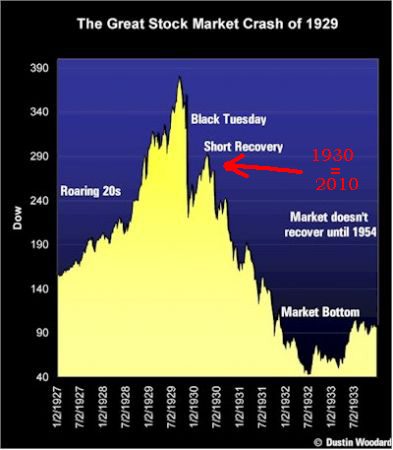

Consensus de Bruxelles qui sont eux-mêmes une émanation de Ludwig von Hayek et de Augustus von Mises. A la sortie de la crise, en 2029 environ, les peuples auront tout perdu et les banques tout gagné avec en prime un État docile et plus efficace à leur convenance. Si les électeurs ne se réveillent pas et ne deviennent toujours pas adultes en démocratie, nous aurons comme au Zimbabwe une révolte réprimée dans le sang. Et nous mettrons beaucoup de temps à prendre exemple sur le

Amandla Mandela des zoulous pour conquérir la démocratie et écarter l'apartheid dans lequel vivent les pauvres qui y ont été jetés par la croissance appauvrissante de ces 20 dernières années.

La Conférence Bilderberg d'Athènes de mai 2009 a jeté les fondements du

Consensus de Washington 2. Dès l'automne 2008 avec l'éclatement de ladite Crise j'étais arrivé à la Conclusion avant la tenue de cette Conférence Bilderberg que le système ordolibéral mondial en arriverait à refonder la

Croissance appauvrissante en consolidant son trickle up effect, son effet de percolation à rebours. Avec les injections massives des moyens publics dans les systèmes financiers et avec les plans d'austérité destinés à les permettre, vous n'en avez que la démonstration. En Allemagne on sait déjà que les plans d'austérité vont toucher en premier lieu les chômeurs et les allocations familiales...

Les gouvernements ont pompé des multi-milliards dans le secteur financier, les banques centrales ont suivi avec leur mise à disposition de multi-milliards et de billets de contrefaçon issus de la planche à billet (helicopter monney). A présent les États s’effondrent un à un, c’est pourquoi les États encore vaillants se sont unis pour leur fournir les multi-milliards nécessaires à l’illusion du sauvetage (bail-out) en leur rachetant - avec de l'argent de contrefaçon et de l'argent emprunté sur les marchés financiers - leurs positions toxiques, leurs papiers titrisés pourris, leur Bons du Trésor qui ne sont plus remboursables par faute de moyens, quand ils arrivent à maturité. 200 milliards arrivent à maturité au Royaume-Uni en juillet 2010, et les marchés financiers ne voudront plus payer de nouveaux Bons du Trésor pour ce pays qui a été le seul de l'UE à ne pas s'associer le 8/9 mai 2010 au Fonds d'intervention européen de 750 milliards d'euros. Le Royaume-Uni avait déjà connu l'humiliation en 1976 avec un sauvetage par le FMI, et depuis 2008 il reste en négociations avec le FMI pour être de nouveau sauvé de la banqueroute d'État, comme l'a été l'Islande il y a deux ans.

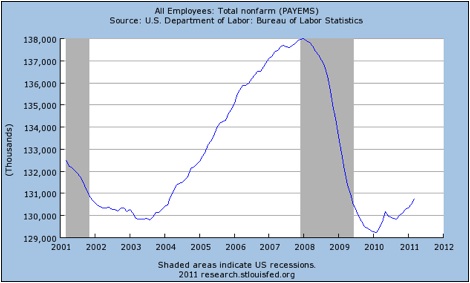

Dans 25 États fédéraux des USA, il y a 20% de ménages propriétaires de maisons individuelles qui sont en faillite personnelle; dans le Nevada 70%, dans l'Arizona 53%, en Floride 48%, dans le Michigan 43%, en Californie 33%. Ces ménages seront en majorité dépossédés de leurs biens par les banques via leurs huissiers. C'est ceci la croissance appauvrissante des pays industrialisés. En mai 2010, une banque sur 10 est au bord de la faillite aux USA et pour l'année fiscale 2009 il y a eu une augmentation de 34% des faillites d'entreprises. Un jour ou l’autre, la dernière banque capable d’organiser le dernier des bail-out, la banque centrale Fed’ ou BCE, etc… va aussi sombrer dans la faillite parce qu’elle s’est transformée en bad bank qui aura été la dernière a avoir porté en vain l’étiquette du too big to fail (trop importante pour faire faillite). Et qui organisera le bail-out des banques centrales ? Les États ? Non. C’est impossible, parce qu’ils se sont surendettés pour sauver le système financier. Une instance supranationale, peut-être comme le FMI ? Elle a repris de l’importance, et j’y reviendrai, mais elle seconde les banques centrales sans les remplacer, alors que Bilderberg aimerait en faire la Banque centrale des banques centrales pour gagner du temps et créer une zone d’élasticité et de distorsion pour permettre l’extension de ladite libre circulation des capitaux dans une zone circonscrite et privée de concurrence libre et non faussée. Il ne reste donc aux banques centrales que la solution de s’aider elles-mêmes en imprimant massivement de la monnaie pour faire fondre la valeur nominale des dettes et les faire disparaître.

Pour les États, l’inflation est la meilleure variante. Et l’hyperinflation serait là, qui anéantira des années d’effort d’épargne parce qu’elle détruira de nouveau les mini-possessions de chaque ménage. Elle rendra comme au Zimbabwe le coût de la vie insupportablement élevé, parce que les prix augmenteront d’heure en heure. Mais à la différence des inflations des années 50, 60, 70 et du début des années 80, cette hyperinflation-ci ne sera pas suivie d’une augmentation des salaires qui la rendait presque aussi drôle qu’un jeu vidéo où tout le monde est gagnant. Dans les années '60 à '70, les salaires suivaient avec une augmentation de 30% l'an. Cette fois-ci, les salaires resteront en très net retrait et la croissance appauvrissante, le transfert des richesses d’une classe à une autre serait encore plus effectif dans ce Consensus de Washington 2. Les États et la classe financière reconcentrée seront les seuls à pouvoir de nouveau respirer. La classe financière aura rendu "plus efficaces" les États souverains, comme le programme la Conférence Bilderberg d’Athènes de mai 2009 le demande. Et à l'occasion la Conférence Bilderberg aura gagné un peu de temps et permis à la Fed' d'être un tout petit peu plus efficace que la BCE pour tenter grâce aux agences de notation de la faire s'effondrer un peu juste après cette dernière.

Pour essayer de rendre un peu moins scandaleuse l’inflation, les États vont essayer d’en réduire la fièvre en appliquant d’énormes plans d’austérité bénis eux-mêmes par le futur prétendant à la présidentielle française de 2012, Dominique Strauss Kahn, Président du FMI, toujours à l’affut pour faire ses préconisations néo-libérales pour accroitre "

l’efficacité des États". Les États vont donc réduire leurs dépenses et les investissements structurels, les trains vont dérailler comme au Royaume-Uni. Les États vont réduire les salaires des fonctionnaires, les transferts sociaux, les prestations sociales, les investissements pour la santé, l’éducation et la formation et la recherche, à la différence de la Chine et de l’Inde pour ces trois derniers postes budgétaires. Le gouvernement français est même heureux que ces satanées agences de notation américaines qui évoquent leur intention de dégrader la France du triple-A à AA+; ceci imposera l"idée du plan d'austérité comme une décision divine à accepter par les citoyens mis au chômage et les autres à cause de la crise des marchés financiers.

Les États manageront un genre de dictature froide avec suffisamment d’hyperinflation et suffisamment de plans d’austérité pour contenancer les populations juste en deçà des soulèvements insurrectionnels. Et les électeurs déçus de la démocratie n’iront toujours pas voter. En le for intérieur de chaque électeur règnera un

couple optimisé de frères bessons, celui du maître et de l’esclave d’un Syndrome de Stockholm des temps modernes. A ceci s'ajouteront les augmentations d'impôt. Toutes les sources de création du PIB réel, ouvré, manufacturé et servi, se réduiront au profit du PIB d'initié, furtif et fictif de la spéculation du secteur financier. En ce moment, selon le FMI même, entre 70 et 90% des transactions financières sont réalisés dans la spéculation pour elle-même. L'État providence bancaire sera encore plus efficace pour le secteur financier et les politiciens seront encore plus en symbiose avec son lobby pour renforcer la

privatisation de la création monétaire et

intensifier l'efficacité du transfert des richesses dans la zone de plus en plus privée de la concurrence libre et non faussée. Une vache sans entrave est considérée comme libre et non faussée, même quand elle est en stabulation dans un enclos. Le paysan est juste astreint à la traire sans s'en soustraire. L'idée de la vue des pis éclatés sera toujours insoutenable au paysan, amoureux des bêtes et dont la mission publique est d'entretenir le paysage. Titulaire du duo besson des frères maître-esclave, il aura intégré en lui que la coalition rouge-vert n'est pas assez efficace pour gérer son état.

La combinaison de l’hyperinflation, du plan d’austérité, de l’augmentation des impôts, du transfert du PIB réel vers le PIB d’initié sera perçue comme le mal nécessaire de la catastrophe naturelle par les peuples désorganisés en individus qui vivent chacun leur non-vie et leur nolonté de leur côté. Cette combinaison de confinement et de contenancement ne sera jamais comprise comme une mauvaise économie politique. Ceci permettra aussi d’arrimer les individus clairsemés dans leur ville à une situation de non-guerre, de non-soulèvement civil, de non-identification à un groupe. L’Etat-Nation aura accédé à son apothéose en ayant construit l’harmonie intégrée et raisonnée, un genre d'OGM de peuple.

Le Plan Bilderberg d’Athènes de mai 2009, ne prévoit pas de réforme des marchés financiers par introduction du contrôle et de la surveillance. Nouriel Roubini, Doctor Doom, l’une des cassandres qui avait comme Joseph Stiglitz ou Jean Ziegler annoncé ladite Crise au moins une décennie à l’avance, a dit dans une conférence au London School of Economics que la Réforme 59-39 adoptée par le Sénat US est "

cosmétique" et n’est qu’un "fake bill" (une fausse loi). Il s’oppose à tous ces économistes qui parlent de la crise en la comparant à un événement inattendu, un genre d’avènement du "

moral hazard", de cet "

aléas moral", qui était classé dans les impossibles de l'univers en évolution. Les économistes anglophones parlent du "

black swan", le cygne noir, qui surgit parmi les cygnes blancs. Pour Nouriel Roubini : "

The way I think about this crisis is not in terms of black swans (a sudden, rare event), but white swan events" et "

Crises are much more common than we think." (Je pense la crise non en termes de cygne noir (un événement soudain et rare), mais en termes d'événements apparentés au cygne blanc - Les crises sont bien plus communes que l'on ne veuille le considérer). Selon Nouriel Roubini des réformes radicales sont nécessaires comme la fermeture d’institutions bancaires comme la Goldman Sachs, une entreprise qui opère dans une centaine de pays est absurde. Des banques de cette taille sont 1) too big to fail, 2) too big to be bailed out et 3) too big to be risk managed (trop grande pour faillir, trop grande pour être sauvées, trop grandes pour avoir un management du risque).

Parce que les instituts financiers sont trop complexes, il est une mission impossible d’y introduire le management du risque, même aux plus férus des managers. Lors de la

création des produits financiers titrisés CDS / CDO, leur inventeur, JP Morgan était parvenu à la même conclusion, ce qui ne lui avait pas empêché de se lancer aveuglément dans ce nouveau secteur de spéculation et d’être suivi par tous et surtout par AIG dont ça a provoqué la faillite. Dans les années 1990, une jeune équipe de la banque d'investissement JP

Morgan avait été pionnière en lançant une nouvelle manière de faire de

l'argent: il s'agissait des dérivés des crédits. En une décade le marché de

ces titrisations exotiques a explosé et dépassé les 620.000 milliards

(620 trillions) de $ et quelques personnes les ont blâmées plus tard

parce qu'elles fournissent le combustible au fiasco global financier.

Cette innovation de génie a dépassé les intentions de leurs créateurs et

a englouti tout le système. C'était à la fin de 1998 que les

premiers signes sont apparus que ces paquets de dérivés de crédits

inventés par les banquiers de JP Morgan pouvaient être un problème

structurel. Dans les mois précédents, Blythe Masters and Bill Demchak,

membres clefs du team des dérivés de crédit de la JP Morgan, avaient sévèrement critiqué les autorités de régulation financières. Ils avaient

cru qu'en utilisant les produits financiers dérivés innovants, la JP

Morgan aurait pu mieux gérer le risque dans son portefeuille de crédits

industriels et réduire le montant de capital nécessaire à mettre de côté

pour couvrir des éventuelles défauts de remboursement. La question

était de combien.

Ces paquets de dérivés de crédits ont porté par la

suite d'autres noms comme CDO, Collateralised Debt Obligations -

Obligations adossées sur la dette (

voir

CDO sur Wiki), et à cette époque ces montages financiers

étaient appelés "

Bistro deals", l'abréviation de Broad Index

Secured Trust Offering ( = ~~ produit de confiance largement sécurisé).

Blythe Masters et Bill Demchak avaient fait les premières opérations

Bistro sur ordre de leur propre banque JP Morgan sans connaître la

réponse à la question posée. Mais quand ils ont réalisé les mêmes

affaires pour le compte d'autres banques, la question de la couverture

en fonds propres devenait plus importante, puisqu'elles aspiraient à

réduire le niveau de réserve de capital de couverture requis. La

couverture en fonds propres devenait pour elles une masse dormante, même

réduite de 6% à 4% ou à 2%. Les régulateurs n'étaient pas sûrs. Quand l'Office of the Comptroller of

the Currency (

OCC)

et la Banque centrale américaine, la Fed', avaient entendu parler pour

la première fois des dérivés de crédits et des CDO, ils ont été séduits

par l'idée que les banques essayent de gérer leur propre risque. Mais

ils étaient aussi mal à l'aise parce que les dérivés innovants ne

rentraient dans aucun cadre de la régulation existante. Et ils étaient

particulièrement indécis au sujet de ce qu'il fallait faire avec le

niveau inhabituellement bas du capital disponible nécessaire à couvrir

les pertes subies avec les produits dérivés.

Quand le team de la JP Morgan avait réalisé sa première opération

Bistro, il avait réuni dans un bassin plus de 300 prêts contractés

auprès de leur banque pour un équivalent de 9.7 milliards de $, et il a

émit des titres adossés sur le flux de rendements de ces prêts (service

de la dette, les intérêts). L'attractivité de cette idée était évidente:

le team avait calculé qu'il ne fallait mettre de côté que 700 millions

de $ - une somme extraordinairement minime – en prévision du risque de

défaut à couvrir pour plus de 300 prêts bancaires. Les agences de

notation (rating agencies) avaient accepté les affirmations du team au

sujet du risque, et le deal s'est amplifié avec l'assurance que si cet

Armageddon devait échouer et dépasser le matelas financier de 700 millions de $, la

JP Morgan absorberait elle-même les pertes supplémentaires. Pour Masters

et Demchak, le risque que des pertes dussent engloutir plus de 700

millions de $ était minuscule. Cet argument ne passait pas auprès des régulateurs européens, et

quelques uns demeuraient aussi sceptiques aux USA. Christine Cumming de

la Fed' avait demandé à Masters et Demchak que la JP Morgan doive

trouver un moyen d'assurer le reste du risque – les 9 milliards

"manquants" dans leur modèle Bistro – si la banque voulait obtenir

l'accord pour réduire ses fonds propres de réserve. Le team a donc

commencé à donner un nom au paquet de risque non "

assuré".

Masters aimait se référer à quelque chose de plus que le triple A (AAA)

des agences de notation, depuis que ceci a été considéré comme étant

plus sûr que des titrisations notées AAA. Mais il aurait été trop

maladroit de les commercialiser, si bien que le team a trouvé le

qualificatif "

super-senior". La prochaine étape était de voir

si quelqu'un était disposé à les acheter ou les couvrir avec une

assurance. C'est AIG qui était disposé à le faire et a devenir par ce biais un acteur majeur de l'économie américaine et mondiale, jusqu'à sa faillite.

Demchak savait que modéliser le risque impliqué dans une transaction sur

des dérivés de crédit, avait ses limites. L'un des problèmes les plus

délicats gravitait autour du résultat de la possible "corrélation" ou du

degré de l'interconnexion entre les prêts d'un même paquet. Tenter de

prédire la corrélation est comme essayer de révéler comment les pommes

d'un même panier vont pourrir. Si vous regardez pendant quelques

semaines ce qui arrive à des centaines de pommes qui n'ont rien à voir

entre elles les unes les autres, vous pouvez estimer la chance qu'une

pomme peut être pourrie ou non. Mais qu'en est-il si elles se trouvent

dans un même panier? Si une pomme devient blette, ceci va-t-il faire

pourrir les autres? Si oui, combien et à quelle vitesse? Quand Moody's avait réalisé son propre modèle d'un paquet d'entreprises

réunies dans la première opération Bistro, elle avait prévu que 0,82%

d'entreprises ferait faillite chaque année. Si ces défauts n'étaient pas

corrélés, ou s'ils étaient simplement légèrement corrélés, la chance

qu'un défaut apparaisse pour 10% du paquet était ténue. C'était pourquoi JP Morgan pouvait déclarer que le risque

super-senior était sûr, et pourquoi Moody's avait noté avec AAA

tellement de titrisations.

Et l'effondrement en domino des banques pourries comme des pommes, des assurances et des États, vous le connaissez. Pour permettre à cette nouvelle activité financière de fleurir, le Congrès US et les gouvernements Clinton et Bush

ont cassé le Glass Steagall Act qui interdisait la banque universelle qui spécule sur ses fonds propres et qui s'assure en même temps contre les risques de sa propre spéculation en vendant des produits financiers, les assurances CDS, pour couvrir les anciens CDO ou CDS, etc. Pour

faire rentrer dans les moeurs la criminalité financière le Congrès US avait interdit en 2000 la régulation des produits financiers dérivés quand il a adopté la loi

Commodity Futures Modernization Act. La

Securities and Exchange

Commission (SEC) avait adopté un principe d'autorégulation pour

les banques d'investissement, ce qui leur permet de s'engager dans un

niveau d'endettement bien plus élevé. La Reform Bill 59-39 du Sénat du 23 mai 2010 ne rétablit pas dans aucun de ces points la situation antérieure pour contrôler, surveiller et stabiliser les marchés et pour apporter de la transparence dans les "

derivatives" qui sont appelés aux USA le "

favorite multisyllabic wonderment" (

New York Times, 28 mai 2010).

Que ce soit par Joseph Stiglitz ou Nouriel Roubini ou Jean Ziegler,

l'opinion publique avait été alarmée depuis une décennie au sujet des

dérivés de crédit qui sont des armes de destruction massive. Mais si

l'opinion publique préfère mépriser ces personnes comme des "

suppositoires

de gauchiste" ou "

Dr Doom" ou le "

Guillaume Tell de

la finance", rien n'a servi d'avoir refusé de nager dans le

mainstream. Il ne sert toujours à rien de le faire parce que le Plan Bilderberg est la Destruction par les marchés. Pour Nouriel Roubini, le risque de tomber dans une Grande Dépression comme en 1933 est très grand. Pourtant comme depuis deux ans, la clairvoyance de Roubini s'arrête là, il ne voit la faiblesse que dans la zone euro, mais pas dans le $ surévalué environ de 35 (trente cinq) fois, ni en Californie en faillite ou dans 48 autres États fédéraux américains, ni dans le Royaume-Uni. Quand les agences de notation déclassent l'Espagne avant le Royaume-Uni,

la Californie, l'Oregon, le Nevada ou les USA, elles organisent toujours ce que demande la

Conférence Bilderberg: la destruction par les marchés, mais juste avant la destruction de l'Europe, car les agences de notation sont américaines.

Nous lisons dans le

Huffington Post que le Sénat US a passé le 23 mai 2010 la

Reform Bill 59-39 qui est depuis la Grande Dépression la loi la plus importante qui touche les PDG de Wall Street, les acquéreurs de biens immobiliers, les traders de haute volée… Cette loi a été voulue et promue par Obama. Cette loi doit encore être mise en accord avec une version de la Maison Blanche et passera au vote en décembre 2010. Cette loi a pour objectif d’empêcher les grandes banques de se mettre dans une situation de faillite qui doive être sauvées par un bail-out. Cette loi ouvre de nouvelles voies pour observer le risque des systèmes financiers et rend plus facile la liquidation d’institutions financières en faillite. Elle donne aussi de nouvelles directives pour les produits financiers titrisés par lesquels a été provoquée la crise actuelle mondiale. Une nouvelle agence de protection du consommateur est créée. L'interconnexion des banques doit être restreinte.

Cette loi est vide et selon le Sénateur Russ Feingold du Wisconsin elle

"n'élimine pas le risque causé à l'économie par les instituts financiers too big to fail et elle ne rétablit pas les gardes-fous qui ont fait leur preuve et qui ont été mis en place après la Grande Dépression (Glass-Steagall Act) qui séparaient les banques du 'Main Street' des entreprises de Wall Street pour prévenir d'un nouvel effondrement. Il est regrettable que la Réforme 59-39 n'inclue pas de telles mesures". Cette loi est louable mais ne ferme pas les brèches par lesquelles le commerce des produits dérivés titrisés a conduit l'économie dans la plus grande implosion depuis la Grande Dépression. Cette loi est tout autant vide et inutile que l'interdit prononcé

par le gouvernement allemand Merkel/Schäuble contre les ventes à découvert. Reform Bill 59-39 est un document de 3000 pages, alors que Glass Steagall est un document de... 34 pages. Le Congrès et le Sénat US sont enferré dans leur volonté de permettre la poursuite de la Destruction chirurgicale par les Marchés, parce que s'il se mettait à légiférer sur les produits financiers dérivés, il entrainerait directement la responsabilité des spéculateurs et leur demanderait de supporter leurs pertes encourues.

Reporter le risque à la domiciliation au niveau des banques permet de le rendre anonyme et déconnecté du spéculateur. Si le spéculateur est toujours tellement choyé, c'est que notre système ordolibéral lui accorde toujours des capacités d'initiative et d'innovation agissant sur le marché omnipotent, libre et non faussé. La souveraineté nationale des États organise toujours, conformément au Programme Bilderberg, le terrain de jeu de la vache dans son enclos centrifuge autour duquel gravite l'univers qui lui déverse avec encore plus d'efficacité les vitamines, les oligo-éléments et les pains de sel nécessaires à sa vitalité. En bon français ceci s'appelle toujours le victoire de la lutte de la classe financière. Reform 59-39 met en place des instruments pour purger la prochaine crise. Ceci est-il de la croissance appauvrissante ou de l'appauvrissement croissant? "

Yes, we can". Obama.

Obama, le mariole de la Maison Blanche, a été entreposé à la présidence par les lobbies financiers. What else? L'espérance de vie du spéculateur est automatiquement rallongée et est rallongé l'âge du départ à la retraite des Travailleurs qui sont mis prématurément au chômage vers 54 ans. Selon les chiffres officiels il y a moins de 40% des seniors entre 55 et 64 ans qui sont encore employés en France.

Le Sénat a voté 59-39 sans l’amendement Merkley-Levin qui aurait imposé le langage strict du Volcker-Rule. La proposition la plus illustre pour la "Reform" était celle de Paul Volcker, conseiller du Président Obama, qui voulait interdire aux banques la spéculation sur les fonds propres et les séparer des activités habituelles et normales d’une banque. La proposition de Paul Volcker du "

separating commercial banking from casino derivatives gambling" est connue dans les médias sous ce nom de

The Volcker-Rule. Mais ceci est aussi un "fake fight" et le 25 février 2010 le conservateur Christopher Dodd, président de la Commission du Sénat pour les banques, avait réussi à entraîner le Sénat US et bloquer la Réforme des banques. Selon Dodd, "

le travail de lobby pour garantir la concurrence libre et non faussée auprès des Nouveaux Démocrates et de Sénateurs républicains a été couronné de succès". L’amendement Levin-Merkley n’avait même pas été débattu au Sénat US, mais avait été tué dans une classique manoeuvre de dernière minute, ce qui démontre la puissance de Wall Street. Un autre amendement avait été tué de la même manière. Il aurait dû renforcer les restrictions imposées aux banques dans le domaine des activités à risque. Sans le Volcker-Rule cette Reform 59-39 est inutile et n'apporte aucune transparence sur les marchés des dérivés. Obama s'était personnellement mis dans la bataille pour faire passer son Volcker-Rule, mais comme d'habitude on lui rappelle qu'il n'a été élu par les Grands Électeurs que pour faire passer les poubelles. Peut-être que la masse des américains l'a élu pour autre chose. Dodd a affirmé lui-même dans une interview que "

cette Reform n'empêchera pas la prochaine crise qui est entrain d'arriver". Même l'agence de notation Moody's a précisé que "

le cadre régulateur proposé ne semble pas être différent de ce qui existe aujourd'hui". Reform 59-39, qui est déjà appelé "

The Dodd Bill", produit l'effet inverse de ce qui est annoncé: cette loi confère une autorité exécutive illimitée pour procéder au bail-out. "

The bill is all holes no cheese" (La loi n'est que des trous sans fromage).

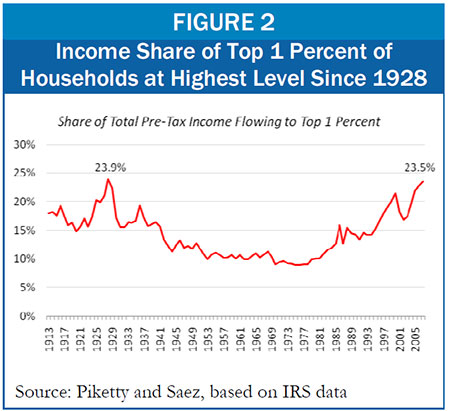

Selon Jeffrey M. Lacker, Président de la

Fed' du District de Richmond, Virginie, la Fed' n'avait accordé sa garantie qu'à 18% du secteur financier en 1999, et en 2008 elle en garantit 59% pour lui éviter la banqueroute.Lacker pense que Reform Bill 59-39 ne serve qu'à perpétuer le cycle de crises financières suivies par des sauvetages payés par les contribuables. J'ajoute, ce cycle démontre bien que ladite croissance, est une croissance appauvrissante, quand nous savons que de cycle en cycle, les richesses s'accumulent de plus en plus dans une partie de plus en plus réduite de la population. 1% des américains détiennent 50% des richesses. Selon Lacker: "

Arguably, we will not break the cycle of regulation, bypass, crisis and rescue until we are willing to clarify the limits to government support, and incur the short-term costs of confirming those limits, in the interest of building a stronger and durable foundation for our financial system. Measured against this gauge, my early assessment is that progress thus far has been negligible." (Vous pouvez

lire en entier son speech directement sur le site de la Fed de Richmond).

Deux jours avant la tenue du sommet européen du 8/9 mai 2010, s'est

tenue

à Dublin la Conférence Bilderberg

et de la

Trilatérale

comme le relatent la presse et le gouvernement irlandais. C'est la première fois qu'une Conférence Bilderberg agisse à ce point à découvert et confirme son attachement au marché financier omnipotent. Ian Cowen,

1er Ministre irlandais n'a pas mis la main devant la bouche quand il avait dit

dans

son discours à la Conférence Bilderberg:

"

Indebted states must take tough fiscal action to satisfy markets"

(les États endettés doivent prendre des mesures fiscales pour

satisfaire aux marchés). Les marchés financiers canalisent entre 70 et

90% des transactions financières et rendent exsangue le PIB des États.

Les autorités de l'État elles-mêmes rendent exsangue le PIB. Car par

exemple, les 750 Milliards du Fonds européen d'intervention créé le 8/9 mai 2010 n'existent pas dans

les caisses européennes, il faudra les emprunter sur les marchés

financiers pour les offrir aux États qui offrent leur aide aux banques,

et il faudra les rembourser avec un fort taux d'intérêt en puisant dans les caisses de l'État.

Les

gouvernements n'ont même plus besoin de s'exercer à la pédagogie de

masse pour expliquer la nécessité de plans d'austérité pour être

capables de rembourser. Pour y parvenir, la

Conférence

Bilderberg et la Trilatérale utilisent

aujourd'hui officiellement les communiqués du gouvernement irlandais

et du Parti irlandais

Fianna Fail.

En France il n'existe pas d'information sur la Conférence

Bilderberg (

mon

article du 23 mai 2009), mais le le site officiel de

Trilataral.org

précisait en novembre 2008 que

le

gouvernement et le Parlement français étaient présents et

actifs: Éric Besson, Jean François Copé, Président de l'UMP; Michel

Camdessus, Chairman, Société de Financement de l'Économie Française

(SFEF); Nicolas Beytout, Chairman and Chief Executive Officer, D.I.

Group; Former Editor of Le Figaro and Les Échos, Paris; Olivier Pastré,

Professor of Economics at the University of Paris VIII-Vincennes St.

Denis; Edmond Alphandéry, Chairman, CNP Assurances, Paris; former

Chairman, Électricité de France (EDF); former Minister of the Economy

and Finance; Jean-Pierre Jouyet, Minister for Foreign Affairs, France;

Elisabeth Guigou, Member of the French National Assembly; former

Minister for European Affairs, Paris,.... étaient à la

Conférence

Bilderberg d'Athènes de mai 2009. Manuel Valls du PS était à la Conférence Bilderberg de Chantilly en Virginie en 2008.

AmericanFreePress.net

relate encore l'aspect secret des Conférences de la Trilatérale. Il

n'est pas étonnant que par le portail de l'Irlande la Trinationale/

Bilderberg fasse son entrée publique au grand

jour. Le Tigre Celtique a été l'exemple de la réussite par les

activités de services financiers et de spéculation comme l'Islande ou la

City de Londres et par les opting out européens et les dumping fiscaux

et sociaux. Maintenant le Tigre Celtique est le modèle du Plan d'austérité et est toujours décrit comme étant un pays qui s'assume et qui croque à pleines dents dans la modernité.

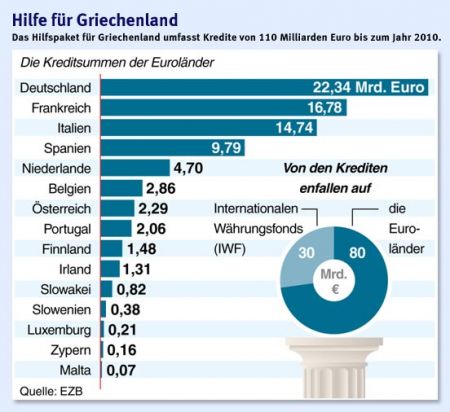

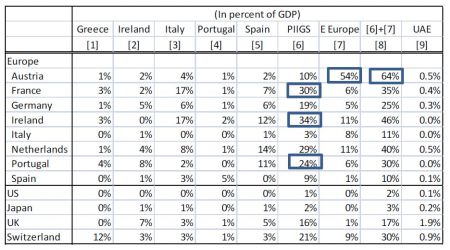

Donc sachons observer la félonie des dirigeants du Nord de l'Europe qui

feignent de faire un cadeau à la Grèce avec une aide initiale de 130

milliards pour lui éviter la banqueroute d'État. Mais comprenons aussi

la signification de ce fonds de sauvetage de 750 milliards d'euro créé

le week-end du 8/9 mai 2010. Il est un réalité un fonds d'intervention

et est le FME, le fonds monétaire européen. Les gouvernements

européens feignent de découvrir depuis le sommet

européen du 8/9 mai 2010 qu'il n'existe pas d'euro-gouvernance

économique à côté de l'Euro, et quand il s'agit d'évoquer une obligation

des États

membres de la Zone-Euro de produire les prévisions budgétaires annuelles

devant la

Commission de Bruxelles, avant de faire voter le Budget par les

Parlements, les gouvernements eux-mêmes crient à l'ingérence et au droit

des peuples à disposer d'eux-mêmes. Pourtant le parapluie européen du

Fonds d'intervention de 750 milliards d'euros a été construit en

collaboration et avec l'aide du FMI. Les pays qui font une demande

d'aide ou obtiennent cette aide du FMI, sont obligés d'accepter des

inspecteurs du FMI dans leur ministère des finances et auprès de leur

gouvernement. Ces inspecteurs sont habilités à consulter les comptes de

l'État et à dégager des potentialités d'économie, de privatisation des

services publics, etc... pour élaborer des plans

d'austérité. Il n'existe aucune autre institution internationale qui

n'aie un accès aussi direct dans les affaires intérieures d'un État.

C'est pourtant ce que les pays industrialisés ont exigé du FMI à

l'occasion des aides qu'il a données dans les Pays ACP (Afrique,

Caraïbes, Pacifique) et les PED (Pays en Développement). Le FMI est une

organisation internationale et les voix sont comptées par quote-part

pour ses décisions. Les USA ont la plus grosse quote-part et dirigent

toutes les décisions. L'Europe en tant que telle paye le plus, mais ses

voix additionnées ne font pas le poids. Le "

Consensus de Washington"

influe directement sur la politique du FMI et son Directeur, Dominique

Strauss-Kahn ne peut dire que ce que les USA lui laissent dire. Le FMI émet aussi des "recommandations" de rendre plus flexible le marché du travail et de réduire les aides au chômage pour y parvenir.

Souvenons-nous

qu'au regard des européens le FMI n'est pas un FMI, mais un genre de

FME dirigé par les américains alors qu'il n'y apportent qu'un $ sur 6.

Les européens y apportent 1 $ sur 3. L'Asie est déjà sur la voix de

l'indépendance après avoir créé le

Fonds

Asiatique de Crise en mai 2009. L'Amérique du Sud a créé

sa

Banque

du Sud en mai 2008. Le Royaume-Uni, isolé, devra se

demander

s'il

ne devra pas entrer dans la Zone-Euro. La garantie offerte

à l'Europe est la plus haute garantie jamais offerte par le FMI, et

elle a été obtenue très rapidement. Les Pays ACP et les PED se plaignent

qu'ils n'ont jamais eu de telles facilités comme les pays riches et

industrialisés les obtiennent en ce moment. Le FMI reste un Club de

riches, encore plus quand ils sont en faillite. La "

gouvernance mondiale" voulue par la Conférence Bilderberg expose ici sa vision de domination.

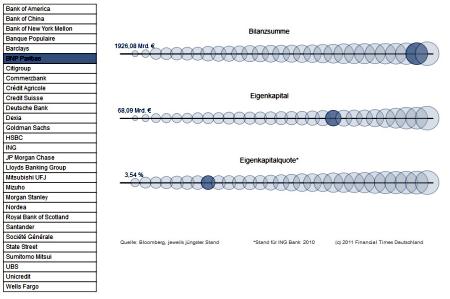

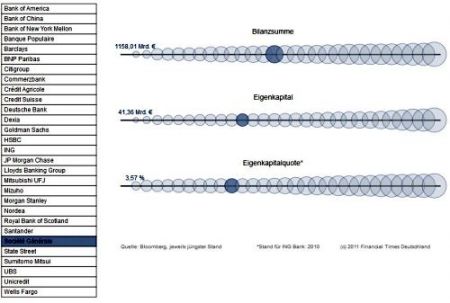

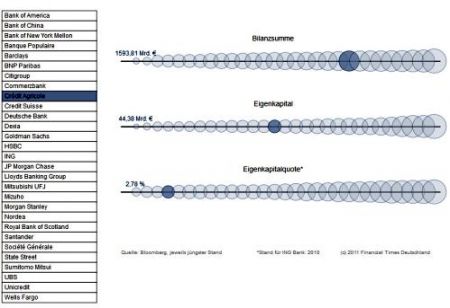

En Europe, la Destruction chirurgicale par les Marchés, est un plan imposé par Bruxelles qui n'est que la face cachée des gouvernements des Pays membres de l'UE. Revenons à l'obligation européenne des

Fonds

Propres

Réglementaires qui sont censés permettre aux

banques d'éviter un run sur elles et de ne pas tomber dans une situation

d'insolvabilité en cas de défaillance d'un grand compte. Si les banques

devaient enfin supporter elles-mêmes leurs risques, elles doivent faire

augmenter considérablement leur Fonds Propre Réglementaire en le

faisant de nouveau passer de 2 ou 3% à 8 ou 10%. Même le

Comité

de

Bâle sur le contrôle bancaire a fait de raisonnables

propositions de réforme qui devraient entrer en vigueur en Europe en

2011. Mais les lobbies financiers se sont conduits comme des fous

furieux à Bruxelles et le Parlement de Strasbourg et la Commission ont

décidé de reporter la date en attendant de voir ce que décideront les

USA. Les USA ne veulent rien entendre d’une réforme sur les Fonds

Propres Réglementaires. Bâle III n’entrera donc pas en vigueur, mais

Solvency

II qui permet aux assurances de minimiser le risque selon

leur propre appréciation entrera en vigueur. Les Souverainetés nationale

et régionale des banques et des assurances sont préservées et

confortées par l'Euro-Démocratie bruxelloise et du Parlement européen de

Strasbourg.

La version perso de Barack Obama de

Reform Bill 59-39 ne sera pas différente. Barack Obama est contre la Taxe Tobin, mais pour un Fonds d'intervention financé par les banques. Les criminels financiers omnipotents sont cautionnés légalement par les gouvernements et inventent une fiction d'assurance tout risque, comme BP avec ses îles de forage off-shore dans le golfe du Mexique.

Le G20 de Toronto ne sera pas différent des autres G20.

------------------------------------------

Selon le

Timesonline du 3 juin 2010, la Conférence Bilderberg 2010 se tient en Espagne à Sitges près de Madrid du 4 au 6 juin et s'y

retrouvera la vice-présidente du gouvernement espagnol, Maria Teresa

Fernandez de la Vega qui a confirmé officiellement la présence de José

Luis Rodriguez Zapatero qui y a prononcé un discours portant sur la

crise économique mondiale. Bill Gates a annoncé publiquement sa venue.

Le président de la Banque Centrale Européenne, Jean-Claude Trichet, le

Britannique Peter Mandelson ancien Commissaire européen, le président de

la Banque mondiale, Robert Zoellick, l'ancien commissaire européen

Pedro Solbes, Paul Volcker conseiller d'Obama, les rédacteurs en chef de

The Economist et du Financial Times y assistent. D'autres participants

comme la reine d'Espagne, Sofia, la Reine de Hollande et une bonne

centaine de personnalités européennes et américaines

-multimilliardaires, leaders politiques, chefs d'entreprises, leaders

d'opinions, etc... qui doivent jurer de ne pas raconter ce qu'ils ont

vu et entendu (Conférence Bilderberg, juin 2010, à Sitges près de Barcelone: Dépêches

AFP /

Le

Monde 4 VI 2010,

AFP

/ Le Figaro 4 VI 2010,

EcoDiario

du 3 VI 2010,

The

Times du 3 VI 2010,

Marinanne2

du 3 VI 2010, et

The

Guardian,

The Telegraph du 4 VI 2010,

The

Independent du 4 VI 2010).

Les participants français sont:

1- Baverez Nicolas, chroniqueur à l’hebdomadaire Le Point, éditorialiste aux quotidiens Le Monde et Les Echos, associé au cabinet Gibson, Dunn & Crutcher LLP

2- Bompard Alexandre, patron d’Europe 1

3- Henri de Castries, patron d’AXA

4- Lagarde Christine, ministre de l’Economie du Gouvernement Sarkozy (UMP)5- Lamy Pascal, patron de l’OMC (Parti Socialiste)

6- Thierry de Montbrial, patron de l’Institut Français des Relations Internationales

7- Olivennes Denis, patron du Nouvel Observateur (Parti Socialiste)8- Oudéa Frédéric, patron de la Société Générale

9- Pisani-Ferry, Jean, patron du cercle de réflexion Bruegel

10- Trichet Jean-Claude, patron de la Banque Centrale Européenne

Bilderberg participants 2010 (in alphabetic order) :

BEL Davignon, Etienne F., Honorary Chairman, Bilderberg Meetings ; Vice Chairman, Suez Tractebel

DEU Ackermann, Josef, Chairman of the Management Board and the Group Executive Committee, Deutsche Bank AGUSA Alexander, Keith B. Director, National Security Agency

GRC Alogoskoufis, George Member of Parliament

USA Altman, Roger C. Chairman and CEO, Evercore Partners, Inc.

GRC Arapoglou, Takis Chairman and CEO, National Bank of Greece

TUR Babacan, Ali Minister of State and Deputy Prime Minister

GRC Bakoyannis, Dora Minister of Foreign Affairs

NOR Baksaas, Jon Fredrik President and CEO, Telenor Group

PRT Balsemão, Francisco Pinto Chairman and CEO, IMPRESA, S.G.P.S. ; Former Prime Minister

FRA Baverez, Nicolas Partner, Gibson, Dunn & Crutcher LLPITA Bernabè, Franco CEO Telecom Italia SpA

SWE Bildt, Carl Minister of Foreign AffairsSWE Björklund, Jan Minister for Education ; Leader of the Lìberal Party

CHE Blocher, Christoph Former Swiss Counselor ; Former Chairman and CEO, EMS Group

FRA Bompard, Alexandre CEO, Europe 1USA Boot, Max Jeane J. Kirkpatrick Senior Fellow for National Security Studies, Council on Foreign Relations

AUT Bronner, Oscar Publisher and Editor, Der Standard

FRA Castries, Henri de, Chairman of the Management Board and CEO, AXAESP Cebrián, Juan Luis CEO, Grupo PRISA

BEL Coene, Luc Vice Governor, National Bank of Belgium

USA Collins, Timothy C. Senior Managing Director and CEO, Ripplewood Holdings, LLC

GRC David, George A. Chairman, Coca-Cola Hellenic Bottling Co. (H.B.C.) S.A.

GRC Diamantopoulou, Anna Member of Parliament

ITA Draghi, Mario Governor, Banca d’Italia (éventuel successeur à JC Trichet à la BCE)

USA Eberstadt, Nicholas N. Henry Wendt Scholar in Political Economy, American Enterprise Institute for Public Policy Research

DNK Eldrup, Anders President, DONG Energy A/S

ITA Elkann, John Chairman, EXOR S.p.A. ; Vice Chairman, Fiat S.p.A. DEU Enders, Thomas CEO, Airbus SAS

ESP Entrecanales, José Manuel Chairman, Acciona

AUT Faymann, Werner Federal Chancellor

USA Ferguson, Niall Laurence A. Tisch Professor of History, Harvard University

IRL Gleeson, Dermot Chairman, AIB Group

USA Graham, Donald E. Chairman and CEO, The Washington Post Company

NLD Halberstadt, Victor Professor of Economics, Leiden University ; Former Honorary Secretary General of Bilderberg Meetings

NLD Hirsch Ballin, Ernst M.H. Minister of Justice

USA Holbrooke, Richard C. US Special Representative for Afghanistan and Pakistan

NLD Hommen, Jan H.M. Chairman, ING N.V.

INT Hoop Scheffer, Jaap G. de Secretary General, NATOUSA Johnson, James A. Vice Chairman, Perseus, LLC

USA Jordan, Jr., Vernon E. Senior Managing Director, Lazard Frères & Co. LLC

FIN Katainen, Jyrki Minister of Finance

USA Keane, John M. Senior Partner, SCP Partners ; General, US Army, Retired

USA Kent, Muhtar President and CEO, The Coca-Cola Company

GBR Kerr, John Member, House of Lords ; Deputy Chairman, Royal Dutch Shell plc

DEU Klaeden, Eckart von Foreign Policy Spokesman, CDU/CSU

USA Kleinfeld, Klaus President and CEO, Alcoa Inc.

TUR Koç, Mustafa V. Chairman, Koç Holding A.S.

DEU Koch, Roland Prime Minister of Hessen (bras droit de la Chancelière Angela Merkel)TUR Kohen, Sami Senior Foreign Affairs Columnist, Milliyet

USA Kravis, Henry R. Senior Fellow, Hudson Institute, Inc.

INT Kroes, Neelie Commissioner, European Commission

GRC Kyriacopoulos, Ulysses Chairman and Board member of subsidiary companies of the S&B Group

FRA Lagarde, Christine Minister for the Economy, Industry and EmploymentINT Lamy, Pascal Director General, World Trade OrganizationPRT Leite, Manuela Ferreira Leader, PSD

ESP León Gross, Bernardino General Director of the Presidency of the Spanish Government

DEU Löscher, Peter CEO, Siemens AG

GBR Mandelson, Peter Secretary of State for Business, Enterprise & Regulatory ReformINT Maystadt, Philippe President, European Investment Bank

CAN McKenna, Frank Former Ambassador to the US

GBR Micklethwait, John Editor-in-Chief, The Economist

FRA Montbrial, Thierry de, President, French Institute for International RelationsITA Monti, Mario President, Universita Commerciale Luigi BocconiESP Moratinos Cuyaubé, Miguel A. Minister of Foreign Affairs

USA Mundie, Craig J. Chief Research and Strategy Officer, Microsoft Corporation

CAN Munroe-Blum, Heather Principal and Vice Chancellor, McGill University

NOR Myklebust, Egil Former Chairman of the Board of Directors SAS, Norsk Hydro ASA

DEU Nass, Matthias Deputy Editor, Die Zeit

NLD Beatrix, H.M. the Queen of the NetherlandsESP Nin Génova, Juan Maria President and CEO, La Caixa

FRA Olivennes, Denis CEO and Editor in Chief, Le Nouvel ObservateurFIN Ollila, Jorma Chairman, Royal Dutch Shell plc

GBR Osborne, George Shadow Chancellor of the Exchequer (gouvernement actuel Conservateur-Libéraux Démocrates Cameron-Gregg)

FRA Oudéa, Frédéric CEO, Société GénéraleITA Padoa-Schioppa, Tommaso Former Minister of Finance ; President of Notre Europe

GRC Papahelas, Alexis Journalist, Kathimerini

GRC Papalexopoulos, Dimitris Managing Director, Titan Cement Co. S.A.

GRC Papathanasiou, Yannis Minister of Economy and Finance

USA Perle, Richard N. Resident Fellow, American Enterprise Institute for Public Policy Research

BEL Philippe, H.R.H. Prince

PRT Pinho, Manuel Minister of Economy and Innovation

INT Pisani-Ferry, Jean Director, BruegelCAN Prichard, J. Robert S. President and CEO, Metrolinx

ITA Prodi, Romano Chairman, Foundation for Worldwide CooperationFIN Rajalahti, Hanna Managing Editor, Talouselämä

CAN Reisman, Heather M. Chair and CEO, Indigo Books & Music Inc.

NOR Reiten, Eivind President and CEO, Norsk Hydro ASA

CHE Ringier, Michael Chairman, Ringier AG

USA Rockefeller, David Former Chairman, Chase Manhattan BankUSA Rubin, Barnett R. Director of Studies and Senior Fellow, Center for International Cooperation, New York University

TUR Sabanci Dinçer, Suzan Chairman, Akbank

CAN Samarasekera, Indira V. President and Vice-Chancellor, University of Alberta

AUT Scholten, Rudolf Member of the Board of Executive Directors, Oesterreichische Kontrollbank AG

USA Sheeran, Josette Executive Director, UN World Food Programme

ITA Siniscalco, Domenico Vice Chairman, Morgan Stanley International

ESP Solbes, Pedro Vice-President of Spanish Government ; Minister of Economy and FinanceESP Sophia, H.M. the Queen of Spain

USA Steinberg, James B. Deputy Secretary of State

INT Stigson, Bjorn President, World Business Council for Sustainable Development

GRC Stournaras, Yannis Research Director, Foundation for Economic and Industrial Research (IOBE)

IRL Sutherland, Peter D. Chairman, BP plc and Chairman, Goldman Sachs InternationalINT Tanaka, Nobuo Executive Director, IEA

GBR Taylor, J. Martin Chairman, Syngenta International AG

USA Thiel, Peter A. President, Clarium Capital Management, LLC

DNK Thorning-Schmidt, Helle Leader ofThe Social Democratic Party

DNK Thune Andersen, Thomas Partner and CEO, Maersk Oil

AUT Treichl, Andreas Chairman and CEO, Erste Group Bank AG

INT Trichet, Jean-Claude President, European Central BankGRC Tsoukalis, Loukas President of the Hellenic Foundation for European and Foreign Policy (ELlAMEP)

TUR Ugur, Agah CEO, Borusan Holding

FIN Vanhanen, Matti Prime Minister

CHE Vasella, Daniel L. Chairman and CEO, Novartis AG

NLD Veer, Jeroen van der Chief Executive, Royal Dutch Shell plc

USA Volcker, Paul A. Chairman, Economic Recovery Advisory BoardSWE Wallenberg, Jacob Chairman, Investor AB

SWE Wallenberg, Marcus Chairman, SEB

NLD Wellink, Nout President, De Nederlandsche Bank

NLD Wijers, Hans Chairman, AkzoNobel NV

GBR Wolf, Martin H. Associate Editor & Chief Economics Commentator, The Financial Times

USA Wolfensohn, James D. Chairman, Wolfensohn & Company, LLC

USA Wolfowitz, Paul Visiting Scholar, American Enterprise Institute for Public Policy ResearchINT Zoellick, Robert B. President, The World Bank GroupGBR Bredow, Vendeline von Business Correspondent, The Economist (Rapporteur)

GBR McBride, Edward Business Editor, The Economist (Rapporteur)

Si le nouveau Président en poste actuellement en France joue des franches coudées pour imposer par les Eurobons le financement de la dette, qui n'est que la dette des banques privées léguée au budget public, sans imposer le démantèlement des banques universelles qui confondent épargne, activités commerciales, placements spéculatifs et d'investissement et assurance, il aura déjà raté le virage à gauche, si toute fois il avait eu l'intention de le réaliser. Nous sommes bien sûr soulagés de ne plus avoir la bestiole atlantiste, partout dans la rue, sur le lieu du travail on sent une décomplexion un peu comme à Berlin à l'automne de l'année 1989. On rigole, on sourit même à des gens que l'on ne connaît pas.

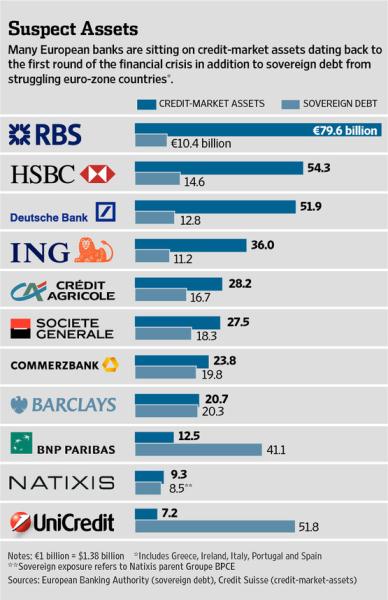

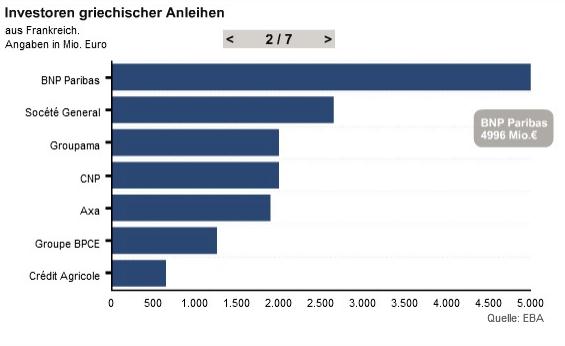

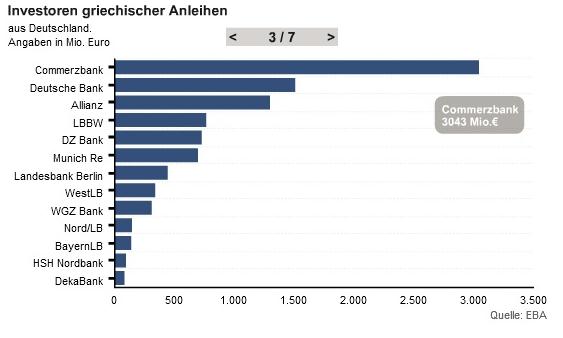

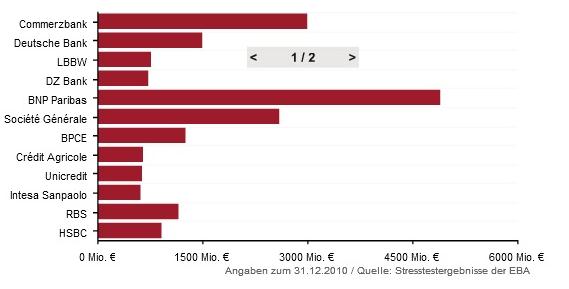

Si le nouveau Président en poste actuellement en France joue des franches coudées pour imposer par les Eurobons le financement de la dette, qui n'est que la dette des banques privées léguée au budget public, sans imposer le démantèlement des banques universelles qui confondent épargne, activités commerciales, placements spéculatifs et d'investissement et assurance, il aura déjà raté le virage à gauche, si toute fois il avait eu l'intention de le réaliser. Nous sommes bien sûr soulagés de ne plus avoir la bestiole atlantiste, partout dans la rue, sur le lieu du travail on sent une décomplexion un peu comme à Berlin à l'automne de l'année 1989. On rigole, on sourit même à des gens que l'on ne connaît pas. Les banques du nord de l'Europe ont tout autant incité et stimulé les banques d'Espagne, du Portugal, etc et gagné en spéculant sur leurs dettes pour terminer en restant assis sur des centaines de milliards d'actifs toxiques irrécouvrables que la BCE va aussi éponger sur le dos des contribuables et des habitants d'Europe. Depuis 2008 les banques n'arrêtent pas d'être "sauvées" et elles utilisent les liquidités publiques de "sauvetage - bail-out" pour amplifier la spéculation financière, se concentrer encore plus pour forcer les états dits souverains à leur racheter leurs positions toxiques. Selon Michel Barnier, UMP et Commissaire au Marché Intérieur, "entre octobre 2008 et octobre 2011, la Commission

européenne a approuvé environ 4 500 milliards d'euros d'aides d'État en

faveur des établissements financiers, ce qui équivaut à 37 % du PIB de

l'UE1.Si

elles ont permis d'éviter des faillites bancaires et une

désorganisation économique à grande échelle, ces mesures ont pesé sur le

contribuable et grevé lourdement les finances publiques." (Source Commission Européenne). Et le plus gros est à venir avant la fin de l'année 2012. La bulle des CDS est aussi passée de 60 trillions de $ à 70 trillions de $ depuis 2008. La Société Générale a rapatrié en France des paradis off-shore 100 milliards de positions toxiques qui seront épongés par les contribuables, les habitants du pays et par le fisc français en aggravant le déficit public légué par les banques. Devons-nous attendre la catastrophe financières globale pour démanteler, contrôler et règlementer les banques. Ce qui vous paraît être dans tous mes billets une politique "de gauche", ne sera qu'une politique appliquée par tous les pays dans l'urgence, la douleur et les échauffourées, voire plus d'ici quelques mois. En para-réponse à tout ceci, François Hollande veut apporter "une dose de croissance" au Pacte Fiscal Budgétaire européen, mais la Règle d'Or va toujours tuer le Travailleur, casser le Code du Travail et organiser le dumping social. En Irlande, le Pacte Budgétaire Fiscal européen a été adopté avec 60% de OUI par référendum, mais moins de 50% d'électeurs sont allé voter. Il faudra donc que chaque électeur veille en France à ce qu'il ait "une majorité pour le changement". C'est la couleur du nouveau Parlement qui va déterminer le nouveau gouvernement qui sera formé après les législatives du 6 juin 2012, qui ne sont qu'un quatrième tour. L'Islande a emprisonné ses banquiers criminels et a fait une révolution démocratique. En France on va mettre une "dose de croissance" sur le musèlement de deux générations futures.

Les banques du nord de l'Europe ont tout autant incité et stimulé les banques d'Espagne, du Portugal, etc et gagné en spéculant sur leurs dettes pour terminer en restant assis sur des centaines de milliards d'actifs toxiques irrécouvrables que la BCE va aussi éponger sur le dos des contribuables et des habitants d'Europe. Depuis 2008 les banques n'arrêtent pas d'être "sauvées" et elles utilisent les liquidités publiques de "sauvetage - bail-out" pour amplifier la spéculation financière, se concentrer encore plus pour forcer les états dits souverains à leur racheter leurs positions toxiques. Selon Michel Barnier, UMP et Commissaire au Marché Intérieur, "entre octobre 2008 et octobre 2011, la Commission

européenne a approuvé environ 4 500 milliards d'euros d'aides d'État en

faveur des établissements financiers, ce qui équivaut à 37 % du PIB de

l'UE1.Si

elles ont permis d'éviter des faillites bancaires et une

désorganisation économique à grande échelle, ces mesures ont pesé sur le

contribuable et grevé lourdement les finances publiques." (Source Commission Européenne). Et le plus gros est à venir avant la fin de l'année 2012. La bulle des CDS est aussi passée de 60 trillions de $ à 70 trillions de $ depuis 2008. La Société Générale a rapatrié en France des paradis off-shore 100 milliards de positions toxiques qui seront épongés par les contribuables, les habitants du pays et par le fisc français en aggravant le déficit public légué par les banques. Devons-nous attendre la catastrophe financières globale pour démanteler, contrôler et règlementer les banques. Ce qui vous paraît être dans tous mes billets une politique "de gauche", ne sera qu'une politique appliquée par tous les pays dans l'urgence, la douleur et les échauffourées, voire plus d'ici quelques mois. En para-réponse à tout ceci, François Hollande veut apporter "une dose de croissance" au Pacte Fiscal Budgétaire européen, mais la Règle d'Or va toujours tuer le Travailleur, casser le Code du Travail et organiser le dumping social. En Irlande, le Pacte Budgétaire Fiscal européen a été adopté avec 60% de OUI par référendum, mais moins de 50% d'électeurs sont allé voter. Il faudra donc que chaque électeur veille en France à ce qu'il ait "une majorité pour le changement". C'est la couleur du nouveau Parlement qui va déterminer le nouveau gouvernement qui sera formé après les législatives du 6 juin 2012, qui ne sont qu'un quatrième tour. L'Islande a emprisonné ses banquiers criminels et a fait une révolution démocratique. En France on va mettre une "dose de croissance" sur le musèlement de deux générations futures.

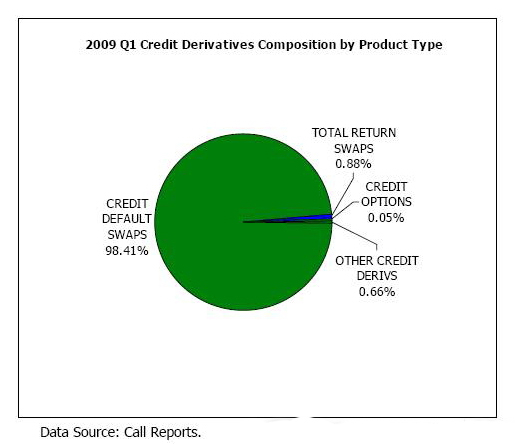

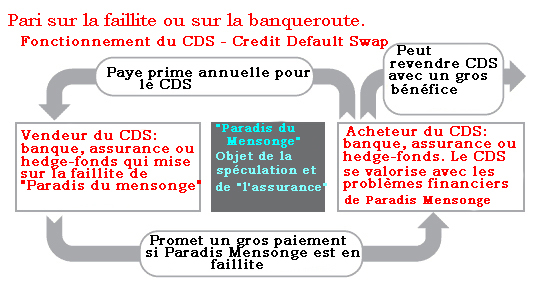

Un CDS - Credit Default Swap, un contrat d’échange sur risque de crédit, est un instrument financier dérivé qui fournit une assurance contre le risque de défaillance d’une obligation émise par une société ou par un État. En échange d’une prime annuelle, l'acheteur du contrat d’échange sur risque de crédit est protégé par le vendeur de ce contrat contre le risque de défaillance de l’entité de référence indiquée dans le contrat. En cas de défaillance de l’entité de référence, le vendeur de la protection indemnise l’acheteur du coût encouru. N'importe qui peut acheter des CDS, même

s'il n'est pas propriétaire ou en possession d'obligations sur

lesquelles les CDS ont été inventés, émis et vendus sur les marchés

financiers. Le CDS sort du chapeau-claque du magicien et ne sert qu'à entretenir un mirage de croissance économique et à épurer l'économie des richesses produites par d'autres. C'est comme si vous possédiez une assurance-incendie sur la

maison de votre voisin. Vous avez intérêt à ce qu'un avion lui tombe dessus et la détruit. Tant mieux si mémé est encore au lit, ce sera une retraite de moins à payer.

Un CDS - Credit Default Swap, un contrat d’échange sur risque de crédit, est un instrument financier dérivé qui fournit une assurance contre le risque de défaillance d’une obligation émise par une société ou par un État. En échange d’une prime annuelle, l'acheteur du contrat d’échange sur risque de crédit est protégé par le vendeur de ce contrat contre le risque de défaillance de l’entité de référence indiquée dans le contrat. En cas de défaillance de l’entité de référence, le vendeur de la protection indemnise l’acheteur du coût encouru. N'importe qui peut acheter des CDS, même

s'il n'est pas propriétaire ou en possession d'obligations sur

lesquelles les CDS ont été inventés, émis et vendus sur les marchés

financiers. Le CDS sort du chapeau-claque du magicien et ne sert qu'à entretenir un mirage de croissance économique et à épurer l'économie des richesses produites par d'autres. C'est comme si vous possédiez une assurance-incendie sur la

maison de votre voisin. Vous avez intérêt à ce qu'un avion lui tombe dessus et la détruit. Tant mieux si mémé est encore au lit, ce sera une retraite de moins à payer. Mais il y a aussi tous les autres détenteurs de CDS comme les hedge

fonds et les fonds de pension qui vont sortir du bois, et comme la tragicomédie grecque est

nourrie par l'Euro-Groupe et L'Europe dite Unie depuis deux ans, il est pensable que les

Hedge Fonds aient massivement acheté des CDS sur la dette grecque. Qui ne dit pas que les banques et assurances n'ont pas créé, inventé,

composé, négocié massivement de nouveaux CDS sur la dette grecque

depuis deux ans, ... jusqu'à dépasser le montant de la dette grecque elle-même? Mais oui, il y a la garantie à vie du bail-out automatique de

n'importe quel montant pour les banques, les assurances, les entreprises d'investissement et toute autre

entreprise qui a une licence bancaire. Le bail-out se fait a posteriori ou de manière prévisionnelle comme quand la BCE a offert aux

instituts financiers dans deux carry-trades le

Mais il y a aussi tous les autres détenteurs de CDS comme les hedge

fonds et les fonds de pension qui vont sortir du bois, et comme la tragicomédie grecque est

nourrie par l'Euro-Groupe et L'Europe dite Unie depuis deux ans, il est pensable que les

Hedge Fonds aient massivement acheté des CDS sur la dette grecque. Qui ne dit pas que les banques et assurances n'ont pas créé, inventé,

composé, négocié massivement de nouveaux CDS sur la dette grecque

depuis deux ans, ... jusqu'à dépasser le montant de la dette grecque elle-même? Mais oui, il y a la garantie à vie du bail-out automatique de

n'importe quel montant pour les banques, les assurances, les entreprises d'investissement et toute autre

entreprise qui a une licence bancaire. Le bail-out se fait a posteriori ou de manière prévisionnelle comme quand la BCE a offert aux

instituts financiers dans deux carry-trades le  La vente à découvert d’une valeur mobilière consiste, pour une personne physique ou morale, à vendre une valeur qu’elle ne possède pas, avec l'intention de racheter ultérieurement une valeur identique. On peut donc vendre à découvert des CDS que l'on n'a pas sur des défaillances de titres de crédit que l'on n'a pas non plus. Vendre à découvert l'assurance sinistre (CDS) que vous n'avez pas, sur la maison du voisin. Il s'agit d'une pratique établie et courante sur la plupart des marchés financiers. La vente à découvert concerne habituellement des actions, mais peut aussi être réalisée avec d'autres types d'instruments financiers comme des CDS. Il existe deux types de vente à découvert: la vente à découvert couverte, lors de laquelle le vendeur a déjà emprunté la valeur mobilière qu’il vend ou a pris des dispositions pour pouvoir l’emprunter, et la vente à découvert non couverte dite "à nu", au moment de laquelle le vendeur n'a pas emprunté la valeur mobilière ni pris de dispositions pour pouvoir l’emprunter. Entre 2012 et 2013 il y aura plus de 1200 milliards en obligations souveraines des pays GIPS qui arriveront à maturité. Personne ne connait le nombre de contrats CDS sur ces Bons du Trésors, et personne ne peut anticiper les gigantesques mouvements de ventes à découvert qui se feront de plus en plus rapidement et intensément à partir du moment où l'on s'approchera de leur maturité. A partir du mois de septembre de l'année-Lehman 2008, plusieurs États membres de l'UE et des États-Unis avaient interdit momentanément la vente à découvert de certaines valeurs mobilières pour ne pas aggraver la spirale à la baisse du prix des actions, notamment celles des établissements financiers, au point de pouvoir menacer leur viabilité et d’engendrer des risques systémiques. Sans cadre législatif les mesures adoptées par les États divergeaient. Les interdictions temporaires avaient été vites levées et les transactions sur instruments dérivés et sur les CDS ont gravement entrainé dans une spirale à la baisse le prix des obligations souveraines grecques et des autres pays GIPS en les projetant dans une banqueroute d’État de moins en moins dissimulable. (Photos: Ferry Rostock-Helsinki, juillet 2011)

La vente à découvert d’une valeur mobilière consiste, pour une personne physique ou morale, à vendre une valeur qu’elle ne possède pas, avec l'intention de racheter ultérieurement une valeur identique. On peut donc vendre à découvert des CDS que l'on n'a pas sur des défaillances de titres de crédit que l'on n'a pas non plus. Vendre à découvert l'assurance sinistre (CDS) que vous n'avez pas, sur la maison du voisin. Il s'agit d'une pratique établie et courante sur la plupart des marchés financiers. La vente à découvert concerne habituellement des actions, mais peut aussi être réalisée avec d'autres types d'instruments financiers comme des CDS. Il existe deux types de vente à découvert: la vente à découvert couverte, lors de laquelle le vendeur a déjà emprunté la valeur mobilière qu’il vend ou a pris des dispositions pour pouvoir l’emprunter, et la vente à découvert non couverte dite "à nu", au moment de laquelle le vendeur n'a pas emprunté la valeur mobilière ni pris de dispositions pour pouvoir l’emprunter. Entre 2012 et 2013 il y aura plus de 1200 milliards en obligations souveraines des pays GIPS qui arriveront à maturité. Personne ne connait le nombre de contrats CDS sur ces Bons du Trésors, et personne ne peut anticiper les gigantesques mouvements de ventes à découvert qui se feront de plus en plus rapidement et intensément à partir du moment où l'on s'approchera de leur maturité. A partir du mois de septembre de l'année-Lehman 2008, plusieurs États membres de l'UE et des États-Unis avaient interdit momentanément la vente à découvert de certaines valeurs mobilières pour ne pas aggraver la spirale à la baisse du prix des actions, notamment celles des établissements financiers, au point de pouvoir menacer leur viabilité et d’engendrer des risques systémiques. Sans cadre législatif les mesures adoptées par les États divergeaient. Les interdictions temporaires avaient été vites levées et les transactions sur instruments dérivés et sur les CDS ont gravement entrainé dans une spirale à la baisse le prix des obligations souveraines grecques et des autres pays GIPS en les projetant dans une banqueroute d’État de moins en moins dissimulable. (Photos: Ferry Rostock-Helsinki, juillet 2011) Et entre 2012 et 2013 il y aura 1200 milliards d'euros d'obligations des États PIGS qui arriveront à maturité. En janvier 2015, les banques européennes devraient rendre à la BCE les 1000 milliards d'euros des deux LTRO Long-Term Refinancing Operation du 21 décembre 2011 et du 29 février 2012. Mais pour cela il faudrait une relance économique naturelle et il faudrait que les banques aient fait disparaitre leur montagne d'actifs pourris et autres CDS qui croupissent dans leurs bilans comptables, que personne ne peut régler et pour lesquels ISDA ne déclare pas d'évènement de crédit pour tout un système bancaire en faillite. L'Europe Providence Bancaire a soigné ses banques, ses assurances et ses entreprises d'investissement depuis 2008 et saura encore les soigner jusqu'à 2015. Pourtant ces banques et autres entreprises d'investissement organisent depuis 2008 un credit crunch règlementaire pour se refaire une trésorerie avec les liquidités qui leur tombent dessus comme de la Helikopter Money. Ledit credit crunch est appelé par les lobbies financiers "credit crunch règlementaire", parce que les banques ont fait semblant d'anticiper la date du 1er janvier 2013 où elles doivent mettre en œuvre les normes prudentielles comptables Bâle 3 qui imposent une augmentation des fonds propres règlementaires de réserves pour les coups durs jusqu'à 9% pour les banques systémiques. Les banques qui sont de toute façon en faillite technique doivent se recapitaliser pour y parvenir et donc ne peuvent pas redistribuer sous forme de crédit les liquidités qu'elles reçoivent ou qu'elles dégagent par les manipulations comptables des

Et entre 2012 et 2013 il y aura 1200 milliards d'euros d'obligations des États PIGS qui arriveront à maturité. En janvier 2015, les banques européennes devraient rendre à la BCE les 1000 milliards d'euros des deux LTRO Long-Term Refinancing Operation du 21 décembre 2011 et du 29 février 2012. Mais pour cela il faudrait une relance économique naturelle et il faudrait que les banques aient fait disparaitre leur montagne d'actifs pourris et autres CDS qui croupissent dans leurs bilans comptables, que personne ne peut régler et pour lesquels ISDA ne déclare pas d'évènement de crédit pour tout un système bancaire en faillite. L'Europe Providence Bancaire a soigné ses banques, ses assurances et ses entreprises d'investissement depuis 2008 et saura encore les soigner jusqu'à 2015. Pourtant ces banques et autres entreprises d'investissement organisent depuis 2008 un credit crunch règlementaire pour se refaire une trésorerie avec les liquidités qui leur tombent dessus comme de la Helikopter Money. Ledit credit crunch est appelé par les lobbies financiers "credit crunch règlementaire", parce que les banques ont fait semblant d'anticiper la date du 1er janvier 2013 où elles doivent mettre en œuvre les normes prudentielles comptables Bâle 3 qui imposent une augmentation des fonds propres règlementaires de réserves pour les coups durs jusqu'à 9% pour les banques systémiques. Les banques qui sont de toute façon en faillite technique doivent se recapitaliser pour y parvenir et donc ne peuvent pas redistribuer sous forme de crédit les liquidités qu'elles reçoivent ou qu'elles dégagent par les manipulations comptables des  François Hollande bavarde pour la chasse-au-furet-2012 et laisse passer maintenant et à jamais les traités européens comme il l'a fait pour le Traité de Lisbonne lors du