10. janvier 2009

"

There is no creative evolution if you don't have dramatic moments like

this. Bling is over. Red carpetry covered with rhine-stones is out. I call

it 'the new modesty'.

This whole crisis is like a big spring house-cleaning -

both moral and physical". (Karl Lagerfeld in the

Telegraph.co.uk)

L'éclatement de la bulle des CDS entraînera

en 2009

l'effondrement du système financier mondial actuel

Plan de cet article (ce billet est réactualisé toutes les 1/2 journées jusqu'à mention contraire)

ProloguePartie 1:1]

Droits souverains et historiques de l'État: la création de monnaie et la politique monétaire2]

Abandon de la souveraineté de la Banque Centrale par les Produits Dérivés, les CDS, les normes prudentielles IAS, IFRS, Basel 23]

Éclatement de la bulle des CDS, faillite des systèmes bancaires, effondrement du système financier mondial actuel

Partie 2:

4]

Historique de la Privatisation de la Création de monnaie et du Trésor Public:

Greenspan de la Fed', JC Trichet de la BCE5]

Devoir d'information du citoyen: extraits de mes cours de1993 à 2009 en niveau DESS, Master 2, Master Grande École

_______________________________________ ____________________________________

Le président du

Financial

Services Authority (FSA), l'autorité britannique de contrôle des marchés financiers, Lord Turner of Ecchinswell, a dit que "

le système actuel de régulation et de contrôle des banques et de toutes les autres institutions financières avait très sérieusement failli à sa tâche". Lord Turner, aussi appelé le '

watchdog', le cerbère, a encore dit hier dans une interview au journal

the Independent: "Le plus grand échec - partagé par les banquiers, les régulateurs, les banques centrales, les ministres des finances et les universitaires à travers le monde - a été de loin l'incapacité d'identifier que l'ensemble du système a été mis sous la lourde chape du risque systémique sur la totale étendue du marché". [..] Le problème central n'est pas que le contrôle de Northern Rock a été insuffisant, mais que nous n'avons pas réussi

à rassembler le puzzle de l'énorme déficit des comptes courants du Royaume-Uni,

de l'extension rapide du crédit et des augmentations des prix de l'immobilier,

de commerce de titres britanniques adossés à des prêts

hypothécaires fait par des institutions financières américaines et du potentiel de

l'exubérance irrationnelle des prix du marché du crédit. [...] Nous ne sommes pas

parvenus à réaliser qu'il y avait un développement de l'ensemble du système du

risque et que les autorités de régulation financière, les banques centrales et

les administrations fiscales auraient dû réguler."

Vous avez sur la page d'accueil de ce site FSA le lien sur les

Recommandations de Bâle 2 et sur la Directive Fonds Propres Réglementaires (CRD) dont j'ai aussi écrit

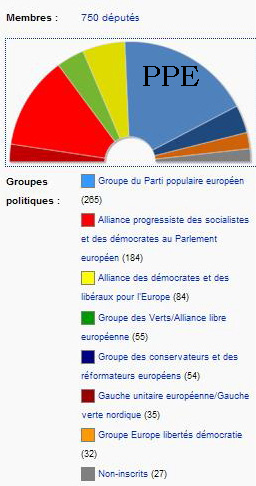

un article sur mon site en préparation au G20, dit Bretton Woods 2, de Washington de l'automne 2008 et en prévision des Élections Européennes du 7 juin 2009. A vous de forger votre exigence politique, de choisir le ou les partis qui traitent de problèmes et de savoir quel genre d'Europe vous voulez. Vous savez sûrement que je suis nonniste absolument pro-européens.

Parmi les économistes "

pessimistes", Nouriel Roubini, le "

Doctor Doom" (le

docteur catastrophe)

l'un des grands économistes new-yorkais qui avait décrit dès 2006

l'effondrement économique des USA, a rappelé aujourd'hui dans

Foreign Policy Magazine

le mode de fonctionnement du consumérisme ostentatoire qui a conduit

aux excès et à la création de différentes bulles de crédits: "

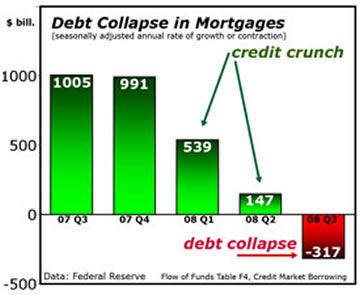

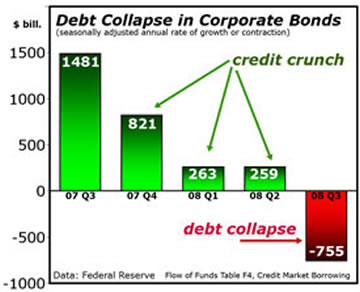

This crisis is not merely the result of the U.S. housing bubble’s

bursting or the collapse of the United States’ subprime mortgage

sector. The credit excesses that created this disaster were global.

There were many bubbles, and they extended beyond housing in many

countries to commercial real estate mortgages and loans, to credit

cards, auto loans, and student loans. There were bubbles for the

securitized products that converted these loans and mortgages into

complex, toxic, and destructive financial instruments. And there were

still more bubbles for local government borrowing, leveraged buyouts,

hedge funds, commercial and industrial loans, corporate bonds,

commodities, and credit-default swaps (CDS)... [...]

Taken together, these amounted to the biggest asset and credit bubble in human history". Ceci représente

la plus grande bulle d'actifs et de crédit de toute l'histoire de l'humanité.

Aujourd'hui un étudiant de Master Grande École m'a dit en cours que ce n'est qu'une toute petite partie, même pas 1%, qui a détourné le système économique de sa fonction. Je ne voulais pas l'effaroucher de suite lors de cette rentrée semestrielle et lui dire que nous ne sommes pas dans une dictature ou un système de népotisme et que le dysfonctionnement fatal a été bien partagé et répandu.

Dans un ancien billet sur mon site je vous ai expliqué le 29 octobre 2008 qu'il ne faut pas regarder la Crise de ce Global Meltdown 2009 simplement comme un phénomène venu depuis les USA par la bulle immobilière stimulée par la politique accommodante, laxiste et irresponsable de la création de monnaie provenant de l'octroi massif des crédits hypothécaires sans contrôle des bonités et de la solvabilité des emprunteurs Ninja (no income, no job, no asset), des emprunteurs particuliers et industriels. Le principe de responsabilité relaxé, les banques avaient pu se constituer

de larges portefeuilles de créances immobilières sur des ménages

insolvables. Les banques qui en revanche n'auraient pas compté sur

l'intervention monétaire dans leur stratégie financière et auraient

refusé ces produits dérivés "toxiques" auraient perdu de précieuses

parts de marchés.

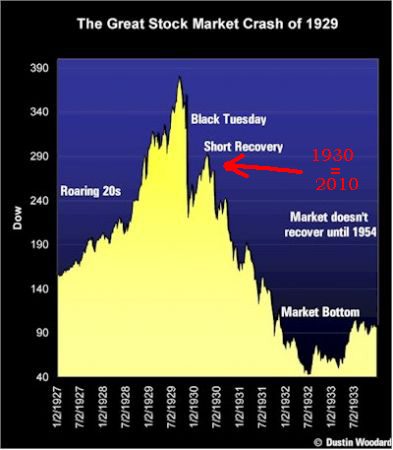

Mais il faut avoir une vision synesthésique de l'économie et comprendre chaque phénomène particulier, ici chaque bulle, dans un ensemble fonctionnant dans le dysfonctionnement et voulu par un débridement du regard, de la surveillance et du contrôle de l'État. Ce n'est pas simplement dû à la frayeur inculquée par

Augustus Friedrich von Hayek, par son livre "

The road of serfdom" et par les

dix recommandations du consensus de Washington qui avaient laissé le mogul de la finance se relaxer lui même de sa propre responsabilité et occuper la plus petite parcelle de votre sphère privée, de vos angoisses et éventails, de vos espoirs avalisés par vos mantrà que vous récitez depuis 1989, sans savoir pourquoi. (

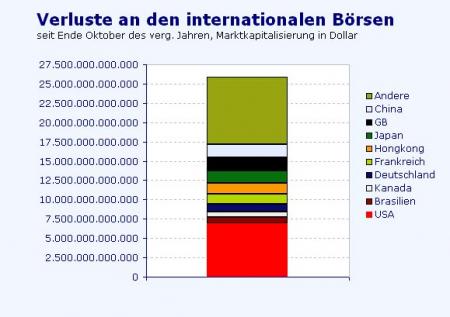

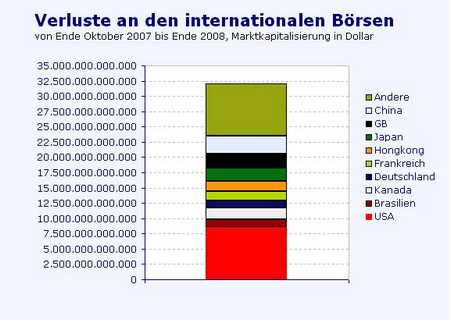

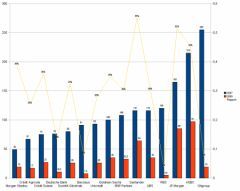

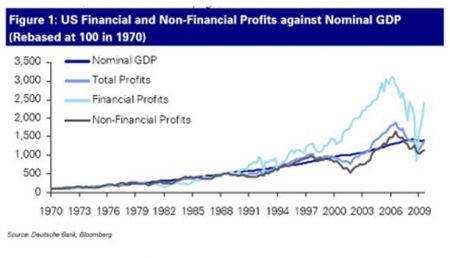

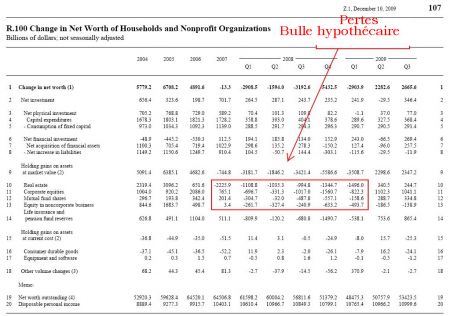

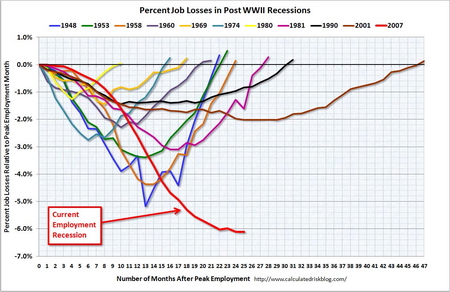

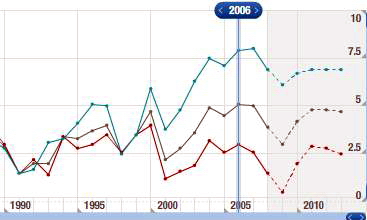

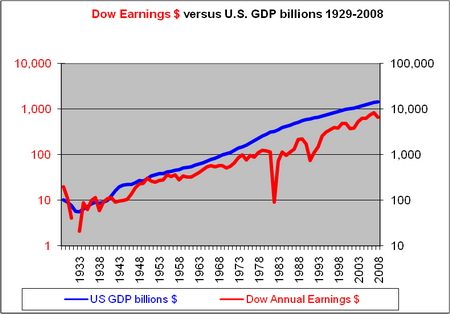

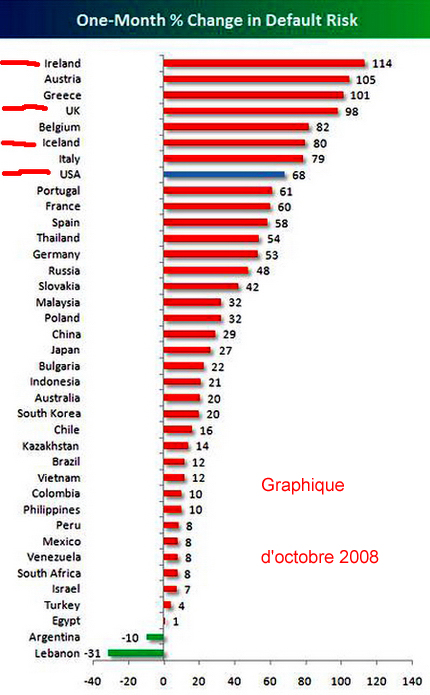

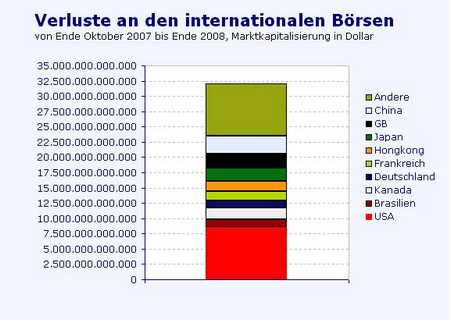

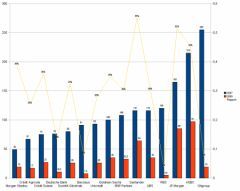

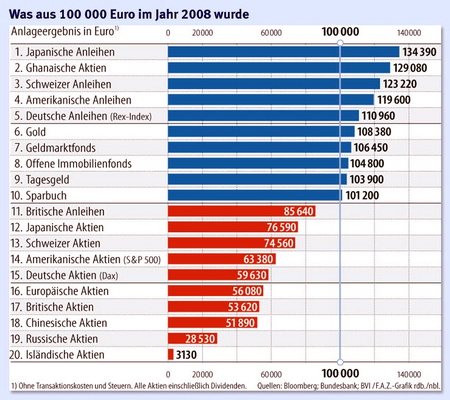

Graphique ci-dessus: Pertes à la bourse en 2008)

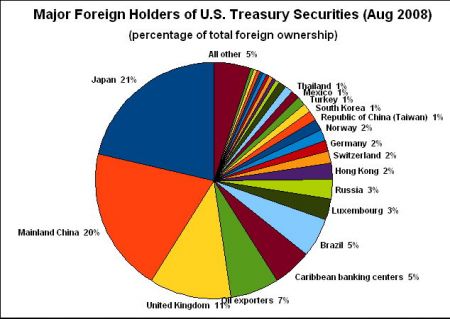

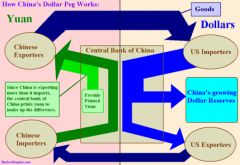

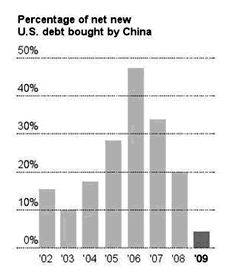

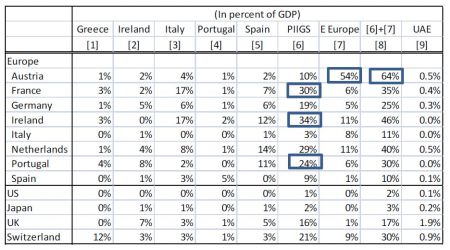

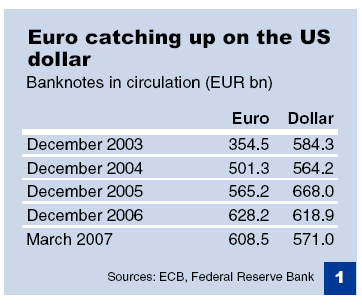

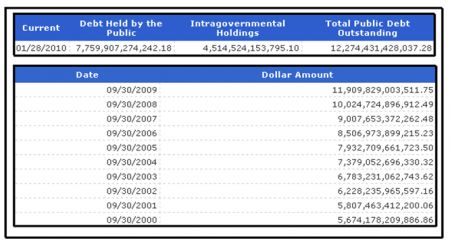

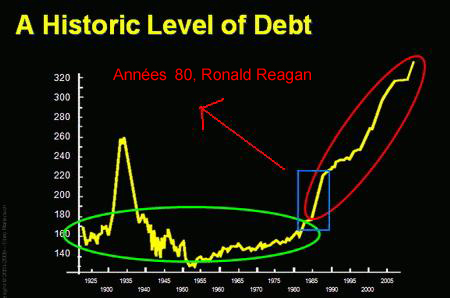

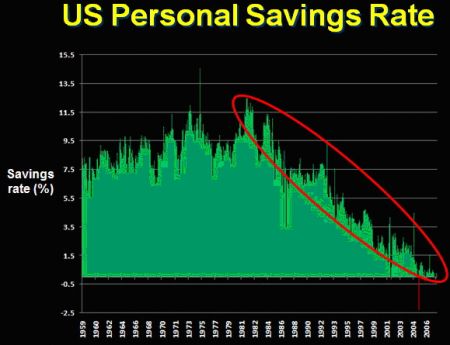

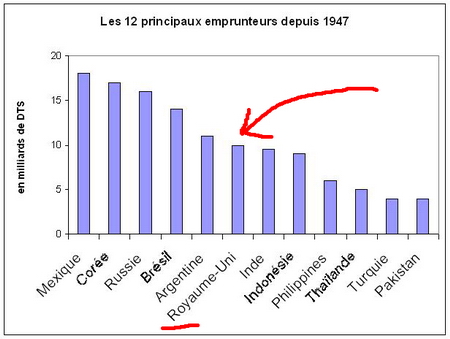

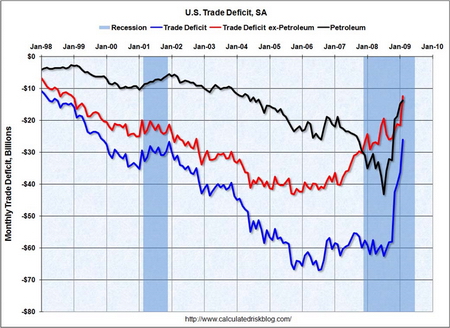

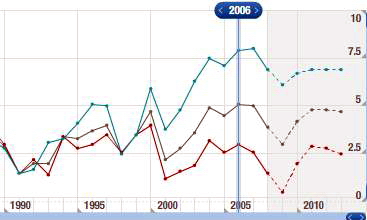

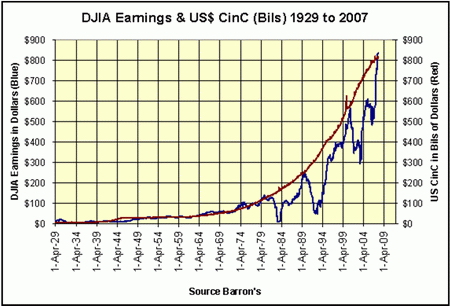

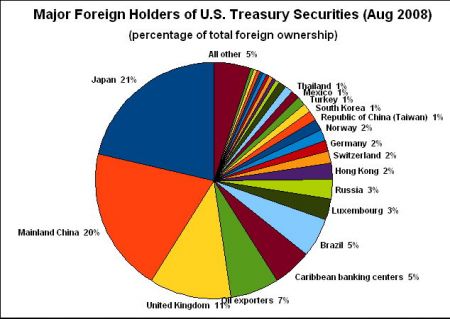

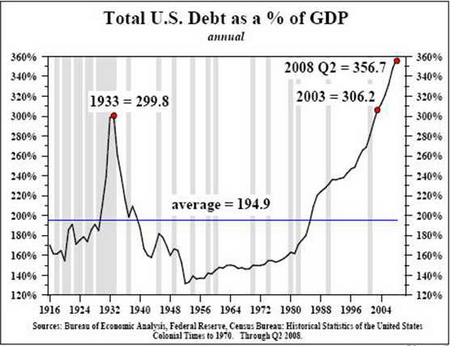

La globalisation a permis aux USA d’aspirer l'épargne du reste du monde, en partie aussi en vendant des milliers de milliards de Bons du Trésor américains (

tableau cliquablle à gauche) , et de consommer plus qu'ils n'ont produit. Il faut comprendre la Crise comme l'

accident de l'économie réelle du Pays des trois flux: les USA ont été débiteur-consommateur et ont délocalisé leur production et leur konw-how en Chine ou en Inde. Aujourd'hui, dans ce

Foreign Policy Magazine,

Stephen S. Roach de Morgan Stanley Asia a rappelé: "

A second megaforce at work is globalization—the cross-border linkages

that during the past decade have increasingly taken the form of trade

flows, capital flows, information flows, and labor flows. The credit

crisis itself is essentially a powerful cross-product contagion—a virus

that began with subprime mortgages but then quickly spread to

asset-backed commercial paper, mortgage-backed and auction-rate

securities, and other instruments throughout the credit markets. But

because financial engineers were so adept at distributing the complex

products they created, there is a critical cross-border dimension to

this crisis as well. Little wonder this is the worst financial crisis

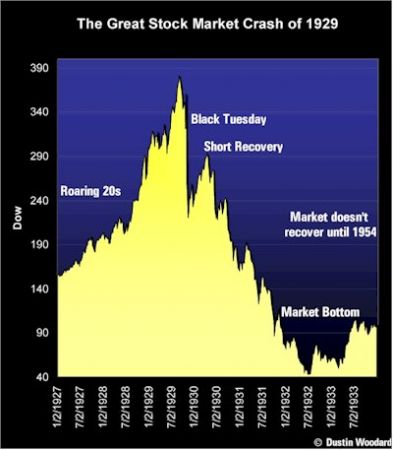

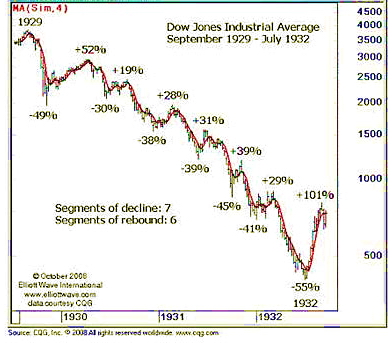

in 75 years." Ceci représente la pire des crises financières depuis 75 ans.

Mais avant de remonter dans le temps je vous expose pourquoi cette crise est le fruit d'une conception ordolibérale de la société et de l'économie qui ne concède à l'État que du bout des lèvres un reste de pouvoir de régulation, de contrôle ou d'incitation ou de mesures de correction monétaire et macroéconomique et qui abandonne à l'artefact de la main vibrante la "

concurrence libre et non faussée qui s'autorégule et qui tend au plein emploi et au bien-être" (Traité de Lisbonne).

- 1] Droits souverains et historiques de l'État: la création de monnaie et la politique monétaire

En principe, parmi les droits souverains d'un État figurent la création de monnaie par le système bancaire, la conduite de la politique monétaire mais aussi du bon fonctionnement des banques au niveau de leur solvabilité et du respect des réglementations.

Concernant la

politique monétaire, il s’agit dans la plupart des cas de la vision la plus simpliste, la plus erronée, parce que la plus servile à la conception ordolibérale d'une économie d'un pays: il n'y a plus de citoyens à administrer mais des consommateurs à faire bouger en flux de la meilleure façon possible, avec le plus de réactivité et le moins d'inhibition pour accomplir l'acte d'achat. (

Photos: Athènes, décembre 2008)

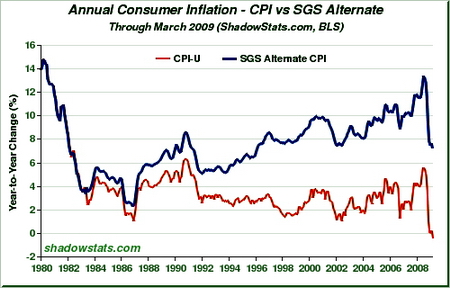

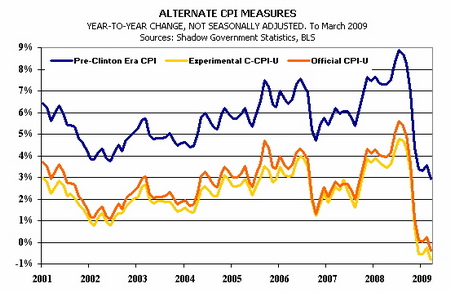

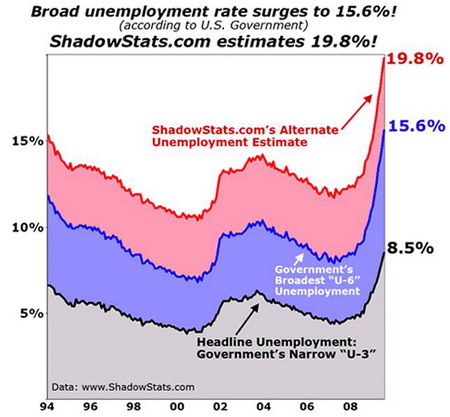

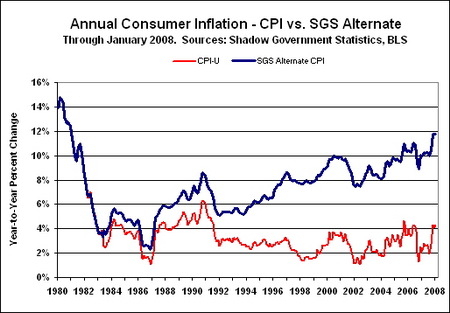

Pour ceci, les argentiers se sont cantonnés dans le ciblage d'inflation. C'est pourquoi, les banques centrales des pays se donnent comme tâche cardinale la lutte

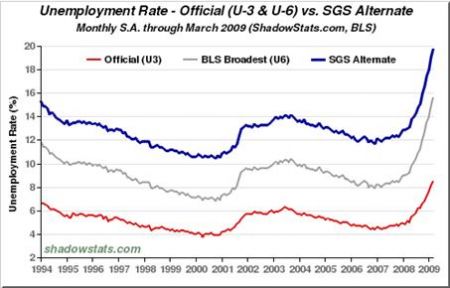

contre l’inflation afin de garantir la valeur de la monnaie et de préférence en fonction du NAIRU afin de conserver un volant conséquent et obligatoire de chômeurs pour permettre à l'appareil économique la réalisation d'une confortable marge opérationnelle globale, ou si vous voulez un niveau de dividendes comme les attendent les acteurs compulsifs des hedge funds, les fonds spéculatifs ou fonds alternatifs. Le NAIRU est le

Non

Accelerating

Inflation

Rate of

Unemployment, littéralement le "

Taux de chômage qui n'accélère pas (n'augmente pas) l'inflation". Pour mieux comprendre le NAIRU vous pouvez lire

les différents articles très pédagogiques du rédacteur que j'avais invité en 2006 sur mon site ou vous pouvez allez consulter l'

Observatoire du Nairu, "

Au nom de la Ruse". A la vue de la Crise 2006-2018, ce site sentira peut-être moins le souffre qui repousse les mondains et les bienséants.

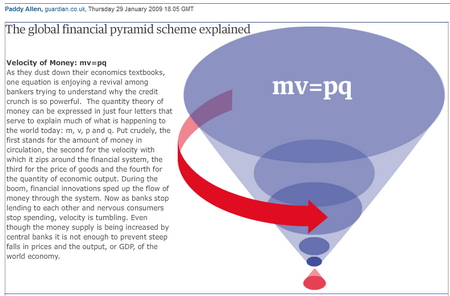

Pour cela, parvenir à la symbiose de la politique monétaire et du NAIRU qui doit s'exprimer en cette équation, toujours positive pour les investisseurs - car la banque centrale d'un pays est au service des investisseurs, et non pas de l'emploi et de la population -, la banque centrale dispose de plusieurs instruments lui

permettant de faire varier la masse monétaire en circulation dans le

pays et le coût des crédits accordés aux particuliers et aux entreprises. Le

principal instrument depuis les années 80' est la fixation des taux directeurs. Ces taux

déterminent le coût pour les banques commerciales à se refinancer

auprès de la banque centrale.

Les banques centrales n'ont plus qu'un seul objectif dans leur politique pro-cyclique ou anti-cyclique: combattre l'inflation ou empêcher les prémices de la récession ou de la déflation. Très rapidement des affirmations hystériques se font jour auprès des gouverneurs de la banque centrale et encore plus de leurs commentateurs dès que l'on parle de déflation.

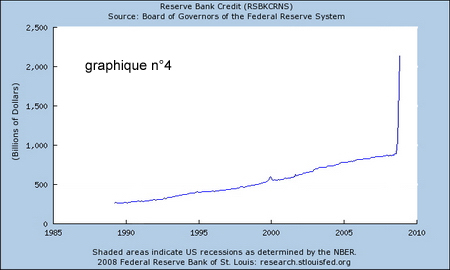

Mais la Fed' s'est volontairement dépossédée de son autorité dans la création de la monnaie. Dans l'esprit des enseignements de l'Ecole de Chicago et du Consensus de Washington, elle a conduit à la privatisation de la création de la monnaie. Elle l'a abandonnée au système bancaire et systémique des banques commerciales, des banques d'investissement ou des inventeurs et des intermédiaires de la distribution de produits titrisés adossés sur les crédits hypothécaires ou sur les CDS (Credit Default Swaps).

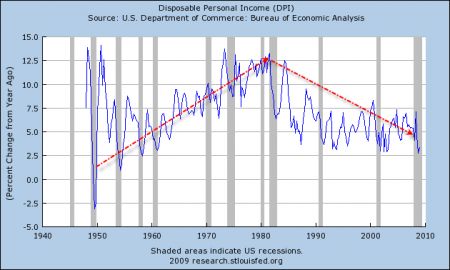

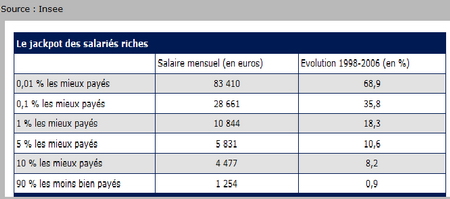

Nous avons vu dans

un article précédent ( < cherchez "

modèle américain") et nous verrons aussi dans un prochain article sur mon site que l'

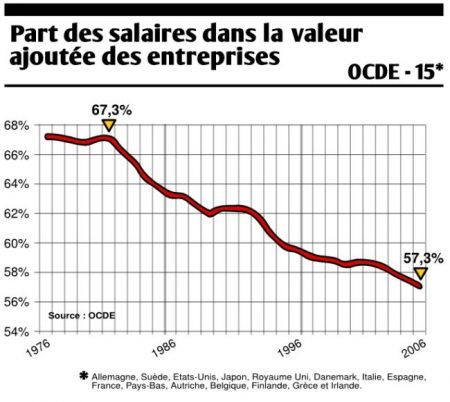

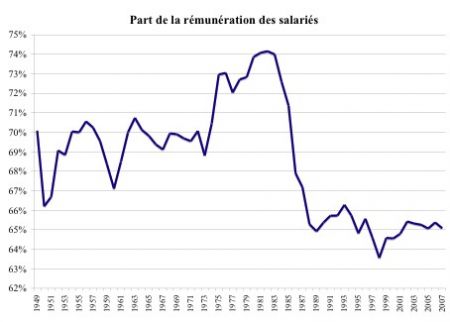

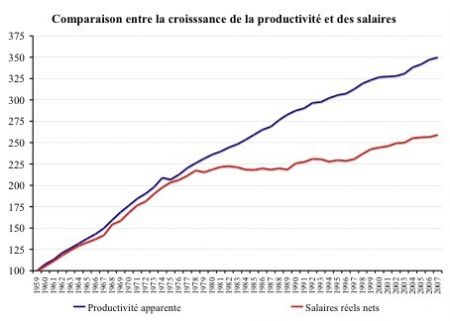

inégalité galopante de la répartition des richesses entre les classes sociales, que ce soit aux USA comme en Europe, est une autre origine de la crise des subprimes ou du sur-crédit. La consommation ostentatoire n'est pas non plus la seule cause de cette crise de bulles compilées et gigognes. La politique laxiste accommodante de la Fed' pour lâcher dans l'économie de l'argent facile à bon marché est la cause dont on parle le plus. Car il est plus spectaculaire pour les médias et pour les consciences des habitants d'un pays de ne pas parler de

défaut de la répartition des richesses. Nous ne sommes qu'à 20 ans de la Chute du Mur de Berlin, et donc pas encore capables de parler d'une économie de la solidarité et des solidarités locales, régionales et globales ou de développement durable ou de planification écologique... à la différence d'Obama que l'on a aussi pu voir à la TV monter sur une échelle pour décrocher des rideaux.

Mais notre guide adoré l'a aussi dit hier: "

le capitalisme financier a perverti le capitalisme d'entreprise". Vous remarquez que le président français NS, ne parle toujours pas d'entrepreneuriat social, enseigné par exemple en Master Grande École à l'ESSEC de Cergy Pontoise, ou du

Développement Durable, enseigné en Master 2 et en Master Grande École de Management de Strasbourg (EM-S, seule ESC publique de France) comme

la Banque et la Finance Islamique : "

La finance islamique n’investit pas sur la virtualité, il faut qu’il y ait une corrélation avec l’économie réelle. La crise financière mondiale pourrait presque être une bonne nouvelle" pour Ibrahim Zeyyad Ceciki, coordinateur des enseignements du nouveau Diplôme d’Université en finance islamique que l’Ecole de Management de Strasbourg a inauguré le 21 janvier 2009. La

finance islamique est fondée sur le respect des principes de la charia – la loi

islamique

– comme le refus de l’intérêt et l’investissement dans certains

secteurs industriels... EM-Strasbourg est entrain de réorienter son programme dans la Diversité, le Durable et la réintroduction des valeurs morales dans la management. Pour ma part ma réflexion se fait dans ce sens depuis que j'ai 14 ans et je n'en ai jamais dérogé pour faire plaisir à des supérieurs ou pour me faire une carrière plus facilement. Ma vie est un parcours de conflits d'idées qui ne m'ont heureusement encore jamais mené à des déflagrations réelles ou irréversibles. C'est une chance que j'ai pu rencontrer pendant 3 décennies professionnelles une ouverture au débat, même si mes supérieurs me présentent dans les amphis toujours comme "

l'indiscipliné".

- 2] Abandon de la souveraineté de la Banque Centrale par les Produits Dérivés,

les CDS, les normes prudentielles IAS, IFRS, Basel 2

L'intervention publique des banques centrales et du législateur ont orchestré depuis les années 80' la déresponsabilisation des banques. La Crise actuelle résulte des innovations financières et des

dérèglementations irréfléchies opérées depuis les années 1980. La

libération financière, les banques commerciales et d'investissements,

les groupes d'assurances et les fonds impliqués dans la titrisation ont

transformé l'ordre économique en un capitalisme de casino à l'image de

ces champs élysées berlinois, le Kurfürstendamm, sur lesquels, suite à

l'ouverture du Mur de Berlin, les lunetiers, les bijoutiers, les

boutiques de mode, les pralinetteries de Bruges, avaient monté sur les trottoirs pendant des semaines

des étalages de bananes et de fruits, qu'ils rachetaient eux-mêmes chez

les hard-discounters comme Aldi et Lidl, et qu'ils revendaient aux

allemands de l'est éberlués et dégoulinants du jus du marché libre et non faussé. Leurs yeux se convulsaient dans leurs

orbites, mais le monde de l'ouest n'avait pas fait mieux et avait cru

en les promesses des taux de rendement des placements financiers dépassant

les 8, 9, 10, 15, 20%. Le management financiers de share-holders, avait supplanté le management de stake-holders et je vous invite à lire

mes articles du 16 juin 2006, ou sur le

Fonds de Pension Cerberus qui n'avaient rien de prémonitoire, et qui n'étaient que descriptifs. Les actifs des entreprises étaient détournés pour faire de la spéculation, mais ces entreprises appartenaient aussi en totalité ou en partie aux fonds de pensions qui ont piloté pendant ces 20 dernières années l'économie mondiale pour réaliser un matelas de retraite aux générations d'avant-guerre et d'après-guerre. Évidemment je passais pour un "

gauchiste rouge-brun social nationaliste" et j'en passe, quand je m'insurgeais continuellement contre ceci. D'ailleurs, on me regarde encore maintenant de la même façon, la société préfère continuer à se mentir et chercher un mini-madoff à côté de ses pompes, pour se sentir bien. Vous rendez-vous compte? Si elle se mettaient à avouer, elle se trouverait dans la même situation que le joueur de Loto, qui après 20 années de militantisme compulsif chez le buraliste, se mettait à reconnaître, puis à avouer publiquement qu'il avait tord, et qu'il a conduit son entourage à la perte avec lui. Le jour de la prise de conscience globale, il y aura un petit autodafé. Pour ma part je suis soulagé aujourd'hui, comme un criminel qui a avoué sa faute 20 ans après. Et je suis fier d'avoir été d'une constance intellectuelle sans faille. Je n'étais pas génial, j'étais juste dans la raison.

Les allemands de l'est me paraissaient

misérables, à l'automne 1989, et je prenais pendant cette période simplement de l'autre

côté du Rhin les autoroutes du Pays de Bade pour voir les allemands de

l'Est débarouler en Trabant ou en Wartburg. Je roulais moi-même en

Panhard PL17 ou en

DKW F12 à moteur deux temps et trois cylindres des années soixante, et ils étaient étonnés de

trouver encore plus pauvre qu'eux, et me montraient du doigt, me

prenaient pour un demeuré et par leurs mimiques me le faisaient savoir.

Il n'est peut-être pas du tout étonnant que justement ces pays de

l'Est, de l'Europe Centrale, ces "

Pays entrants"

dans l'Union Européenne, les Pays Baltes, mais aussi les "

Nouveaux

Länder" fédérés de l'ancienne RDA, soient aussi gravement "

impactés" par les

produits à risque éparpillés comme sur un champ d'épandage à purin ou comme

aux USA, au Royaume-Uni, en Irlande et en Islande. Il semble que les

pays fondateurs de la tant moquée "

old Europe" se soient un

peu moins adonnés à ce plaisir holistique qui relit pourtant encore plus

les gens ensemble qu'une Constitution européenne parachutée et urticante ou qu'un Traité de Lisbonne. Le

International Herald Tribune décrit l'Irlande en ces termes: "

Ireland, once the high-growth darling of the European Union" (l'Irlande qui a été le chéri européen de la forte croissance).

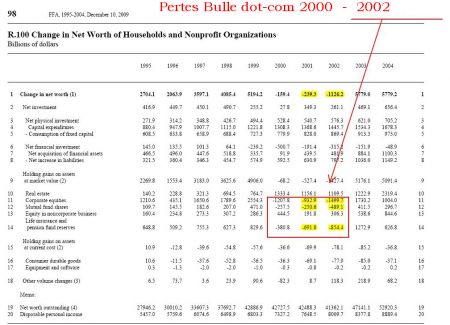

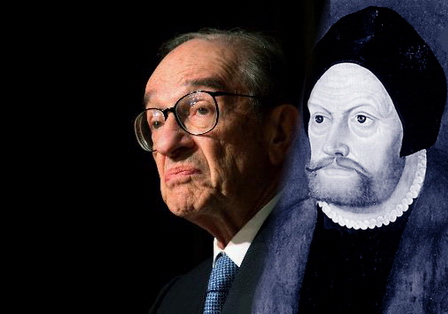

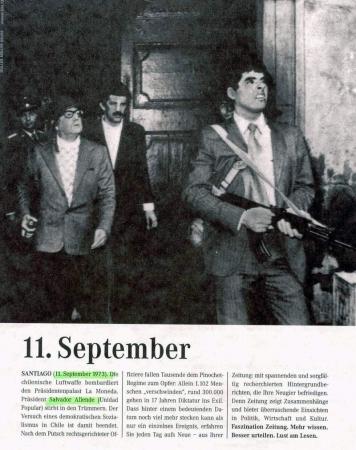

La

dernière bulle de 2006-2008 est le résultat direct de la politique

monétaire de la Fed'. Suite à l'éclatement de la bulle spéculative "

dot-com"

des valeurs de l'Internet en 2000, pour contrer les effets dépressifs

sur l'économie et de ceux du

9 XI, l'attentat sur les Twin Towers de

Manhattan, Alan Greenspan, gouverneur de la Fed', avait baissé le taux

directeur à 0,75% et l'avait maintenu très longtemps à ce niveau. Les

liquidités se sont transférées massivement sur le marché de l'immobilier. Derrière

la crise des subprimes se trouve

le

gigantesque programme socio-politique intitulé "A chaque citoyen sa

maison" et qui a été propagé par... Alan Greenspan.

Les banques américaines et mondiales ont gagné énormément, l'État américain a

énormément stimulé et encouragé le sur-boom immobilier avec de l'argent facile

et à bon marché et avec les cautions implicites de Fannie Mae et de Freddie Mac,

les organismes parapubliques qui se partageaient plus de 50% des prêts hypothécaires sur le sol américain.

Selon l'

Observatoire des Politiques Économiques en Europe du Pôle Européen de Gestion et d'Economie de Strasbourg, la

hausse du prix de l'immobilier stimulait l'égo et le sentiment de

richesse qui encourageait la consommation, car le bien immobilier a été

considéré par les ménages comme un distributeur à billets de banques. Aux USA les

banques prêtaient plus aux ménages en contrepartie de la hausse de la

valeur de leur habitat. Grâce au taux d'intérêt maintenu très bas, les

entreprises avaient puissamment augmenté leurs investissements. Un

effet de levier très puissant avait été appliqué sur cette spirale

ascendante grâce aux innovations financières qui rivalisaient de

créativité.

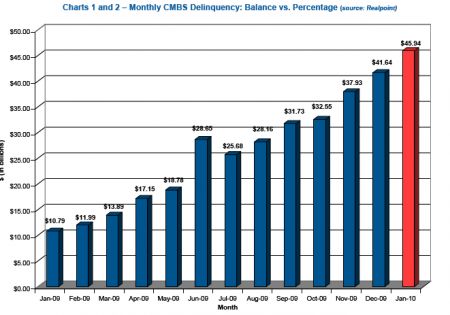

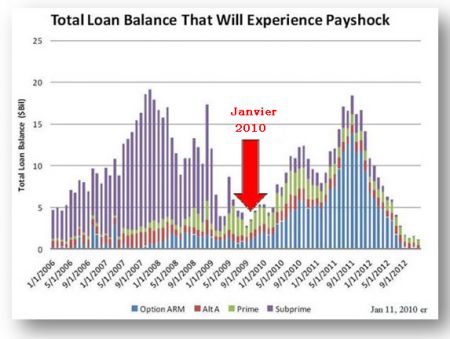

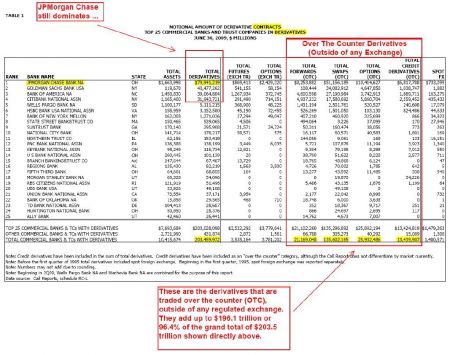

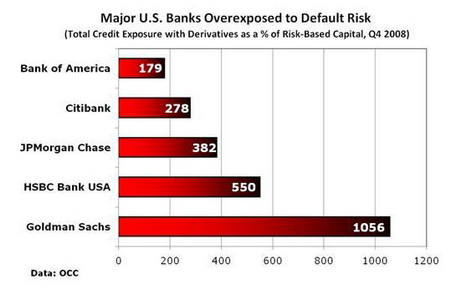

Nous allons vivre dans les tous prochains jours la

banqueroute des émetteurs de cartes de crédit

comme J.P. Morgan Chase, Bank of Amerika, la Citigroup... qui n'ont pas du tout de dépôt

de garantie pour ces activités et qui re-"poussent" de mois en mois plus de 1100

milliards de $ d'encours irrécouvrables de leurs clients. Ces émetteurs permettaient un report de mois en mois et

n'envoyaient aux détenteurs de

cartes de crédit qu'une facture les invitant à rembourser 10% des en-cours. Ces émetteurs de

carte

de crédit avaient aussi titrisé les en-cours des détenteurs et les

avaient revendus dans des actions commerciales similaires à la

titrisation des subprimes. 1/3 des ménages américains a un encours de 10000 $ reporté de mois en mois.

Dans ce système euphorisant et cette modernité incantatoire du "

capital risque",

les banques avaient joué un rôle pivot dans la création de liquidités à

côté de la banque centrale. Dans un système bancaire classique, les

banques récoltent les dépôts et octroient les crédits. Le marché des

crédits a été totalement bouleversé par les innovations financières.

Les entreprises pouvaient maintenant accéder facilement au marché

financier via les émissions directes de titres. Ceci avait poussé les

banquiers à inventer de nouveaux instruments financiers qui leur

permettaient de diminuer l'utilisation de leurs fonds propres et

d'augmenter la rentabilité du capital.

Dans le métier de crédit où la

marge avait été considérablement réduite par le développement des

marchés financiers, les banques avaient pu augmenter leur rentabilité

en opérant avec leur doigt une mutation darwinienne: de leurs créances elles ont

fait des titres qu'elles revendaient à d'autres organismes financiers

et investisseurs en brouillant à chaque étape la traçabilité de leurs

produits. Cette titrisation avait éveillé, chez les émetteurs de titres

et chez leurs revendeurs intermédiaires, des talents de mosaïste qui se

sont ingéniés à élaborer des macédoines composées de créances diverses.

Ces titrisations de titrisations existent, elles sont les

"Collateralised Debt Obligations" (CDO). Ceci sont les titrisations au carré: 'CDO-squared' [a credit derivative manufactured out of other derivatives]. Il en existe au cube: des titrisations de titrisations de titrisations. Donc nous sommes dans la parfaite similitude avec les schémas de Ponzi de Bernie Madoff. Je lis dans le

Guardian: "...

in the years running up to 2007, too much of the developed world's

intellectual talent was devoted to ever more complex financial

innovations, whose maximum possible benefit was at best marginal, and

which in their complexity and opacity created large financial stability

risks."

Grâce à ces titres, les banques avaient "refilé" à d'autres, des

investisseurs croyant s'enrichir encore plus rapidement, le risque de

leurs créances dans un système de grande mutuelle fédérative. Les banques avaient aussi racheté elles-mêmes à d'autres banques ou systèmes financiers des prêts de logement par titrisation. Elles voulaient donc s'enrichir deux fois, une fois avec les intérêts que les emprunteurs payent sur les crédits qu'elles avaient accordés, et une seconde fois avec les titres adossés à ces crédits. Ces titres qui en soit, n'était rien qu'un papier et qu'une promesse de rendement financier.

Le plus

élégant, pour ces émetteurs de titres, est que l'externalisation de

leurs paquets de créances leur permettait d'inscrire hors-bilan leurs

engagements. La valeur en bourse de ces organismes de crédit s'en

trouvait réévaluée d'autant. Les banques d'investissement, puis toutes

banques classiques commerciales se sont engouffrées dans ce marché

financier. Par exemple la filiale financière de Chrysler appartenant au fonds de pension

Cerberus ou de GM, ou

la Mercedes-Benz-Bank, ou la Volkswagen-Bank se sont aussi bien amusées

à détourner dans la spéculation de titres les actifs gagnés avec les

ventes des automobiles. Il en va de même pour Peugeot-Citroën Société Anonyme (PSA) qui a titrisé les actifs de son groupe dans sa filiale

PSA Financial Serviceou

Banque PSA Finance. Ils réclament en ce moment une "aide"

financière de l'État, ou plus simplement un rachat-élimination (bail

out) de leurs créances toxiques. C'est tellement monstrueux que l'on a de

la peine à le croire. Au début du mois de janvier 2009, la Citigroup, la JPMorgan Chase, la Bank of America sont les prochains candidats à de nouvelles mesures de bail out et font un chantage sur Bernanke, Chairman de la Fed', pour qu'il rachète et fasse disparaître leurs créances pourries. Le chiffre officiel des créances pourries à racheter des banques en Allemagne par l'État oscille entre 300 et 800 milliards d'euros selon le taux de toxicité et de l'exposition au très haut risque. Ces créances doivent être évacuées d'une manière ou d'une autre avant que les banques ne veuillent bien arrêter leur chantage et accorder de nouveaux crédits. Connaissez-vous le chiffre français?

Comme dans une pyramide de Ponzi à la

Bernie Madoff, ce n'est pas le fond de tarte qui détermine la tenue de la

pâtisserie sur l'assiette. La titrisation améliore le fonctionnement des marchés

financiers si les créances initiales sont saines. Les crédits

hypothécaires ont été distribués en masse aux débiteurs

Ninja (no

income, no job, no asset), sans revenu, sans emploi et sans garantie. Aux USA, mais aussi au Royaume-Uni, en Irlande et en Allemagne dans sa partie Est s'étaient ouverts par milliers des Credit-Shops, à côté des Mac'do, des boutiques à crédit qui n'avaient pas d'activité bancaire et dont la seule activité était de dire "oui".

Nous

sommes face au schéma pyramidal de Madoff, mais aussi à des pyramides

entrecroisées avec des filiales par-ci et par-là qui se rachetaient

entre elles, encore à crédit, en entier ou par appartements. Vous pouvez

alors comprendre que le processus d'épandage sur les marchés de ces

macédoines et salades composées de titres est exposé à l'aléa moral (

moral hazard)

qui n'a pas été pris au sérieux par les commissions de contrôle des

marchés financiers (SEC aux USA, où siégeait le gendre de Madoff...) et des régulateurs nationaux. La

banque qui titrise les créances n'est pas non plus obligatoirement celle

qui les a distribuées.

Ceci est encore plus élégant et agréable pour les

banques qui ont titrisé, parce qu'elles ne sont plus responsables des

risques de défaut une fois les titres vendus. Et les intermédiaires

avaient aussi amélioré eux-mêmes leurs macédoines de titres en les

découpant et en les mélangeant à d'autres avec la salive du bonimenteur

comme compost à dividendes. Repensez aux allemands de l'Est qui se sont

rués sur les bananes vendues sur le Kurfürstendamm à Berlin par des

allemands de l'ouest goguenards qui se croyaient au zoo entrain de

nourrir les singes. Qui a été le plus grotesque? Le spéculateur ou

l'encapsulé?

Comme dans une macédoine, les morceaux multicolores sont agglutinés entre eux et sont adossés à la coupelle, à la fourchette, au bord de l'assiette, à la miette de pain, et encore à la boîte de conserve qui a servi pour l'intermédiation entre le Aldi et votre salle à manger. Ah bon! Vous achetez plutôt chez Félix Potin? Les titres sont tout aussi complexes et les agences de notation, auxquelles les investisseurs avaient fait une confiance aveugle, ne pouvaient pas les évaluer correctement. Par exemple avant l'effondrement des Lehman Brothers elles les classaient encore en AAA au lieu de

junk bond (obligation à haut risque, ou si vous préférez

valeur poubelle). Je vous mets encore 100 grammes de carottes? Ou je les emballe à part?

En augmentant les intermédiaires dans le processus aléatoire, guidé ou semi-guidé d'intermédiation entre les emprunteurs finaux et les agents à capacité de financement, l'illusion est créée que le risque correctement dilué et mutualisé devient source de profits considérables. A côté, un alchimiste est un gagne-petit, et le bouffeur de banane un crétin. Encore plus, celui qui l'a vendue sur le Ku'damm.

La relation avec le réel est chez les agents de l'intermédiation au minimum apocryphe. Je dirais même mieux, "

l'information pure et parfaite", qui régit chez les classiques le marché, est devenue le mensonge et la duperie dans une concurrence déloyale et faussée. Vous observez en ce moment comme les banques traînent pour exposer le bilan trimestriel et vous voyez à chaque fois comme les désastres annoncés sont encore plus énormes avec de subites "

nouvelles découvertes de positions négatives". Les intermédiaires de cette soupe populaire composée à la macédoine, motivés uniquement par les bonus liés aux profits astronomiques générés par cette formidable machine à catapulter des crédits et non tenus responsables par leurs pertes éventuelles au cas où la conjoncture sectorielle ou macroéconomique se retourne, ne se sont pas souciés des aléas moraux des emprunteurs et des autres intermédiaires. Les investisseurs, qui étaient eux-mêmes des intermédiaires et à la recherche des surplus de gain par rapport aux actifs sans risques tels que les obligations d'État des pays industrialisés, se sont précipités sur l'occasion pour acquérir des titres réputés comme peu risqués et bien notés par les agences de notation. La pression a été grande de participer à un marché où le profit paraissait infini et qui leur rapportait un gain immédiat important sans qu'ils ne soient personnellement exposés aux risques de perte. On avait juste oublié que gagner de l'argent se fait avec du travail.

Dans mon article précédent je vous prouve que

Bernie Madoff est un enfant de chœur et que tout le système systémique qui a conduit à la Crise du système de risque a été construit sur le schéma pyramidal de Ponzi. Il est tout à fait normal que la société globale veuille le porter, lui, au gibet, c'est une façon de tirer la chasse morale sur son organisation criminelle et économicide. Mes propos sont trop violents? Déplacés? De gauche? Saperlotte!

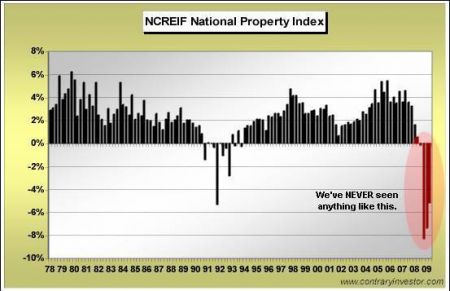

Voyez la suite. Le crédit immobilier est particulièrement adapté à la titrisation en macédoine distribuée par épandage. L'actif réel, le bien immobilier, a de la valeur qui ne cesse d'augmenter dans le temps sur le long terme. L'emprunteur peut hypothéquer son actif, ce qui rassure le prêteur. La politique monétaire d'Alan Greenspan, gouverneur de la Fed', du faible taux d'intérêt maintenu bas très longtemps en dépit de la pression inflationniste, avait stimulé les achats dans l'immobilier. Une hausse régulière et forte de l'immobilier s'en était suivie, et la hausse des prix avait alimenté la spéculation, puis la hausse des prix. Comme la valeur de l'actif augmentait, les distributeurs de crédits avaient pu accorder des crédits encore plus importants. Les ménages avaient emprunté pour investir afin de profiter de la hausse future ou par crainte d'une augmentation future encore plus grande.

Les ménages à faible revenus ou les ménages

Ninja (no income, no job, no assets) étaient poussés par les distributeurs à crédit d'investir dans l'immobilier. Pour être appâtés sans rémission, les distributeurs à crédit leur avaient aménagé de faibles mensualités la première année, et avaient compté sur la hausse des prix de l'immobilier pour leur prêter davantage les années suivantes. Vous voyez, ici, nous sommes dans le schéma de Ponzi de Bernie Madoff. A l'ouest, rien de nouveau.

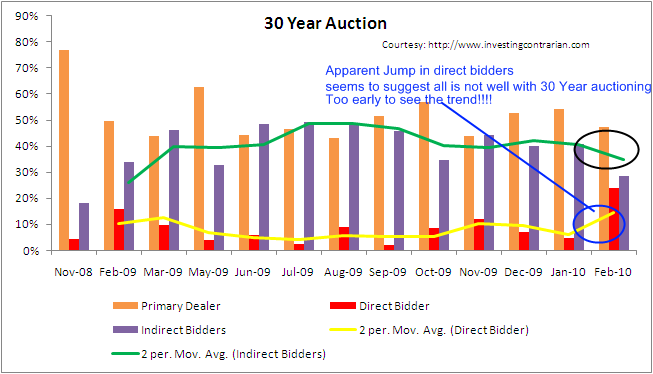

Les crédits de mauvaise qualité étaient principalement accordés en fin de cycle haussier du prix de l'immobilier à partir de 2005-06. L'expansion exubérante du marché du crédit et de titrisation avait connu la fin de la gloire lorsque, aveuglées par le succès passé ou rencontrant des difficultés à vendre des titres de long terme (un genre de macédoine UHT comme le lait de longue conservation) adossés aux crédits immobiliers, les banques avaient vendu de plus en plus de titres de court terme pour financer les créances immobilières de long terme, ce qui limitait en principe le transfert de risque. Vous voyez, c'est le système du pont de Ponzi à la Bernie Madoff où les nouveaux entrants payent à chaque fois pour les anciens. Mais souvenez-vous, le système de titrisation peut fonctionner si les créances initiales sont saines. De par la nature holistique du système bancaire, une défaillance vénielle dans un endroit du marché avait entrainé le cataclysme financier de la planète.

La faute n'est pas à chercher chez l'escroc, le Madoff du coin, mais dans l'environnement politique et sociétal qui s'accommodait parfaitement de vivre dans un système non régulé et non contrôlé. L'idéologie des warlords Bush du "

we won the cold war" (nous avons gagné la guerre froide) avait flatté l'égo de millions et de millions d'imbéciles qui s'attendaient à "

récolter les dividendes de la paix" de "

la grande maison commune".

Pour ma part, la Chute du Mur de Berlin m'avait rendu malade, parce que j'avais compris que notre imaginaire et notre champ sémantique ne permettaient pas de conceptualiser que le Mur était tombé des deux côtés, et qu'il fallait se mettre à la table ronde pour se demander quelle société nous voulions construire au lieu d'imposer à l'Allemagne de l'Est une simple fusion-acquisition par l'Ouest à la conférence des 4 + 1 de 1989.

Pour en arriver à la faillite actuelle du système bancaire et monétaire mondial, il

faut rappeler que les banques avaient prêté de manière excessive en

regard de leur fonds propres et se sont mises elle-mêmes en péril à

cause de l'effet de levier (leverage) dont elle ont fait usage en toute

connaissance de cause et de manière de plus en plus prégnante et irresponsable, d'autant plus que les salaires des dirigeants, des traders mais aussi des employés de banques étaient en étroite et automatique corrélation avec les croissances des bénéfices. Selon le ministre à la ville de Gordon Brown, Lord Myners, “

the golden days of huge bonuses in the

investment banking arms are gone”. L'intéressement, les stock options, les golden hello ont été dans ce système le meilleur moyen de corrompre des populations entières et de ne plus regarder en face la déconnection totale entre cette hystérie financière et l'activité économique, la production de richesses industrielles et commerciales.

L'effet de levier n'a pas fait des banques des

victimes d'elle-mêmes ou de la conjoncture. La réserve, la couverture

de fonds propres imposées à une banque est inférieure à 10%. Une banque

peut aussi prêter un peu plus de 10 fois ses fonds propres. Quand les prix

(de l'immobilier pour notre bulle de 2000 à 2009) montent, les

règlements actuels, conformes aux normes américaines internationales de comptabilité (IFRS) et aux recommandations de Bâle 2,

permettent de revaloriser vers le haut (marking-to-market) les fonds

propres, ce qui permet aux banques de prêter plus, ce qui fait

augmenter les prix, ce qui fait prêter encore plus, jusque ce que la

bulle éclate. La bulle ayant éclaté, les prix baissent, les banque

prêtent moins, les liquidités font défaut aux banques et au marché, ce

qui tire les prix vers la bas et pousse les banques à prêter encore

moins. Les règles dites "

marking to market" ou "

mark to market"

sont issues de IFRS et des recommandations de Bâle 2 et avaient été

formulées et propagées après 1992/93 avec l'euphorie grandissante de

l'illusion de la victoire de la guerre froide par la pensée ouest suite à la Chute du Mur

de Berlin. Ces normes, "

marking to market", sont des règles systémiques, créent et amplifient les cyclicités. Le G20 de Washington de l'automne

2008 n'a pas évoqué ce sujet de nouvelle rédaction des normes

comptables internationales. Bruxelles et Strasbourg n'évoquent pas non plus de rédiger différemment les Directives

Fonds Règlementaires (CRD) qui sont la déclinaison européenne des normes américaines internationales comptables IFRS et des recommandations de Bâle 2.

Le risque du marché systémique avait donc volontairement été négligé et les lacunes des recommandations sur les fonds propres de Bâle 2 avaient été soigneusement conservées pour laisser faire ce laisser-faire. Les implications de l'application des nouvelles normes comptables internationales (IAS, IFRS et Bâle 2) qui imposent l'évaluation des actifs et des passifs au prix du marché (marking-to-market) avaient été tout autant négligées. Ce système de normes comptables américain avait été généralisé au niveau mondial depuis 15 ans pour "

répondre au défi de la globalisation". Si le fond de tarte s'effondre les fruits qui sont couchés dessus n'ont plus de tenue et ils melt down, ils s'effondrent en une gadoue. Si les prix de l'immobilier s'effondrent, le marché des titres s'effondre, les dérivés titritsés s'effondrent, et il n'y a même pas besoin de s'émouvoir de l'aspect holistique du système bancaire.

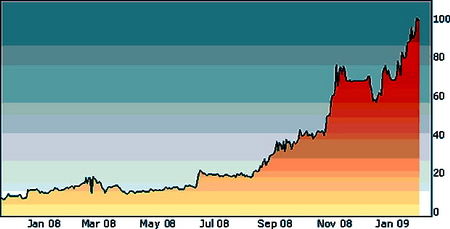

- 3] Éclatement de la bulle des CDS, faillite des systèmes bancaires, effondrement du système financier mondial actuel

L'éclatement de la bulle des CDS entraînera

en 2009

l'effondrement du système financier mondial actuel

Les pertes révélées par l'application des règles comptables déséquilibrent le bilan des banques impliquées et impactées dans et par ce type de transactions et entrainent l'effondrement de la confiance des ménages épargnants et des investisseurs.

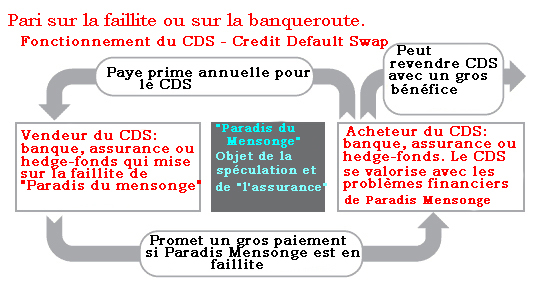

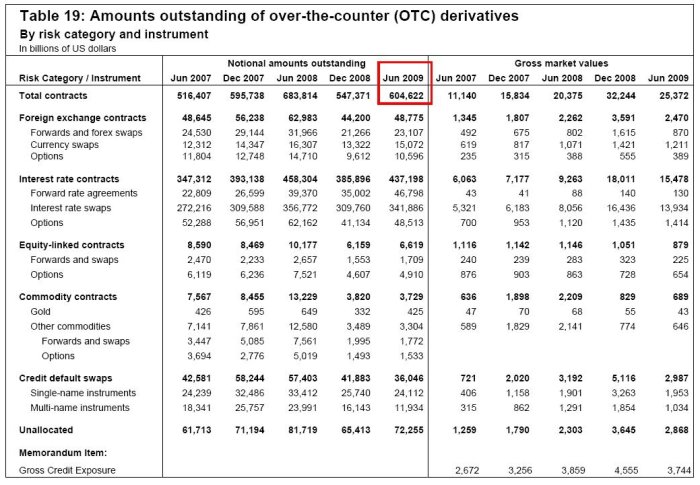

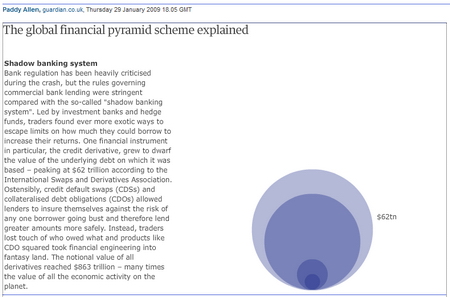

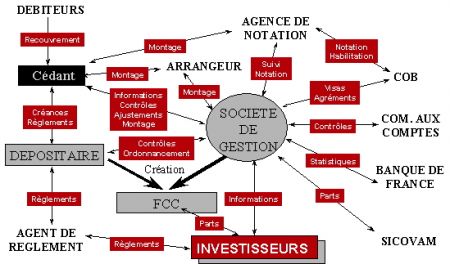

Le risque des défaillances des créances hypothécaires des particuliers avait été titrisé et donc mutualisé et revendu comme un produit financier à fort rendement. Le risque des défaillances des crédits octroyés aux industriels avait aussi été titrisé, découpé en confettis, mixés et revendus sous forme de CDS, les

Credit Default Swap, les contrats d’

échange sur

défaillance de crédit. Un marché financier tout aussi hystérique que celui des titres adossés sur des créances hypothécaires s'était développé avec les

CDS. Ce marché d'échanges sur les défaillances de crédit, offrant des garanties en cas de défaillance des débiteurs, avait accompagné l'expansion du marché de crédits titrisés et de dettes obligataires traditionnelles. Ce marché mondial est estimé à 47 trillions pour les USA et à 60 trillions (60.000 milliards) pour l'ensemble de la planète. Les CDS étaient conçus comme une sorte de police d'assurance de risque de crédit, et étaient devenus à ce point des objets de spéculation, qu'ils sont devenus une arme de destruction financière massive, un trou noir de la finance. Progressivement un nombre croissant d'opérateurs du marché des CDS ne

pourront plus honorer leurs primes, du fait des pertes subies dans les

autres secteurs en crise, ou parce qu'ils devront faire face à trop de

pertes simultanées sur le marché. C'est l'ensemble de ce

méga-marché financier qui connaîtra le sort du marché hypothécaire

américain, sachant que les implications globales seront encore plus

importantes car c'est là un marché réellement mondialisé à la différence des marchés immobiliers. Les CDS sont l'une des causes de la chute d'American International Group (AIG). (

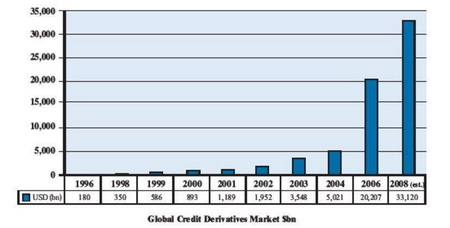

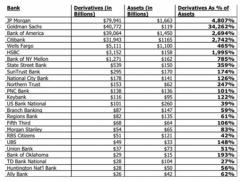

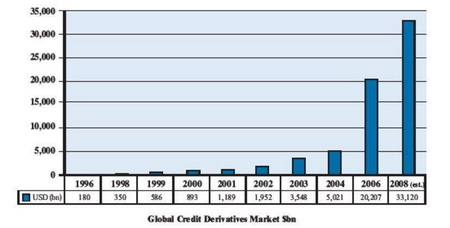

Photo: marché global des Dérivés. Source : British Bankers Association)

Les CDS s’échangent uniquement de gré à gré,

c’est-à-dire

qu’il n’existe aucun marché organisé qui puisse assumer une quelconque

responsabilité pour cette énorme masse de contrats financiers, contrairement aux

actions et obligations. Comme les SIV (véhicules d’investissement structurés),

les contrats bilatéraux assurant le risque sont des

opérations spéculatives

hautement rentables qui n’apparaissent jamais dans les bilans des banques et

hedge funds qui en tirent profit, jusqu’au moment où ils s’évaporent, provoquant

des centaines de milliards de dollars de pertes. Les swaps sur défaillance sont

des moyens de spéculer massivement sur la capacité d’une société à rembourser

ses dettes et obligations. Les hedge funds et les banques ayant vendu une

"assurance" aux sociétés détentrices d’obligations d’entreprise encaissent des

primes de la part de ces sociétés. Ensuite, ces primes sont titrisées -

c’est-à-dire vendues comme titres financiers à d’autres banques et hedge funds,

de la même manière que les crédits hypothécaires subprime avaient été regroupés

dans toutes sortes de titres qui ont récemment perdu toute valeur (source:

boursier.com)

Selon

ISDA (International Swap and Derivatives Association inc.) ce sera probablement un nouveau point d'inflexion de la

phase d'impact de la crise systémique globale,

celui qui entraînera

l'effondrement du système financier mondial actuel. Il ne reste que 3

mois au grand maximum aux dirigeants mondiaux pour tenter de limiter la

casse. Mais avec quoi?

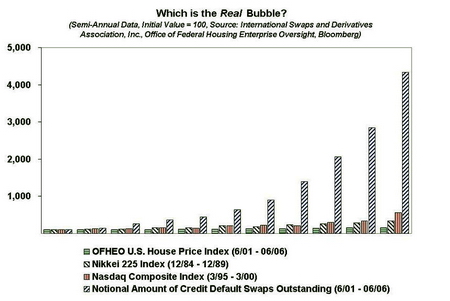

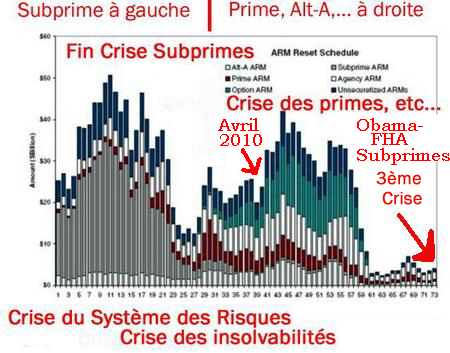

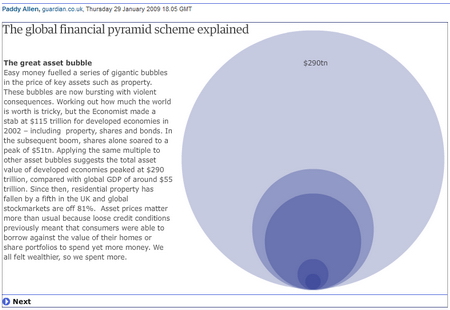

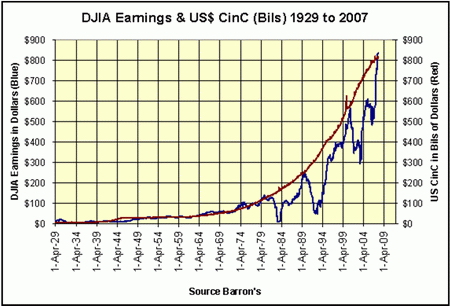

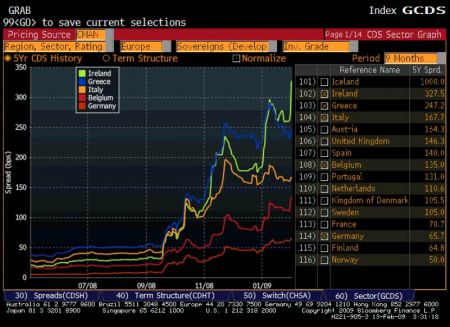

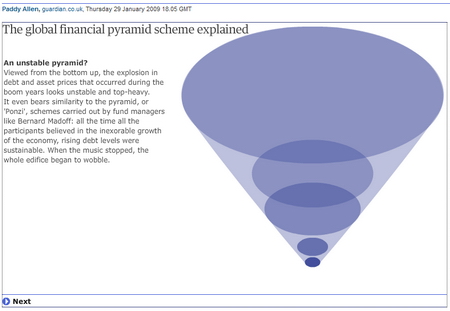

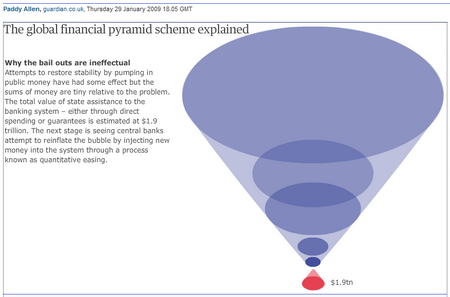

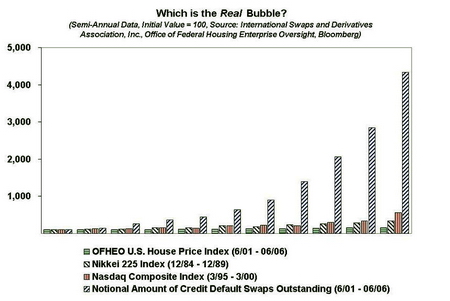

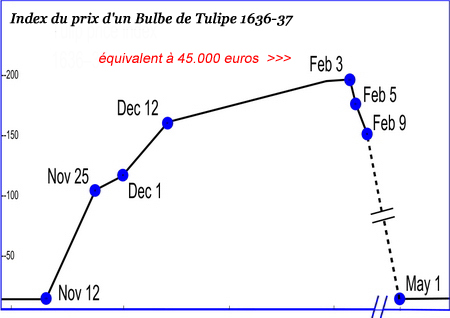

Laquelle est la vraie bulle? - Source

StockMarketJungle (en vert,

l'évolution du prix de l'immobilier aux États-Unis;

en noir

l'évolution du Nikkei;

en rouge l'évolution du Nasdaq;

la grande colonne l'évolution du montant global des CDSs).

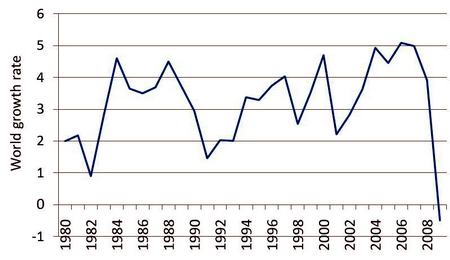

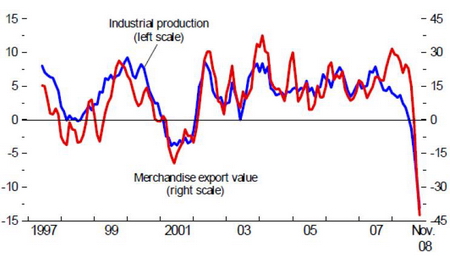

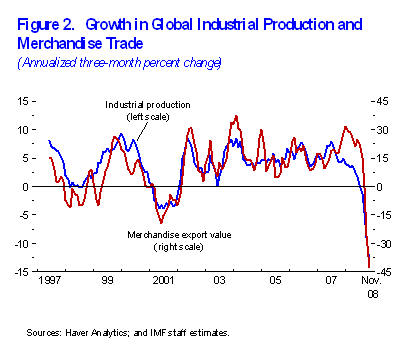

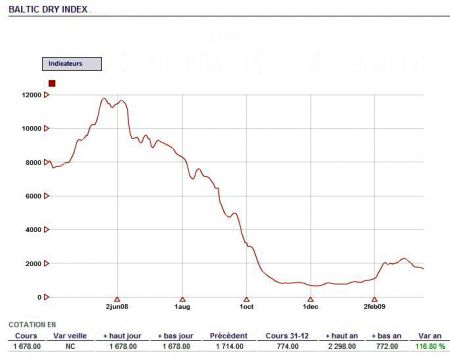

Les entreprises et les banques sont interconnectées entre elles par ce système généralisé et mondial des CDS. Comme le montre le

tableau à droite,

l'explosion de la bulle des CDSs

promet d'être d'une magnitude sans comparaison avec ce que la planète

financière a connu jusqu'ici depuis le 15 septembre 2008. Et avec l'effondrement intercontinental et local du commerce (25% du commerce du détail vont faire faillite en 2009 aux USA) et des échanges depuis juin 2008, les entreprises seront à cours de liquidités, et défaillantes. Le système d'assurance risque des

CDS peut fonctionner, mais n'avait jamais été expérimenté dans un cas de récession globale, et aucune mise en garde n'avait été faite. Pourquoi donc? C'était la croissance. Personne ne parlait de surproduction, d'hystérie spéculative, et les analystes des banques centrales non plus. Personne ne parlait d'imbalance dans le flux production-échange-consommation entre les USA et les pays émergeants comme Chine et Inde. L'Europe avait été moins hystérique et 70% des échanges extérieurs se font entre les pays de l'Union européenne. J'ai été très vigilant sur les relocalisations depuis plus de dix ans (

Veuillez consulter ce graphique cliquable à gauche).

Nous avons ici aussi, avec cet hypermarché des CDS, la preuve de l'abandon

au profit du secteur privé par Alan Greenspan, gouverneur de la Fed',

de la politique de création de la monnaie et du devoir de contrôle et de

régulation du marché financier et bancaire par la Banque centrale. A ce

sujet, Alan Greenspan avait dit à Péking en juin 2005 à la Conférence

mondiale du FMI: "

I am not particularly concerned that this may

have a negative impact on financial stability, as long as banks and

other lenders are managing their credit risks effectively”. (Je ne

suis pas particulièrement concerné si cela peut avoir un impact négatif

sur la stabilité financière, aussi longtemps que les banques et les

prêteurs managent effectivement le risque du crédit.)

Alan Greenspan avait été l'un des fervents défenseurs des produits dérivés. Je vous invite à lire directement son discours à la

Conférence annuelle de la Fed' en 2005 au sujet du "

Transferts du Risque et Stabilité financière". En 1999, Alan Greenspan avait dit: “

By far the most significant event in finance during the past decade has been the extraordinary development and expansion of financial derivatives. … These instruments enhance the ability to differentiate risk and allocate it to those investors most able and willing to take it … a process that has undoubtedly improved national productivity growth and standards of living." (

L'extraordinaire développement des dérivés financiers a été de loin l'évènement le plus significatif durant la dernière décade au niveau de la finance. ...Ces instruments augmentent la capacité à différencier le risque et opère une réallocation de celui-ci vers les investisseurs qui veulent et qui sont le plus capables de le supporter... un processus qui a augmenté sans contestation la productivité nationale et le niveau de vie...)

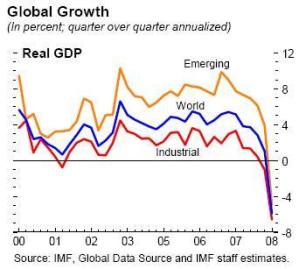

La BCE avait suivi la Fed' dans sa politique accommodante et laxiste de création de monnaie et d'argent facile. Le seul objectif de la BCE était, tout comme à la Fed', le ciblage d'inflation, qui délaisse l'évaluation de l'accroissement du crédit et de la hausse des actifs. Les bulles immobilières se sont développées dans de nombreux pays développés et émergents, à l'exception du Japon (qui venait de sortir de la bulle immobilière des années 90') et des anciens Länder fédérés de l'Allemagne, c'est à dire de l'ancienne Allemagne de l'ouest.

Ces bulles avaient stimulé une croissance effective, mais avaient aussi donné l'illusion d'une croissance durable, forte, tirée par la demande américaine. Une richesse virtuelle euphorisante avait été vendue comme la réussite du modèle de société du "

America is back" et du "

we won the cold war". Un moment donné, tout le monde avait fait partie des alliés qui avaient gagné la guerre froide. L'illusion avait aussi été entretenue que les pays émergents du BRIC (Brésil, Russie, Inde, Chine) pouvaient soutenir durablement la croissance et donc des actifs des entreprises et du parc immobilier privé, industriel et de bureau.

Il y avait aussi eu entre les différents pays une concurrence sur la devise par le taux d'intérêt le plus bas. Il y avait donc eu des opérations de

carry trade, c'est à dire des emprunts dans une devise pour investir dans les monnaies qui offraient un taux d'intérêt plus élevé.

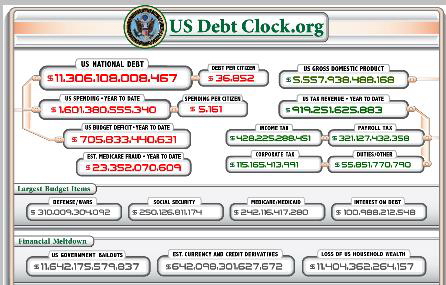

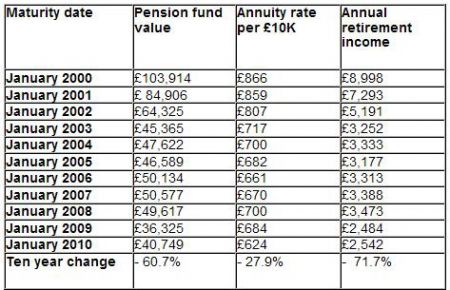

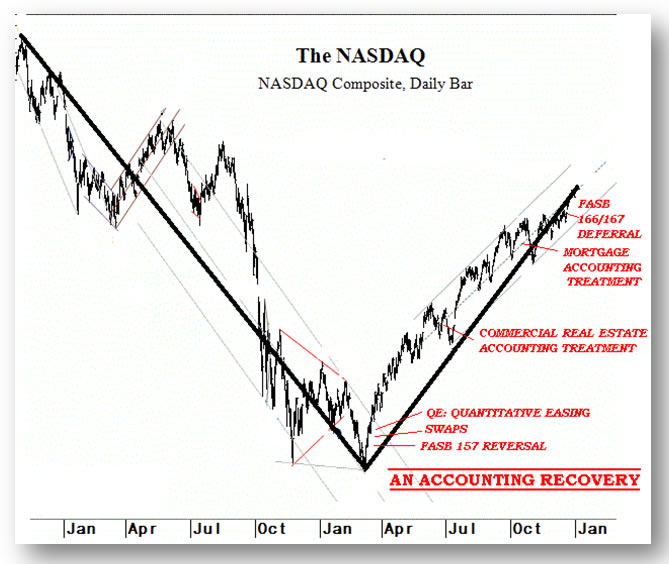

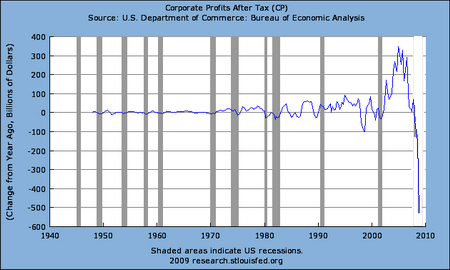

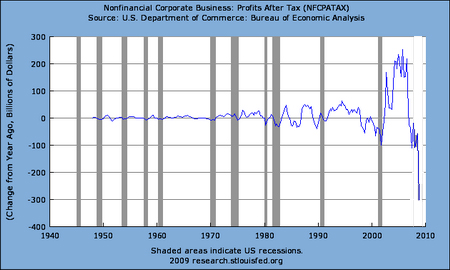

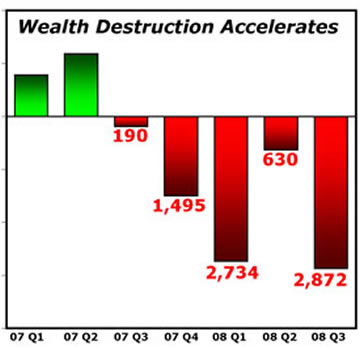

En résumé: la politique monétaire accommodante et laxiste qui avait permis de produire de la surliquidité par l'abandon au secteur privé de la création monétaire surdimensionnée et destinée à générer une demande insatiable et solvable a conduit au Global Meltdown 2009, au sacrifice de millions d'emplois, à la faillite de centaines de milliers d'entreprises, à la faillite de fonds de pensions et donc à la disparition de fonds pour retraités, à la dépréciation d'actifs par milliers de milliards (60.000 milliards d'euros), à des misères personnelles et à la détresse collective.

La course au profit avait encouragé les banques à s'engager dans des opérations de plus en plus médiocres, mais de manière ostentatoire, pour bénéficier des notations favorables des agences de notation et donc pour maintenir élevée leur réputation et le cours de leurs actions. De par la nature holistique du système bancaire, tout le système bancaire avait été intoxiqué et la moindre des défaillances avait été immédiatement très sévèrement punie par le marché des actions en bourse. Les banques qui avaient gardé dans leur bilan ou hors bilan des positions négatives, des créances douteuses, des produits toxiques, des produits exposés, des produits impactés... ont connu et vont connaître un retournement de tendance fatal. Les recommandations de Bâle 2 et IFRS ne sont-elles pas tout simplement une manière légale à

apparence prudentielle de détourner des fonds ou de maquiller les

bilans? En réalité tout le système bancaire a de forts aspects de létalité. D'après les analystes les USA et le Royaume-Uni ne renoueront avec la

"croissance" qu'à partir de 2018.

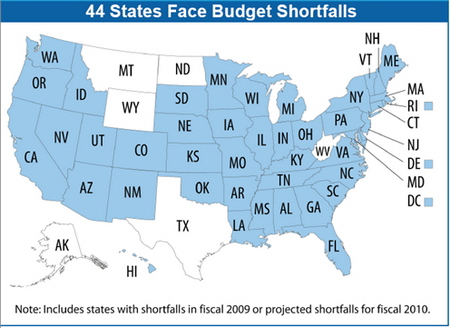

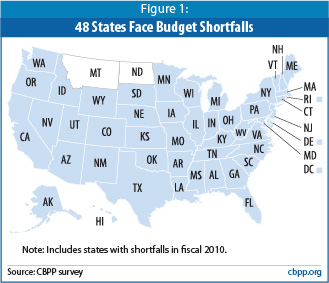

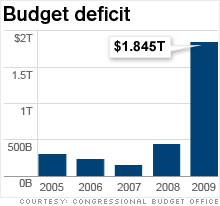

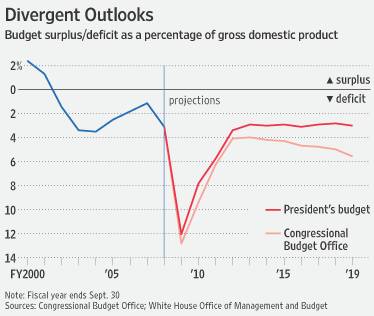

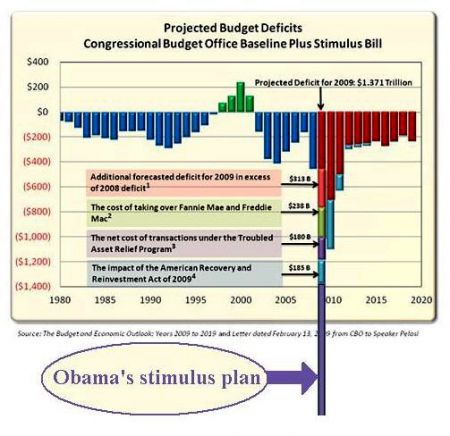

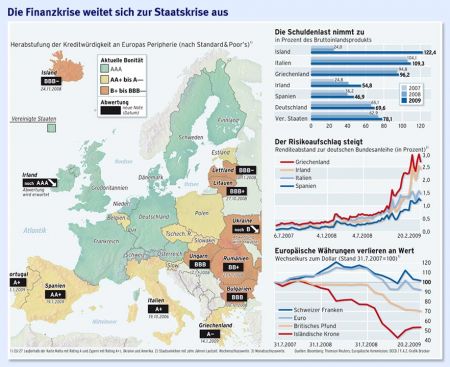

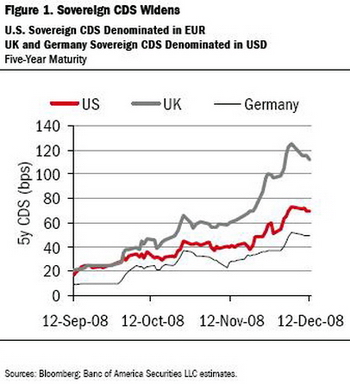

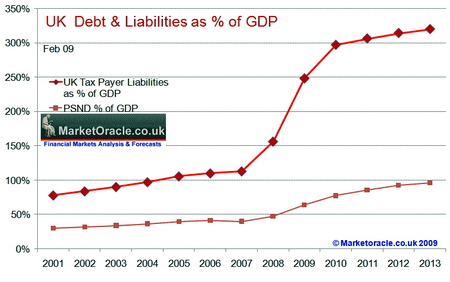

Entre temps les USA et le Royaume-Uni seront en banqueroute d'État à partir du 15 février pour la Californie, puis en mars 2009 et en juin 2009. D'après le classement du

World Economic Forum du

FMI publié en octobre 2008,

les banques britanniques se situent, en termes de solvabilité, au 44e rang mondial derrière le Botswana. Le Commonwealth se termine dans le chaos et Weimar 2. Le Royaume-Uni va bientôt demander la protection de la zone euro, de l'Europe il n'a de toute façon rien à faire. Il dispose donc de son

AELE et de

son extension jardinière et privée scellée dans le Traité de Lisbonne. L'Europe, Bruxelles, va accepter très rapidemment, non pas par générosité envers un peuple en déserrance mais pour accroitre sa conception ordolibérale et la pression sur les Travailleurs, soumis au dumping social anglais dans la "

concurrence libre et non faussée du marché qui tend au plein emploi et qui apporte le bien-être" (Traité de Lisbonne).

Je lis le 25 janvier dans

the Independent que le Royaume-Uni pense déjà au

même plan appliqué dans les années 70' et 80' avec Edward Heath puis Margaret

Thatcher: la semaine de travail de 3 jours avec compensation salariale payée par l'État, ce qui reviendrait moins cher que le chômage total. Edward Heath avait même ordonné la rupture en courant électrique des entreprises au delà de 3 jours. J'aimerai que des économistes fassent effectivement pour les années 90' et 2000' un bilan des gains réels de croissance, de richesses, de bien-être avec une simulation du Welfare State avec ses services publics en comparaison de la situation actuelle du tout-privatisé. Je suis sûr que nous arriverions aussi ici à la conclusion de la croissance appauvrissante. Mettez aussi dans le bilan le déclassement social par rétrogradation sociale de la qualité de l'emploi en entreprise, le basculement vers le flex-time sauvage, les petits boulots, les travailleurs pauvres, et la retraite par capitalisation au travers des fonds de pensions qui viennent de perdre quasiment tout.

Je connais des jeunes fédéralistes européens, qui n'ont, eux aussi, toujours rien compris et qui continuent à vouloir de cette Europe comme s'il avaient arrêté de penser après avoir dit son nom. Dans cette période de transition séculaire nous sommes aussi témoins de la manière dont les idéologies se cristallisent pour devenir des cultes tellement quotidiens que plus personne ne remarque que ce mainstream du paradigme est un mensonge consubstantiel qui a quitté même le cerveau pour devenir quelque chose de behavioral, de comportementaliste. Ceci doit sûrement faire plaisir à Adam Smith, la poursuite des égoïsmes particuliers.

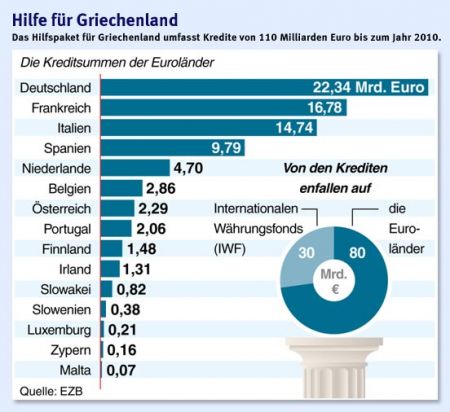

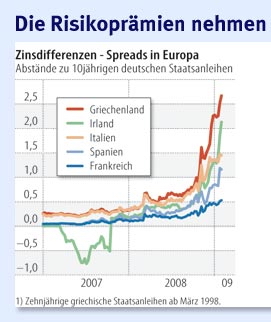

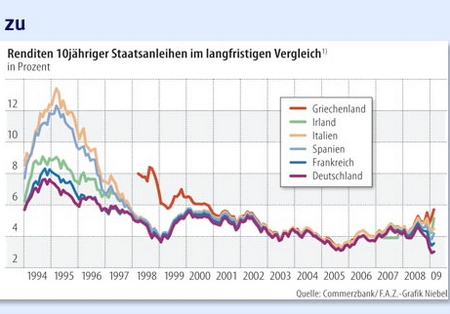

Je peux lire aujourd'hui, 14 janvier 2009, dans le

Irish Times

et dans le

Financial Times que le débat est lancé au sujet de l'aide de l'Irlande par le FMI.

Voici la teneur d'un avertissement: "

the State's borrowing figures are unsustainable and could possibly lead

to the International Monetary Fund ordering mass dismissals of public

sector workers in the future" (la situation n'est plus tenable avec un tel niveau d'emprunt de l'État ...). Et "

The Irish government has told that without agreement on

public sector pay cuts, it may have to go to the International Monetary

Fund for help" (sans accords dans le secteur public, le gouvernement irlandais sera obligé de demander l'aide monétaire au FMI).

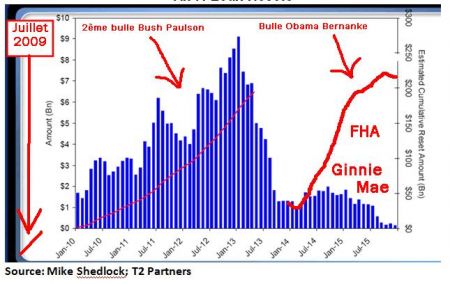

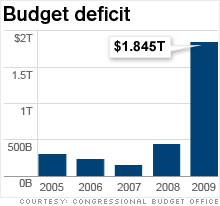

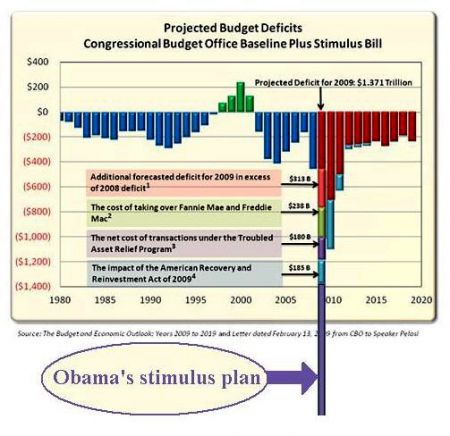

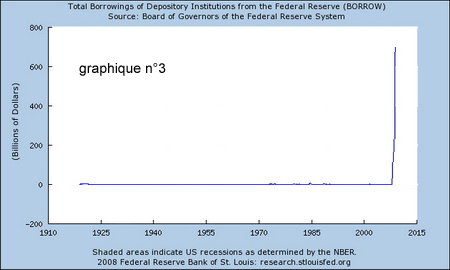

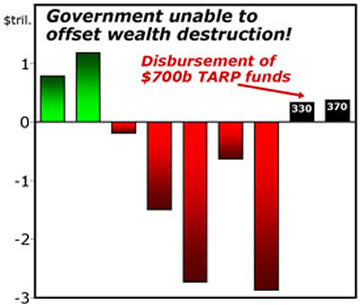

Les banques demandent d'être secourues par le Trésor Public, si le Trésor Public ne décide pas lui-même de les secourir. Le Trésor Public et la création de monnaie massive des Plans américains TARP, Paulson et Paulson/Obama, des Plans Gordon Brown et des Plans européens de Sauvetage, de Relance sont destinés en premier lieu à réaliser le bail out, c'est à dire de recapitaliser ou de nationaliser entièrement ou partiellement les parties négatives des banques. Le système suédois du bail out des années 90' est souvent évoqué. Mais ce n'est pas comparable. A l'époque le gouvernement suédois avait effectivement pris a sa charge un parc immobilier fortement déprécié, mais qui pouvait au moins recouvrer sa valeur. Une revente de ce parc avait effectivement permis au gouvernement suédois de faire un bénéfice minime. Mais la crise actuelle du système de risque, trouve son origine en partie dans la bulle immobilière. Mais ce sont bien des titres pourris, de la macédoine en décomposition, en putréfaction qui est reprise par le Trésor Public et les banques centrales.

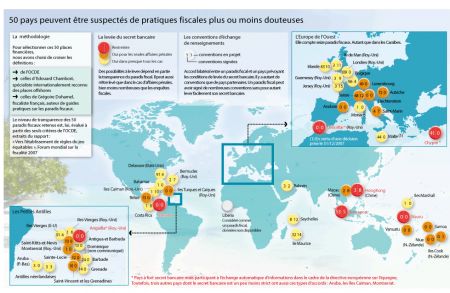

Ce bail out se fait aussi par

création d'une bad bank qui rachète les poubelles et leur contenu et le fait disparaitre, ou par des fonds de défaisance domiciliés officiellement dans le paradis fiscal des Iles Vierges comme pour la Suisse avec l'assainissement de la UBS. La sémantique des mauvaises banques est intéressante: "

toxic bank to buy toxic assets" ou "

aggregator bank to deal with illiquid assets" ou

"...to acquire troubled assets", vous pouvez panacher ces expressions comme mauvais vous semble avec "

zombie bank". (Voici

trois bandeaux publicitaires de la banque anglaise Barclays qui vient de s'inventer le concept de

banque durable et de

citoyen global responsable).

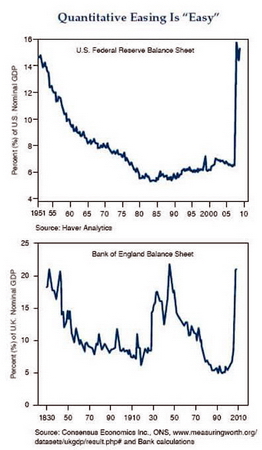

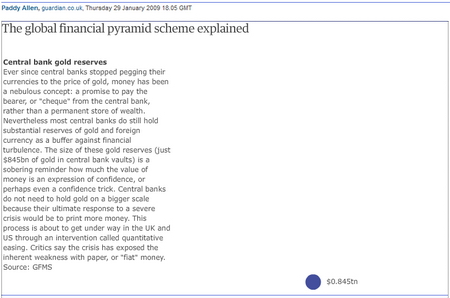

Je lis ceci dans le

Guardian du 21 janvier 2009: "

Mervyn King, governor of the Bank of England,

has tonight cleared the way for 'quantitative easing' – radical

measures to combat deflation and unblock frozen credit markets – by

promising to start buying billions of dollars of corporate bonds and

other assets within 'weeks, not months'. The move is intended to pump

cash into the banking system and restart the flow of lending to

families and businesses." [Mervyn King, gouverneur de la Banque centrale du Royaume uni, a expliqué cette nuit ce qu'il entend par '

quantitative easing' (facilitation quantitative). C'est une mesure radicale pour combattre la déflation et pour débloquer le gel des crédits en promettant le lancement d'une campagne d'achat de milliards d'obligations d'entreprises et d'autres actifs en l'espace de quelques semaines et non de quelques mois. L'intention est de pomper des liquidités dans le système bancaire et de redémarrer le flux de crédits octroyés aux familles et dans les affaires]. Je peux aussi lire le "

creative easing" dans d'autres articles de journeaux anglophone, quand il s'agit d'expliquer que la Banque centrale agit comme si elle était une bad bank.

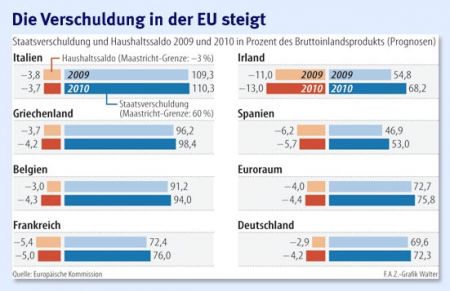

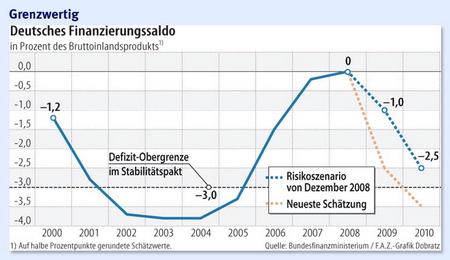

J'espère que vous êtes conscients que tous ces "plans" de sauvetage d'un commerce d'escrocs rend caduc le Traité de Lisbonne et fait de la

zone Euro une fiction, et encore plus des critères de Maastricht, dits de "

convergence et de croissance". Ils l'étaient déjà avant, ils le sont encore plus maintenant. Il faudra donc aller invectiver vos politiciens qui se présentent aux Élections Européennes de 2009 et il faudra encore plus aller voter.

Peer Steinbrück, Ministre allemand des Finances, SPD de la Grande Coalition du Gouvernement d'Angela Merkel, a dit aujourd'hui le 17 janvier 2008 dans une interview de la FAZ, Frankfurter Allegemeine Zeitung: "

Genau jene, die die Bad Bank fordern, haben gleichzeitig kundgetan, dass sie den

Rettungsschirm nicht in Anspruch nehmen wollen. Sie versuchen lieber,

über eine globale „Bad Bank“ ihre Bilanzen zu entlasten." (Justement ceux qui exigent la Bad Bank ont annoncé qu'ils ne se mettront pas sous la protection du Plan de Sauvetage. Ils préfèrent plutôt essayer d'alléger leurs bilans à l'aide d'une Bad Bank globale.)

Selon le Crédit Suisse

les

banques anglaises Lloyds TSB,

HBOS,

Royal Bank of Scotland (RBS) et

Barclays sont techniquement en faillite et traînent dans leurs bilans encore 60 milliards

de £ d'actifs pourris. 80% des prêts de toutes les banques du Royaume-Uni étaient accordés à des emprunteurs étrangers pour des investissements à l'étranger. Le PIB de ce pays était essentiellement réalisé avec le service de la dette (les intérêts). La RBS a commis avec 30,5 milliards d'euros la plus grande perte

par une entreprise de toute l'histoire britannique. De plus, les charges pour les créances douteuses impactées dans le schéma de Ponzi de Bernie Madoff, le tycoon escroc de la criminalité financière parmi les criminels financiers, sont de 740 millions de £ pour HSBC et de 450 millions de £ pour RBS. Lundi 19 janvier 2009 Gordon Brown et son ministre des finances

Alistair Darling (dit Alastair) vont annoncer officiellement la création de la Bad Bank

anglaise qui reprendra en réalité 254 milliards d'euros de positions à risque de ces 4 banques anglaises et écossaises. Dans le premier Plan de "

Sauvetage" de Gordon Brown et d'Alistair Darling, ces banques avaient déjà obtenu en automne 37 milliards de £ pour se recapitaliser avec la "

taxpayer money" sur le dos des contribuables. Quand vous regardez le

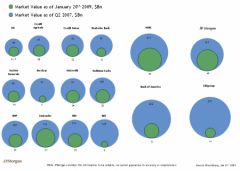

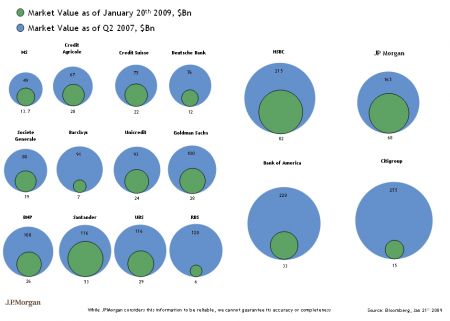

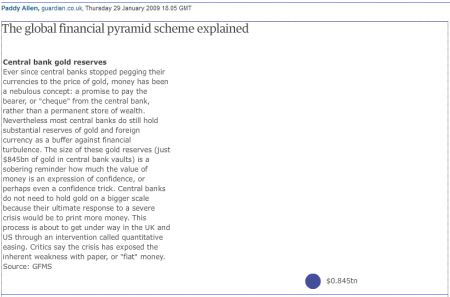

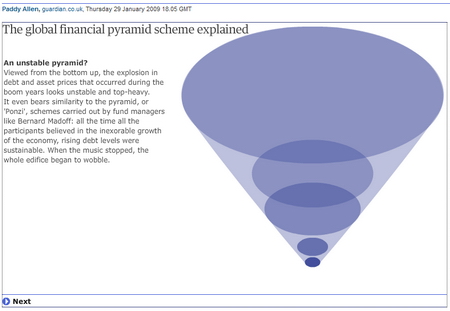

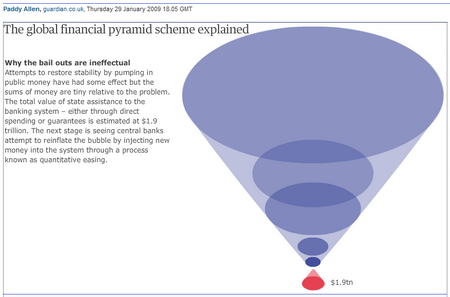

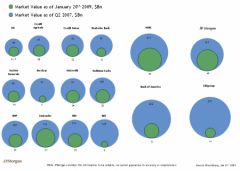

graphique cliquable ci-dessous vous comprendrez aussi pourquoi. Vous pouvez vous imaginer un cercle encore plus petit à l'intérieur des deux autres qui représente les fonds propres encore réellement détenus qui sont voisins de zéro ou "négatifs".

En effet, pour apprécier la situation de banqueroute des banques britanniques, mais aussi pour apprécier la situations des banques françaises...

vous disposez du graphique cliquable à gauche

vous disposez du graphique cliquable à gauche pour voir en bleu la "valeur" des banques au second trimestre de l'année 2007, puis en vert en janvier 2009. On appelle ceci le "

leverage in reverse" ou le "

deleverage". La situation de la

Deutsche Bank, dont le PDG Ackermann boude avec arrogance le parapluie de Sauvetage de l'État fédéral allemand, est particulièrement préoccupante

et fera bientôt parler d'elle. Nous pouvons dire que ces banques étaient en très grande partie des actifs fantômes. Autrement dit, il y a eu illusion de valeur. Les économistes disent même que le monde économique est plus pauvre qu'il y a dix ans. La croissance a été un artefact, voire tout simplement un mensonge de propagande politique. Ce graphique en cercle est destiné à avoir une impression visuelle. Pour avoir une vision non faussée par le problème de la représentation de données en surfaces de cercles,

veuillez cliquer sur le graphique à droite.

Ben Bernanke (Fed'), Barack Obama, Gordon Brown, Jean Claude Trichet (BCE) répondent au comportement décrit par Milton Friedman quand il parle d'injecter massivement des liquidités dans l'économie: "

larguer du cash depuis des

hélicoptères" au risque de voir

renaître bientôt la terrible inflation de Weimar qui s'est terminée dans le régime nazi. Avec cette politique du "

Throw the kitchen sink" (jetter la vaisselle par la fenêtre), Ben Bernanke a gagné le sobriquet de

Helikopter-Ben. Le "

deleveraging" actuel opéré par la Fed', et les banques centrales comme la Bank of England, la Bank of Scotland, la Bank of Ireland, la Bundesbank allemande, la Bank of Japan, la Banque de France... pour racheter par la méthode du

bail out les actifs toxiques et créances douteuses et pourries, est un désendettement, un débouclage, destiné à améliorer le rapport actif / fonds propres dans

les bilans des banques, pour les rendre de nouveau solvables et pour qu'elles accordent de nouveau des crédits aux particuliers, aux entreprises et sur le marché interbancaire. Le deleveraging est financé au travers des Banques centrales par les fonds publics. Dans une bad bank officielle ou une banque centrale qui agit comme une bad bank, sont déposés les mauvais crédits des banques commerciales qui, elles, relaxées de toute responsabilité délictuelle et morale, conservent les bons crédits pour refaire des bénéfices et arroser leurs actionnaires de dividendes.

Subitement le grand combat des années 80' et 90' destiné à soustraire les banques centrales de l'influence du politique s'est effondré avec ces programme de nationalisation des pertes et des dilapidations des secteurs bancaires et des entreprises de spéculateurs compulsifs et irresponsables. Souvenez-vous comme "

l'Indépendance de la BCE" était récitée comme une mantrà salvatrice dans les discours européens, les Directives européennes, le TCE, le TSE, le Taité Simplifié Modifié, le Traité de Lisbonne. Nonniste pro-européen convaincu et passionné, je faisais partie de ceux qui réclamaient le contrôle politique des activités de la BCE, comme instrument régulateur non simplement dans une obsession du ciblage de l'inflation, mais aussi dans une politique macroéconomique. Le Référendum européen n° 2 a été volé au Peuple français par le Président français Sarkozy et ses serviteurs du PS au Congrès de Versailles du 4 février 2008.

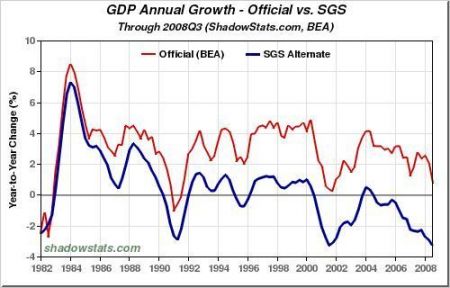

Paul Krugman (prix Nobel d‘économie 2008) confirme dans le New York Times du 9

janvier 2009 que le plan Obama / Bernanke ne pourra pas combler "

l’output gap", l’écart

entre le potentiel productif de l’économie et son niveau d’activité

réel. Krugman chiffre ce gap à 2100 milliards de $, les économistes "pessimistes" le situent à 3500 milliards de $. Cette crise s'ajoute à l'effondrement de la bulle des CDS. La seule issue sera les

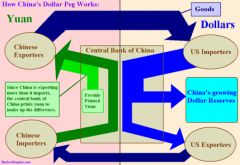

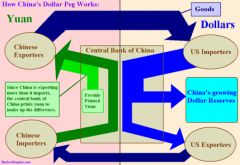

dévaluations de la £, qui a déjà perdu 30% depuis juillet 2008, et du $. La guerre économique par la dévaluation compétitive a commencé. Obama a répété encore récemment ce que nous savons depuis au moins une décennie: la Chine maintient artificiellement bas le cours du Renmimbi (Yuan). Selon l'administration Bush, puis Obama, le Renmimbi avait été réévalué ces 10 dernières années de 20% par rapport au $, ce qui semble totalement insuffisant. Mais la Chine ne garantit pas la totale liberté des changes. Veuillez revoir le

graphique cliquable à gauche. Pour

suivre les cours des devises voici un site. Selon Obama "

la Chine manipule le Renmimbi pour pouvoir continuer à exporter facilement et à meilleur prix".

Voici la première erreur du gouvernement Obama: les USA ne peuvent se plaindre de la sous-évaluation concurrentielle de la devise chinoise et continuer à penser comme depuis la rupture unilatérale par les USA des accords de Bretton Woods il y a 30 ans, que "

le Dollar est la devise américaine, mais n'est pas le problème américain".

Au soir du lundi 19 janvier 2009, le Plan n° 2 du bail out n'a pas marché, la RBS continue à s'effondrer. (Laissez-moi vous confier une pensée totalement délirante, personne n'a encore écrit

ceci: la RBS est l'équivalent de la banque centrale d'Angleterre, du Pays de Galles et de l'Irlande du nord. La RBS frappe les £ à son effigie écossaise. Je pense que cet effondrement va accélérer le processus de déclaration d'indépendance de l'Écosse, qui était déjà à 2 doigts de réussir l'année dernière à une poignée de

voix près. Et dans ma fiction délirante, l'Écosse va demander séparément

l'accession à l'EU. Fin de la parenthèse et oubliez ceci).

Pour être plus sérieux: les grandes banques britanniques sont trop grandes comparativement à l'économie britannique et à son PIB, elles sont trop interconnectées, et elles sont "

too big to fail" / trop grandes pour faire faillite. Nous pouvons simplement dire que les banques britanniques sont aussi trop grande pour être sauvées et que ni le gouvernement britannique ni la Banque centrale d'Angleterre n'ont les moyens de les sauver et que l'aide du FMI ne servira qu'à sauver très légèrement les crises sociales et apporter une assistance lors de la banqueroute d'Etat du Royaume-Uni.

Le porte-parole au Trésor, Vince Cable, libéral démocrate, vient de dire à l'annonce de ce second bail out, que

le premier bail out, le premier plan de sauvetage des banques "avait échoué par ce que le

gouvernement n'avait pas forcé les banques à augmenter les prêts qu'elles

devaient accorder en échange des injections de capital." Au sujet du second bail

out de Gordon Brown et d'Alistair Darling: "Je n'aime pas parler de chèque en

blanc, mais je crains que c'est exactement l a situation dans laquelle nous

sommes." Lord Myners, le ministre à la ville du cabinet Gordon Brown, vient de dire dans le Times, que le 10 octobre 2008, avant que le premier bailout ne fut annoncé, il y avait une période de 2 à 3 heures où le système bancaire britannique avait déjà failli faire banqueroute: “We were very close on Friday, October 10. There were two or three hours when

things felt very bad, nervous and fragile. The banking system was close to collapse before the first

bailout was announced". Selon Lord Myners, les deux bailouts n'empêcheront pas le Royaume-Uni de sombrer comme en 1976, dans la faillite totale de son système bancaire. Le Royaume-Uni était aussi déjà passé en 1976 par la banqueroute d'Etat pour être de nouveau soutenu financièrement par le FMI. Ces propos ne sont pas seulement tenus par le conservateur Cameron, le leader de l'opposition.

a situation dans laquelle nous

sommes." Lord Myners, le ministre à la ville du cabinet Gordon Brown, vient de dire dans le Times, que le 10 octobre 2008, avant que le premier bailout ne fut annoncé, il y avait une période de 2 à 3 heures où le système bancaire britannique avait déjà failli faire banqueroute: “We were very close on Friday, October 10. There were two or three hours when

things felt very bad, nervous and fragile. The banking system was close to collapse before the first

bailout was announced". Selon Lord Myners, les deux bailouts n'empêcheront pas le Royaume-Uni de sombrer comme en 1976, dans la faillite totale de son système bancaire. Le Royaume-Uni était aussi déjà passé en 1976 par la banqueroute d'Etat pour être de nouveau soutenu financièrement par le FMI. Ces propos ne sont pas seulement tenus par le conservateur Cameron, le leader de l'opposition.

L'ancien système ordoliébaral essaye de garder ses restes de cohésion. Jusqu'à présent les assemblées de gueux, tous plus innocents les uns

que les autres, se berçaient au moins dans la douceur de croire que

l'Histoire juge les leaders, les dirigeants et le Président, sans juger les peuples qui les avaient mis en place et qui se complaisent dans

leur identité de victime. A présent l'Histoire fait payer aux peuples

par les déficits budgétaires et la planche à billet, par une

déflation-récession, le chômage de masse et bientôt par l'hyperinflation, la privatisation

des pertes abyssales d'un système systémique de ces “masters of the universe” accepté par tous par

pensée, action ou abnégation de soi syndicale et politique. Le système systémique n'a pas été instauré dans une dictature, la Directive européenne Fonds Propres Réglementaires (CRD) est l'un des éléments de l'acceptation démocratique de ce système. Ce laisser-faire a été laissé faire par le peuple électeur. Aura-t-il appris à mettre quelque chose dans l'Urne le 7 juin aux Élections Européennes de 2009 ?

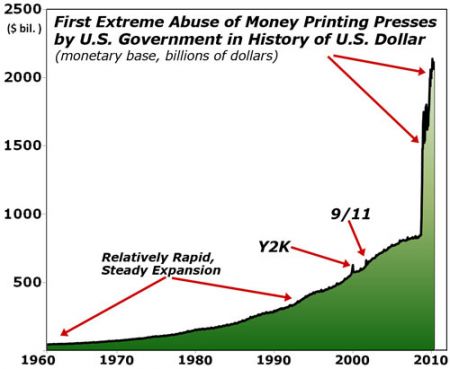

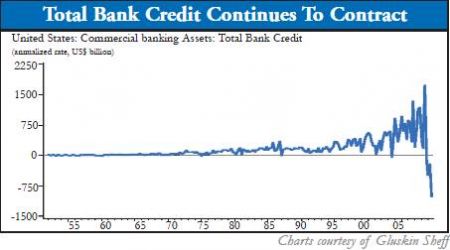

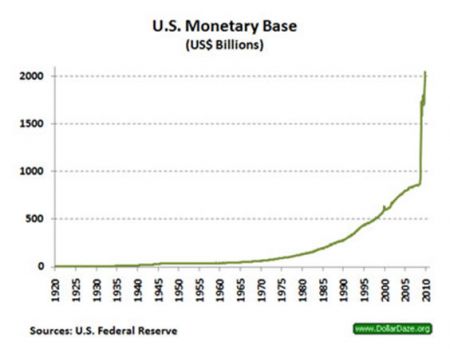

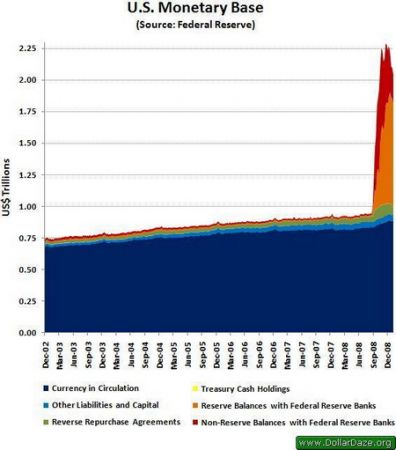

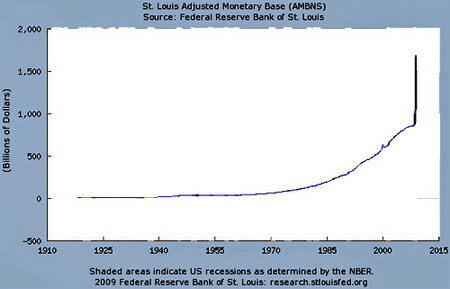

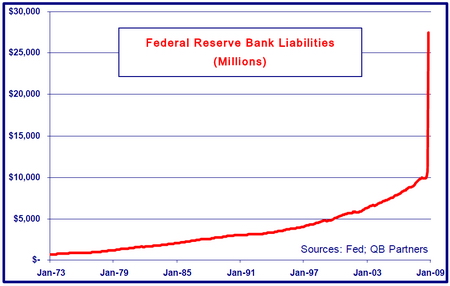

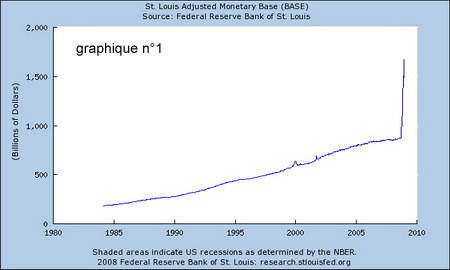

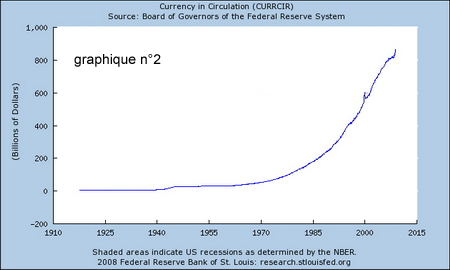

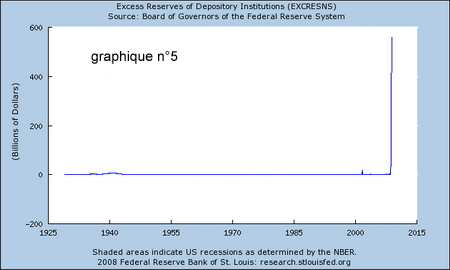

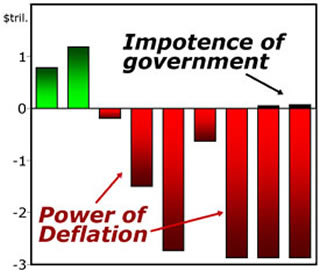

Une hyperinflation comme sous la République de Weimar aura bien lieu. Tous les analystes qui prétendent que la baisse de l'immobilier et de actions révèlent une forte tendance déflationniste ont tort. Ce serait le cas s'il y avait une contraction des liquidités. C'est le contraire avec tous ces Plans dit de Sauvetage qui ne sont que des Plans de Naufrage qui ont fait passer l'augmentation de la masse monétaire américaine de 800 milliards de $ à 1600 milliards de $ du début à la fin de l'année 2008 alors qu'elle était passée de 0 à 800 $ les 200 années précédentes. Les injections de liquidités sont donc le faux médicament administré au faux malade après une fausse analyse de la situation. Les surliquidités déversées par les banques centrales sont sequestrées pour l'instant dans les banques commerciales qui regonflent ainsi leurs fonds propres et leur notoriété pour faire plaisir aux agences de notation boursière et aux actionnaires et aux déposants pour éviter qu'ils ne se lancent dans un "run" pour retirer leurs fonds.

Une hyperinflation comme sous la République de Weimar aura bien lieu. Tous les analystes qui prétendent que la baisse de l'immobilier et de actions révèlent une forte tendance déflationniste ont tort. Ce serait le cas s'il y avait une contraction des liquidités. C'est le contraire avec tous ces Plans dit de Sauvetage qui ne sont que des Plans de Naufrage qui ont fait passer l'augmentation de la masse monétaire américaine de 800 milliards de $ à 1600 milliards de $ du début à la fin de l'année 2008 alors qu'elle était passée de 0 à 800 $ les 200 années précédentes. Les injections de liquidités sont donc le faux médicament administré au faux malade après une fausse analyse de la situation. Les surliquidités déversées par les banques centrales sont sequestrées pour l'instant dans les banques commerciales qui regonflent ainsi leurs fonds propres et leur notoriété pour faire plaisir aux agences de notation boursière et aux actionnaires et aux déposants pour éviter qu'ils ne se lancent dans un "run" pour retirer leurs fonds.

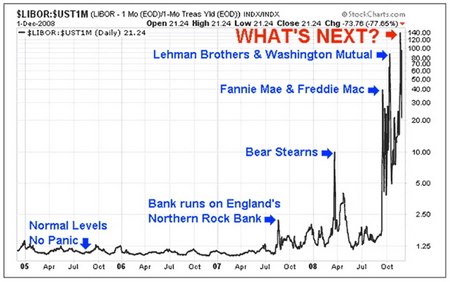

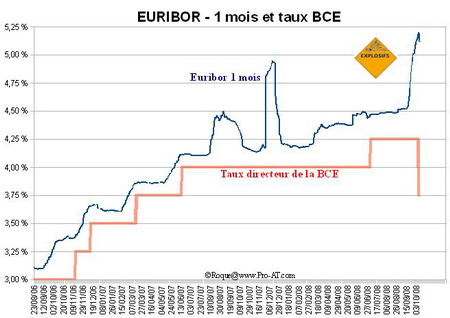

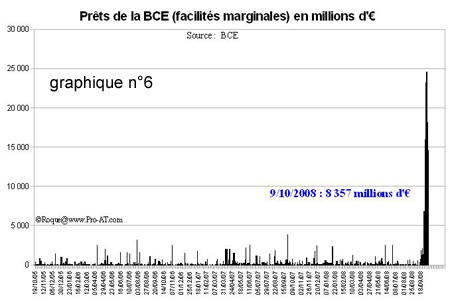

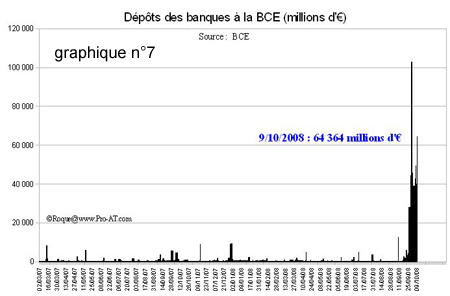

Le 28 décembre je vous avais écrit une longue étude sur les surliquidités offertes en cadeau aux banques commerciales par la BCE et les autres banques centrales. Je vous avais exposé et décrit le taux Libor ou Euribor pour l'Eurozone, le taux interbancaire qui est aussi, voire surtout en ce moment, un outil de mesure de la confiance entre banques. Je vous avais aussi exposé le fait que toutes les banques commerciales séquestrent simplement les liquidités injectées par les banques centrales et par le Trésor Public, pour se rembourser de leurs dettes volontairement encourue par un management financier hystérique et irresponsable et criminel. C'est un crime économique et financier. En Italie existe la Brigade financière. Suite à mon article, on m'a aussi invectivé de vive voix, en me disant que je fais de "l'intoxe" et que je suis... un gauchiste. Heureusement que Vince Cable, d'un autre bord politique, pense comme moi.

Selon le Times Online au sujet du premier Plan Gordon qui a échoué: "That prompt action

saved the banking system from collapse but it was not enough, primarily

because the banks have used the initial support to shore up their capital

positions, especially in the face of further big losses on earlier lending." (Je ne vous traduis pas, le contenu est le même.)

En réalité, le système bancaire anglais est un tonneau sans fond, un trou noir. En bon français, on appelle ceci le krach de toutes les banques anglaises qui seront toutes nationalisées en totalité ou partiellement. Je n'aimerai pas me sentir dans la peau du peuple anglais, qui avait cru depuis 1945 en sa toute puissance et qui avait toujours toisé l'Europe avec ces centaines d'opt outs, ses dérogations qu'il avait imposées à l'Europe en contre-partie de son adhésion. Un jeune professeur anglais m'avait dit cet été dans un camping à Dunvegan of Macleod, Isle of Skye: "

You, Strasburg and the palace of bureaucracy, must pay for intelligence". Les actifs pourris et les positions à risques ne sont pas le résultat de la fatalité ou de la mauvaise conjoncture, mais le résultat de

leurs spéculations sur ces produits structurés financiers adossés sur des

créances, que ce soit les subprimes ou les CDS. Subitement la Barclays fait une campagne publicitaire sur la

sustainable bank, la

banque durable et sur le

citoyen global responsable.

La Fed' agit de toute manière déjà comme Bad Bank depuis mars 2008 quand elle

avait repris les créances douteuses de Bear Stearns, la banque d'investissement faillitaire,

pour faciliter son acquisition par la JP Morgan. La Fed' avait déjà promis en

novembre 2008 de racheter le portefeuille de créances toxiques de la Citigroup

pour un montant de 300 milliards de $. Il en va de même pour les garanties de l'État qu'a réussi à obtenir la Bank of Amerika pour un montant de 118 milliard

de $. Ainsi les USA n'ont même plus besoin de créer une Bad Bank avec un cadre

juridique spécifique. La Fed' a donc inventé, pour réaliser ces bail outs psychédéliques, ce nouvel instrument qui fera partie du TARP 2 de Obama (

Troubled

Asset

Relief

Programme): "

bank regulators and Federal Reserve officials consulted by the incoming

administration have made it clear they think a further push to deal

with toxic assets is essential". (Les régulateurs bancaires et les responsables de la Fed', qui ont été consultés par la nouvelle administration qui se mettra en place, ont expliqué ouvertement qu'ils pensent qu'il est essentiel de plus développer l'achat des actifs toxiques.) Une preuve supplémentaire que la création de la monnaie a été privatisée et que la Fed' n'est qu'au service des intérêts privés d'une fédération de la classe globale d'escrocs madoffés.

Sur le site

america.gov

vous pouvez voir l'une des propositions du G20 de Washington de novembre 2008 sur

laquelle le G20 de Londres d'avril 2009, un genre de Bretton Woods 2, devrait prendre une

décision: "

l'adoption de nouvelles obligations en matière d'information: les

autorités nationales doivent exiger que les établissements financiers

communiquent des informations sur leur situation financière et sur les

produits financiers complexes qu'ils négocient ou qu'ils possèdent,

tels que les dérivés et les contrats d'échange sur défaillance de

crédit (CDS), de sorte que les organismes de réglementation nationaux,

et peut-être internationaux, soient au courant de l'ampleur des achats

et ventes de ces produits et puissent juger si elle risque de créer des

risques pour le système financier". Risque de créer des risques...

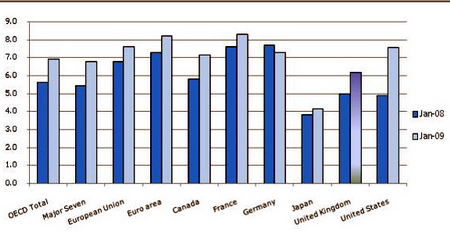

Voilà, je vous ai décrit les deux étapes de l'abandon de souveraineté de la banque centrale relativement à son droit et devoir de créer de la monnaie, de réguler les flux, de règlementer et de contrôler le marché financier et le système bancaire. Cet aspect de la Commercialisation des Services, n'avait même pas été réclamé par l'accord AGCS, connexe à l'accord instaurant l'OMC. L'AGCS est l'Accord Général sur la Commercialisation des Services. Cet abandon de la souveraineté de la banque centrale, de la Fed' ou de la BCE, constitue bien une privatisation de la création de la monnaie et une privatisation du Trésor Public. Le prix sera payé par la Global Meltdown 2009 et par deux générations à venir et les millions de chômeurs: plus 25 millions sont prévus en Europe avant 2010 par l'OCDE.

Dans le même temps, et principalement en France, la

privatisation des services publics ne sera pas ajournée; ceci pour rester en conformité avec l'AGCS et sa déclinaison européenne de la Directive

Services Publics. Les arrêts de la CEJ / CJCE

Laval, Rüffert, Viking, Partneri ne seront pas non plus annulés. Les escrocs du système systémique bancaire sont soulagés de leur pertes pyramidales, mais le Travailleur doit rester de la volatilité pure, parfaite et non faussée "

pour permettre à l'Europe de relever le défi de la mondialisation". Je vous conseille donc d'aller bien voter aux

Élections Européennes 2009, et de ne pas vous jeter dans les bras d'un régime totalisé qui s'installera avec le Global Meltdown 2009. Le capitalisme d'État rentre dans le capital des banques (Commerzbank, Desdnerbank, Postbank, IKB, LWF, Real Hypo Estate, Volkswagen Bank, Mercedes Benz Bank, Citygroup, IAG, et dans les entreprise GM, Chrysler, Ford, Opel...) mais le Travailleur trinque. Les apparatchiki (аппара́тчики) restent au même endroit où ils ont toujours été, aujourd'hui l'Intelligenzija

(интеллигенция) s'appelle Classe Globale. Comme Ulrich dans "Muž bez vlastností" ("

L'homme sans qualités -

Der Mann ohne Eigenschaften") de Musil, je suis en vacance de la vie et du langage, mais pas pour une seule année, mais depuis toujours. On se parle, on se parle, par la barbichette.

ПЕРЕСТРОЙКИ ?

Pražské jaro ?

Koľko jazykov vieš, toľkokrát si človekom !

_______________________________________________________________________________

Pour lire la Partie 2 veuillez vous rendre sur l'article suivant dans le site:

4]

Historique de la Privatisation de la Création de monnaie et du Trésor Public:

Greenspan de la Fed', JC Trichet de la BCE

5]

Devoir d'information du citoyen: extraits de mes cours de1993 à 2009 en niveau DESS, Master 2, Master Grande École

En Allemagne le système d'information et la démocratie sont constitutionnellement transparents pour informer, aussi sur la bad bank.

En Allemagne le système d'information et la démocratie sont constitutionnellement transparents pour informer, aussi sur la bad bank.  Sur certains

portails agrégateurs de contestations, j'en énerve certains avec ma

confiance en l'information, l'engagement et la responsabilité politique

des citoyens. L'africain est victime des régimes politiques, l'Européen a

choisi son régime politique et son modèle de "concurrence libre et

non faussée". Le TSE ne serait jamais passé en France si les

sénateurs et députés PS n'avaient pas laissé le gouvernement en place

agir au Congrès de Versailles du 4 février 2008. L'Europe

est même plus active que les USA dans le domaine de la

globalisation appauvrissante.

Sur certains

portails agrégateurs de contestations, j'en énerve certains avec ma

confiance en l'information, l'engagement et la responsabilité politique

des citoyens. L'africain est victime des régimes politiques, l'Européen a

choisi son régime politique et son modèle de "concurrence libre et

non faussée". Le TSE ne serait jamais passé en France si les

sénateurs et députés PS n'avaient pas laissé le gouvernement en place

agir au Congrès de Versailles du 4 février 2008. L'Europe

est même plus active que les USA dans le domaine de la

globalisation appauvrissante. L'homme était recherché par la

police suite à un détournement de fonds au Crédit municipal de Bayonne.

L'homme était recherché par la