IASB, IFRS, Solvency II, Bâle II: Victoire de la Lutte des classes financières - Droit de cacher les risques

Par Thomas, le Cimbre le 24. octobre 2009, - Catégorie : Bretton Woods II, Green New Deal, Système Monétaire International - Lien permanent

La faillite de la banque âgée de 101 ans est la plus grande faillite bancaire depuis celle du 15 IX 2008 de la Lehman Brothers et la 5ème plus grande faillite de l'histoire des USA.

La faillite du groupe de services financiers CIT, spécialisé dans les réseaux franchisés et commerces associés aura un impact sur des dizaines de milliers de détaillants et sur les dépenses de consommation représentant les deux tiers du PIB des USA.

Chaque G20 depuis l'automne 2008 s'était donné comme objectif de réformer les marchés financiers et leurs pratiques, d'éradiquer les paradis fiscaux, et d'instaurer la transparence sur les marchés financiers et de redirection de l'épargne.

1) Les junk bond, LBO, CDS/CDO sont aux entreprises les équivalents du Subprime, du Alt-A des prêts hypothécaires.

Le CIT Group se finançait avec ses activités financières selon la méthode Ponzi-Madoff en empruntant cycliquement sur les marchés financiers et en spéculant sur le marché des hypothèques (subprimes, Alt-A...). Ces deux activités étaient devenues l'activité principale du CIT Group au lieu de s'occuper de son vrai métier, le financement des PME, comme pour les départements financiers de Chrysler et de GM. Cette faillite est très grave et montre que les aides des plans gouvernementaux américains de sauvetage TARP, TALF, PPIP ne servent à rien et que l'économie américaine poursuit une très grave récession. Il n'y a pas de reprise. Le CIT Group avait reçu 2,3 milliards de $ à la fin de l'année 2008 et croyait pouvoir continuer à compter sur le club de Wall Street avec Obama Geithner Bernanke à sa tête. Mais ce trio ne pensait pas que CIT Group représente un risque systémique et ne lui a pas offert un second refinancement de ses dettes.La faillite du CIT Group est-elle en contradiction avec le titre de mon article, la Victoire de la Lutte des Classes financières? Non. Les lobbies de l'Élite financière de la Lutte des classes exercent une énorme pression sur les G20 pour faire passer par IASB au plus vite les changements des normes comptables, et ils y sont parvenus. Il est juste trop tard pour le CIT Group, mais grâce au Chapitre 11 (protection légale US contre les créanciers en cas de faillite), il va organiser une "liquidation ordonnée" comme pour Chrysler, GM, etc et pour cacher encore plus vite ses positions toxiques en se restructurant comme l'ont fait en France la Caisse d'Épargne et la Banque Populaire. Le CIT Group prétendra aussi en même temps comme pour la CE et la BP "qu'à l'heure actuelle l'ampleur des dettes n'est pas encore connu". Le CIT Group va se diviser, comme Alistair Darling veut le faire avec les banques britanniques, et l'on ne saura plus vraiment faire la différence entre la good bank, la bad bank, la zombie bank. On saura juste que l'État est intervenu pour recapitaliser et que les contribuables, qui ont tout perdu dans le bail out gouvernemental, vont payer au moins pendant 20 années les dettes budgétaires créées pour sauver ces truands systémiques qui n'auront perdu qu'une partie de leur mise, car les banques et les créanciers passent avant l'État quand il y a liquidation d'une entreprise et remboursement sur la masse concordataire. Comme Chrysler et GM qui étaient détenus par le Hedge Funds Cerberus, le CIT Group était détenu par Carl Icahn qui avait acquis sa réputation de "pirate des entreprises". Il n'y a rien d'étonnant que le CIT Group ait dévoyé ses synergie dans le management financiers compulsif et spéculatif économicide. Son actionnaire majoritaire est le golden boy Carl Celian Icahn qui fit fortune en rachetant les junk bonds de Michael Milken en dans les branches industrielles à haut rendement du multimédia et de l'énergie: Icahn est le directeur de Blockbuster et le propriétaire d'American Real Estate Partners, XO Communications et American Railcar et possède des actions dans bon nombre d'autres sociétés comme National Energy Group, Hollywood Entertainment ou Yahoo!

Icahn est un digne successeur de Michael Milken sans en tirer les leçons, mais en faisant encore pire et dans une ampleur décuplée. Miachael Milken avait marqué son époque dans le domaine financier en travaillant durant les années 70 et 80 dans une banque d'affaires américaine, la Drexel Burnham Lambert qui n'existe plus aujourd'hui suite à son dépôt de bilan. On peut déjà affirmer que Cit Group a opéra comme la Drexel Burnham Lambert en étant spécialisé - comme Bernard Tapie à l'époque en France - dans le domaine des fusion-acquisitions. Milken avait inventé l'instrument financier particulier appelé junk bonds ou obligation pourrie (voir sous Wiki le classement des rating agencies, agences de notation). Le junk bond est dans le marché des crédits aux PME ce que le subprime est sur le marché des crédits hypothécaire. Cette innovation financière du junk bond reposait sur une analyse à propos des capacités d'endettement des moyennes entreprises à la fin de 1970. Il était admis qu'une PME était plus souvent dans l'incapacité de payer, de rembourser ses dettes – principalement sous forme d'obligations – que les grandes firmes qui, elles étaient jugées comme étant en bonne santé. Le pari de Milken, et de Icahn dans les années 2000 était de donner accès aux crédits à ces petites firmes pour qu'elles puissent se développer, mais que celles-ci fussent prêtes à honorer leurs dettes avec des intérêts bien plus élevés que la moyenne en ce temps. Communément, une obligation d'une grande firme offre 5 % à 8 % de rendement pour les créanciers; les firmes qui avaient eu recours au crédit de Milken par l'intermédiaire de Drexel, la banque, offraient jusqu'à 20 % ! Le marché des junk bonds connut rapidement un vif succès et les entreprises voulaient toutes de ce crédit miracle, même si les taux qu'elles devaient payer étaient trop élevés. Mais bien vite, ces obligations à haut rendement furent utilisées pour lancer des OPA hostiles (Offre Publiques d'Achat) sur des firmes aux résultats stagnants. Le raideur empruntait de l'argent grâce aux junk bonds, rachetait l'entreprise-cible qui était donc payée très, très cher puis pour rembourser son crédit, démantelait la firme rachetée et ne gardait que les actifs les plus intéressants. Cette période a fait et fait la fortune de Drexel et de ses banquiers, c'était l'ère de ces fameux golden boys comme R. Perelman, Carl Icahn, T. Boone Pickens... ou Madoff qui rachetaient tous ce qu'ils voulaient, les délits d'initiés sont évidemment fréquents. Les LBO (voir plus bas) financés par des banquiers comme Icahn avec son CIT Group, comme Milken avec sa banque Drexel restent dans les mémoires du monde financier comme les plus agressifs, les plus rapides et surtout les plus rentables, mais aussi les plus frauduleux et les plus responsables de système de faillites déchainés.

2) La planche à billet + 0% taux directeur de la Fed = taux d'intérêt négatif de 20%, carry trade et mégalo-bulle du risque

Le contenu de ce paragraphe s'est transformé en article de fond >>> Berlin: deux décades perdues, et la Chute continue3) Il y a plus grave que les bonus: le casino-capitalisme, le Traité de Lisbonne dont il faudra bien finir par parler

Je ne me suis jamais occupé des bonus réservés aux traders, raiders et associés qui forment l'élite la plus performante et la plus moderne de la Lutte des classes. Il gagnent toujours et sont servis par les politiciens, députés, sénateurs, ministres et partis politiques. Les boni ne m'impressionnent pas et le prince-président français comme les autres gouvernants se sont félicités au G20 de Pittsburgh d'avoir aboli quelque chose... qui n'existe plus sous sa forme ancienne parce que les salaires de toute la branche financière ont été augmentés de 30% en moyenne depuis un an pour contourner les éventuels interdits et pour laisser les masses discuter de quelque chose qu'elles comprennent à la différence de la régulation des produits financiers dérivés, c'est à dire du casino-capitalisme.La discussion sur les bonus est le dernier rempart avant la discussion sur le fond du pourquoi de notre système économique.

Le ministre gauche-droite Besson a encore inventé un sous-forum final: celui du pourquoi de la برقع en France (burka).

Vous avez pu constater que je n'attendais rien du G20 de Pittsburgh, comme je n'avais rien attendu du G20 de Washington de novembre 2008 et du G20 de Londres d'avril 2009 que les médias vendaient en souscription comme le Bretton-Woods II. Le hold-up des USA sur le monde et sur le FMI continue pour soutenir, avec de la création monétaire artificielle ou synthétique, le $ comme monnaie de référence. La grande décision du G20 de Pittsburgh a été de poursuivre la relance des Green Shoots et de préparer la 3ème bulle des subprimes avec la planche à billets. Chaque G20 est en général dénoncé quelques jours après par ses organisateurs.

Souvenez-vous aussi du comportement de la Ministre Française, Christine Lagarde, qui vient de s'opposer à la dernière loi du Parlement français qui a été votée pour instaurer une surtaxe spéciale et temporaire sur les bénéfices des banques, justement de ces banques qui empruntent à taux zéro auprès de la banque centrale (BCE pour l'Europe) pour faire des affaires financières juteuses sans pour autant distribuer des crédits aux particuliers et aux entreprises qui en demandent pour réaliser leurs projets industriels et commerciaux. L'État a été trop lâche, a offert un 1/2 trillion aux banques pour réaliser leur bail-out (sauvetage) sans pour autant rentrer dans leur capital ou émettre des exigences de gouvernance. Cette loi a été votée au Parlement français le vendredi 23 Octobre 2009, mais a de suite été annoncée comme relevant d'une "erreur technique" et sera à nouveau soumise au vote. L'État continue à engraisser les banques avec l'argent public ou les dettes publiques avec l'appui des ministres et de la majorité des Députés du Parlement (ou du Congrès américain). L'État orchestre la Lutte des Classes au grand bonheur du monde financier et a organisé le plus grand transfert de toute l'histoire des richesses à partir du budget de l'État et de l'endettement, de la défiscalisation des entreprises (abolition de la Taxe Professionnelle): l'unique groupe bénéficiaire du transfert est celui des traders, des banques, des assurances, des instituts financiers.

Donc je ne vais toujours pas vous entretenir des bonus, mais de ce qui a constitué le cadre de la crise financière et qui entraine à présent la crise du crédit, de la production et qui apporte le chômage de masse des peuples, la misère économique, la désolation sociale et familiale et d'ici peu la Grande Dépression et l'hyperinflation. Dès avril 2007 je vous parle d'une crise en U-shape, en forme de U, dans laquelle le fond du U sera très long. Deux générations futures seront sacrifiées et vont payer pour les dettes des papy-boomers et de leurs challengers victorieux, les quinquas et les quadras, voir les vingtas qui vont porter le nom générique de Jean. Car la dette des papy-boomers n'est pas celle de la Sécurité Sociale, mais celle du système financier de leur Casino-Capitalisme mariné dans leur Globalisation qui doit apporter démocratie et développement, ou apporter le bien-être et tendre au plein-emploi comme le promet le Traité de Lisbonne.

4) Éliminer le Risque et le prix du Risque avec IASB, IFRS, Bâle II,

les Fonds Propres Réglementaires, LBO, CDS/CDO, la Directive Européenne.

Dès le début grandiose de la crise, le 15 IX 2008, avec l'abandon du soutien à la Lehman Brothers par la Fed' et le gouvernement américain, je vous ai offert de longues analyses sur les Normes Prudentielles Comptables de Bâle II et de IFRS. Pendant des mois, j'étais seul, même en Grande École de Management, a traiter en continu de ce sujet que j'avais identifié comme étant la Pierre de Rosette qui permettait de lire la crise qui n'était pas ladite crise des subprimes, mais celle du système financier. Derrière Bâle II se situe la philosophie économique du Comité de Bâle et de la réelle Banque Mondiale, la BRI - Banque des Règlements Internationaux. Cette philosophie est la création de richesses avec annulation de la prise en compte du facteur risque, autrement dit avec la multiplication de l'effet de levier pour chaque euro, ou chaque $ prêté. Pour faire plus simple, il s'agissait de faire du business en réduisant au maximum la Couverture par les Fonds Propres et en multi-mutualisant le risque. Il est admis qu'une couverture de 7 à 8 % est suffisante pour les banques pour pouvoir répondre sainement et sereinement aux défaillances des emprunteurs qui ne peuvent plus rembourser leurs emprunts. (Photos: Ålesund, été 2009)

Dès le début grandiose de la crise, le 15 IX 2008, avec l'abandon du soutien à la Lehman Brothers par la Fed' et le gouvernement américain, je vous ai offert de longues analyses sur les Normes Prudentielles Comptables de Bâle II et de IFRS. Pendant des mois, j'étais seul, même en Grande École de Management, a traiter en continu de ce sujet que j'avais identifié comme étant la Pierre de Rosette qui permettait de lire la crise qui n'était pas ladite crise des subprimes, mais celle du système financier. Derrière Bâle II se situe la philosophie économique du Comité de Bâle et de la réelle Banque Mondiale, la BRI - Banque des Règlements Internationaux. Cette philosophie est la création de richesses avec annulation de la prise en compte du facteur risque, autrement dit avec la multiplication de l'effet de levier pour chaque euro, ou chaque $ prêté. Pour faire plus simple, il s'agissait de faire du business en réduisant au maximum la Couverture par les Fonds Propres et en multi-mutualisant le risque. Il est admis qu'une couverture de 7 à 8 % est suffisante pour les banques pour pouvoir répondre sainement et sereinement aux défaillances des emprunteurs qui ne peuvent plus rembourser leurs emprunts. (Photos: Ålesund, été 2009)A la fin des années 90 et suite à la Crise du Millenium (crise de l'épargne et des profits, savings and loan crisis), la crise DotCom Enron, il fallait "démocratiser", compresser ou éradiquer les coûts du risque et rendre honorable et légal les activités d'enrichissement du turbo-capitalisme de ces R. Perelman, Carl Icahn, T. Boone Pickens, Madoff, Soros, Warren Buffet, ces Pères de cette élite financière.

Avec le système de Bâle II et des normes prudentielles comptables IFRS et de la Directive Européenne Fonds Propres Réglementaires (CRD), il était admis qu'une couverture de 2 à 3 ou 4% était bonne et suffisante à partir du moment où les instituts financiers publiaient tous les trimestres le bilan des actifs pour informer les investisseurs financiers. Dans ce système pyramidal à la Madoff-Ponzi, la publication trimestrielle en phase ascendante de bulle spéculative nourrissait le caractère euphorisant du rendement à deux chiffres et donnait à ces publications trimestrielle une qualité compulsive. La bulle entretenait cette Élite de la Lutte des classes qui nourrissait la bulle et l'accroissement de la valeur des actifs n'était que sui generis et n'avait rien à voir avec du développement ou de la croissance. Il y a moins de 20 ans, les entreprises réalisaient le chiffre d'affaire avec 90% d'activité productive et 10% de management financier; en 2008 les entreprises réalisaient leur CA avec 90% en management financier. Le travail productif et commercial n'était qu'un alibi pour jouer au financier (Voir les filiales financières en faillite de Chrysler, de GMAC, de Ford, de Peugeot, de Renault qui sont renflouées par l'État sous-couvert de plan de relance). GMAC a extorqué 1,5 milliards de $ en 2009 au gouvernement allemand pour recapitaliser sa filiale européenne Opel et va licencier 10.000 ouvriers en Allemagne, pour finalement garder Opel dans son groupe.

Obama, à cheval sur son fréquentiel, vient de demander à Tim Geithner, Secrétaire américain au Trésor, de recommencer à mettre en œuvre ses bail outs à répétition pour les mêmes abonnés qui ont dévoyé toute activité économique dans du management spéculatif et financier: la GMAC va être aidé pour la 3ème fois et recevoir dans les prochains jours 5,4 milliards de $. Puis, AIG, GM, Citi, Bank of America, Chrysler vont aussi ouvrir le goulot. C'est du Ponzi gouvernemental légal. Yes. Recovery? Reprise économique? Pour être au courant heure par heure des banques US en faillite il y a le site The Bank-Implode-O-Meter. 17,8 maisons individuelles ont été abandonnées par leurs emprunteurs détenteurs du "titre de proriétés"i, et restent vides. Plus d'un million de maisons individuelles appartiennent à des "propriétaires" pour lesquels la faillite individuelle a été déclarée.

La Lutte des classes financières n'avait rien de démodé alors que tous nos politiciens de droite et de gauche nous ont fait croire pendant 20 ans que la scission droite gauche était ringarde, finie, dépassée et qu'ils parvenaient à faire passer les revendications sociales des masses laborieuses pour de l'extrême-gauche, de la Gauche de la Gauche, voire de l'ultra-gauche

Pour vous, faire passer les exigences de fonds propres réglementaires de 7/8 % à 3 ou 4% ne semble pas être dramatique ou tragique, mais ceci permet de faire passer l'Effet de levier de 20/30 à 50, 60 ou plus encore. Autrement dit: une banque prête 50 à 80 fois plus qu'elle ne dispose en réalité, en pariant sur la santé financière des emprunteurs de bonne foi et en pariant sur la croissance infinie. Ces instituts financiers, banques et assurances sont aujourd'hui techniquement en faillite au Royaume-Uni, aux USA comme ils l'ont été en Islande et comme ils le sont en Irlande. Pour l'Irlande, il faut laisser fonctionner l'Omertà, car l'Irlande est dans la Zone euro, il fallait lui faire cracher la ratification du Traité de Lisbonne avec une prime de 54 milliards d'euros versées aux cinq banques irlandaises. Pour le Royaume-Uni, savez-vous que la BCE soutient le £ et achète en masse des Gilts, les Bons du Trésor britanniques? Bruxelles a tellement besoin du modèle néo-libéral de la City pour bétonner son modèle de la Concurrence libre et non-faussée du Traité de Lisbonne.

Imaginez-vous en plus de cet imbroglio d'affaires des banques commerciales que les banques d'investissements ne sont pas tenues d'avoir des fonds propres réglementaires, et imaginez-vous qu'en plus il y a le système de shadow-banking par lequel ont été diffusés en dehors de la Bourse plus de 600.000 milliards en produits financés dérivés adossés comme des CDS / CDO, qui sont des systèmes d'emprunts et d'assurances sur défaillances de l'emprunteur, en sachant que toutes ces opérations sont des OTC (Over the Counter), des opérations de gré-à-gré qui sont hors-bilan, et pour lesquelles personne n'est vraiment capable d'avoir une vision statistique et une vision que l'ont pourrait faire passer par un système de comptabilité analytique et de comptabilité nationale. Ces 600.000 milliards (600 trillions) sont des transactions financières qui se font en dehors du circuit des marchés financiers, qui offraient en temps de croissance des bénéfices spéculatifs non soumis au contrôle des autorités administratives et non soumis à l'impôt. C'est un système de blanchiment de l'argent, tant que nous nous trouvons en période de croissance ou de positions toxiques et pourries dès le moindre des retournements de tendance économique. En 2009 le nombre de faillite de banques petites et moyennes non repêchées par les bail out est de 106, elles représentaient 106 milliards en actifs.

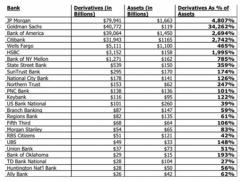

Sur le graphique cliquable à gauche vous pouvez voir que les 29 premières banques US sont en faillite à cause de leur mégalo-spéculation. Elles sont toutes des risques systémiques. Légendes: Billions = Milliards. Derivatives = la Bulle des CDS, les assurances sur défaut de paiement des crédits. Assets = les Fonds Propres. Attention: 4.807% = Quatre mille huit cent sept pour cent. Pour les seuls USA on estime la Bulle des CDS à 200 trillions = 200.000 milliards de $. Et pourtant, toutes ces banques annoncent des "bénéfices"... Goldman Sachs a un levier d'endettement de... 34262%. Ce tableau ne montre que la bulle des CDS dans le bilan de ces banques et non pas toutes les autres positions toxiques comme les subprimes, les Alt-A, les MBS... Vous comprenez que cette Élite de la Classe financière lutte pour cacher les risques, qu'ils soient les positions toxiques comme les assurances sur défaut de remboursement des crédits (CDS).

Sur le graphique cliquable à gauche vous pouvez voir que les 29 premières banques US sont en faillite à cause de leur mégalo-spéculation. Elles sont toutes des risques systémiques. Légendes: Billions = Milliards. Derivatives = la Bulle des CDS, les assurances sur défaut de paiement des crédits. Assets = les Fonds Propres. Attention: 4.807% = Quatre mille huit cent sept pour cent. Pour les seuls USA on estime la Bulle des CDS à 200 trillions = 200.000 milliards de $. Et pourtant, toutes ces banques annoncent des "bénéfices"... Goldman Sachs a un levier d'endettement de... 34262%. Ce tableau ne montre que la bulle des CDS dans le bilan de ces banques et non pas toutes les autres positions toxiques comme les subprimes, les Alt-A, les MBS... Vous comprenez que cette Élite de la Classe financière lutte pour cacher les risques, qu'ils soient les positions toxiques comme les assurances sur défaut de remboursement des crédits (CDS). Ce système mégalo-spéculatif a été mis en forme avec les Normes Prudentielles Comptables intitulées Bâle II et Normes IFRS rédigées par le Comité de Bâle et par IASB. Cette mégalo-bulle des CDS/CDO qui fonctionne hors bilan et de gré à gré (Over The Counter) révèle dans l'économie nationale son existence et sa réelle ampleur lors d'un inversement de croissance, et sa chute se déchaine de manière surdimensionnée lors d'une Dépression et de l'éclatement de cette bulle. A partir du moment où le croissance disparait, ou où apparaît la Dépression les détenteurs de ces certificats, de ces titrisations (CDS / CDO) se trouvent en manque de liquidités, voient leurs actifs s'effondrer et perdent toute garantie bancaire et ne peuvent plus obtenir de nouveaux emprunts auprès des banques ou de l'argent frais sur les marchés financiers ou sur les marchés financiers actifs en bourse. La crise financière de ce shadow-bankig Ponzi-Madoff-Bush-Obama se transforme en crise économique, etc... L'aspect euphorisant et compulsif de ce cadre de normes comptables prudentielles de ce système mégalo-spéculatif était nourri et soutenu depuis 1990 par cette Élite de la Lutte de sa classe, mais devient subitement démodé et à réformer. Cette Élite bien classée travaille à sa Réforme depuis l'automne 2008 à l'aide de ces Lobbies dont les meilleurs des portes-paroles sont les membres du G8 qui siègent aux G20 et le Club de Wall Street avec à sa tête Obama et Bernanke-Geithner qui étaient déjà membres actifs dans le système mégalo-spéculatif précédent des Bush-Paulson-Greenspan.

Le risque des investisseurs privés "qui n'existait plus" depuis les années 90' - parce que multi-mutualisé - devient subitement gênant. L'État Providence bancaire est déjà venu depuis l'automne 2008 pour éponger la première partie devenant visible des effets négatifs de ce risque et arrose les banques et systèmes financiers de trillions en aides et plans de sauvetage ou avec le prochain "Grand Emprunt" en France. Mais la partie cachée n'en fini pas de se révéler. Que faire? Au fur et à mesure que les banques et assurances entremêlées prétendent refaire des bénéfices - grâce aux assouplissements légaux des normes Comptables IFRS et IASB, le risque continue d'apparaître en révélant à n'en plus finir des actifs toxiques et des positions négatives que l'on faisait passer pour être dormants. Dites-vous bien que nous ne sommes pas encore arrivés en octobre 2009 dans la crise économique mondiale et que la troisième "Crise des Subprimes" est déjà préparée par Obama en personne, par la Federal Housing Administration et le Ginnie Mae, et par la Fed' qui crée du $ de contrefaçon sur la planche à billet de Paper Mill on the Potomak. Mais avant cette troisième Crise des Subprimes nous allons entrer dans la Crise de la bulle des Alt-A qui sera aussi grande que la crise des subprimes.

Cette philosophie débridée du Casino-Capitalisme qui est née après la Chute du Mur de Berlin avait été perçue et mondialement vendue par les Bush comme la "Victoire de la Guerre froide" par l'Ouest sur l'Est. Le shadow-banking est une hypothèque sur deux générations. qui vont payer pour la cupidité des papy-boomers supplantés par les quinqua, quadra et les Jean-vingtas dits "fils-de". Le spéculateur aime gagner, et faire payer les autres ses propres risques en les multi-mutualisant jusqu'à la prise en charge publique par les contribuables. Mais comment faire pour organiser ce vol? La ministre française Christine Lagarde vient aussi aider cette Classe dans sa lutte financière et va faire revoter lundi la Loi votée "par erreur technique" du Parlement sur la surtaxe temporaire des bénéfices bancaires réalisés avec les aides publiques payées par les contribuables pour que les banques puissent faire comme d'habitude des jeux de trésorerie et "assainir leurs positions".

Cette philosophie débridée du Casino-Capitalisme qui est née après la Chute du Mur de Berlin avait été perçue et mondialement vendue par les Bush comme la "Victoire de la Guerre froide" par l'Ouest sur l'Est. Le shadow-banking est une hypothèque sur deux générations. qui vont payer pour la cupidité des papy-boomers supplantés par les quinqua, quadra et les Jean-vingtas dits "fils-de". Le spéculateur aime gagner, et faire payer les autres ses propres risques en les multi-mutualisant jusqu'à la prise en charge publique par les contribuables. Mais comment faire pour organiser ce vol? La ministre française Christine Lagarde vient aussi aider cette Classe dans sa lutte financière et va faire revoter lundi la Loi votée "par erreur technique" du Parlement sur la surtaxe temporaire des bénéfices bancaires réalisés avec les aides publiques payées par les contribuables pour que les banques puissent faire comme d'habitude des jeux de trésorerie et "assainir leurs positions".Obama, chef du gang Ponzi et du Club de Wall Street, est aidé par le lobby IASB et par Bruxelles. Il n'a plus besoin de s'agiter seul avec Tim Geithner, son Secrétaire fédéral au Trésor, et Bernanke, Secrétaire de la Fed' (Banque Centrale américaine), pour venir en aide avec brio dans cette Lutte des Classes financières. Plus besoin de falsifier un Stress-Test des 19 grandes banques, le système légal vient en aide pour falsifier les bilans et cacher les risques.

En droit, la certitude nait de la Stabilité du Droit. Dans le système des affaires, la Certitude nait de la Stabilité des Normes Comptables. Si le Droit ou les Normes sont élastiques nous retomberons dans l'arbitraire, le népotisme, le système des gangsters. Je sais exactement pourquoi j'ai titré un de mes billets "Y a-t-il un Eliot Ness pour arrêter Obama". Obama, comme les autres gouvernants, n'a ni la force ni l'envie de s'opposer à la privatisation de la Création de Monnaie. La planète est tellement perdue moralement qu'elle se constitue un héros comme elle se prépare un rôti à consommer et cuit aux micro-ondes pour que ça aille plus vite: elle a décerné le Prix Nobel de la Paix à Obama qui bavarde en poursuivant la politique économique spéculative Greenspan-Bush-Madoff et son œuvre de guerre mondiale. Le Financial Times Deutschland avait publié un article intitulé le "Ich-bin-nicht-Bush-Preis" ( le Prix-je-ne-suis-pas-Bush). Tim Geithner, actuel Secrétaire américain au Trésor de l'administration Obama, avait été auparavant Secrétaire de la Fed' de New York sous la direction d'Alan Greenspan de la Fed'. Tim Geithner avait aussi été chargé par Clinton d'organiser dans le cadre de l'OMC la mise en place de l'Accord sur les Services Financiers (Financial Services Agreement), qui avait promu l'ouverture et la libéralisation totale de ces services dans tous les États membres. La libéralisation totale est la dérégulation totale. Obama est un Janus, mais sa face cachée a le dessus. Geithner a été l'acteur majeur de la révocation en 1999 de la loi Glass-Steagall, c'est à dire de la confiscation de la Fed' et de la création monétaire du $ par Wall Street. Le Congrès avait révoqué en 1999 la loi Glass-Steagall passée en 1933 pendant la Grande dépression pour interdire les banques de fusionner les activités (banque commerciale, banque d’investissement, assurances), une fusion qui est à l’origine de la grande crise financière 2008-2009.

Après avoir eu l'autorisation de manipuler les bilans, et d'assouplir les normes comptables, le lobby financier IASB continue son chemin victorieux suite aux 12 décisions majeures qui ont conduit à la confiscation de la Banque Centrale et de Wall Street appuyée ensuite par des trillions d'aides publique des plans TARP, TALF, PPIP, et autres plans de Sauvetage et "de Relance". Quant à la Stabilité du Droit, nous estimons qu'elle est garantie par le Législateur. Quant à l'élasticité des Normes Comptables, elles est garantie par IASB, Bâle II, le Comité de Bâle, et d'autres clubs qui défendent l'Indépendance de la Banque Centrale, pour mieux la dominer de l'intérieur et de l'extérieur. Ce que j'ai appelé plus haut la confiscation de la Banque Centrale est un oxymore pour la Fed' qui est une fédération de 18 banques fédérales américaines régionales dans lesquelles les banques privées sont actionnaires. Ceci signifie que le Dollar est émis par une société privée à peu près anonyme à côté de Paper Mill on the Potomak où il est imprimé sur la planche des billets, quand il est imprimé (fiat currency).

Cette semaine le Trésor américain va procéder à ses assaisonnements habituels pour soigner les amis de Wall Street et pour encore essayer d'empêcher que le $ ne s'effondre. Lundi matin 26 octobre 2009 la Fed' va émettre pour 116 milliards de papier monnaie et de Bons du Trésor avec échéance à 2, 5 et 7 ans. Lundi après-midi 26 octobre le Trésor va émettre en plus 30 milliards en obligations et 7 milliards en TIFs (Tax increment financing) qui sont des Bons pour des dépenses en anticipation des rentrées fiscales futures. Mardi 27 octobre le Trésor va émettre pour 44 milliards de contrats à terme sur 2 ans. Mercredi 28 le Trésor va émettre pour 41 milliards de contrats à terme sur 5 ans. Le zombie devient junkie. Jeudi 29 le Trésor va émettre pour 31 milliards de contrats à terme sur 7 ans. Cette simple semaine le Trésor américain aura donc fait marcher la planche à billets à hauter de 182 milliards de $.

5) Bruxelles sous la tutelle de la transparence d'un bureau domicilié dans le Delaware.

Qui va se charger de la tâche de faire rentrer le vol et les détournements de fonds dans un cadre légal? Le Janus Obama-Madoff? Le doublon G8-20? Le G8-20 est un appareil de parade qui n'a aucune valeur juridique au niveau du droit international mais qui prend des décisions normatives qui engagent ou affectent les peuples de toute la planète. Pour faire payer aux peuples le grand vol spéculatif à hauts risques multimutualisés et non couverts des années 90' et 2000', il faut donc s'appuyer sur le Bureau des standards comptables internationaux, plus connu sous son nom anglais de International Accounting Standards Board (IASB - Site officiel), qui est l'organisme international chargé de l'élaboration des normes comptables internationales IAS et leur déclinaison européenne IFRS. L'homologue normalisateur américain est le FASB (Comité des normes comptables et financières - Financial Accounting Standards Board, Site officiel). L’IASB est un organisme privé dont le siège est à la City de Londres. Mais l'IASB est sous la tutelle de l’IASCF (International Accounting Standards Committee Foundation) créé en février 2001 sous la forme d'une entité à but non lucratif non gouvernementale enregistrée dans l'État du Delaware aux États-Unis.Nous pouvons donc affirmer que les normes comptables européennes IFRS (Règlement CE n°. 1606/2002 dit "I.F.R.S. 2005") sont mises sous la tutelle d'une entité à but non lucratif domiciliée dans le Delaware aux USA. Les International Financial Reporting Standards (IFRS), sont plutôt considérées comme des normes européennes, bien que le processus de développement soit dominé par des experts anglo-saxons. La culture comptable anglo-saxonne est surreprésentée au sein du IASB c'est pourquoi, il est difficile de reconnaître le caractère européen des normes IFRS. Cette culture comptable anglo-saxonne constitue aussi le corpus du Traité de Lisbonne et de la Partie III du TCE qui y a été reprise in extenso mais avec d'autres numérotations d'articles et sans être regroupés sous un grand titre.

IFRS obéissait au double objectif d'harmoniser les différentes législations nationales et de les rapprocher du modèle américain: US GAAP. L'Europe, quoiqu'elle prétende d'elle-même, a toujours voulu être conforme aux États-Unis et s'en est toujours donnée les moyens et les cadres juridiques communautaires, quitte à faire du zèle (conf. OMC vs APE). Il ne manque plus que Tony Blair à la présidence de l'Union Européenne. Tony Blair est l'étalon des optings out, ces dérogations accordées au Royaume-Uni et à l'Irlande pour leur permettre de rendre la concurrence encore plus "libre" et encore plus "non faussée" et pour forcer au dumping social l'Europe continentale selon le modèle anglo-saxon.

La société française qui ne sait pas régler ses problèmes essaye de s'identifier avec sa fiction habituelle d'ennemi et fait pour cela rentrer dans les consciences de ses habitants de France la notion de l'ultra-gauche jusqu'au Mistral dans le prime de la série-B "Plus belle la vie" avec des rebondissements tout aussi fictifs d'une cellule terroriste. Cette Élite de la Lutte des classes financières est tout autant ultra-criminelle. Je conseille aux réalisateurs de cette série-B, NS, le Ministre Besson et MAM, de rédiger d'autres épisodes.

6) IASB, FASB, IFRS promettent transparence et clarté

- L'IASB a pour principaux buts "d'élaborer et de publier des normes comptables internationales pour la présentation des états financiers et de promouvoir leur utilisation au niveau mondial".

- Le FASB a pour mission "d'établir et d'améliorer les normes de comptabilité et d'information financière pour l'orientation et l'éducation du public, y compris les émetteurs, auditeurs et utilisateurs d'informations financières."

- Les normes IFRS - International Financial Reporting Standards ou normes internationales d'information financière, plus connues au sein de la profession comptable et financière sous leur nom anglais, sont des normes comptables, élaborées par le Bureau des standards comptables internationaux "destinées aux entreprises cotées ou faisant appel à des investisseurs afin d’harmoniser la présentation et la clarté de leurs états financiers."

7) La Norme Comptable de la Juste Valeur des actifs d'une entreprise (Fair Value + Mark to Market)

La logique comptable de ces normes comptables IFRS repose sur quelques points en particulier: l'option de Valorisation à la juste valeur des actifs et passifs (Fair-Value + Mark to Market), la primauté de la substance sur la forme, l’approche prioritairement bilancielle (et non économique, durable), la prise en compte prioritaire de la vision de l’investisseur, le principe de prudence subordonné à celui de neutralité et de pertinence, l’absence de textes spécifiques à un secteur d’activité, la moindre reconnaissance de la comptabilité d’intention (de management entrepreneurial), la place plus importante qu’occupe l’interprétation dans l’application des normes.

Cette information comptable élaborée grâce aux normes IFRS doit être

- "intelligible": son lecteur doit pouvoir se forger une opinion sur l’activité de l’entreprise à la simple lecture des informations comptables,

- "pertinente": les informations doivent permettre au lecteur de prendre des décisions économiques appropriées sur le futur de l’entreprise,

- "d’une importance relative" : une information comptable ne doit être divulguée que si et seulement si elle apporte des éléments utiles à la prise de décision. Ce seuil de signification, comme le disent les auditeurs financiers, dépend du jugement du professionnel. Par exemple, une baisse de l’activité économique de l’entreprise peut-être importante en volume mais non significative par rapport au chiffre d’affaire généré par le groupe.

- "fiable", utilisée sans risque d’erreur. La fiabilité repose sur quatre principes fondamentaux : la neutralité, l’apparence juridique, la prééminence de la réalité économique sur l’apparence juridique et le respect de l’image fidèle...

Je vous écrivais plus haut dans cet article qu'en droit, la certitude nait de la Stabilité du Droit et que dans le système des affaires, la Certitude nait de la Stabilité des Normes Comptables. L'investisseur financier ou entrepreneur doit connaître la juste valeur de son acquisition ou de ses actifs et être en mesure d'apprécier le provisionnement (couverture en fonds propres) des banques & assurances en cas de défaillances ou de revers des marchés.

La juste valeur (I.A.S. 32) est le montant pour lequel un actif pourrait être échangé, ou un passif éteint, entre parties bien informées, consentantes, et agissant dans des conditions de concurrence normale (juste et non faussée...). Le principe de l’évaluation des actifs à leur juste valeur représente un impact majeur pour les établissements de crédit mais aussi pour toutes les entreprises qui ont des participations financières importantes. Plus que toutes les autres normes, ce principe de Juste Valeur rompt avec l'esprit de la comptabilité française notamment et remet en question les principes comptables "de base" dans la mesure où elle modifie certains concepts du formalisme comptable. La comptabilité "traditionnelle" enregistre l'acquisition d'un bien, un titre, etc... et ne revient sur cette valeur dite "historique" qu'au moment de la cession de ce titre, moment où l'on enregistre, au compte de résultat, une perte ou un gain. Le principe de la juste valeur oblige, si l'on sait que ce titre ne vaut plus que la moitié par exemple, à reconnaitre une perte "potentielle" et de montrer aux investisseurs potentiels et aux actionnaires la réalité économique du patrimoine de l’entreprise plutôt qu’une réalité comptable.

Les normes comptables mondiales IASB/FASB sont basées sur une même culture des affaires anglo-saxonnes d'investisseur s'appuyant sur le postulat de la sécurité offerte par la "Fin de l'Histoire" (Francis Fukuyama) et du consensus universel de la croissance sans fin qui trouve son résumé dans l'euphorie de la valorisation à la juste valeur des actifs d'une entreprise. L'euphorie de la valorisation à la juste valeur partait de l'intention politique Bush-Greenspan-Tony Blair du Casino-Capitalisme et avait un impact politique parce qu'elle se voulait être en même temps la preuve du bien-fondé de cette vision toujours gagnante de la concurrence libre et non faussée qui apporte le bien-être et qui tend au plein-emploi.

La valorisation à la juste valeur est en réalité uniquement la légitimation du concept de valorisation issu de cabinets privés d'audit financiers et des agences de notation. Cette valorisation à la juste valeur a entrainé la modification du comportement des managers qui se sont acharnés à créer du rendement financier comme EADS-Airbus ou Chrysler ou Merckle Ratiopharm par exemple. Avant l'application des normes IFRS et des normes comptables prudentielles Bâle II, en cas de perte de la valeur des titres et actifs possédés, il était judicieux au niveau comptable d'attendre un hypothétique rebond de ces actifs avant de les revendre, pour ne pas faire état de pertes sur titres. Ces normes comptables IFRS ne permettent pas de faire la différence entre avoirs propres et dettes, parce que l'on n'a pas envie d'installer dans la vision économique du monde qu'il y a des dettes et des risques dans toute activité.

Les grands spéculateurs, les Fonds de Pensions, les Hedge Funds, les Vulture Funds, les Banques & Assurances, les Banques d'investissement, les Monoliners, etc... ne veulent pas voir l'Origine de la Crise dans le Greed, le Comportement spéculatif cupide, déraisonné et à haut risque, mais dans les normes comptables IFRS et les Normes Prudentielles Comptables Bâle II. Pour cette Élite de la Lutte des classes financières "l’évaluation des actifs financiers à la juste valeur (Fair-Value + Mark to Market) est à l’origine des importantes dépréciations constatées par les sociétés menacées de faillite". Pour cette Élite, "la combinaison des IFRS et des règles Bâle II pour les organismes financiers conduit à des anomalies. Les règles prudentielles des banques sont basées sur des instruments de mesure, sans aucun filtre qui ont un effet procyclique dévastateur en temps de crise qui nécessite une réflexion pour restaurer la cohérence des deux références". Les membres de l’IASB, estiment au contraire que "l’application des normes IFRS a permis d’afficher en toute transparence l’état et la nature de la crise. La méthodologie de la juste valeur est certes le pire des systèmes si on exclut toutes les autres méthodologies. La crise de confiance qui affecte largement les marchés financiers pourra être dépassée dès lors qu’on aura renforcé la transparence et multiplié les révélations." Un réel débat a lieu entre les investisseurs et les experts anglo-saxons de la comptabilité mais en réalité IFRS et Bâle II ont été conçus dans l'esprit de la Fin de l'Histoire en oubliant qu'il peut exister des crises économique.

8) Réviser les Normes comptables IFRS/Bâle II/Solvabilité II ou falsifier les bilans? Ou les deux?

Bâle II et Solvency II sont des normes comptables dont le seul objectif est de valoriser les instruments financiers. Par ces deux systèmes se réalise la comptabilité des entreprises qui font appel à l'épargne publique comme les banques, les banques d'investissements, les assurances, les fonds spéculatifs, les société cotées ou non en bourse, etc... Ces normes comptables ne s'intéressent pas à l'impact sur la volatilité des comptes qui peut se transmettre à l'économie toute entière. Il s'agit pour la nouvelle Norme en projet d'établir des critères appropriés pour la comptabilisation des actifs et passifs réglementaires de ces entreprises.

Bâle II et Solvency II sont des normes comptables dont le seul objectif est de valoriser les instruments financiers. Par ces deux systèmes se réalise la comptabilité des entreprises qui font appel à l'épargne publique comme les banques, les banques d'investissements, les assurances, les fonds spéculatifs, les société cotées ou non en bourse, etc... Ces normes comptables ne s'intéressent pas à l'impact sur la volatilité des comptes qui peut se transmettre à l'économie toute entière. Il s'agit pour la nouvelle Norme en projet d'établir des critères appropriés pour la comptabilisation des actifs et passifs réglementaires de ces entreprises.Nous pouvons normalement admettre que l'application de la méthode de la Juste Valeur et de Mark to Market a entraîné des critiques envers les normes comptables IAS / IFRS depuis la "Crise des Subprimes" puisque ces normes exposent les sociétés à une très forte volatilité aussi bien de leur compte de bilan que de leur compte de résultat. Un retour à la situation antérieure qui ne prenait pas comme Norme Pivot la Juste Valeur me parait normal pour mettre fin à ce management financier des entreprises qui conduit à la plus grande crise économique que toute l'humanité n'ait connue. Le problème est que ce retour à la situation antérieure va se faire aujourd'hui au moment où les actifs détenus ne valent plus rien ou se sont très fortement dépréciés.

Ne plus mettre à la disposition du public la juste valeur réelle des actifs équivaut aujourd'hui à du maquillage de bilan et de la falsification des documents comptables. Les banques & assurances anticipent depuis un an la modification des Normes bilanaires et se remettent à déclarer des bénéfices en gardant dans les caves cadavres et informations sur pertes et dépréciations d'actif. Mais là aussi, on fait comme si ces actifs allaient de nouveau s'apprécier au moins à leur valeur antérieure, alors que la valeur antérieure était déconnectée de l'activité réelle des entreprises et seulement synchronisées sur l'activité spéculative d'une bulle des CDS / CDO, des LBO et d'autres produits financiers dérivés, sophistiqués et adossés sur d'autres produits dérivés financiers adossés, etc... Multi-mutualisation des risques = système pyramidal Ponzi-Madoff. Même si l'intention n'est pas dolosive et criminelle de modifier en cours abrupte de route les normes comptables dites prudentielles, le vol sera durable et les pertes comptables se révèleront tôt ou tard comme étant des pertes de résultat d'entreprise. Même si certaines banques feignent de rendre en partie les aides de l'État, elles profitent des taux d'intérêts voisins de zéro des Banques centrales et achètent et vendent en masse des produits qui rapportent, ne serait-ce que 1 ou 3% pour assainir et consolider leurs situation comptable. L'aide de l'État destinée à recapitaliser les entreprises faillitaires à cause de leurs activités de management financier spéculatif consacre la victoire définitive de l'Élite de la Lutte des classes financières en lui offrant la sur-multi-mutualisation de ses risques inconsidérés et encourus.

La personne humaine est moins chanceuse car l'État lui réduit régulièrement la mutualisation du risque dans le domaine de la santé, du chômage en lui expliquant que les caisses de l'État sont vides.

L'Élite financière du monde de la Lutte veut que "les normes comptables soient constituées de la sorte qu'elles ne mettent pas en danger la stabilité des marchés financiers" et les grands investisseurs "menacent l'IASB de se retirer totalement du marché des actions". Cette menace fait sourire quand on sait que plus de 70% des transactions financières se fait Over The Counter (OTC), hors bilan et de gré à gré avec le négoce des CDS/CDO et des LBO. L'Élite financière recherche en réalité un sanctuaire pour ramener leurs opérations d'affaires financières dans le secteur "officiel" et visible par tous et craint en même temps que ces opérations financières soient évaluables dans une comptabilité nationale et donc aussi par les autorités fiscales qui pourraient un jour se remettre à parler de la taxe Tobin-Spahn sur toute forme de transaction financière.

Comment faire pour bénéficier en même temps d'un "parapluie fiscal" les mettant à l'abri d'une éventuelle taxation, et d'un cadre de prospérité spéculative sans frein au plaisir?

Les assurances argumentent par le fait qu'elles détiennent sur un terme assez long des obligations d'emprunteurs et que cela n'a pas de sens à ce que les titres avec lesquels ces obligations sont assurés (CDS/CDO) soient "trop intégrés" dans les bilans. Cet argument est fallacieux pour les assureurs, parce que justement les assurances ont réorienté le centre de gravité de leurs activités dans le négoce de ces produits dérivés. Les faillites de AIG (qui reste la plus grande faillite de toute l'histoire américaine) ou de la WaMu, mais aussi de la Bear Stearns, de Lehman Brothers, de Fannie Mae et de Freddie Mac, etc en sont la preuve. Cet argument est fallacieux donc aussi fallacieux pour les banques et les banques d'investissement parce que les assurances sur défaillance du créditeur (Credit Default Swaps - CDS) ont poussé les entreprises à se surendetter pour des projets de nature financière, pour des fusions et des acquisitions avec plus de 90% des financements de ceux-ci à crédit (LBO), pour réaliser des achats à crédit d'actifs ou de titres, d'actions et d'obligations... alors même que leurs activités industrielles normales ne leur permettent jamais de leur donner les moyens de les réaliser, etc...

Il y a eu confusion d'activité entre le métier des banques, de banques et fonds d'investissement et des assurances. Il y a eu confusion entre les capitaux propres et les dettes, entre les actifs et les positions qui devinrent vites toxiques et pourries à cause de la philosophie économique anglo-saxonne du casino-capitalisme. Le Leveraged Buy-Out (LBO) qui est le financement d'acquisition par emprunt, consiste à racheter une société en ayant recours à l'endettement bancaire en générant un effet de levier facilitant l'acquisition et la défiscalisation du projet. Les banques ont elles-mêmes confondu leur rôle avec celui des private equity, ces fonds d'investissements qui ont principalement opéré à l'aide de ces LBO dont le seul objectif c'est de transformer les entreprises rachetées et momentanément détenues en machines à cracher du rendement opérationnel à deux chiffres en tendant à dépasser 15 à 20% ce qui peut être possible sur un court terme de 3 à 5 ans maximum (voir EADS - Airbus).

Le rendement habituel d'une "bonne" entreprise est de 3 à 5% au grand maximum si elle est dirigée avec un bon management entrepreneurial et non un management financier. 15 à 20% sont possibles techniquement mais non soutenables socialement et ne sont pas durables. Après quelques années ces entreprises sont revendues avec une "juste" valeur qui n'est qu'une photo instantanée et qui est donc totalement surcotée, parce qu'un rendement à deux chiffres n'est jamais soutenable sauf pour une start-up ou dans les nouvelles technologies. Pour en ajouter à ce greed, cette cupidité, les banques se sont empruntées entre elles, puis ont financé et couvert ces opérations LBO avec des CDS, ces crédits sur défaillance de l'emprunteur pour multimutualiser leurs risques et la volatilité financière qu'elles ont organisée aux dépens des entreprises et dans leur mégalo-bulle de l'acquisitionnite spéculative dont elles ont fait l'unique moteur de l'économie toute entière. De l'euphorie compulsive de l'acquisitionnite et de la spéculation compulsive nous passons après 15 ans de jeux à la révélation "déceptive" de ce qu'est une Économie: un jeu lent de mises en présences de synergies, et pour ceux qui l'ont oublié de synergies humaines. Il faudra donc que la nouvelle version de Solvency II, et que le futur Bâle III cessent de concevoir l'analyse comptable comme une opération de financiarisation de l'économie, mais qu'elle se mette à la concevoir comme de la durabilité développementielle (néologisme du Cimbre) qui n'est pas un oxymore.

Cette reconsidération des conceptions, normes et pratiques comptables ne se fera pas parce qu'au sommet de cette pyramide Obama-Ponzi-Madoff-G20 l'État se montre comme étant toujours, avec son idée dévoyée de Croissance, comme le grand insuflateur d'aides publiques issues des contribuables et d'argent de contrefaçon (planche à billet dans les Banques Centrales + Droits de Tirage Spéciaux - DTS dans la Banque Mondiale, transformée en Ministère Globale des Finances) et comme celui qui éponge les dettes criminelles et économicides de cette Élite de la Lutte des classes financières. Les banques et assurances ne veulent pas non plus comprendre, aujourd'hui, en phase d'éclatements de bulles, que leur porte-feuille de positions doit être évalué chaque trimestre pour des valeurs et des titres adossés sur des produits financiers dérivés soumis à de fortes variations de cotation ou de notation car cette volatilité et cette surcotation des entreprises qu'elles ont générées ne doivent pas être cachées du public. Cette obligation imposée par IFRS et par Bâle II devrait les obliger à garder une portion plus importante de leur capital en fonds propres pour couvrir leurs risques et éviter un run, c'est à dire une panique sur les marchés financiers nécessitant une course à des liquidités, une revente à perte de ces titres adossés, une dépréciation massive et en chaine de ces titres, etc... un krach. Dans ce système on ne sait plus qui est l'impresario de qui. Les banques sont-elles l'impresario des assurances? Les assurances jouent-elles le rôle d'impresario des banques? Les banques commerciales comme Crédit Mutuel, Société Générale, Caisse d'Épargne... jouent le rôle d'investment banker et les banques revendent des assurances contre la défaillance des emprunteurs (CDS). Dans ce système on ne sait plus qui veut, peut, doit porter la responsabilité des actes. Ceci est appelé la multi-mutualisation du risque. La multi-mutualisation du risque n'est rien d'autre que le système pyramidal Ponzi et Madoff. Une affaire de dépossession de biens à très grande échelle pour créer de la croissance au profit d'une classe financière toujours en Lutte gagnante.

Les banques et assurances qui connaissaient depuis toujours le risque encouru par des pratiques généralisées à la Kerviel-Madoff ne veulent toujours pas prendre les mesures nécessaires pour se couvrir de leur propre comportement à haut risque qu'elles encourent et qu'elles déversent sur l'État et le refinancement par les contribuables et la dette publique. Pourtant deux générations futures vont payer pour elles. Cette Élite financière réclame une assurance contre le défaut d'assurance des produits financiers dérivés adossés sur des assurances. Cette Élite financière réclame une assurance contre le moral hazard, l'aléa moral. Pourtant JP Morgan, inventeur des CDO/CDS, avait prouvé que cette assurance de la multi-mutualisation du risque ne peut exister. Nous connaissons cette vérité depuis Bartholomäus Welser (1484-1561) ou depuis la crise des Tulipes (1636).

(Photos: Bergen, été 2009) Les assurances, spécialistes du risque à couvrir et de l'enrichissement sur le risque à couvrir, se rappellent régulièrement à l'Ordre du monde pour expliquer comment il faut faire pour gagner de l'argent et faire gagner sans risque de l'argent.

(Photos: Bergen, été 2009) Les assurances, spécialistes du risque à couvrir et de l'enrichissement sur le risque à couvrir, se rappellent régulièrement à l'Ordre du monde pour expliquer comment il faut faire pour gagner de l'argent et faire gagner sans risque de l'argent. En 2005 Henri de Castries, président du directoire du groupe Axa ou Thierry Derez, président-directeur général d’Azur GMF–Maaf avaient dit à la Séance plénière de la Fédération Française des Sociétés d’Assurances (FFSA): "La prise de risque conditionne la croissance: le monde est dominé par un modèle d’économie marchande issu de la révolution de 1989 permettant d’apporter la démocratie, par la circulation du capital, de la technologie et de l’éducation. Mais, alors que le monde s’enrichit vite, l’Europe paraît un peu en retard. Cet univers est favorable à la prise de risque, et il n’est pas de progrès ni de croissance sans prise de risque. .../...

Depuis la chute du mur de Berlin, il n’y a plus de risque sur le système lui-même: le triomphe de l’économie de marché est irréversible. Mais les défis de l’intérieur (affaire Enron…) sont parfois plus difficiles à relever. Les mesures réglementaires peuvent définir les nouvelles règles (note du webmestre: les recommandations de Bâle2), mais en partie seulement: une part d’autorégulation est nécessaire afin de renouer avec la confiance. Par exemple, la subjectivité introduite dans les normes comptables crée un espace de risque à gérer. .../...

L’Europe, en particulier la France, est à la traîne, notamment par manque d’entrepreneurs « schumpeteriens », liant le capitalisme au risque et au profit. Cela est-il dû à un problème de valeurs? .../...

Au cours de la récente crise financière (note du webmestre: affaire Enron/Worldcom de 2002/03), contrairement aux prévisions concernant les dérivés de crédit, la transformation des marchés financiers a éclaté le risque, créant une multimutualisation et améliorant la sécurité du système. Cette capacité de transfert des risques constitue une opportunité pour l’assurance, c’est plus une source de progrès que d’opacité. Les régulateurs n’ont cependant pas les moyens de suivre ces évolutions. Christian de Boissieu, président délégué du Conseil d’analyse économique, estime à ce propos qu’il faut affiner la réglementation prudentielle et se demande si une accumulation de risques entre les mains d’agents non régulés est source de risque et affecte la transparence. .../..."

Vous pouvez lire ces appels à l'autorégulation par les assurances et les investisseurs eux-mêmes qui ont été rédigées par Christian de Boissieu dans ces "Entretiens de l’assurance – 2005". Il en a été de même pour Bartholomäus Welser, de profiter de la mondialisation du Nouveau Monde, du commerce des épices, de l'or, des esclaves. Welser avait été autorisé à transporter 4000 esclaves noirs vers le Vénézuela. Le titre de la séance plénière de la FFSA était "Quelles protections pour quel dynamisme économique?" Il relève des écrits de Bartholomäus Welser (autour de 1510) ou de Christian de Boissieu (en 2005) qu'ils étaient parfaitement conscient des risques de leur modèle d'entreprise. Vous voyez dans ces Entretiens de la FFSA qu'il n'était pas ridicule d'affirmer que "le monde est dominé par un modèle d’économie marchande issu de la révolution de 1989 permettant d’apporter la démocratie, par la circulation du capital, de la technologie et de l’éducation". Nous fêtons le 20ième anniversaire de la Chute du Mur de Berlin. Je suis le seul à parler des Deux Décennies Perdues depuis cet accès à la "liberté globale". Non, je mens, j'ai vu la semaine dernière sur un site de placements financiers bloomberg.com le même titre: The two lost Decades. Mais il s'agissait de la chute du Dow Jones qui avait atteint des records à plus de 38900 de points d'indice et qui chute depuis 20 années. Il y a 8 jours on a fêté son retour au-dessus de la barre des 10.000.

Pour les assurances, une exigence généralisée de publication trimestrielle de la juste valeur des actifs jette les bases de Solvabilité II (Solvency II) qui est la réforme réglementaire européenne du monde de l'assurance. Dans la lignée de Bâle II, l'objectif de Solvabilité II est de mieux adapter les fonds propres exigés des compagnies d'assurances et de réassurance avec les risques financiers que celles-ci encourent dans leur activité. La marge de solvabilité en fonction des risques financiers avait été réglementée pour les banques avec la Directive CRD - Directive Européenne Fonds Propres Réglementaires et n'avait pas empêché la spéculation compulsive sans couverture du risque justement à cause de la faille de la trop grande marge d'interprétation voulue par les textes rédigés par le Comité de Bâle dans les Recommandations de Bâle II et déclinés tels quels dans cette Directive Européenne. C'est au tour de l'Assurance de voir sa réglementation s'adapter pour intégrer le risque. Après Solvabilité I qui prévoyait une marge de solvabilité déterminée en fonction de pourcentages sur les primes et les sinistres, la réglementation des assurances passe à des règles plus complexes intégrant le risque, soit par l'application de formules standards, soit par la prise en compte de trois piliers d'analyse et des modèles internes comme pour la Directive CRD. C'est justement ces "modèles internes", ces démarches internes de qualité, cette auto-régulation par le système lui-même qui a prévalu dans Bâle II, IAS/IRFS, la Directive européenne CRD et qui sera reprise dans Solvabilité II.

Solvabilité II encourage les compagnies d'assurance à adopter la démarche ERM (Enterprise Risk Management, un référentiel de contrôle interne) afin qu'elles soient en mesure par elles-mêmes (principe d'autorégulation de Henri de Castries de la FFSA) d'apprécier et de mesurer leurs risques. Au-delà de la simple validation d'une check-list, l'autorité de contrôle aura les pouvoirs de contrôler la qualité des données et des procédures d'estimation, des systèmes mis en place pour mesurer et maîtriser les risques au cas où ils se matérialiseraient. L'autorité de contrôle aura aussi le pouvoir d'imposer une marge de solvabilité complémentaire (capital add-on), sous certaines conditions, dans le cas où il aura été jugé que les risques ont été mal appréciés par la compagnie. Solvabilié II est une copie conforme de la Directive Européenne Fonds Propres Réglementaires pour les banques ou les entreprises opérant sur les marchés financiers et faisant appel à l'épargne publique. CRD et Solvency II sont des parades qui simulent une transparence, une régulation, une réglementation, un contrôle par une Autorité de Contrôle. En réalité les banques avaient pu opérer à leur guise pour attirer les investisseurs et les faire passer dans le presse-purée pour qu'ils crachent leur cash et celui de leurs actionnaires. Tous ces modèles d'appréciation et de mesure des risques par les entreprises agissant dans le secteur des marchés financiers étaient trop différents les uns par rapport aux autres et ne permettaient dans la réalité de la pratique l'établissement d'une norme lisible par n'importe quel investisseur, si bien que ce sont les agences de notations qui étaient la référence. En n'oubliant pas que les donneurs d'ordre et financeurs des agences de notation sont les entreprises notées. Il en sera de même avec Solvency II si des mesures claires sur la réglementation des agences de notation et sur la diffusion de l'information fiable et transparente ne sont pas prises.

Solvabilité II encourage les compagnies d'assurance à adopter la démarche ERM (Enterprise Risk Management, un référentiel de contrôle interne) afin qu'elles soient en mesure par elles-mêmes (principe d'autorégulation de Henri de Castries de la FFSA) d'apprécier et de mesurer leurs risques. Au-delà de la simple validation d'une check-list, l'autorité de contrôle aura les pouvoirs de contrôler la qualité des données et des procédures d'estimation, des systèmes mis en place pour mesurer et maîtriser les risques au cas où ils se matérialiseraient. L'autorité de contrôle aura aussi le pouvoir d'imposer une marge de solvabilité complémentaire (capital add-on), sous certaines conditions, dans le cas où il aura été jugé que les risques ont été mal appréciés par la compagnie. Solvabilié II est une copie conforme de la Directive Européenne Fonds Propres Réglementaires pour les banques ou les entreprises opérant sur les marchés financiers et faisant appel à l'épargne publique. CRD et Solvency II sont des parades qui simulent une transparence, une régulation, une réglementation, un contrôle par une Autorité de Contrôle. En réalité les banques avaient pu opérer à leur guise pour attirer les investisseurs et les faire passer dans le presse-purée pour qu'ils crachent leur cash et celui de leurs actionnaires. Tous ces modèles d'appréciation et de mesure des risques par les entreprises agissant dans le secteur des marchés financiers étaient trop différents les uns par rapport aux autres et ne permettaient dans la réalité de la pratique l'établissement d'une norme lisible par n'importe quel investisseur, si bien que ce sont les agences de notations qui étaient la référence. En n'oubliant pas que les donneurs d'ordre et financeurs des agences de notation sont les entreprises notées. Il en sera de même avec Solvency II si des mesures claires sur la réglementation des agences de notation et sur la diffusion de l'information fiable et transparente ne sont pas prises.Mais pour l'élite de la finance, cette réglementation Solvabilité II est déjà une réglementation de trop, malgré les failles qu'elle génère elle-même comme dans Bâle II et CRD, où toute interprétation est possible pour permettre la "libre entreprise" ou la liberté de l'investisseur à investir toujours plus dans la "course à la performance". Les assureurs dénoncent les "Ayatollahs des bilans comptables qui siègent dans IASB" et qui rédigent les normes comptables IFRS. Pour le Directeur général de Axa, Henri de Castries, la vision à court terme qui exige l'évaluation et la publication trimestrielle des titres agit de manière négative sur le résultat.

9) Victoire de la Lutte des classes financières

9) Victoire de la Lutte des classes financières

- Les risques pourront rester cachés

J'ai volontairement semé la confusion depuis le haut de mon article entre le Bureau des standards comptables internationaux, plus connu sous son nom

anglais de International Accounting Standards Board (IASB), et le lobby de l'Élite de la Lutte des classes financières qui travaille auprès, devant ou contre IASB, parce qu'au final de chaque procédure de préparation de réforme de normes comptables, la comptabilité des entreprises doit être orientée vers les marchés financiers et non pas sur la pérennité des activités industrielles et commerciales, le durable dans la croissance. (Photo: Trondheim, été 2009)Le lobby des assurances a réussi à arracher (demander) au si anglo-saxon et londonien IASB que les entreprises d'assurance pourront soustraire de leur compte résultat une partie des actions. Les assurances seront aussi autorisées à augmenter de manière significative leur porte-feuille en actions. Ceci permet d'un trait de plume d'augmenter de manière conséquente la valeur boursière de ces sociétés. Les assurances n'ont plus besoin de craindre de déclarer trimestriellement la dépréciation de leurs actifs comme des pertes. Par contre les assurances sont toujours autorisées à déclarer les dividendes de leurs actifs (actions) comme des bénéfices. Vous pouvez vous imaginer l'effet euphorisant pour les investisseurs qui ont besoin de la Certitude basée sur la stabilité des normes comptables. Le Tout-bénéfice est légalisé par IASB grâce au lobby des assurances. Le Législateur, alias le Parlement, n'a qu'à se plier et Bruxelles avec, car cet accord flanque à terre Solvabilité II qui de toute manière n'aurait été qu'une parade de régulation comme la Directive CRD. Au prochain ECOFIN et au prochain G20-Finances en Écosse la question des IFRS et de Solvency II sera évoquée au côté de question sur la candidature de Tony Blair à la Présidence de l'UE.

La décision de IASB aura des conséquences pour les marchés financiers comme pour des millions de titulaires d'assurance-vie. A la Bourse, un nouveau marché à la hausse est à prévoir. Par exemple le seul marché allemand des assurances-vie couvre 1100 milliards d'euros. Si les groupes d'assurances n'augmentaient en Allemagne que de 5% leur portefeuille d'actifs ceci offrirait des embouchées à 55 milliards d'euros supplémentaires et ferait augmenter le cours des actions et permettrait d'offrir aux clients des assurances-vies un plus fort rendement de leur placements, mais aussi de leurs risques qu'ils encourent, mais ces risques encourus resteront cachés et l'euphorie de bulle spéculative pourra continuer à faire son œuvre. Les assurances resteront libre d'élaborer leur modèle d'évaluation et de contrôle et pourront faire riper dans la partie autorisée à rester cachée les actifs connaissant "temporairement" une dépréciation. Cette nouvelle norme IASB fait comme si dans les 20 ans à venir l'économie des pays industrialisée connaîtra une croissance forte ou simple et n'aura pas à éponger les dettes dues aux plans massifs de bail-out et de "relance" des années 2008 à 2010 et n'auront pas à lutter contre la crise systémique de solvabilité (subprimes, Alt-A, Primes, et tout les emprunteurs) qui va éclater d'ici peu de temps, puis à lutter contre l'hyperinflation qui sera autorisée à envahir la planète pour faire artificiellement disparaitre ces dettes publiques tout en appauvrissant à long terme les pays, les ménages, les Travailleurs.

Vous avez dit G20?

.

Non à l'ethnocide biotechnologique, aux nécrotechnologies, au

Non à l'ethnocide biotechnologique, aux nécrotechnologies, au

Commentaires

Bonjour.

Ce billet est vraiment saisissant. Merci pour nous.

Encore une fois, votre pédagogie a fait son oeuvre ... Monsieur Dupont pourra goûter la sauce du sandwich dans lequel il sera dévoré par l'oligarchie, une fois que les derniers évènements managés amèneront irrésistiblement un ultime brainwashing.

Il est dit ici ou là, de façon de plus en plus audible, et suite au travail du GATA, que les acteurs du marché de l'or se sont fourvoyés en adoptant le principe de réserve fractionnaire, et que nous allons droit vers un os : énormément d'or papier pour très peu d'or réel, d'autant que la Chine en achète à tour de bras.

Est-ce qu'il s'agit, à votre sens, d'un élément décisif et va-t-on droit vers ce cataclysme annoncé des monnaies papier?

Merci de vos compliments.

Au sujet des réserves fractionnaires j'ai écrit le 27 février 09 un article avec des graphiques du Guardian, quand son rédacteur économiste était encore autorisé à faire des analyses... critiques. Il s'est fait clouer le bec en mars et depuis je ne lis plus the Guardian.

Au sujet de la manipulation de l'or j'ai écrit un article le 28 mars 2009

Au sujet de l'effondrement du $ et de son remplacement j'écris tout le temps et j'observe le BRIC, la Chine et la Banque du Sud.

C'est d'eux que viendra la solution, pas de l'Europe. Elle leur emboitera le pas.

Bonjour,

A propos de l'art des banques et assurances à siphonner le contribuable: Un autre moyen que les banques ont trouvées: le Crédit Impôt recherche (CIR). Un majorité du CIR (4 milliards d'€ tout de même) va aux banques et assurances (voir le rapport Carrez) qui, c'est bien connu, sont sont les plus gros producteurs de brevets et d'articles scientifiques !!!!

Très très bien : votre analyse détonne par rapport au politiquement correct.

Justement, j'amorce une recherche sur ces normes et ne connais pas grand chose pour l'instant...pouvez-vous me dire ce que vous pensez des propositions de ces deux personnes ? Ces normes masquent des enjeux énormes et je vais consentir un furieux effort pour voir ce qu'elles recèlent. Merci déjà de votre apport. Bonne réception

http://www.ladocumentationfrancaise...

François Fillon se trouvait dans un conflit d'intérêt en étant ancien Ministre, puis député

et Dirigeant de sa société 2F Conseil, dont il est le seul salarié.

Il avait en même temps obtenu 200.000,- € d’honoraires

pour avoir conseillé Henri de Castries, Président du Directoire d'Axa Assurance,

qui négociait Solvency 2 avec sa caravane de lobbyistes avec la Commission de Bruxelles.

De Castries est aujourd'hui dans le staff de Macron, candidat à la Présidentielle 2017.

Les débuts du lobbying pour casser Solvency 2 se trouvent ici.

Selon la Loi, il est interdit à tout député de commencer à exercer une fonction de conseil,

qui n’était pas la sienne avant le début de son mandat.

Mais l’ex-Premier Ministre François Fillon a fait déposer

les statuts de son entreprise au greffe du tribunal de commerce de Paris le 6 juin 2012,

juste avant d’être élu député de Paris, le 17 juin.

La suite du lobbying pour casser Soilvency 2 se trouve ici.