Les financiers spéculateurs ont réussi cette semaine un coup, qui n’est qu'un coup de maître pour les observateurs étourdis. Ce coup n’est qu'une simple étape technique dans un programme et une politique éprouvés. Les banques et assurances se font en effet massivement adoucir depuis 2008 par les États dits souverains la charge de leurs positions toxiques illiquides et irrécouvrables. Elles transfèrent massivement une grosse part de leurs dettes pourries sur la dette publique des États. Ces États mettent à la disposition des banques par l’intermédiaire de leur enfant illégitime, la BCE "indépendante", des liquidités à un taux voisin de zéro ou en réalité à un taux très négatif (jusqu'à -25% en taux annuel), et ces banques prêtent aux mêmes États des liquidités à des taux excessifs voisins de 7% ou supérieurs. Ces États junkies et veules se sont mis en situation de dépendance face à ces banques et ils craignent de manquer de subventions provenant des marchés financiers arrosés par la BCE pour acheter leurs Bons du Trésor qu'ils émettent pour financer les dettes privées qui leurs sont léguées par les banques sans modération depuis 2008. Les États laissent imaginer que leur propre survie dépend de la survie des banques qui s'enfoncent dans leur faillite due à leur propre cupidité criminelle, si bien qu’ils assouplissent à satiété les nouvelles normes comptables MiFID 2, Solvency 2 et Bâle III, déjà tellement perméables avant et après leurs réformes. Pourquoi ce Kuddel-Muddel? Pour préserver une certaine idée du monde libéral dans lequel la Banque Centrale ne peut être mise sous pression politique pour monétiser la... dette.

Les financiers spéculateurs ont réussi cette semaine un coup, qui n’est qu'un coup de maître pour les observateurs étourdis. Ce coup n’est qu'une simple étape technique dans un programme et une politique éprouvés. Les banques et assurances se font en effet massivement adoucir depuis 2008 par les États dits souverains la charge de leurs positions toxiques illiquides et irrécouvrables. Elles transfèrent massivement une grosse part de leurs dettes pourries sur la dette publique des États. Ces États mettent à la disposition des banques par l’intermédiaire de leur enfant illégitime, la BCE "indépendante", des liquidités à un taux voisin de zéro ou en réalité à un taux très négatif (jusqu'à -25% en taux annuel), et ces banques prêtent aux mêmes États des liquidités à des taux excessifs voisins de 7% ou supérieurs. Ces États junkies et veules se sont mis en situation de dépendance face à ces banques et ils craignent de manquer de subventions provenant des marchés financiers arrosés par la BCE pour acheter leurs Bons du Trésor qu'ils émettent pour financer les dettes privées qui leurs sont léguées par les banques sans modération depuis 2008. Les États laissent imaginer que leur propre survie dépend de la survie des banques qui s'enfoncent dans leur faillite due à leur propre cupidité criminelle, si bien qu’ils assouplissent à satiété les nouvelles normes comptables MiFID 2, Solvency 2 et Bâle III, déjà tellement perméables avant et après leurs réformes. Pourquoi ce Kuddel-Muddel? Pour préserver une certaine idée du monde libéral dans lequel la Banque Centrale ne peut être mise sous pression politique pour monétiser la... dette.

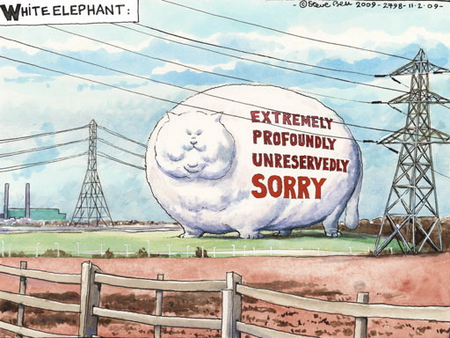

màj du 10 octobre 2012: Le Royaume-Uni a annoncé que non seulement il ne va pas appliquer Bâle III, mais qu'il va encore baisser le niveau de fonds propres règlementaires des systèmes financiers, des banques et des assurances. Ainsi ils auront un matelas de couverture encore plus bas que celui déjà criminellement bas de Bâle 2 et qui a conduit à ladite crise.

21. juin 2012

Il n’y a pas la "Crise de l’euro" mais la Crise des banques en faillite depuis 2008 / Solvency 2, Bâle III et MiFID2 annulés

Par Thomas, le Cimbre le 21. juin 2012, - Catégorie : Economie de bulles, crises systémiques, subprime

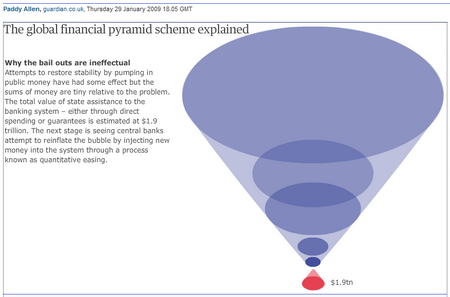

Depuis 2008 je rappelle régulièrement avec ce titre de ce billet qu'il y a la Crise des banques, parce qu'il n'y a pas de crise de l'euro. Le récent coming-out de Michel Barnier du 9 juin 2012 sur le coût réel pour les

contribuables européens de 4500 milliards d’euros et de 37% du PIB européen pour ledit "sauvetage" des banques n’a pas fait de vague en France. Il aurait pu

pourtant être un argument décisif pour faire du Parlement français un

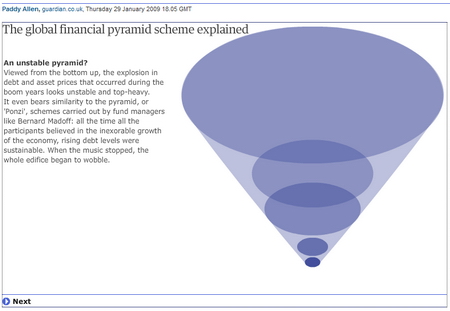

Parlement de Gauche. Il faut donc réformer les marchés financiers, mais les financiers et spéculateurs ont réussi cette semaine un coup. Ils ont réussi à faire vider les trois projets européens de réforme Solvency 2, Bâle III et MiFID 2. Si vous cherchez sur Google "il n'y a pas de crise de l'euro", mon site est en B2 mais repassera bientôt en page N°1. Comme prévu!!! Au 17 août 2012, si vous cherchez sur Google "il n'y a pas de crise de l'euro" mon site est en A3 et en C10 pour 5.660.000 résultats. . (Images: Otto Dix. 1ère image: ma création sous photoshop: GW, OD, KM)

Depuis 2008 je rappelle régulièrement avec ce titre de ce billet qu'il y a la Crise des banques, parce qu'il n'y a pas de crise de l'euro. Le récent coming-out de Michel Barnier du 9 juin 2012 sur le coût réel pour les

contribuables européens de 4500 milliards d’euros et de 37% du PIB européen pour ledit "sauvetage" des banques n’a pas fait de vague en France. Il aurait pu

pourtant être un argument décisif pour faire du Parlement français un

Parlement de Gauche. Il faut donc réformer les marchés financiers, mais les financiers et spéculateurs ont réussi cette semaine un coup. Ils ont réussi à faire vider les trois projets européens de réforme Solvency 2, Bâle III et MiFID 2. Si vous cherchez sur Google "il n'y a pas de crise de l'euro", mon site est en B2 mais repassera bientôt en page N°1. Comme prévu!!! Au 17 août 2012, si vous cherchez sur Google "il n'y a pas de crise de l'euro" mon site est en A3 et en C10 pour 5.660.000 résultats. . (Images: Otto Dix. 1ère image: ma création sous photoshop: GW, OD, KM)

Bâle III: Les régulateurs vont donc de nouveau assouplir pour les instituts financiers les nouvelles normes prudentielles comptables concernant l'obligation de respecter des ratios de liquidités. Il s’agit d’un point central de Bâle III selon lequel une banque doit détenir suffisamment d’actifs qu’elle peut écouler rapidement sur les marchés afin de résister à une crise de liquidité aigüe systémique ou spécifique à la banque sur une durée de 30 jours. Vous voyez la perversité ou la clairvoyance de Bâle III qui élève comme référence une crise financière de 30 jours, alors que les banques sont en faillite technique depuis 2008. Jusqu’à présent il était prévu dans le projet de réforme Bâle III que les banques conservent dans leurs réserves de liquidités du cash, des titres d'État liquides sur le marché et éligibles au refinancement en Banque Centrale... Suite aux recours de la branche, les régulateurs vont à présent permettre aux banques d’y associer jusqu’à une certaine hauteur de l’or et des actions. Les banques ont en effet des graves difficultés à constituer des réserves en cash et en obligations d’Etats. Selon une étude du Comité de Bâle il manquerait aux instituts financiers européens 1760 milliards d’Euro si la directive sur les liquidités devait être en vigueur aujourd’hui. Pour l’instant il est prévu que 60% en Bons du Trésor constituent ce coussin de solvabilité, mais la situation des Bons du Trésor en Europe ne permet plus de les considérer comme un safe haven pour les investisseurs, les spéculateurs et pour les épargnants, mais plutôt comme un prélude à des banqueroutes d’Etat. Et de toute façon la BCE rachète par centaines de milliards d'euros, en violation de ses statuts, des Bons du Trésor pourris (Grèce, Portugal, Espagne) ou les acceptent en dépôt de garantie (Italie), ce qui ne garantit pas non plus la solvabilité des banques. La BCE a démarré depuis aujourd'hui le 22 juin 2012, en totale violation de ses statuts, une nouvelle opération massive de facilitation quantitative en acceptant des banques comme corollaires (dépôts de garantie) des actifs totalement pourris et non éligibles en temps normaux. La BCE devient elle-même une bad-bank à la place de ses créanciers "de mauvaise foi" qui sont en faillite depuis 2008. Une crise des organes européens de décision s'ajoute à la crise des banques, mais ce n'est toujours pas une crise de l'euro. L'euro se porte bien.

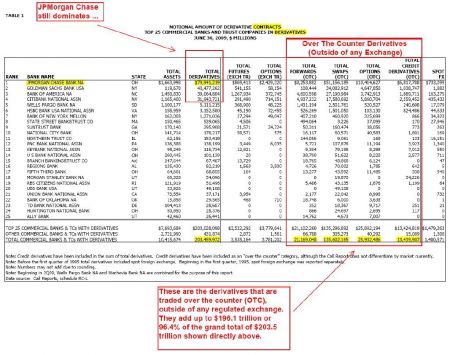

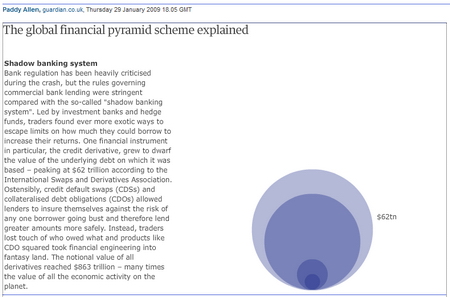

Mervin King, chef de la banque centrale anglaise avait été l’un des plus forts protagonistes d’un renforcement des normes de réglementation bancaire Bâle III, mais il est aujourd’hui le plus fervent protagoniste de leur assouplissement, alors même qu’elles ne sont pas encore entrées en vigueur. Elles auraient dû l’être à partir du 31 décembre 2012. De toute façon ces nouvelles normes prudentielles ne concernent que les activités bancaires internes au bilan. Leurs activités hors bilan, le négoce des produits financiers dérivés, CDS/CDO, OTC et celles de leurs filiales dark pools ne sont pas prévues par Bâle III car il n'existe pas d'outils pour cerner le shadow banking.

Il en est de même pour la Fed‘ pour laquelle les nouvelles normes comptables de Bâle III aggraveraient la situation de stress dans laquelle se trouvent les banques. Je rappelle que la Fed’ comme la BCE publient régulièrement des stress-tests des banques qui pourtant attestent qu’elles ne se trouvent pas du tout dans une situation critique. Je me demande aussi pourquoi les banques manquent de liquidités puisque la Fed’ et la BCE les arrosent régulièrement de milliers de milliards de $ ou d’euros et qu’elles leur rachètent massivement leurs positions toxiques. Ceci s’explique par le simple fait que nous vivons en parallèle une gigantesque destruction de valeurs qui atteindra encore un montant de plus de 15.000 milliards de $ avant l’automne 2012. La directive sur les liquidités de Bâle III avait été fixée en 2010 suite à la faillite Lehman et après de très longues négociations qui n'avaient en réalité comme seul objectif que de gagner du temps et de laisser s'opérer la Destruction par les marchés décidée à la Conférence Bilderberg d'Athènes de 2009. Ce LCR - Liquidity Coverage Ratio devrait permettre d'éviter aux instituts financiers une crise de fuites de liquidités en cas de turbulences des marchés comme pour les faillites de la Lehman Brothers, de la WaMut - Washington Mutual aux USA ou de la Northern Rock en GB.

Solvency 2: Je vous ai alerté le 24 octobre 2009 dans mon billet "IASB, IFRS,

Solvency II, Bâle II: Victoire de la Lutte des classes financières -

Droit de cacher les risques" au sujet des nouvelles normes

comptables

qui auraient dû aider à réglementer les activités des banques et des

assurances. Pour les assurances la nouvelle directive européenne porte

le nom de Solvency 2 / Solvabilité 2. Je pense que si vous avez pu lire

les newsletters de votre mutuelle d’assurance maladie et de votre

mutuelle complémentaire, vous avez vu que les chargés de la

communication évoquent "Solvency 2" en anglais pour décrire sans

rentrer dans les détails la nouvelle situation comptable à laquelle

elles devront se préparer. Il aurait dû s’agir d’imposer aux assurances

de conserver une plus grande part de fonds propres réglementaires au cas

où une couverture devienne nécessaire en cas de défaillance de l’un de

leurs créanciers. Les mutuelles aussi ont communiqué dans ce sens pour

annoncer une augmentation des cotisations et une diminution des

prestations. Il en va de même pour Bâle 2, Bâle 2+ qui entre temps

s’appelle Bâle III qui s’est donné, officiellement et comme pour

Solvency 2, comme objectif de rendre les normes prudentielles

comptables plus contraignantes pour les banques en les contraignant à

avoir un seuil de solvabilité plus élevé. Suite aux recours du lobby des assurances, la Commission Européenne va considérablement assouplir la directive sur les provisions techniques imposées aux assurances. La Commission va exempter de Solvency 2 pour les sept années à venir tous les contrats existants, qui auraient dû être concernés à partir de 2014. Les assurances ne seront tenues de respecter Solvency 2 pour les anciens contrats uniquement pour le management risque et pour la publication des rapports d'activité. Ainsi la réforme pour les assurances-vie est diluée. Selon une étude de la branche cette directive aurait mis en difficulté 40% des assurances ou les auraient rapprochées de la faillite. Solvency 2 est l'équivalent de la Directive CRD sur les Fonds Propres Règlementaires qui est la déclinaison en Europe de Bâle II.

Solvency 2: Je vous ai alerté le 24 octobre 2009 dans mon billet "IASB, IFRS,

Solvency II, Bâle II: Victoire de la Lutte des classes financières -

Droit de cacher les risques" au sujet des nouvelles normes

comptables

qui auraient dû aider à réglementer les activités des banques et des

assurances. Pour les assurances la nouvelle directive européenne porte

le nom de Solvency 2 / Solvabilité 2. Je pense que si vous avez pu lire

les newsletters de votre mutuelle d’assurance maladie et de votre

mutuelle complémentaire, vous avez vu que les chargés de la

communication évoquent "Solvency 2" en anglais pour décrire sans

rentrer dans les détails la nouvelle situation comptable à laquelle

elles devront se préparer. Il aurait dû s’agir d’imposer aux assurances

de conserver une plus grande part de fonds propres réglementaires au cas

où une couverture devienne nécessaire en cas de défaillance de l’un de

leurs créanciers. Les mutuelles aussi ont communiqué dans ce sens pour

annoncer une augmentation des cotisations et une diminution des

prestations. Il en va de même pour Bâle 2, Bâle 2+ qui entre temps

s’appelle Bâle III qui s’est donné, officiellement et comme pour

Solvency 2, comme objectif de rendre les normes prudentielles

comptables plus contraignantes pour les banques en les contraignant à

avoir un seuil de solvabilité plus élevé. Suite aux recours du lobby des assurances, la Commission Européenne va considérablement assouplir la directive sur les provisions techniques imposées aux assurances. La Commission va exempter de Solvency 2 pour les sept années à venir tous les contrats existants, qui auraient dû être concernés à partir de 2014. Les assurances ne seront tenues de respecter Solvency 2 pour les anciens contrats uniquement pour le management risque et pour la publication des rapports d'activité. Ainsi la réforme pour les assurances-vie est diluée. Selon une étude de la branche cette directive aurait mis en difficulté 40% des assurances ou les auraient rapprochées de la faillite. Solvency 2 est l'équivalent de la Directive CRD sur les Fonds Propres Règlementaires qui est la déclinaison en Europe de Bâle II.

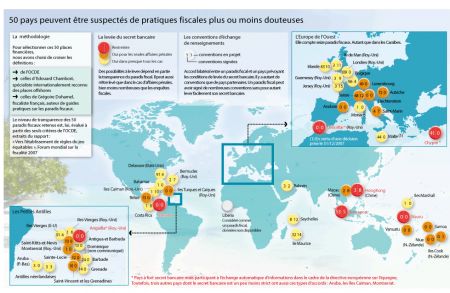

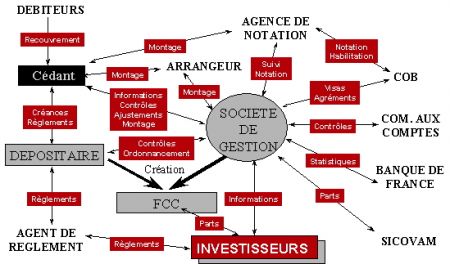

MiFID2: Depuis 2008 il n'existe pas de proposition de réforme concernant les activités hors-bilan des instituts financiers, du shadow banking, des dark pools. Les banques ne vivent pratiquement plus que de leurs activités hors bilan qui n'ont rien à voir avec l'économie réelle de production de biens et de prestation de services. Par exemple la Deutsche Bank n'est qu'un hedge fond, un prime broker, auquel est accolée une banque. Dans mon article du 2 février 2012 "Victoire des Lobbies financiers: Directive MiFID 2 - Marchés d’instruments financiers - Analphabétisation de l'information" je vous ai annoncé que le 3ème volet des réformes annoncées par le G8, le G20, le G4, Ecofin, l'Euro-Groupe, le Sommet européen des 27 serait tout autant édulcoré et caduc avant même son entrée en vigueur. Sur les deux décades perdues depuis 1989 du PIB furtif, fictif et d'initié s'ajoutent 5 années perdues depuis 2008 pour ne pas appliquer les réformes du contrôle et de la règlementation des marchés financiers, du shadow banking, des réserves fractionnaires et des paradis fiscaux. Nos responsables politiques en ont profité pour organiser sur le dos des européens la balkanisation de l'euro pour maintenir les banques sous perfusion et dans un pneumothorax et ils ont rebaptisé la crise des banques "Crise de l'Euro" au lieu d'avouer que c'est la crise du Traité de Lisbonne et du modèle européen qui n'est qu'une déclinaison de la croissance appauvrissante induite par le Consensus de Washington et de l’École de Chicago.

Je vous avais annoncé le 16 février 2012 que MiFID2 voulait réformer MiFID. Lors de la période dorée de la croyance aux forces miraculeuses de l’humanisme automatique du capitalisme financier et de l’effet de percolation du trickle-down-effect du Consensus de Washington, la Commission de Bruxelles mandatée par les pays membres de l’Union Européenne et par les pays adhérents de la Zone-Euro avait totalement dérégulé et libéralisé à partir du 1er novembre 2007 le commerce des produits financiers avec la Directive MiFID de 2004 sur les Marchés d'instruments financiers et services d'investissement (Markets in Financial Instruments Directive). Avant que n'entre en vigueur en 2007 la Directive MiFID, le commerce des produits financiers se faisait dans les Bourses de valeurs de manière ordonnée et sous le contrôle et la surveillance des pouvoirs publics. Historiquement les Bourses avaient été créées pour être un instrument de régulation permettant de mettre acheteurs et vendeurs sur un pied d'égalité, d'établir une concurrence règlementée et une information ouverte sur les transactions qui doivent se dérouler sous le contrôle d'un organe national ayant siège dans chacun des États respectifs.

Par la Directive européenne MiFID, l'économie a été totalement abandonnée sur les marchés au travers de dark pools en opposition aux bourses. Pour que ces dark pools puissent s'amuser en paix, MiFID a permis la création des crossing networks, c'est à dire la mise en réseau de ces dark pools. C’était ouvrir le portail à l'implantation virale d'un état de fait dans un État de droits. Depuis MiFID, il existe en Europe plus d'une centaine de systèmes multilatéraux de commerce de produits financiers. Ce sont les MTF - Multilateral Trading Facilities / SMN - Système Multilatéral de Négociations; il y en a 143 en Europe. Aux USA ces plateformes s'appellent ATS - Alternative Trading Systems. En 2010 moins de la moitié des produits financiers ont été échangés dans les bourses. Dans ce nuage opaque et informatique le CAC 40 et les autres cotations boursières ne veulent plus rien dire, puisque plus de 50% des valeurs sont négociés en dehors de la bourse. Vous pouvez vous imaginer que l'AMF - Autorité des Marchés Financiers devient impuissante. Parmi ces plates-formes il y a Chi-X, ou BATS Chi-X Europe, ou Instinet, une filiale de la holding japonaise Nomura, ou Goldman Sachs, UBS, Crédit Suisse, BNP Paribas, la Société Générale, ou Citadel et Optiver. Le réseau Turquoise, réunit BNP Paribas, Citigroup, Crédit Suisse, Deutsche Bank, Goldman Sachs, Merrill Lynch, Morgan Stanley, Société générale et UBS, que des banques qui ont fait faillite en 2008/09 et qui ont été pour l'instant sauvées compulsivement en apparence, du moins on ne parle pas de leur faillite puisque l’on n’a pas envie de croire qu’elles sont en faillite. Ce n’est pas un hasard si l’agence de notation Moody’s a rabaissé aujourd’hui le 22 juin 2012 la note de 15 grandes banques dont toutes celles-ci-dessus.

Avec ce négoce à l'aveugle des produits financiers dans ces centaines de plates-formes alternatives, plus aucune information sérieuse n'est possible sur la qualité des actions cotées en bourse qui devraient refléter la confiance des actionnaires qui investissent dans des projets industriels, à caractère financier, social, écologique ou dans des entreprises. Nous sommes en face de la fragmentation totale de l'information, et ici il n'y a même plus de dislocation du langage mais une analphabétisation des marchés. Les ordres d'achat et de vente se font de manière fragmentée en petites parties sur des centaines de plates-formes et plus ou moins en même temps. Une analyse recombinatoire est réalisée par ces networks pour donner un sens à un ordre d’achat ou de vente et pour le diriger vers celui à qui il est adressé. L'entité et la plénitude de l’ordre d’achat ou de vente ne sont décodables que pour quelqu'un qui dispose de toute la logistique informatique et du transport de la décision, de l'analyse et du sens qu'il est capable de donner à une action et à une situation du marché au milieu d'un nuage de volatilités. L’information n’est plus pure, n’est plus parfaite et n’est accessible qu’à une élite qui dispose de l’accès au savoir. L'objectif de MiFID1 a été volontairement de soustraire l'information des marchés règlementés et contrôlés de la Bourse pour la laisser à des initiés qui ont les moyens et la puissance de la traiter sous sa nouvelle forme fragmentée. Dans le milieu on parle avec fierté de "la puissance de feu" de ces plates-formes alternatives quand elles traitent l'information. Mais cette "puissance de feu" est un gâchis total d'énergie parce que le traitement de l'information se faisait tout seul dans les places boursières avant l'introduction de MiFID. Ce modèle de dissection et de recombinaison de l'information constitue ce que j'appelle sur mon site depuis 2006 le modèle de privation de richesses, de savoirs et de droits. La fragmentation d'un ordre n'éveille pas la vigilance du marché des investissements financiers. MiFID a donc volontairement analphabétisé les marchés et rompu une fois de plus avec l'économie des marchés. Le marché, comme dans une économie soviétique ou maoïste planifiée est totalement manipulé. Un grand compte qui dispose d'un paquet d'actions dont lui seul connait "vraiment" la raison de les revendre va manipuler sa vente. Il va demander à son SMN - Système Multilatéral de Négociations d'émettre au rythme à hautes fréquences de la nanoseconde des offres d'achat sur son titre, et quand il aura suffisamment fait grimper le cours de ses actions, il va retirer subitement son offre d'achat et va les laisser acheter par les petits suiveurs ne disposant pas de l'information. Ces suiveurs vont payer un prix fort et indu et la concurrence a été totalement déloyale et faussée. Aux USA l'algo-trading qui utilise la moindre des variations de cours représente 70% des ordres, en Allemagne 40%.

Ce modèle de dissection et de recombinaison de l'information constitue ce que j'appelle sur mon site depuis 2006 le modèle de privation de richesses, de savoirs et de droits. La fragmentation d'un ordre n'éveille pas la vigilance du marché des investissements financiers. MiFID a donc volontairement analphabétisé les marchés et rompu une fois de plus avec l'économie des marchés. Le marché, comme dans une économie soviétique ou maoïste planifiée est totalement manipulé. Un grand compte qui dispose d'un paquet d'actions dont lui seul connait "vraiment" la raison de les revendre va manipuler sa vente. Il va demander à son SMN - Système Multilatéral de Négociations d'émettre au rythme à hautes fréquences de la nanoseconde des offres d'achat sur son titre, et quand il aura suffisamment fait grimper le cours de ses actions, il va retirer subitement son offre d'achat et va les laisser acheter par les petits suiveurs ne disposant pas de l'information. Ces suiveurs vont payer un prix fort et indu et la concurrence a été totalement déloyale et faussée. Aux USA l'algo-trading qui utilise la moindre des variations de cours représente 70% des ordres, en Allemagne 40%.

La Directive MiFID voulant libéraliser le marché des produits financiers a monopolisé l'information réelle en quelques acteurs initiés sans qu'ils n'aient eu à commettre le moindre des délits. La loi, la Directive MiFID leur offre le délit sur un plateau. Avec un marché fragmenté, avec les négociations anonymes des dark pools et des crossing networks une taxe sur les transactions financières ne sera pas possible. Il faut interdire les ventes à l'aveugle, les produits vendus de gré à gré, les OTC extrabilanciels et il faut imposer la publication des informations ante et post-trade, avant et après le négoce.

La Commission de Bruxelles qui élabore les projets de Directive Européenne ne travaille que sur la base d'un groupe d'experts qui ne sont que des lobbyistes financiers délégués par les banques. Il y a à Bruxelles 700 lobbyistes financiers qui construisent à leur manière l'Europe. Ce ne sont pas des élus, mais ils sont en contact permanent avec les politiciens qui perdent en même temps le contact avec leurs électeurs. C'est pourtant l'électeur qui va payer pendant 20 ans à venir les dégâts causés par l'industrie de la finance. La démocratie est contournée avec la collaboration des politiciens élus et des euro-députés.

Trois ans après l’entrée en vigueur de MiFID et sa déclinaison dans les États membres de l’UE, le Commissaire européen au Marché Intérieur, aux services et à la Concurrence, Michel Barnier, UMP, annonce faire marche arrière toute. Sans la moindre des ambiguïtés la Commission annonce dans MiFID 2 ceci : "Le principe précédent selon lequel une transparence minimale, un contrôle minimal et une protection minimale de l’investisseur garantissent l'efficacité des marchés n’est plus valable." Comme toujours la bonne intention affichée de la Commission de Bruxelles était que les banques informent leurs clients au sujet des risques des produits financiers, mais imparablement le contenu de la Révision de la Directive MiFID de 2004/07 qui résulte des bonnes intentions de la Commission est à l’extrême opposé grâce au lobby financier de Bruxelles. C'est le Commissaire à la Concurrence, Michel Barnier qui a consulté le GEBI et IIF qui ont proposé tous les amendements qui vident de sa substance la révision de MiFID 1.

Dans MiFID2 le niveau d’exigences opposables aux banques sera bien inférieur à ce que les associations de consommateurs et certains euro-députés réclament. Pour Sven Giegold, porte-parole vert de la commission finance du Parlement Européen et fondateur de Finance Watch, la première ONG Finance qui s’oppose aux lobbies financiers à Bruxelles, la Commission de Bruxelles a laissé passer sa chance d’ancrer dans la Directive MiFID2 une réelle protection des investisseurs. Pour moi, ce qui m’importe est que si une protection de l‘investisseur n’est toujours pas possible avec MiFID2, c’est que tout le reste est possible. La spéculation, la création et la mise sur le marché de produits financiers inventés, de produits dont la traçabilité n’est pas possible. Les banques et assurances ont créé des génomes financiers qu'elles ne sont plus capables elles-mêmes de décrypter par une méthode de séquençage. Le mise en orbite de produits comme les OTC, CDS, CDO, RMBS se fait toujours comme avant la crise de l’année-Lehman 2008, la création de bulles spéculatives à levier est toujours favorisée et même accélérée par un cadre laxiste dans lequel il n’y a pas de contrôle et de règlementation.

La Directive MiFID2 aurait dû garantir que les banques ne vendent à leurs clients que des produits qui sont adaptés à leurs besoins et qui ne doivent pas être conçus dans le seul objectif de garantir aux banques le bénéfice le plus important possible. Pour l’association européenne des consommateurs Beuc, le salaire des conseillers en investissements financiers des banques ne doit dépendre que du service rendu à la clientèle en tenant en compte de manière prépondérante ses intérêts. C’est ce qui était prévu dans l'avant-projet de modification de MiFID, mais sous la pression des lobbies financiers, seule disparaît la provision pour les conseillers indépendants. Toutes les autres plates-formes pourront toujours négocier comme elles le veulent et de manière opaque. Le lobby financier de Bruxelles a réussi à faire inscrire dans la Directive MiFID2 un dispositif d'exemptions pour tous les autres conseillers en investissements financiers. Les banques peuvent toujours rémunérer leurs employés comme elles l’entendent. Ces employés pourront toujours vendre des produits financiers à très haut risque sans en informer vraiment leurs clients. Pour les courtiers indépendants dont le rôle est l'intermédiation, la parade est simple. Il leur suffira de supprimer le mot "indépendant" de leur carte de visite et ils pourront toucher des commissions des gestionnaires de fonds ce qui continuera à nuire gravement à la qualité de leurs conseils qu'ils fournissent à leurs clients. Dans MiFID2, les ordres d'achat de vente à hautes fréquences seront toujours autorisés bien qu'ils permettent toutes les manipulations, qu'ils échappent aux Autorités de Contrôle des Marchés et bien qu'ils soient par exemple responsables du Flash Crash de mai 2010 où le Dow Jones avait perdu 6% en quelques minutes. Toutes les opérations resteront toujours opaques. Il aurait aussi dû être interdit aux banques de ne vendre que des produits financiers, qu’elles n’ont pas inventés elles-mêmes et mises elles-mêmes sur le marché. Ce ne sera pas le cas. La Directive MiFID2 sur les MIF - Marchés d’instruments financiers et services d’investissement autorise de fait toujours autant les banques à tricher.  "Dette publique" fait partie de ce que j'appelle la phénoménologie de confort. La phénoménologie est la description philosophique des phénomènes par rapport à l'esprit qui les perçoit. Dans notre société il est confortable pour des esprits dominants de prétendre mieux percevoir et décrire les phénomènes pour jouir d'une adhésion générale de ceux qu'ils perçoivent comme des éléments dominables qu'ils estiment situer en dessous d'eux et qui se confortent à ne plus avoir de pensée indépendante pour analyser ce qu'ils n'ont pas envie de comprendre. Dans une manie de confort, ces derniers ont mis le rêve de vivre le bien-être de l'état providence au même niveau que le jeu au loto pour empocher du gain. Les descripteurs de l'évènement économique se permettent depuis 2008 de s'offrir la rédaction d'une Constitution comportementale qui va règlementer le rapport des gens dans la "Règle d'or" du "Pacte fiscal" de l’État, qui se rappelle subitement à nous avec ladite dette publique alors qu'il nous avait enseigné avec le Traité de Lisbonne que la concurrence-libre-et-non-faussée se substituait à cet État pour garantir le "bien-être" et l'équilibre du marché. Cette Constitution se passe de débat parlementaire, de référendum, de OUI comme de NON, grille toute procédure démocratique et viole en flux continu les accords et traités européens depuis 2008. Nous sommes tellement couverts de bavardages sur la crise, les sommets compulsifs de Bruxelles et les mesures que nous ne remarquons pas qu'une mutation se fait dans les fondements. Les déçus du processus performatif de la libre-circulation qui pensaient empocher-comme-tout-le-monde dans une croissance qu'ils croyaient enrichissante, ne parviennent pas encore à s'extraire des pores du pressoir individualiste par lequel ils avaient décidé de passer en abandonnant en toute connaissance de cause l’État à la privatisation des marchés. Chacun ou collectivement, ils n'ont pas de place pour être indignés de soi-même, puisque politiquement ils ont tout laissé passer. On ne peut avoir l'indignation et l'argent de l'indignation. Ils acceptent la dette publique comme la pénitence réconfortante, sinon ils se mettraient à se détester en personne. Ils carmagnolent sur le tarmac le 1er mai et le reste de l'année courent au Aldi parce qu'ils ont conscience des prix, et offrent au Parlement en France une majorité qu’ils pensent être de gauche.

"Dette publique" fait partie de ce que j'appelle la phénoménologie de confort. La phénoménologie est la description philosophique des phénomènes par rapport à l'esprit qui les perçoit. Dans notre société il est confortable pour des esprits dominants de prétendre mieux percevoir et décrire les phénomènes pour jouir d'une adhésion générale de ceux qu'ils perçoivent comme des éléments dominables qu'ils estiment situer en dessous d'eux et qui se confortent à ne plus avoir de pensée indépendante pour analyser ce qu'ils n'ont pas envie de comprendre. Dans une manie de confort, ces derniers ont mis le rêve de vivre le bien-être de l'état providence au même niveau que le jeu au loto pour empocher du gain. Les descripteurs de l'évènement économique se permettent depuis 2008 de s'offrir la rédaction d'une Constitution comportementale qui va règlementer le rapport des gens dans la "Règle d'or" du "Pacte fiscal" de l’État, qui se rappelle subitement à nous avec ladite dette publique alors qu'il nous avait enseigné avec le Traité de Lisbonne que la concurrence-libre-et-non-faussée se substituait à cet État pour garantir le "bien-être" et l'équilibre du marché. Cette Constitution se passe de débat parlementaire, de référendum, de OUI comme de NON, grille toute procédure démocratique et viole en flux continu les accords et traités européens depuis 2008. Nous sommes tellement couverts de bavardages sur la crise, les sommets compulsifs de Bruxelles et les mesures que nous ne remarquons pas qu'une mutation se fait dans les fondements. Les déçus du processus performatif de la libre-circulation qui pensaient empocher-comme-tout-le-monde dans une croissance qu'ils croyaient enrichissante, ne parviennent pas encore à s'extraire des pores du pressoir individualiste par lequel ils avaient décidé de passer en abandonnant en toute connaissance de cause l’État à la privatisation des marchés. Chacun ou collectivement, ils n'ont pas de place pour être indignés de soi-même, puisque politiquement ils ont tout laissé passer. On ne peut avoir l'indignation et l'argent de l'indignation. Ils acceptent la dette publique comme la pénitence réconfortante, sinon ils se mettraient à se détester en personne. Ils carmagnolent sur le tarmac le 1er mai et le reste de l'année courent au Aldi parce qu'ils ont conscience des prix, et offrent au Parlement en France une majorité qu’ils pensent être de gauche.

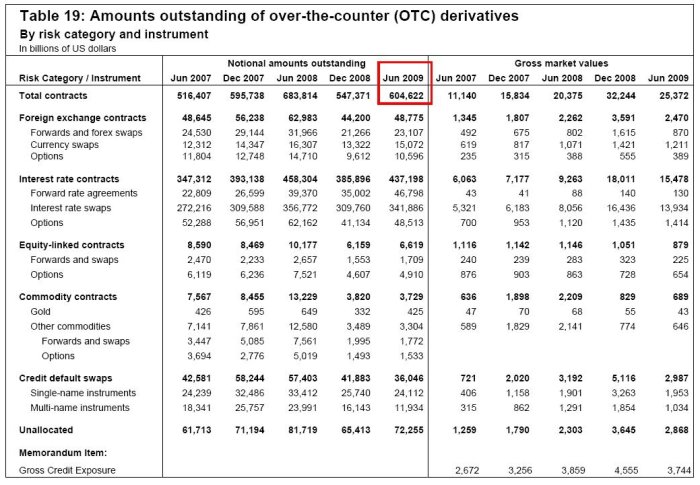

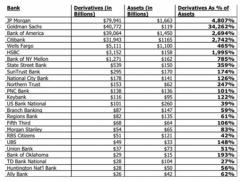

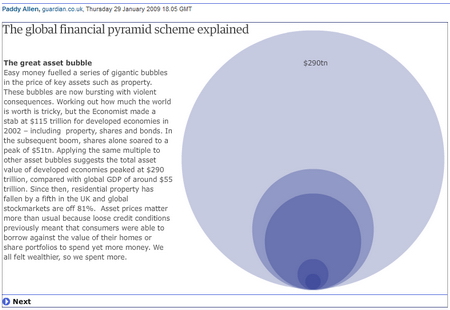

En juin 2009 le commerce des produits financiers dérivés avait atteint 594.223 milliards et presque 707.569 milliards en juin 2011 (Source BIS/BRI - Banques des Règlements Internationaux), ce qui prouve qu'aucun enseignement n'est tiré de ladite crise des banques depuis l'année-Lehman 2008 et que tout pousse à aller encore plus profondément dans l'erreur criminelle et spéculative des produits dérivés titrisés. Arrivera le moment du day-of-reckoning où il faudra révéler que cet accroissement des richesses n’a jamais réussi et de très loin à cacher la destruction massive de richesses qui s’opère sur les marchés depuis 2008. Non seulement nous avons un PIB fictif, furtif et d’initié, mais en plus nous avons une décroissance appauvrissante massive aggravée par les plans d’austérité qui sont télécommandés par les lobbies financiers.

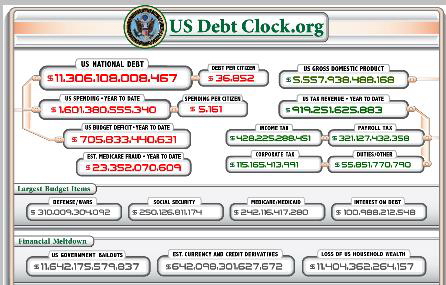

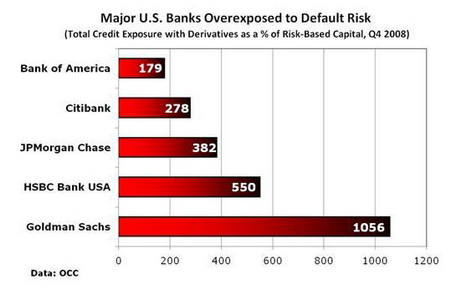

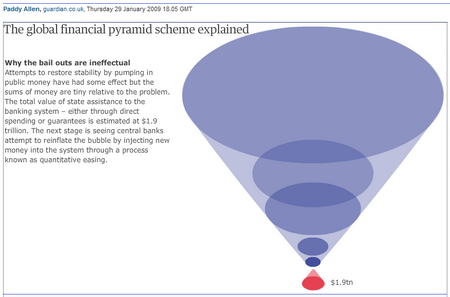

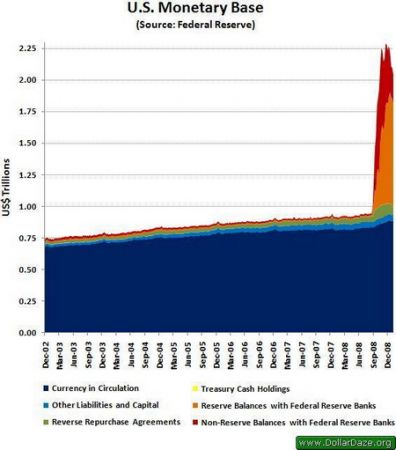

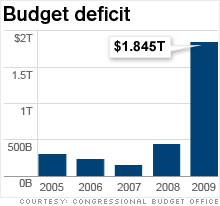

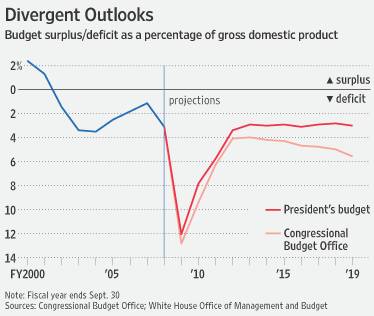

Les Eurobonds ne sont rien d’autre que de la monétisation de la dette, la monétisation de la dette privée des banques et des assurances léguées avec bienveillances et complaisances gouvernementales au "déficit public". Michel Barnier lui-même, Commissaire européen à la Concurrence et au Marché Intérieur, a déclaré dans un communiqué officiel que le "sauvetage » des banques en Europe a coûté au contribuable 4500 milliards d’euros, soit 37% du PIB" de l'Europe. Michel Barnier ne parle pas de l’assèchement des services publics organisé pour la même période "pour combler le déficit". Pour "sauver" les banques et les assurances, le déficit public, qui était jusqu'en 2008 dans les normes des critères de Maastricht, a augmenté verticalement.  Et ce n’est pas fini, ou plutôt la crise va vraiment commencer en Europe comme en Grande-Bretagne et aux USA. Non seulement les banques et assurances sont techniquement en faillite depuis 2008, en réalité depuis le déclenchement de la chute de la Bear Stearns aux USA et de la Northern Rock en Grande-Bretagne, mais en plus elles ont gâché et dilapidé toutes les dizaines de milliers de milliards de liquidités mises à leur disposition depuis 2008 sous formes de plans TARP, TALF, PPIP, QE1, QE2, sous forme de twists entre Bons du Trésor à long terme contre des Bons du Trésor à court terme, et encore avec les 1000 milliards d’euros jetés par la BCE aux banques et assurances en décembre 2011 et en février 2012 (le bazooka) à des conditions totalement en infraction avec les cours habituels des marchés financiers et contre des garanties pourries sous formes d’actifs toxiques déposés à la BCE ou encore contre des Bons du Trésor fantômes créés pour l’occasion par divers États européens. La Fed', la banque centrale américaine, a mis, sans en

informer le Congrès américain, à la disposition des instituts financiers

dans la même période 16.000 milliards de $. Les USA sont en faillite comme la Grèce.

Et ce n’est pas fini, ou plutôt la crise va vraiment commencer en Europe comme en Grande-Bretagne et aux USA. Non seulement les banques et assurances sont techniquement en faillite depuis 2008, en réalité depuis le déclenchement de la chute de la Bear Stearns aux USA et de la Northern Rock en Grande-Bretagne, mais en plus elles ont gâché et dilapidé toutes les dizaines de milliers de milliards de liquidités mises à leur disposition depuis 2008 sous formes de plans TARP, TALF, PPIP, QE1, QE2, sous forme de twists entre Bons du Trésor à long terme contre des Bons du Trésor à court terme, et encore avec les 1000 milliards d’euros jetés par la BCE aux banques et assurances en décembre 2011 et en février 2012 (le bazooka) à des conditions totalement en infraction avec les cours habituels des marchés financiers et contre des garanties pourries sous formes d’actifs toxiques déposés à la BCE ou encore contre des Bons du Trésor fantômes créés pour l’occasion par divers États européens. La Fed', la banque centrale américaine, a mis, sans en

informer le Congrès américain, à la disposition des instituts financiers

dans la même période 16.000 milliards de $. Les USA sont en faillite comme la Grèce.

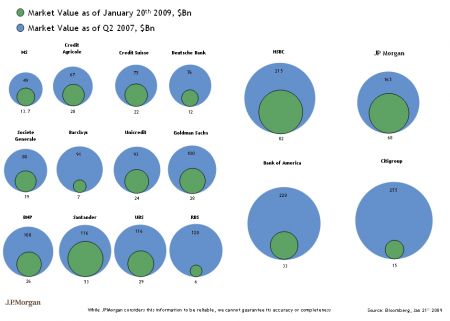

Je vous ai aussi exposé la situation comptables des 29 banques systémiques de la planète, dont celle de la Deutsche Bank, qui est la plus grande banque du monde de par son chiffre d’affaire et qui est aussi la most leveraged bank of the world, avec un fonds propre règlementaire de 2,27%, soit en dessous des Normes Prudentielles Comptables Bâle II et encore plus en dessous de celles prévues pour Bâle III qui avaient annoncé un niveau de couverture pouvant en théorie aller jusqu’à 9%. De l’ancien président français en poste au nouveau président français parvenu, rien n’est imposé dans les sommets européens et les G20 pour casser les banques universelles qui ont confondu et fusionné leurs activités de l’épargne, leurs activités commerciales, leurs activités d’investissement, leurs activités de spéculation et leurs activités d’assurance (Loi Steagall Act). La promesse des campagnes présidentielle et législatives 2012 est "la dose de croissance", mais pas non plus de "renégocier" le Pacte Fiscal Budgétaire Européen qui impose l'austérité pour aider les banques et qui assujettit par exemple les négociations syndicales des conventions collectives aux critères de Maastricht sur la "santé" de l’euro, et qui impose de fait une casse sociale et un dumping salarial.

(Je remets ici sans modification mon article publié le 7 février 2010. Mon article n'avait rien de prémonitoire, mais à la vue de

l'accélération de l'histoire il était en avance sur le main stream

piloté par les médias. Tout a déjà été écrit nous assistons à la politique commune de la destruction par les marchés dans laquelle les banques sont sauvées par les États et les contribuables sans prendre au moins une partie à leur compte pour "restructurer" leurs dettes. Les plans d'austérité, les désinvestissements dans les services publics et les infrastructures des pays constituent la seconde manière pour les peuples de payer pour les banques.)

(Je remets ici sans modification mon article publié le 7 février 2010. Mon article n'avait rien de prémonitoire, mais à la vue de

l'accélération de l'histoire il était en avance sur le main stream

piloté par les médias. Tout a déjà été écrit nous assistons à la politique commune de la destruction par les marchés dans laquelle les banques sont sauvées par les États et les contribuables sans prendre au moins une partie à leur compte pour "restructurer" leurs dettes. Les plans d'austérité, les désinvestissements dans les services publics et les infrastructures des pays constituent la seconde manière pour les peuples de payer pour les banques.) <<< Le premier-ministre du paradis fiscal du Luxembourg, Jean-Claude Juncker a sévèrement critiqué en février 2010 les pays européens de la périphérie et les a sommés de se discipliner pour ne pas mettre en péril ce que les pays fondateurs de l'Europe ont mis en œuvre. Juncker oublie de dire que ces nouveaux entrants ne sont pas venus dans la même Europe que celle qui existait quand les fondateurs commerçaient librement seuls entre eux. Entre temps étaient entrés en vigueur les Directives sur la Libre circulation des capitaux et sur le Libre établissement des entreprises de services, ce qui inclue les services financiers. Il a toujours été de notoriété publique depuis 2001 que la Grèce avait délibérément triché avec sa comptabilité nationale pour faire croire qu'elle était compatible avec les critères de convergence du Pacte de Dublin de Stabilité et de Croissance afin d'introduire l'euro sur son territoire. Mais même si elle avait respecté les critères de Maastricht, la Grèce était incapable comme les pays baltes de résister aux attaques ou pénétrations abusives des grands groupes financiers des pays européens fondateurs. Une fois de plus, la foi en l'humanisme automatique des marchés qui fonde le Consensus de Bruxelles n'a pas fonctionné de manière harmonieuse, mais déprédatrice. Comme toujours. Il faut se demander ce qui est le plus à blâmer: les tricheries comptables de la Grèce, ou les opting-out (exemptions légales face aux obligations communautaires) de l'Irlande, mais aussi du Royaume-Uni, ou l'impréparation habituelle de Bruxelles, ou la volonté de toujours tout passer avec les légumes de la "concurrence libre et non-faussée".

<<< Le premier-ministre du paradis fiscal du Luxembourg, Jean-Claude Juncker a sévèrement critiqué en février 2010 les pays européens de la périphérie et les a sommés de se discipliner pour ne pas mettre en péril ce que les pays fondateurs de l'Europe ont mis en œuvre. Juncker oublie de dire que ces nouveaux entrants ne sont pas venus dans la même Europe que celle qui existait quand les fondateurs commerçaient librement seuls entre eux. Entre temps étaient entrés en vigueur les Directives sur la Libre circulation des capitaux et sur le Libre établissement des entreprises de services, ce qui inclue les services financiers. Il a toujours été de notoriété publique depuis 2001 que la Grèce avait délibérément triché avec sa comptabilité nationale pour faire croire qu'elle était compatible avec les critères de convergence du Pacte de Dublin de Stabilité et de Croissance afin d'introduire l'euro sur son territoire. Mais même si elle avait respecté les critères de Maastricht, la Grèce était incapable comme les pays baltes de résister aux attaques ou pénétrations abusives des grands groupes financiers des pays européens fondateurs. Une fois de plus, la foi en l'humanisme automatique des marchés qui fonde le Consensus de Bruxelles n'a pas fonctionné de manière harmonieuse, mais déprédatrice. Comme toujours. Il faut se demander ce qui est le plus à blâmer: les tricheries comptables de la Grèce, ou les opting-out (exemptions légales face aux obligations communautaires) de l'Irlande, mais aussi du Royaume-Uni, ou l'impréparation habituelle de Bruxelles, ou la volonté de toujours tout passer avec les légumes de la "concurrence libre et non-faussée".

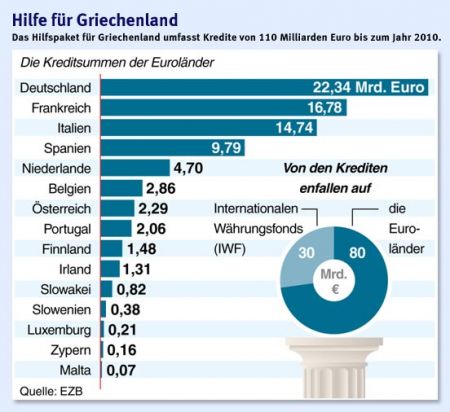

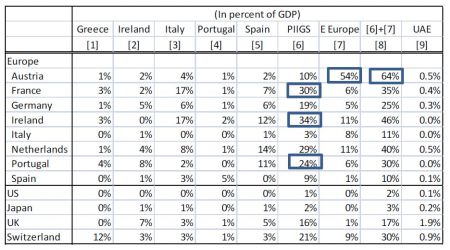

La crise financière de la Grèce, de l'Espagne, du Portugal est la reproduction parfaite de la Crise des Subprimes des USA. Ce Housing Bust méridional a été rendu possible en Europe avec la libre circulation des capitaux. Le Housing Bust a été financé avec l'ouverture des vannes des liquidités faciles et avec la multimutualisation des risques hypothécaires avec des titrisations ayant la forme de CDS, de MBS et de RMBS, etc. Les banques allemandes, les banques régionales allemandes d'État (Landesbank), les assurances allemandes, Real Hypo Estate, sont très fortement impliquées dans la Bulle des crédits hypothécaires des pays du Sud de l'Europe. Ce qui est mis sous silence, est que... l'Allemagne a, elle aussi, pratiqué en grand style dans sa partie Est la relance par la bulle immobilière et des crédits hypothécaires. La faillite du plus grand institut financier hypothécaire européen, l'allemand Real Hypo Estate, n'a jamais été exposée dans les médias comme une faillite systémique de même portée que celles de Fannie Mae, de Freddie Mac ou de AIG. C'est pourtant le cas. Cette information est extrêmement difficile à trouver. Il n'est pas étonnant que le Big Fat Bail-Out de la Grèce doive passer par l'Allemagne. L'Autriche est impliquée de la même manière que l'Allemagne, mais plus dans les Pays Baltes, la Hongrie, la Roumanie, l'Ukraine. Souvenons-nous qu'une bulle immobilière est mise en œuvre sur le terrain à bâtir, ou à incendier avant de le bâtir. Les politiques d'occupation des sols sont déterminées par les autorités politiques locales.

La crise financière de la Grèce, de l'Espagne, du Portugal est la reproduction parfaite de la Crise des Subprimes des USA. Ce Housing Bust méridional a été rendu possible en Europe avec la libre circulation des capitaux. Le Housing Bust a été financé avec l'ouverture des vannes des liquidités faciles et avec la multimutualisation des risques hypothécaires avec des titrisations ayant la forme de CDS, de MBS et de RMBS, etc. Les banques allemandes, les banques régionales allemandes d'État (Landesbank), les assurances allemandes, Real Hypo Estate, sont très fortement impliquées dans la Bulle des crédits hypothécaires des pays du Sud de l'Europe. Ce qui est mis sous silence, est que... l'Allemagne a, elle aussi, pratiqué en grand style dans sa partie Est la relance par la bulle immobilière et des crédits hypothécaires. La faillite du plus grand institut financier hypothécaire européen, l'allemand Real Hypo Estate, n'a jamais été exposée dans les médias comme une faillite systémique de même portée que celles de Fannie Mae, de Freddie Mac ou de AIG. C'est pourtant le cas. Cette information est extrêmement difficile à trouver. Il n'est pas étonnant que le Big Fat Bail-Out de la Grèce doive passer par l'Allemagne. L'Autriche est impliquée de la même manière que l'Allemagne, mais plus dans les Pays Baltes, la Hongrie, la Roumanie, l'Ukraine. Souvenons-nous qu'une bulle immobilière est mise en œuvre sur le terrain à bâtir, ou à incendier avant de le bâtir. Les politiques d'occupation des sols sont déterminées par les autorités politiques locales.

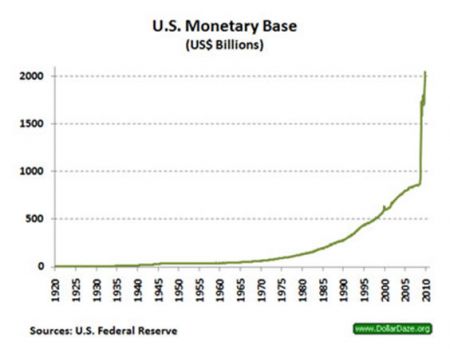

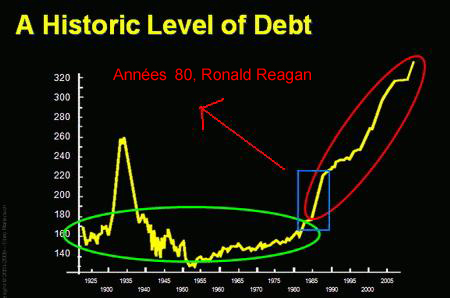

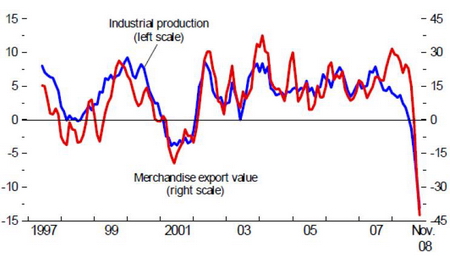

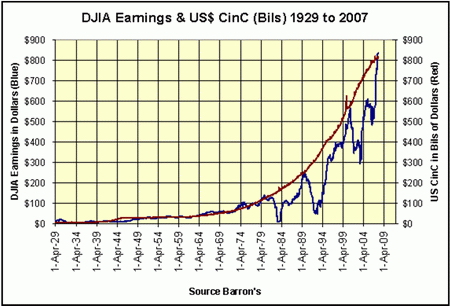

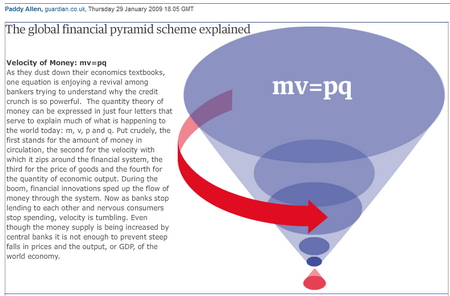

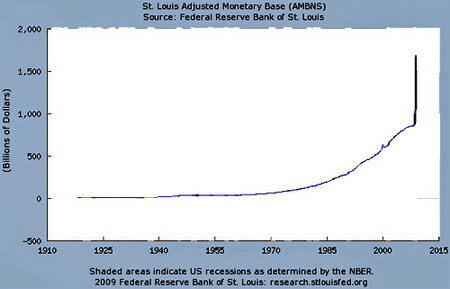

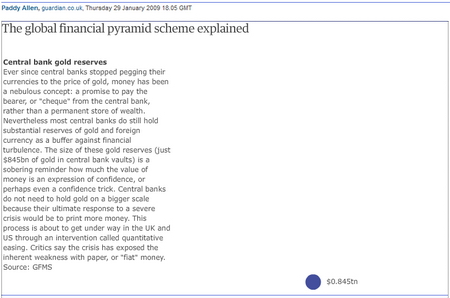

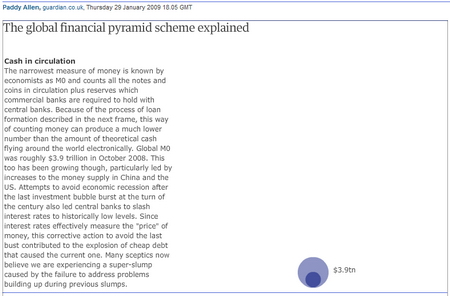

La politique monétaire de la BCE est adossée comme celle de toutes les banques centrales sur les réserves fractionnaires; elle n'arrête pas de pomper dans l'économie de la masse monétaire. Par exemple, la production industrielle a augmenté de 1,6% depuis 1980, mais la masse monétaire a augmenté de 16 fois pendant cette même période. L'argent circule plus vite. Mais pour quoi faire? Pour créer de l'endettement, de la financiarisation, de la titrisation, du négoce de produits dérivés, de l'incitation à l'endettement. Beaucoup de régions de la terre sont endettées jusqu'aux oreilles ou la racine des cheveux.

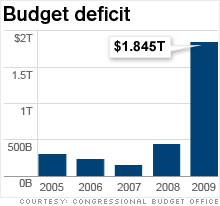

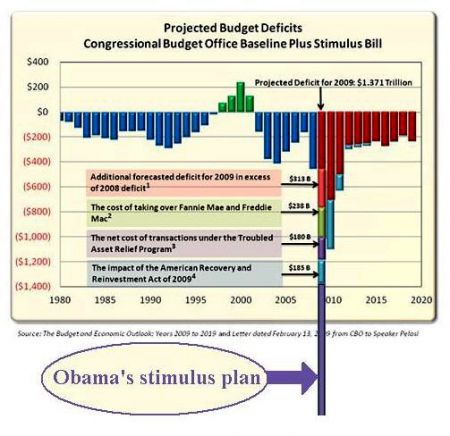

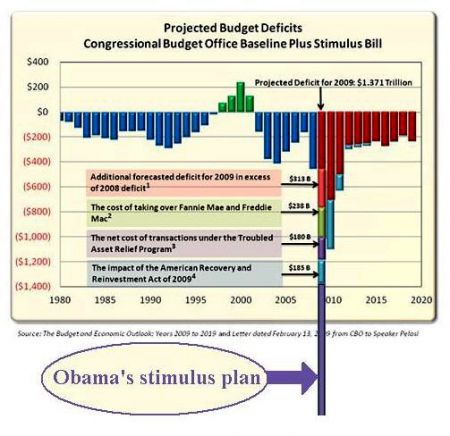

La politique monétaire de la BCE est adossée comme celle de toutes les banques centrales sur les réserves fractionnaires; elle n'arrête pas de pomper dans l'économie de la masse monétaire. Par exemple, la production industrielle a augmenté de 1,6% depuis 1980, mais la masse monétaire a augmenté de 16 fois pendant cette même période. L'argent circule plus vite. Mais pour quoi faire? Pour créer de l'endettement, de la financiarisation, de la titrisation, du négoce de produits dérivés, de l'incitation à l'endettement. Beaucoup de régions de la terre sont endettées jusqu'aux oreilles ou la racine des cheveux.  Le Big Fat Bail-Out américain est poursuivi par Obama qui a ajouté dans l'économie américaine avec Tim

Geithner, son Secrétaire d'État au Trésor, et Bernanke, le Président de la Fed', 30% du PIB en liquidités issus de la Helicopter

Money, de la monnaie de contrefaçon. Obama attire comme il peut les

investisseurs étrangers et crée la mère de toutes les bulles qui cette

fois-ci va conduire à Weimar II, l'hyperinflation et la Grande

Dépression II. Pourquoi? Cette fois-ci il les USA se dirigent droit vers

l'effondrement obligataire de leurs Bons du Trésor. Il y a quelques

jours le Trésor américain a essuyé un très grave échec dont personne ne

parle: elle a tenté en vain de mettre aux enchères pour 25 milliards de

Bons du Trésor à 10 ans et pour 16 milliards de Bons du Trésor à 30 ans.

Il parait que de mémoire de trader on n'avait jamais connu un tel

échec. Cette fois-ci les marchés financiers qui se réfugient toujours en

dernier ressort dans les obligations d'État agissent conformément à ce

qu'elle perçoivent des USA: leur insolvabilité qui présage de la

banqueroute d'État. 60% de la dette américaine sont détenus par les

investisseurs étrangers, comme la Chine, la Russie, les pays de l'OPEC.

Depuis un an la Chine a réduit ses achats de Bons du Trésor américain,

et en décembre 2009 elle en a revendu 34 milliards de $.

Le Big Fat Bail-Out américain est poursuivi par Obama qui a ajouté dans l'économie américaine avec Tim

Geithner, son Secrétaire d'État au Trésor, et Bernanke, le Président de la Fed', 30% du PIB en liquidités issus de la Helicopter

Money, de la monnaie de contrefaçon. Obama attire comme il peut les

investisseurs étrangers et crée la mère de toutes les bulles qui cette

fois-ci va conduire à Weimar II, l'hyperinflation et la Grande

Dépression II. Pourquoi? Cette fois-ci il les USA se dirigent droit vers

l'effondrement obligataire de leurs Bons du Trésor. Il y a quelques

jours le Trésor américain a essuyé un très grave échec dont personne ne

parle: elle a tenté en vain de mettre aux enchères pour 25 milliards de

Bons du Trésor à 10 ans et pour 16 milliards de Bons du Trésor à 30 ans.

Il parait que de mémoire de trader on n'avait jamais connu un tel

échec. Cette fois-ci les marchés financiers qui se réfugient toujours en

dernier ressort dans les obligations d'État agissent conformément à ce

qu'elle perçoivent des USA: leur insolvabilité qui présage de la

banqueroute d'État. 60% de la dette américaine sont détenus par les

investisseurs étrangers, comme la Chine, la Russie, les pays de l'OPEC.

Depuis un an la Chine a réduit ses achats de Bons du Trésor américain,

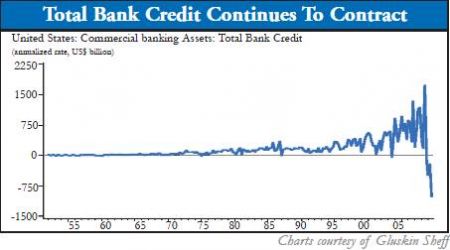

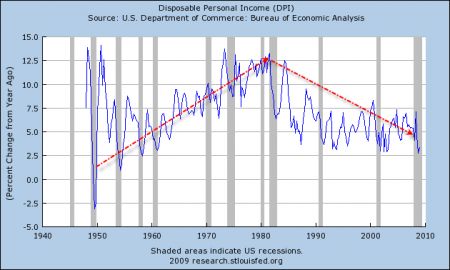

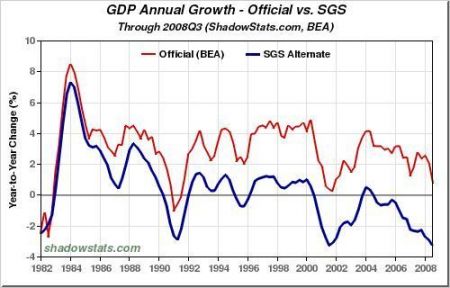

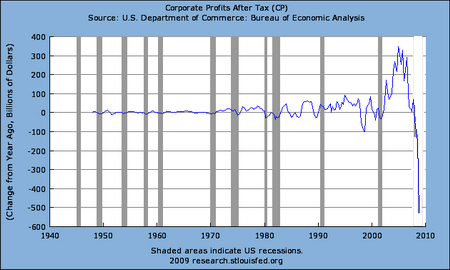

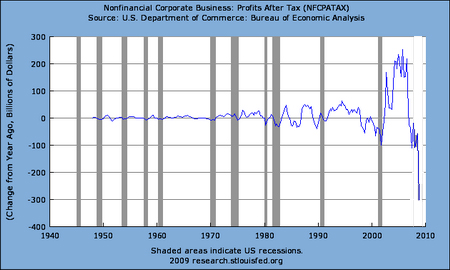

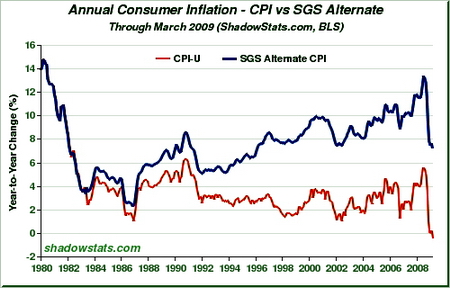

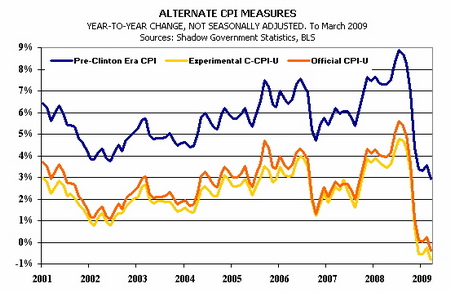

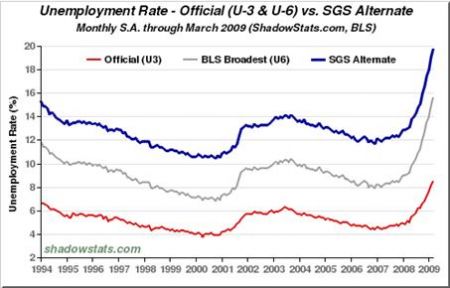

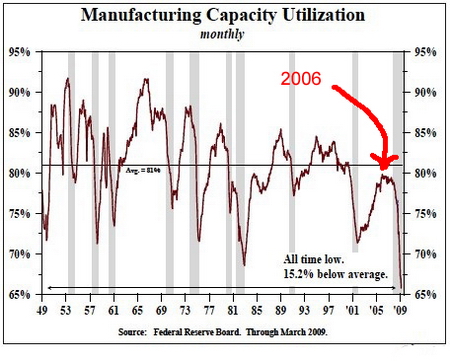

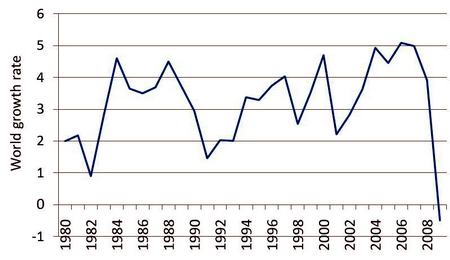

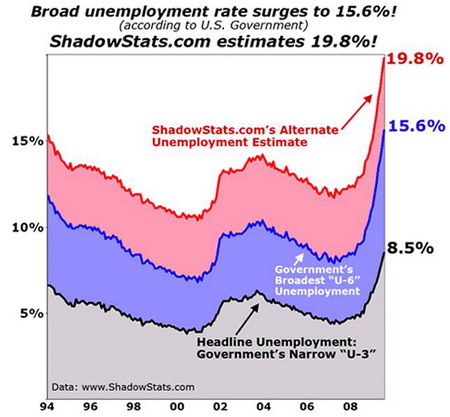

et en décembre 2009 elle en a revendu 34 milliards de $. Le graphique à gauche montre la Grande Dépression 2 qu'entament les USA. Le crédit à la consommation et à l'investissement commercial et industriel a chuté de 1000 milliards pour une économie nationale qui génère 14.000 milliards de PIB. Le crédit baisse alors que les banques ont été arrosées avec des trillions de $ et de helicopter money sans la moindre des obligations!! Mais que veut vraiment dire PIB pour une comptabilité

nationale américaine qui est tout autant manipulée que la comptabilité des banques

lors du

Le graphique à gauche montre la Grande Dépression 2 qu'entament les USA. Le crédit à la consommation et à l'investissement commercial et industriel a chuté de 1000 milliards pour une économie nationale qui génère 14.000 milliards de PIB. Le crédit baisse alors que les banques ont été arrosées avec des trillions de $ et de helicopter money sans la moindre des obligations!! Mais que veut vraiment dire PIB pour une comptabilité

nationale américaine qui est tout autant manipulée que la comptabilité des banques

lors du  Depuis novembre 2008 nous savons que

Depuis novembre 2008 nous savons que  Les

USA sont en faillite comme l'Islande ou le Zimbabwe et ne se

maintiennent qu'avec la planche à billets et la vente de Bons du Trésor.

L'implosion d'un pays en faillite est plus lente que l'effondrement

d'une entreprise, parce qu'un pays ne peut retomber au fond de

l'Atlantique en noyant tous ses animaux et ses habitants et parce qu'il y

aura toujours des investisseurs pour lui acheter momentanément ses

obligations (ses dettes), même si le nombre s'effondre actuellement et

si

Les

USA sont en faillite comme l'Islande ou le Zimbabwe et ne se

maintiennent qu'avec la planche à billets et la vente de Bons du Trésor.

L'implosion d'un pays en faillite est plus lente que l'effondrement

d'une entreprise, parce qu'un pays ne peut retomber au fond de

l'Atlantique en noyant tous ses animaux et ses habitants et parce qu'il y

aura toujours des investisseurs pour lui acheter momentanément ses

obligations (ses dettes), même si le nombre s'effondre actuellement et

si

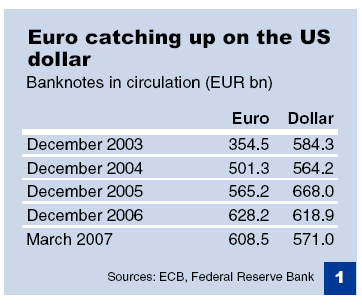

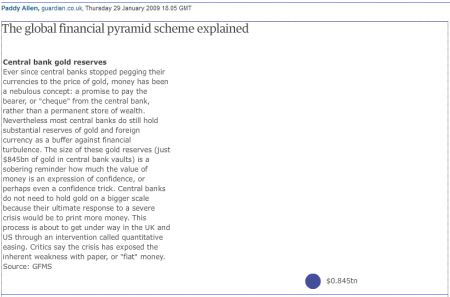

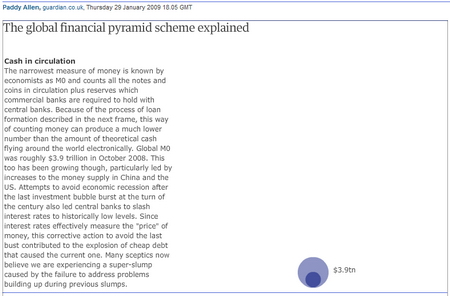

l'Euro âgé de seulement 10 ans ne doit sa bonne foi qu'à la force industrielle et commerciale et à la stabilité sociale des États européens et non à une quelconque force militaire et politique géoplanétaire, domaines où l'Europe n'est rien. L'Europe ne dispose pas de l'arrogance criminelle financière américaine de la planche à billets et les pays européens ne peuvent vendre des bons du trésor comme les américains qui savent qu'ils ne seront jamais capables mathématiquement de les rembourser. Selon Bloomberg, la Chine détient actuellement 800 milliards en $ et 1 trillion en Euros. Sur le tableau à gauche vous voyez que l'Euro supplante le $ comme monnaie en circulation. Il faudra bien sûr éviter de tomber dans l'euro-glut, comme les américains ont pratiqué le

l'Euro âgé de seulement 10 ans ne doit sa bonne foi qu'à la force industrielle et commerciale et à la stabilité sociale des États européens et non à une quelconque force militaire et politique géoplanétaire, domaines où l'Europe n'est rien. L'Europe ne dispose pas de l'arrogance criminelle financière américaine de la planche à billets et les pays européens ne peuvent vendre des bons du trésor comme les américains qui savent qu'ils ne seront jamais capables mathématiquement de les rembourser. Selon Bloomberg, la Chine détient actuellement 800 milliards en $ et 1 trillion en Euros. Sur le tableau à gauche vous voyez que l'Euro supplante le $ comme monnaie en circulation. Il faudra bien sûr éviter de tomber dans l'euro-glut, comme les américains ont pratiqué le  Ceci me rappelle Hitler qui parlait de l'empire de 1000 ans. En attendant Obama se lance dans un nouveau deal humanitaire avec la Chine: il ne dévalue pas tout de suite le $ et les 2000 milliards en Bons du Trésor US dans les Caisses chinoises, mais il se prend le droit de faire le baise-main au Dalaï Lama. Et ça fait chic un Lama orange dans le salon ovale. Ça fait oublier l’orange de Guantanamo. La crise des subprimes est terminée, elle a fait ses ravages. Les subprimes ne représentaient que 14% des crédits hypothécaires. Depuis janvier 2010 commence la crise des alt-A dans une économie américaine effondrée. Les alt-A représentent que 27% des crédits hypothécaires. En janvier 2014 commence en plus la

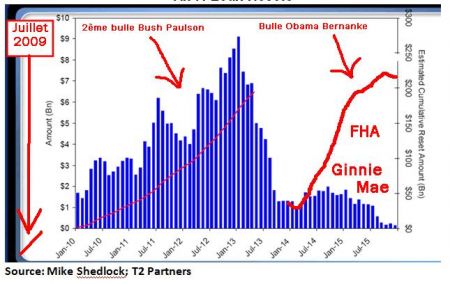

Ceci me rappelle Hitler qui parlait de l'empire de 1000 ans. En attendant Obama se lance dans un nouveau deal humanitaire avec la Chine: il ne dévalue pas tout de suite le $ et les 2000 milliards en Bons du Trésor US dans les Caisses chinoises, mais il se prend le droit de faire le baise-main au Dalaï Lama. Et ça fait chic un Lama orange dans le salon ovale. Ça fait oublier l’orange de Guantanamo. La crise des subprimes est terminée, elle a fait ses ravages. Les subprimes ne représentaient que 14% des crédits hypothécaires. Depuis janvier 2010 commence la crise des alt-A dans une économie américaine effondrée. Les alt-A représentent que 27% des crédits hypothécaires. En janvier 2014 commence en plus la  Avec ce

programme 9 millions de propriétaires seront aidés pour garder leur

maison individuelle et pour éviter la faillite grâce au refinancement et

à la redéfinition des termes de leur emprunt avec de plus petites

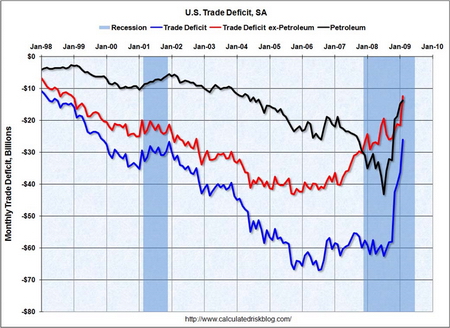

mensualités de leurs crédits hypothécaires.) La FHA garantit à 100% les crédits

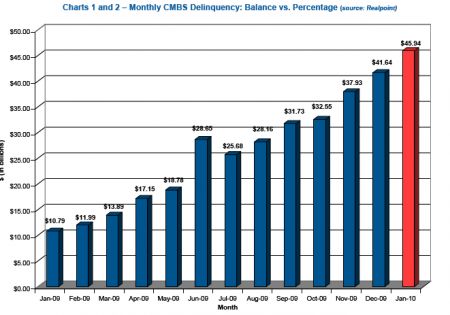

pour l'acquisition ou la construction immobilière. Pour l'année 2010, le gouvernement américain et la Fed' assistent les propriétaires immobiliers avec un dégrèvement d'impôt de 8000$ et en rachetant les titrisations adossées sur les crédits hypothécaires à hauteur de 1425 milliards de $ pour contenir les taux d'intérêts sur ces derniers. L'aide fiscale prendra fin en avril 2010 et le programme de rachat par la Fed' se terminera à la fin mars 2010. (Graphique à droite: faillite des CMBS, les crédits hypothécaires commerciaux et industriels)

Avec ce

programme 9 millions de propriétaires seront aidés pour garder leur

maison individuelle et pour éviter la faillite grâce au refinancement et

à la redéfinition des termes de leur emprunt avec de plus petites

mensualités de leurs crédits hypothécaires.) La FHA garantit à 100% les crédits

pour l'acquisition ou la construction immobilière. Pour l'année 2010, le gouvernement américain et la Fed' assistent les propriétaires immobiliers avec un dégrèvement d'impôt de 8000$ et en rachetant les titrisations adossées sur les crédits hypothécaires à hauteur de 1425 milliards de $ pour contenir les taux d'intérêts sur ces derniers. L'aide fiscale prendra fin en avril 2010 et le programme de rachat par la Fed' se terminera à la fin mars 2010. (Graphique à droite: faillite des CMBS, les crédits hypothécaires commerciaux et industriels)

Le Parlement

islandais avait accepté le 31 XII 2009 le remboursement des avoirs

perdus par les déposants britanniques et hollandais dans les banques

d'investissement islandaises. Ces 3,8 milliards d'euros, 3/4 du PIB de

cette île, auraient dû être remboursés entièrement en 2024. Les dettes des banques

privées auraient dû être remboursées par l'État islandais et donc par leurs

contribuables, leurs habitants, leurs électeurs. Pour y parvenir les

salaires islandais ont déjà été diminués de 15 à 20%, l'impôt islandais a déjà été augmenté, les dépenses publiques islandaises sont déjà laminées. Ce

peuple est directement puni d'avoir accepté et cautionné un modèle de

société d'exploitation capitalistique. Il ne dispose pas du luxe américain de faire

diversion par des conflits de guerre pour relancer la machine

industrielle par les commandes des armées, ni de la capacité et de la

crédibilité à émettre des Bons du Trésor comme la Fed'. Les spéculateurs

britanniques et hollandais, alléchés il y a encore deux ans par les

marges à 2 chiffres promises par les banques islandaises, voulaient récupérer

leurs mises qui ont donc été à risque zéro pour eux pendant plus de 10 années. L'

Le Parlement

islandais avait accepté le 31 XII 2009 le remboursement des avoirs

perdus par les déposants britanniques et hollandais dans les banques

d'investissement islandaises. Ces 3,8 milliards d'euros, 3/4 du PIB de

cette île, auraient dû être remboursés entièrement en 2024. Les dettes des banques

privées auraient dû être remboursées par l'État islandais et donc par leurs

contribuables, leurs habitants, leurs électeurs. Pour y parvenir les

salaires islandais ont déjà été diminués de 15 à 20%, l'impôt islandais a déjà été augmenté, les dépenses publiques islandaises sont déjà laminées. Ce

peuple est directement puni d'avoir accepté et cautionné un modèle de

société d'exploitation capitalistique. Il ne dispose pas du luxe américain de faire

diversion par des conflits de guerre pour relancer la machine

industrielle par les commandes des armées, ni de la capacité et de la

crédibilité à émettre des Bons du Trésor comme la Fed'. Les spéculateurs

britanniques et hollandais, alléchés il y a encore deux ans par les

marges à 2 chiffres promises par les banques islandaises, voulaient récupérer

leurs mises qui ont donc été à risque zéro pour eux pendant plus de 10 années. L' L'Islande aurait dû rembourser, mais le

5 janvier 2010 le président islandais Olafur Ragnar Grimsson n'avait pas

ratifié la loi en sachant que le remboursement est l'une des conditions à la

candidature de l'Islande à l'adhésion à l'UE qui pourrait être refusée

par... le maître des opting-out, le

Royaume-Uni qui se sert de l'Europe comme de sa boîte à sucettes. Ce

peuple islandais veut-il retourner à l'âge de mer, se vendre aux russes

ou faire du chantage à l'UE pour obtenir des fonds européens avant

l'adhésion? L'UE acceptera ce pre-opting-out islandais avant le holliday

in de l'

L'Islande aurait dû rembourser, mais le

5 janvier 2010 le président islandais Olafur Ragnar Grimsson n'avait pas

ratifié la loi en sachant que le remboursement est l'une des conditions à la

candidature de l'Islande à l'adhésion à l'UE qui pourrait être refusée

par... le maître des opting-out, le

Royaume-Uni qui se sert de l'Europe comme de sa boîte à sucettes. Ce

peuple islandais veut-il retourner à l'âge de mer, se vendre aux russes

ou faire du chantage à l'UE pour obtenir des fonds européens avant

l'adhésion? L'UE acceptera ce pre-opting-out islandais avant le holliday

in de l'

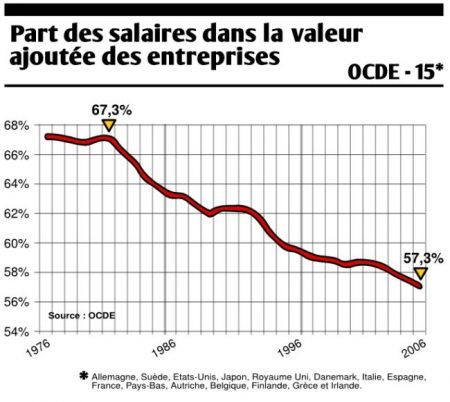

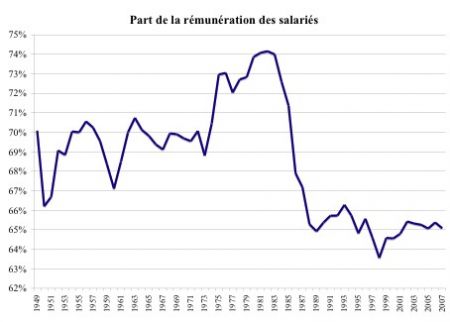

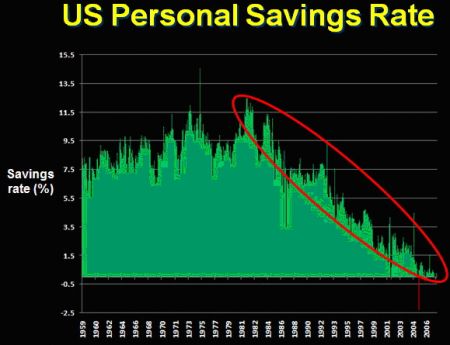

Depuis les années 1960, le PIB a tellement augmenté grâce à

l'économie réelle et sans compter l'augmentation artificielle par

l'hyper spéculation qui explose toujours et qui retombe et qui fait

perdre

encore plus que ce qui n'a été acquis, mais qui fait perdre à la

communauté des peuples qui paye pour elle avec tous ces plans idiots de

"Sauvetage / Bail out"

de l'État Providence Bancaire. Si les salariés ont le salaire qui leur

revient, il n'y aura pas de création d'une hyper-bulle de la dette.

Bien sûr, il faudra réorganiser l'Organisation Mondiale de la

Commercialisation et de la Production. On ne pourra plus se permettre ce

ying-

Depuis les années 1960, le PIB a tellement augmenté grâce à

l'économie réelle et sans compter l'augmentation artificielle par

l'hyper spéculation qui explose toujours et qui retombe et qui fait

perdre

encore plus que ce qui n'a été acquis, mais qui fait perdre à la

communauté des peuples qui paye pour elle avec tous ces plans idiots de

"Sauvetage / Bail out"

de l'État Providence Bancaire. Si les salariés ont le salaire qui leur

revient, il n'y aura pas de création d'une hyper-bulle de la dette.

Bien sûr, il faudra réorganiser l'Organisation Mondiale de la

Commercialisation et de la Production. On ne pourra plus se permettre ce

ying- Le Livre Noir de l'Islande évoque sans ambages des actions en justice à l’encontre de l’exécutif politique et des chefs des autorités de surveillance et de contrôle: il existe en Islande une loi sur la responsabilité des ministres qui prévoie un emprisonnement de 2 ans au maximum en cas de violation de leurs obligations administratives conférées par leur mandat. Le Livre Noir ne dénonce pour l’instant que les responsabilités politiques. Une team adhoc de procureurs s’intéresse aux actes des banquiers et à leurs fautes et délits. Une première action en dommage et intérêt à été ouverte lundi contre les anciens propriétaires et managers de ces banques.

Le Livre Noir de l'Islande évoque sans ambages des actions en justice à l’encontre de l’exécutif politique et des chefs des autorités de surveillance et de contrôle: il existe en Islande une loi sur la responsabilité des ministres qui prévoie un emprisonnement de 2 ans au maximum en cas de violation de leurs obligations administratives conférées par leur mandat. Le Livre Noir ne dénonce pour l’instant que les responsabilités politiques. Une team adhoc de procureurs s’intéresse aux actes des banquiers et à leurs fautes et délits. Une première action en dommage et intérêt à été ouverte lundi contre les anciens propriétaires et managers de ces banques.  Les commentateurs et les euro-députés glosent sur la "possibilité de risque systémique" en expliquant scientifiquement aux peuples la modernité des produits financiers dérivés. Ils n'éprouvent que le besoin "d'améliorer" les marchés financiers. Les trillions (1000 milliards, 1012, échelle courte US) de produits dérivés financiers sont négociés hors bilan et en dehors de tout marché régulé! Ce sont des produits "Over The Counter", hors-bilan, équivalents à du marché noir ou à du capital asocial soustrait de l'économie nationale réelle pour aller tourner en rond au service de la trésorerie privée des actionnaires et des spéculateurs qui feignent de se promettre un renforcement du PIB réel à partager par percolation et issu de créations de richesses provenant d'une réalisation concrète industrielle et commerciale. Les produits financiers dérivés promettent des rendements financiers à deux chiffres qui ne sont possibles en réalité que pendant 5 à 7 années et pour une start-up pionnière dans une secteur économique.

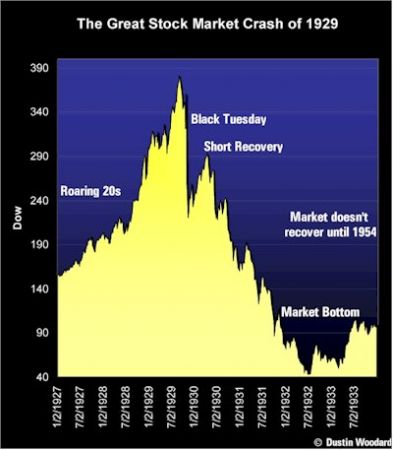

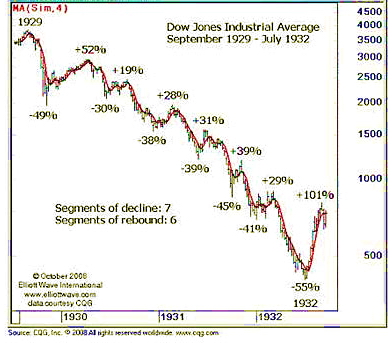

Les commentateurs et les euro-députés glosent sur la "possibilité de risque systémique" en expliquant scientifiquement aux peuples la modernité des produits financiers dérivés. Ils n'éprouvent que le besoin "d'améliorer" les marchés financiers. Les trillions (1000 milliards, 1012, échelle courte US) de produits dérivés financiers sont négociés hors bilan et en dehors de tout marché régulé! Ce sont des produits "Over The Counter", hors-bilan, équivalents à du marché noir ou à du capital asocial soustrait de l'économie nationale réelle pour aller tourner en rond au service de la trésorerie privée des actionnaires et des spéculateurs qui feignent de se promettre un renforcement du PIB réel à partager par percolation et issu de créations de richesses provenant d'une réalisation concrète industrielle et commerciale. Les produits financiers dérivés promettent des rendements financiers à deux chiffres qui ne sont possibles en réalité que pendant 5 à 7 années et pour une start-up pionnière dans une secteur économique. Au sujet de la reprise du Dow Jones au-dessus de 10.000 points, il faut rappeler sur le graphique ci-dessous ce qui s'est produit entre le Black Tuesday de

Au sujet de la reprise du Dow Jones au-dessus de 10.000 points, il faut rappeler sur le graphique ci-dessous ce qui s'est produit entre le Black Tuesday de  l'économie nationale et la "croissance" ne sont plus du tout fondées depuis 15 années sur la réelle création de richesses mais uniquement sur des produits financiers créés sur de la dette des pays post-industriels contractée auprès de la Chine. La Chine, qui continue à créer du vrai PIB avec de la création de richesses issues de la production industrielle, est le premier créancier des USA. La Chine produit et gagne de l'argent, mais ne dépense pas. Les USA délocalisent en Chine, ne produisent plus, dépensent à crédit à partir des liquidités chinoises mises sur les marchés financiers mondiaux et américains en particulier. Le PIB des USA ou du Royaume-Uni est un PIB fictif ou d'initié créé sur de la valorisation de dettes packagées en produits dérivés financiers véhiculés.

l'économie nationale et la "croissance" ne sont plus du tout fondées depuis 15 années sur la réelle création de richesses mais uniquement sur des produits financiers créés sur de la dette des pays post-industriels contractée auprès de la Chine. La Chine, qui continue à créer du vrai PIB avec de la création de richesses issues de la production industrielle, est le premier créancier des USA. La Chine produit et gagne de l'argent, mais ne dépense pas. Les USA délocalisent en Chine, ne produisent plus, dépensent à crédit à partir des liquidités chinoises mises sur les marchés financiers mondiaux et américains en particulier. Le PIB des USA ou du Royaume-Uni est un PIB fictif ou d'initié créé sur de la valorisation de dettes packagées en produits dérivés financiers véhiculés.

celui de l'augmentation de la masse monétaire, et celui de la mise en péril systémique de toute l'économie d'un pays, car cette accessibilité forcée et multi-multipliée au risque, si elle est procyclique en période de boom de croissance ou de boom spéculatif est anticyclique au moindre retournement de tendance. Un retournement de tendance est une difficulté de paiement d'un emprunteur ou d'un titulaire des obligations qui ne peut plus verser les intérêts et les rembourser à maturité. Le crédit est normalement intimement lié et connecté à la capacité de remboursement de l'emprunteur en fonction de son nantissement ou de ses garanties et de son aptitude à constituer dans le futur une création de richesse égale ou supérieure au montant du prêt ou de l'obligation ajoutés des intérêts.

celui de l'augmentation de la masse monétaire, et celui de la mise en péril systémique de toute l'économie d'un pays, car cette accessibilité forcée et multi-multipliée au risque, si elle est procyclique en période de boom de croissance ou de boom spéculatif est anticyclique au moindre retournement de tendance. Un retournement de tendance est une difficulté de paiement d'un emprunteur ou d'un titulaire des obligations qui ne peut plus verser les intérêts et les rembourser à maturité. Le crédit est normalement intimement lié et connecté à la capacité de remboursement de l'emprunteur en fonction de son nantissement ou de ses garanties et de son aptitude à constituer dans le futur une création de richesse égale ou supérieure au montant du prêt ou de l'obligation ajoutés des intérêts.

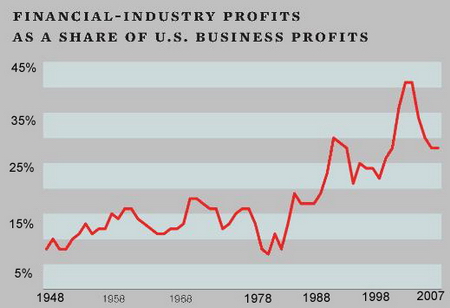

Elles ne profitent qu'aux intermédiaires et représentent une filtration des richesses au profit d'un groupe d'acteurs très réduit. Les transactions sur les produits financiers dérivés représentent 10 fois le PIB mondial. Moins d'1% de la population des pays industrialisés a profité dans les pays industrialisés du Leverage-effect permis par la bulle spéculative sur les produits dérivés financiers. L'effet de percolation, le ruissellement, le trickle-down-effect du

Elles ne profitent qu'aux intermédiaires et représentent une filtration des richesses au profit d'un groupe d'acteurs très réduit. Les transactions sur les produits financiers dérivés représentent 10 fois le PIB mondial. Moins d'1% de la population des pays industrialisés a profité dans les pays industrialisés du Leverage-effect permis par la bulle spéculative sur les produits dérivés financiers. L'effet de percolation, le ruissellement, le trickle-down-effect du  "Le clivage droite/gauche est dépassé" qu’ils disaient, qu’ils disent et qu’ils diront. Pour les uns c’est un état de fait, qui les arrange, pour les autres c’est un idéal permanent auquel il faut aboutir. D’autres encore, les plus pervers, jubilent en voyant des gauches qui se querellent, nourrissent la querelle, en sachant qu’il n’y a qu’une gauche, mais que le groupe dudit non clivage droite/gauche gonfle, et ça les arrange pour leurs affaires. Plus de débat, pas de contestation, pas de renversement.

"Le clivage droite/gauche est dépassé" qu’ils disaient, qu’ils disent et qu’ils diront. Pour les uns c’est un état de fait, qui les arrange, pour les autres c’est un idéal permanent auquel il faut aboutir. D’autres encore, les plus pervers, jubilent en voyant des gauches qui se querellent, nourrissent la querelle, en sachant qu’il n’y a qu’une gauche, mais que le groupe dudit non clivage droite/gauche gonfle, et ça les arrange pour leurs affaires. Plus de débat, pas de contestation, pas de renversement.

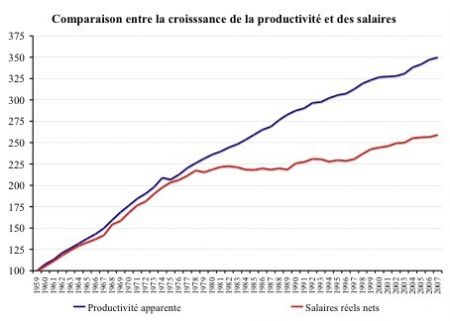

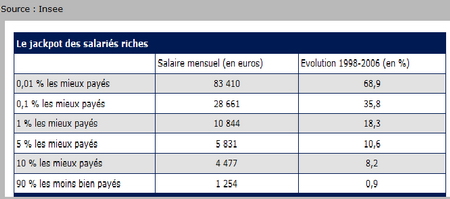

Sur le graphique à droite vous avez la comparaison entre la croissance de la productivité et la croissance du salaire en France. De 1978 à 2009, l'augmentation des salaires est quasi nulle, est est négative à cause de l'inflation. Non seulement la productivité augmente, mais en plus la durée du travail augmente.

Sur le graphique à droite vous avez la comparaison entre la croissance de la productivité et la croissance du salaire en France. De 1978 à 2009, l'augmentation des salaires est quasi nulle, est est négative à cause de l'inflation. Non seulement la productivité augmente, mais en plus la durée du travail augmente. Bruxelles fait pression depuis 10 ans sur l'Allemagne pour qu'elle élimine la Mitbestimmung (cogestion) et la Tarifautonomie (négociation autonome par branche des conventions collectives) qui sont selon bxl "une barrière à la concurrence libre et non faussée". Mais ces deux éléments de la démocratie du monde du travail sont inscrits dans la Loi Fondamentale allemande. Les ouvriers allemands ne se laisseront jamais voler par BXL et le Traité de Lisbonne leurs acquis qui remontent à... Rosa Luxembourg et... Bismarck!

Bruxelles fait pression depuis 10 ans sur l'Allemagne pour qu'elle élimine la Mitbestimmung (cogestion) et la Tarifautonomie (négociation autonome par branche des conventions collectives) qui sont selon bxl "une barrière à la concurrence libre et non faussée". Mais ces deux éléments de la démocratie du monde du travail sont inscrits dans la Loi Fondamentale allemande. Les ouvriers allemands ne se laisseront jamais voler par BXL et le Traité de Lisbonne leurs acquis qui remontent à... Rosa Luxembourg et... Bismarck!

car l'homme doit avoir le soucis de tout le temps dire consciemment les choses autrement, pour sentir - comme Sartre et Camus - que la définition qu'il donne aux choses n'est qu'une petite cuisine qui l'arrange sur le champ et momentanément. Ensuite j'ai été éduqué par mon espagnole avec laquelle j'étais sorti un an et qui écrivait sa thèse sur Borges. Tous les soirs elle rentrait de la BNU et nous nous engueulions sur l'idée conne de Borges du Palimpseste, car Borges disait que "tout a été déjà écrit, et que l'on ne pourra jamais plus rien écrire de nouveau", ce qui pour un Hitzkopf comme moi ne pouvait que me fâcher, ne serait-ce justement que pour voir dans sa plume que dénommer n'est qu'un dénominateur commun, donc une falsification, un faux en écriture, une prévarication,... le stade d'avant l'expression. (Photo: Torshaven, Iles Féroé, août 2008)

car l'homme doit avoir le soucis de tout le temps dire consciemment les choses autrement, pour sentir - comme Sartre et Camus - que la définition qu'il donne aux choses n'est qu'une petite cuisine qui l'arrange sur le champ et momentanément. Ensuite j'ai été éduqué par mon espagnole avec laquelle j'étais sorti un an et qui écrivait sa thèse sur Borges. Tous les soirs elle rentrait de la BNU et nous nous engueulions sur l'idée conne de Borges du Palimpseste, car Borges disait que "tout a été déjà écrit, et que l'on ne pourra jamais plus rien écrire de nouveau", ce qui pour un Hitzkopf comme moi ne pouvait que me fâcher, ne serait-ce justement que pour voir dans sa plume que dénommer n'est qu'un dénominateur commun, donc une falsification, un faux en écriture, une prévarication,... le stade d'avant l'expression. (Photo: Torshaven, Iles Féroé, août 2008) Hier le prince-président français a encore pris avec des mimiques

ostentatoires pour des demeurés ceux qui veulent "ralentir" la

croissance et il a justifié l'aide aux banques donnée par des fonds

publics et des garanties directes de l'État et par l'argent prêté à

taux Zéro par la banque centrale BCE. Le prince-président et ses boys

parlent de

croissance du PIB.

Hier le prince-président français a encore pris avec des mimiques

ostentatoires pour des demeurés ceux qui veulent "ralentir" la

croissance et il a justifié l'aide aux banques donnée par des fonds

publics et des garanties directes de l'État et par l'argent prêté à

taux Zéro par la banque centrale BCE. Le prince-président et ses boys

parlent de

croissance du PIB.

a été consacré le déconstructivisme de l'État hormis de sa fonction ressentie comme régalienne d'État Providence Bancaire. Le suprématisme du primat de la croissance sur l'Homme est l'image inversée du déconstructivisme de l'État des habitants des pays et de l'état de l'homme en tant que dépositaire d'une enveloppe dans laquelle il génère et gère des aspirations paisibles et lentes dans lesquelles il n'est pas obligé de s'inventer ennemis & dangers avant chaque lendemain pour transformer une illusion de vivre en se bavardant de lui-même.

a été consacré le déconstructivisme de l'État hormis de sa fonction ressentie comme régalienne d'État Providence Bancaire. Le suprématisme du primat de la croissance sur l'Homme est l'image inversée du déconstructivisme de l'État des habitants des pays et de l'état de l'homme en tant que dépositaire d'une enveloppe dans laquelle il génère et gère des aspirations paisibles et lentes dans lesquelles il n'est pas obligé de s'inventer ennemis & dangers avant chaque lendemain pour transformer une illusion de vivre en se bavardant de lui-même. Mais ceux qui savent vous vendent cette croissance comme une "nécessité pour être encore plus prêt devant la concurrence internationale, pour être en mesure de rebondir après la crise et pour permettre de gagner des indices de croissance". On feint d'ouvrir et de nourrir le débat démocratique en faisant bavarder les foules sur une taxation temporaire des bonus bancaires de 2 à 3000 traders valable jusqu'en avril 2010, mais la perversité démultipliée du système financier global auto-centré est un billion de fois plus grave, peuplicide et économicide. La Lutte des Classes est parfaitement moderne, visible, lisible et présente devant la corbeille de la Bourse, mais ne l'est plus devant la gamelle de l'affamé, auquel on a dit que le clivage gauche-droite est ringard, et il l'a cru et intégré dans son comportement syndicalement, politiquement et sociétalement non revendicatif et soumis. L'affamé n'a plus que sa langue, mais elle lui sert à lécher sa gamelle. Dès 1989 j'ai basculé dans la Gauche du IIIème millénaire en donnant un nom aux choses. Depuis 1989, la Chute du Mur, la gauche a orchestré les